dカードGOLDは、株式会社NTTドコモが発行する人気のゴールドカードです。特にドコモユーザーにとって非常に魅力的な特典が数多く付帯しており、「ドコモユーザーなら持つべき一枚」とも言われています。しかし、年会費がかかるため、本当に自分にとってメリットがあるのか、年会費の元が取れるのか、慎重に判断したいと考える方も多いでしょう。

この記事では、dカードGOLDのメリット・デメリットから、年会費の元を取るための具体的なシミュレーション、一般カードとの違いまで、あらゆる角度から徹底的に解説します。dカードGOLDを検討している方はもちろん、現在利用中の方も、特典を最大限に活用するためのヒントが見つかるはずです。

目次

dカードGOLDとは

dカードGOLDについて詳しく見ていく前に、まずはこのカードがどのようなものか、基本的な情報を押さえておきましょう。dカードGOLDは、単なる決済手段にとどまらず、NTTドコモが提供するサービスとの連携によって、利用者のライフスタイルを豊かにすることを目指したクレジットカードです。

その最大の特徴は、ドコモの携帯電話や「ドコモ光」の利用料金に対する高いポイント還元率にあります。これに加えて、ゴールドカードならではの手厚い補償や、空港ラウンジサービスなど、日々の生活から旅行シーンまで幅広くカバーする特典が用意されています。これらの特典を理解し、自分の利用状況と照らし合わせることが、dカードGOLDを賢く使いこなすための第一歩となります。

dカードGOLDの基本情報

dカードGOLDの基本的なスペックは、クレジットカードを選ぶ上で最も重要な情報です。年会費やポイント還元率、利用できる国際ブランドなど、基本的な項目を以下の表にまとめました。

| 項目 | 内容 |

|---|---|

| 正式名称 | dカードGOLD |

| 発行会社 | 株式会社NTTドコモ |

| 年会費 | 11,000円(税込) |

| 家族カード | 1枚目無料、2枚目以降1,100円(税込)/枚 |

| ETCカード | 年会費永年無料 |

| 国際ブランド | Visa、Mastercard® |

| 基本ポイント還元率 | 1.0%(100円(税込)につき1ポイント) |

| ポイントの種類 | dポイント |

| 申込資格 | 満20歳以上(学生は除く)で、安定した継続収入のある方 |

| 付帯保険 | 海外旅行傷害保険(最高1億円)、国内旅行傷害保険(最高5,000万円)、お買物あんしん保険(年間300万円まで) |

| スマホ決済連携 | d払い、Apple Pay、Google Pay™ |

参照:株式会社NTTドコモ公式サイト

このカードの核となるのが「dポイント」です。dカードGOLDの基本ポイント還元率は1.0%と、一般的なクレジットカードと比較しても高水準です。これは、街のお店やネットショッピングなど、どこで利用しても100円(税込)の支払いごとに1ポイントのdポイントが貯まることを意味します。

貯まったdポイントは、1ポイント=1円として、dポイント加盟店での支払いや、ドコモの携帯料金への充当、d払いの残高チャージなど、非常に幅広い用途で利用できます。有効期限は獲得した月から起算して48か月目の末日までと長めに設定されているため、うっかり失効させてしまう心配も少ないでしょう。

しかし、dカードGOLDの真価は、この基本還元率1.0%だけではありません。後述するドコモのケータイ・ドコモ光の料金に対する10%ポイント還元や、年間利用額に応じた特典など、特定の条件下でその価値が飛躍的に高まります。これらの特典を総合的に評価することが、dカードGOLDを持つべきかどうかを判断する上で極めて重要です。

次の章からは、このカードが持つ数々のメリットを10個に絞って、一つひとつ詳しく解説していきます。

dカードGOLDのメリット10選

dカードGOLDには、年会費11,000円(税込)を支払う価値のある魅力的なメリットが数多く存在します。ここでは、その中でも特に注目すべき10個のメリットを厳選してご紹介します。これらの特典がご自身のライフスタイルに合っているか、ぜひチェックしてみてください。

① ドコモのケータイ・ドコモ光の料金で10%ポイント還元

dカードGOLDが「ドコモユーザー最強のカード」と言われる最大の理由が、この特典です。毎月のドコモのケータイおよび「ドコモ光」の利用料金1,000円(税抜)ごとに、税抜金額の10%にあたる100ポイントが還元されます。

通常のクレジットカードで公共料金を支払った場合の還元率は0.5%〜1.0%程度が一般的であることを考えると、10%という還元率は驚異的です。例えば、毎月の携帯料金と光回線の合計が10,000円(税抜)だった場合、この特典だけで毎月1,000ポイント、年間で12,000ポイントが貯まる計算になります。これだけで年会費11,000円(税込)の元が取れてしまうため、多くのドコモユーザーにとってこの特典は絶大なメリットとなり得ます。

還元の仕組みと対象サービス

この10%還元は、dカードGOLDの利用料金に対する通常の決済ポイント(1%)とは別に、特典として付与されるものです。具体的には、以下の2つのポイントが合算されて10%相当となります。

- dポイントクラブの会員ランクに応じたポイント: ドコモのケータイ/ドコモ光の利用料金1,000円(税抜)ごとに付与されるポイント。

- dカードGOLD特典としてのポイント: 上記ポイントと合算して合計10%になるように付与されるポイント。

この特典を受けるためには、dカードGOLDと利用中のドコモの携帯電話番号を紐付ける手続きが必要です。多くの場合は申し込み時に自動的に紐付けられますが、念のため確認しておくと良いでしょう。

注意点:10%還元の対象外となる料金

非常に強力な特典ですが、注意すべき点もあります。ドコモへの支払いすべてが10%還元の対象になるわけではありません。端末代金の分割支払金や事務手数料、コンテンツ使用料、d払い残高のチャージなどは対象外となります。あくまでも、基本使用料や通話・通信料、付加機能使用料などが対象です。自分の支払明細のうち、どれが10%還元の対象になっているかを一度確認しておくことをおすすめします。

この特典だけで年会費の元が取れるかどうかは、ドコモのサービスに毎月いくら支払っているかが鍵となります。

② 購入から3年間、最大10万円のケータイ補償

スマートフォンは高価な精密機器であり、万が一の故障や紛失は大きな経済的負担となります。dカードGOLDには、そんな不安を大幅に軽減してくれる手厚い「ケータイ補償」が付帯しています。

この補償は、dカードGOLDで購入した端末に限らず、dカードGOLDに紐付けられた電話番号で利用している端末が対象となります。補償期間は購入から3年間で、偶然の事故による紛失・盗難、または水濡れ・全損などで修理不能となった場合に、新しい端末の購入費用の一部を補償してくれます。補償金額は最大100,000円と非常に高額です。

補償の適用条件

この補償を利用するための重要な条件は、「同一機種・同一カラーの新しい端末をdカードGOLDで購入すること」です。もし同一機種・同一カラーの在庫がない場合は、ドコモが指定する端末の中から選ぶことになります。

他のクレジットカードに付帯するショッピング保険では、携帯電話が対象外となっているケースが多いため、このdカードGOLD独自の補償は大きな強みと言えます。メーカー保証やキャリアの補償サービスは月額料金がかかることが多いですが、dカードGOLDのケータイ補償は年会費に含まれているため、追加費用はかかりません。

高価なスマートフォンを持つドコモユーザーにとって、このケータイ補償は、万が一の事態に備えるための強力な保険となります。3年間という長い期間にわたって最大10万円の補償が受けられる安心感は、年会費を支払う十分な理由の一つになるでしょう。

③ 年間利用額に応じてお得なクーポンがもらえる

dカードGOLDを日常のメインカードとして利用することで得られる、もう一つの大きなメリットが「年間ご利用額特典」です。これは、前年の年間カード利用額累計が100万円(税込)以上に達すると、金額に応じて選べる特典クーポンがもらえるというものです。

| 年間利用額累計(税込) | 特典内容 |

|---|---|

| 100万円以上 | 11,000円相当のクーポン |

| 200万円以上 | 22,000円相当のクーポン |

参照:株式会社NTTドコモ公式サイト

年間100万円の利用を達成すれば、11,000円相当のクーポンがもらえます。これはdカードGOLDの年会費と同額であり、この特典だけで年会費を実質的に無料にできることを意味します。そのため、ドコモユーザーでなくても、年間100万円以上クレジットカードを利用する方であれば、dカードGOLDを持つ価値は十分にあります。

選べるクーポンの種類

特典のクーポンは、複数のカテゴリーから好きなものを選べます。代表的なクーポンには以下のようなものがあります。

- ケータイ購入割引クーポン: ドコモでの機種変更などに利用できるクーポン。

- d fashionクーポン: ファッション通販サイト「d fashion」で利用できるクーポン。

- dショッピングクーポン: 日用品から家電まで揃う「dショッピング」で利用できるクーポン。

- dミールキットクーポン: 食材宅配サービス「dミールキット」で利用できるクーポン。

- メルカリクーポン: フリマアプリ「メルカリ」で利用できるクーポン。

これらのクーポンは、自分のライフスタイルに合わせて選べるため、無駄なく活用しやすいのが特徴です。例えば、ちょうどスマートフォンの買い替えを検討している時期であればケータイ購入割引クーポンを、普段からネットショッピングをよく利用するならdショッピングクーポンを選ぶ、といった使い方ができます。

この年間ご利用額特典は、dカードGOLDをメインカードとして集中利用するモチベーションを高め、利用すればするほどお得になる仕組みを体現した、非常に優れた特典と言えるでしょう。

④ 国内・ハワイの主要空港ラウンジが無料で使える

旅行や出張の際、空港での待ち時間を快適に過ごせるかどうかは、旅の質を大きく左右します。dカードGOLD会員は、国内34空港とハワイのダニエル・K・イノウエ国際空港のラウンジを無料で利用できます。

利用方法は非常に簡単で、ラウンジ受付でdカードGOLDと当日のフライトチケットの半券を提示するだけです。フライト前の慌ただしい時間を、喧騒から離れた静かな空間でリラックスして過ごせます。

ラウンジで提供されるサービス

空港ラウンジでは、以下のようなサービスが無料で提供されるのが一般的です。

- フリードリンク(ソフトドリンク)

- 無料Wi-Fiサービス

- 充電用コンセント

- 新聞・雑誌の閲覧

一部のラウンジでは、アルコール飲料が一杯無料になったり、シャワールームが利用できたりする場合もあります。これらのサービスを活用すれば、出発前の資料確認やメールチェック、あるいは純粋な休憩など、有意義な時間を過ごすことができます。

通常、これらの空港ラウンジを都度利用すると1,000円〜1,500円程度の料金がかかります。年に数回飛行機を利用する方であれば、その都度ラウンジ料金を支払うよりも、dカードGOLDの年会費に含まれているこの特典を利用する方が断然お得です。

家族カード会員も本会員と同様に無料でラウンジを利用できるため、家族旅行の際にも全員で快適な時間を過ごせます。旅行や出張の機会が多い方にとって、この空港ラウンジ無料利用特典は、dカードGOLDの満足度を大きく高めてくれるメリットの一つです。

⑤ dカード特約店や加盟店でポイントが貯まりやすい

dカードGOLDは、基本還元率1.0%に加えて、特定の店舗で利用することでさらにポイントが貯まりやすくなる仕組みが充実しています。「dカード特約店」と「dポイント加盟店」を賢く利用することで、ポイント獲得を加速させることが可能です。

dカード特約店でのポイントアップ

「dカード特約店」は、dカードで支払いをすると、通常の決済ポイント(1.0%)に加えて、店舗ごとに設定された「特約店ポイント」が上乗せされるお店です。

| 特約店の例 | ポイントの内訳 | 合計還元率 |

|---|---|---|

| マツモトキヨシ | 決済ポイント1% + 特約店ポイント2% | 3.0% |

| ENEOS | 決済ポイント1% + 特約店ポイント0.5% | 1.5% |

| スターバックスカードへのチャージ | 決済ポイント1% + 特約店ポイント3% | 4.0% |

| JAL | 決済ポイント1% + 特約店ポイント1% | 2.0% |

| 高島屋 | 決済ポイント1% + 特約店ポイント1% | 2.0% |

参照:株式会社NTTドコモ公式サイト

例えば、マツモトキヨシでdカードGOLDを使って買い物をすると、合計で3.0%ものポイントが還元されます。日常的に利用するドラッグストアやガソリンスタンド、あるいは特別な買い物をする百貨店などが特約店になっているため、意識して利用することで効率的にポイントを貯められます。

dポイント加盟店での二重取り

「dポイント加盟店」は、支払いの際にdカード(またはdポイントカード)を提示するだけで、決済方法に関わらずdポイントが貯まるお店です。

ここで重要なのが、ポイントの二重取りです。dポイント加盟店で、支払いをdカードGOLDで行うと、「提示によるポイント」と「決済によるポイント」の両方が獲得できます。例えば、ローソンやファミリーマートなどのコンビニでは、カード提示で0.5%〜1.0%のポイント、dカードGOLD決済で1.0%のポイントが貯まり、合計で1.5%〜2.0%の還元が実現します。

さらに、スマホ決済「d払い」を組み合わせれば、ポイントの三重取りも可能です。

- d払いの支払い方法をdカードGOLDに設定

- dポイント加盟店でd払いのバーコードを提示して支払う

この手順で、「dカードGOLD設定によるd払い決済ポイント」+「d払い利用によるポイント」+「dポイントカード提示分のポイント」が貯まる場合があります。こうしたポイントアップの仕組みを理解し、日常の支払いをdカードGOLDに集約することが、お得を最大化する鍵となります。

⑥ 最高1億円の海外旅行傷害保険

海外旅行では、慣れない環境での病気やケガ、手荷物の紛失など、予期せぬトラブルが発生する可能性があります。dカードGOLDには、こうしたリスクに備えるための手厚い海外旅行傷害保険が自動付帯(一部利用付帯)します。

補償内容は最高1億円と、ゴールドカードの中でもトップクラスの水準です。特に重要なのが、海外で高額になりがちな治療費用に関する補償です。

| 補償項目 | 補償金額(本会員・家族会員) | 補償金額(家族特約対象者) |

|---|---|---|

| 傷害死亡・後遺障害 | 最高1億円(※うち5,000万円は利用付帯) | 最高1,000万円 |

| 傷害治療費用 | 最高300万円 | 最高50万円 |

| 疾病治療費用 | 最高300万円 | 最高50万円 |

| 賠償責任 | 最高5,000万円 | 最高1,000万円 |

| 携行品損害 | 1旅行につき最高50万円(年間限度額100万円) | 1旅行につき最高15万円 |

| 救援者費用 | 最高500万円 | 最高50万円 |

参照:株式会社NTTドコモ公式サイト

海外での医療費は数百万円にのぼることも珍しくないため、傷害・疾病治療費用がそれぞれ最高300万円まで補償されるのは非常に心強いです。

利用付帯と家族特約

注意点として、傷害死亡・後遺障害保険金のうち5,000万円分は「利用付帯」となっています。これは、日本を出国する前に、dカードGOLDで旅行代金(ツアー料金や航空券など)を支払うことで適用される条件です。全額の補償を受けるためには、旅行代金の支払いをdカードGOLDで行うことを忘れないようにしましょう。

また、dカードGOLDの海外旅行傷害保険には「家族特約」が付いています。これは、カードを持っていない生計を共にする家族(配偶者、19歳未満の同居の親族、19歳未満の別居の未婚の子)も補償の対象となる大変便利な制度です。家族旅行の際に、家族一人ひとりが個別に保険に加入する手間と費用を省けます。

手厚い本会員補償と充実した家族特約を備えた海外旅行傷害保険は、dカードGOLDの年会費以上の価値があると言っても過言ではないでしょう。

⑦ 最高5,000万円の国内旅行傷害保険

海外だけでなく、国内旅行でのトラブルに備える保険も充実しています。dカードGOLDには、最高5,000万円の国内旅行傷害保険が付帯しています。こちらも「利用付帯」となっており、dカードGOLDで旅行代金を支払った場合に適用されます。

| 補償項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 |

| 入院保険金日額 | 5,000円 |

| 手術保険金 | 入院保険金日額の5倍または10倍 |

| 通院保険金日額 | 2,000円 |

参照:株式会社NTTドコモ公式サイト

公共交通機関搭乗中の事故、宿泊施設での火災・破裂・爆発による事故、主催旅行(パッケージツアー)参加中の事故などが補償対象です。入院や通院に対する保険金も支払われるため、旅先での万が一のケガにも安心して対応できます。

国内航空便遅延費用特約

さらに、国内旅行傷害保険には「国内航空便遅延費用特約」も付帯しています。これは、搭乗予定の航空便が遅延・欠航したり、預けた手荷物が遅れたり届かなかったりした場合に、それによって発生した食事代や宿泊費、衣料品購入費などを補償してくれるものです。

- 乗継遅延費用: 乗り継ぎ便が4時間以上遅延し、代替便に搭乗できなかった場合に、食事代・宿泊費を最高2万円まで補償。

- 出航遅延・欠航・搭乗不能費用: 4時間以上の遅延・欠航などで当日の代替便に搭乗できなかった場合に、食事代を最高1万円まで補償。

- 手荷物遅延費用: 手荷物の到着が6時間以上遅れた場合に、衣料品・生活必需品の購入費用を最高1万円まで補償。

- 手荷物紛失費用: 手荷物が紛失した場合に、48時間経過後から購入した衣料品・生活必需品の費用を最高2万円まで補償。

これらの特約は、特にLCC(格安航空会社)を利用する際や、天候が不安定な時期の旅行で心強い味方となります。国内旅行の安心を格段に高めてくれるこの保険も、dカードGOLDの大きな魅力です。

⑧ 年間300万円までのお買物あんしん保険

高価な商品を購入した際に、「すぐに壊れてしまったらどうしよう」「盗まれてしまったら…」と不安に思うことはありませんか。dカードGOLDには、そのような不安を解消する「お買物あんしん保険」が付帯しています。

この保険は、dカードGOLDを利用して購入した商品が、購入日(配送等による場合は商品の到着日)から90日以内に、偶然の事故(破損、火災、盗難など)によって損害を被った場合に、その損害額を補償してくれるものです。補償の限度額は年間で最大300万円と、非常に手厚い内容になっています。

補償の対象となる支払い方法

この保険が適用されるには、支払い方法に条件があります。

- 国内での購入: リボ払いまたは3回以上の分割払いで支払った商品が対象。

- 海外での購入: 支払い方法を問わず、すべての商品が対象。

国内での一括払いは対象外となる点に注意が必要です。高価な家電やブランド品などを購入する際は、3回以上の分割払いを選択することで、この保険の対象とすることができます。ただし、分割払いには手数料がかかる場合があるため、その点も考慮して利用を検討しましょう。

一部、携帯電話や食料品、乗車券など補償の対象外となる品物もありますが、多くの動産が対象となります。特に海外で高価な買い物をした際には、支払い方法を問わず自動的に保険が適用されるため、非常に安心感があります。 このお買物あんしん保険は、dカードGOLDを日々のショッピングで活用する上での、隠れた、しかし強力なメリットです。

⑨ 家族カードが1枚目年会費無料

dカードGOLDは、本会員だけでなく家族もお得に利用できる仕組みが整っています。本会員の家族(生計を同一にする配偶者、満18歳以上の子ども・親)は、家族カードを発行できますが、その1枚目の年会費は永年無料です。

2枚目以降は1枚につき1,100円(税込)の年会費がかかりますが、1枚目が無料である点は大きなメリットです。

家族カードの特典

家族カード会員は、年会費がかからないにもかかわらず、本会員とほぼ同等の充実した特典を受けられます。

- ポイント還元: 家族カードの利用でも、本会員と同様に1.0%のポイントが貯まります。貯まったポイントは本会員のdアカウントに合算されるため、家族みんなで効率的にポイントを貯められます。

- ドコモ料金10%還元: 家族会員の電話番号がドコモ回線であれば、その利用料金も10%還元の対象になります(本会員と合わせて最大10回線まで)。

- ケータイ補償: 家族会員が利用している端末も、最大10万円のケータイ補償の対象となります。

- 旅行傷害保険: 本会員と同様の手厚い海外・国内旅行傷害保険が適用されます。

- 空港ラウンジ利用: 国内・ハワイの主要空港ラウンジを無料で利用できます。

このように、家族カードは本会員の「おまけ」ではなく、それ自体が非常に価値の高いカードです。配偶者や子どもがドコモユーザーである場合、家族カードを発行することで、家計全体のポイント還元を最大化し、補償を手厚くすることができます。

年間ご利用額特典の利用額集計も、本会員と家族会員の利用額が合算されるため、年間100万円や200万円の目標を達成しやすくなるというメリットもあります。家族でdカードGOLDを活用することは、このカードのポテンシャルを最大限に引き出すための重要な戦略です。

⑩ ETCカードが年会費無料で利用できる

車を運転する方にとって、ETCカードは今や必需品です。高速道路の料金所をスムーズに通過できるだけでなく、ETC割引など金銭的なメリットもあります。

多くのクレジットカードでは、ETCカードの発行に年会費がかかったり、「年に1回以上の利用で翌年度無料」といった条件が付いたりします。しかし、dカードGOLD会員は、ETCカードを年会費永年無料で利用できます。 発行手数料もかかりません。

年に数回しか高速道路を利用しない方でも、年会費を気にすることなくETCカードを保有できるのは嬉しいポイントです。

ETC利用でもポイントが貯まる

さらに、dカードGOLDのETCカードは、有料道路の通行料金の支払いでも、100円(税込)につき1ポイントのdポイントが貯まります。 ETCマイレージサービスに登録すれば、通行料金に応じてマイレージポイントも貯まるため、ポイントの二重取りが可能です。

通勤やレジャーで頻繁に高速道路を利用する方であれば、通行料金の支払いだけで年間数千ポイントを貯めることも難しくありません。年会費無料でありながら、利用するたびにしっかりとポイントが還元されるため、持っていて損のない一枚です。

本会員カードだけでなく、家族カードに対してもそれぞれ年会費無料でETCカードを発行できるため、家族で複数台の車を所有している場合にも便利です。このように、dカードGOLDは主要な特典だけでなく、ETCカードのような付帯サービスにおいても利用者にとってのメリットがしっかりと設計されています。

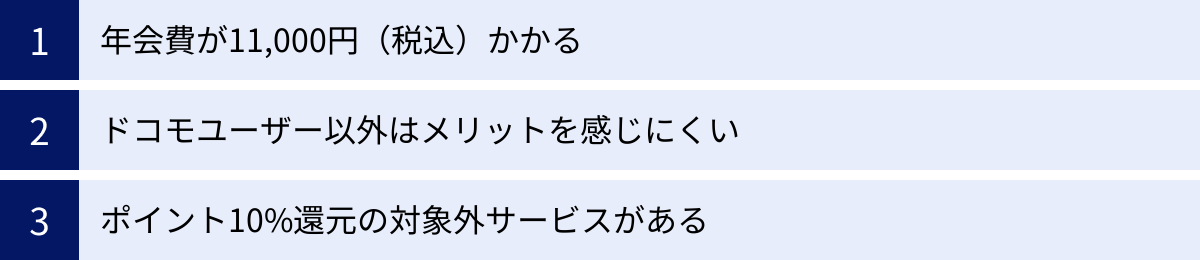

dカードGOLDの3つのデメリット

多くのメリットがあるdカードGOLDですが、もちろんデメリットや注意すべき点も存在します。メリットだけに目を向けるのではなく、デメリットもしっかりと理解した上で、自分に合ったカードかどうかを総合的に判断することが重要です。ここでは、dカードGOLDの主なデメリットを3つご紹介します。

① 年会費が11,000円(税込)かかる

dカードGOLDの最大のデメリットは、11,000円(税込)という年会費がかかる点です。年会費無料のクレジットカードが数多く存在する中で、このコストを負担することに抵抗を感じる方も少なくないでしょう。

この年会費は、ゴールドカードの中では標準的な価格帯です。しかし、どれだけ魅力的な特典が付帯していても、それらを活用できなければ宝の持ち腐れとなり、単に年会費を支払い続けるだけになってしまいます。

したがって、dカードGOLDを申し込む前には、「年会費11,000円(税込)以上の価値を、自分は享受できるか?」を冷静に見極める必要があります。

具体的には、

- ドコモのケータイ・ドコモ光の利用料金に対する10%ポイント還元

- 年間100万円以上の利用でもらえるクーポン

- 空港ラウンジの利用価値

- 手厚い保険・補償による安心感

これらのメリットを金額に換算したときに、11,000円を上回るかどうかをシミュレーションしてみることが不可欠です。後の章で詳しく解説しますが、特に「ドコモ料金10%還元」と「年間ご利用額特典」の2つが、年会費の元を取るための大きな鍵となります。これらの特典を十分に活用できる見込みがない場合は、年会費無料のdカード(一般カード)や、他のクレジットカードを検討する方が賢明かもしれません。

年会費という明確なコストが存在するからこそ、特典を最大限に活用する意識が求められるカードであると言えます。

② ドコモユーザー以外はメリットを感じにくい

dカードGOLDの特典は、ドコモのサービスと密接に連携しています。そのため、ドコモユーザー以外の方にとっては、このカードのメリットの多くが失われてしまいます。

最大のメリットである「ドコモのケータイ・ドコモ光の料金で10%ポイント還元」は、当然ながらドコモと契約していなければ全く恩恵を受けられません。 これだけで年会費の元を取るという、最も簡単なハードルクリアの方法が使えないことになります。

また、「購入から3年間、最大10万円のケータイ補償」も、補償対象がドコモで購入または利用している端末に限られるため、auやソフトバンク、その他格安SIMを利用している方には適用されません。

もちろん、ドコモユーザーでなくても、

- 年間100万円以上の利用でもらえるクーポン

- 空港ラウンジの無料利用

- 手厚い旅行傷害保険

- 基本還元率1.0%

といったメリットは享受できます。特に、年間利用額が100万円を超える方であれば、11,000円相当のクーポンで年会費の元は取れます。しかし、世の中にはドコモユーザー以外をメインターゲットとした、より魅力的なゴールドカードも存在します。例えば、特定の航空会社のマイルが貯まりやすいカードや、提携する商業施設での割引が充実したカードなどです。

dカードGOLDは、その名の通り「d=ドコモ」のサービスを頻繁に利用するユーザーのために最適化されたカードです。ドコモユーザーでない方がdカードGOLDを選ぶ積極的な理由は少なく、他の選択肢を検討した方が、より自分のライフスタイルに合った一枚を見つけられる可能性が高いでしょう。

③ ポイント10%還元の対象外サービスがある

「ドコモ料金の10%がポイント還元される」というキャッチフレーズは非常に魅力的ですが、この特典には注意が必要です。前述の通り、ドコモへの支払いすべてが10%還元の対象になるわけではないからです。

この点を誤解していると、「思ったよりポイントが貯まらない」「年会費の元が取れない」といった不満につながる可能性があります。

10%ポイント還元の対象外となる主な項目

具体的に、以下の項目は10%還元の対象外となります。

- 各種手数料: 新規契約事務手数料、名義変更手数料、機種変更手数料など

- 端末代金: 端末本体の購入代金、分割支払金

- コンテンツ使用料: dTV®、dアニメストア®などの月額料金

- d払い関連: d払い残高へのチャージ、d払い(iD)/dカード miniの利用料金

- その他: 電報料、ケータイ補償サービスの負担金、料金明細サービス利用料など

参照:株式会社NTTドコモ公式サイト

特に見落としがちなのが、毎月の請求に含まれているスマートフォンの分割支払金です。例えば、月々の請求額が15,000円でも、そのうち5,000円が端末の分割払いであった場合、10%還元の対象となるのは残りの10,000円(税抜)に対してのみとなります。

また、dTVやdアニメストアといったドコモが提供する人気のサブスクリプションサービスも対象外である点は意外に感じるかもしれません。

このデメリットを回避するためには、dカードGOLDを申し込む前に、ご自身のドコモの利用明細を確認し、「どの項目にいくら支払っているか」「10%還元の対象となる金額はいくらか」を正確に把握しておくことが重要です。これにより、特典によって年間でどれくらいのポイントが獲得できるかを現実的に予測でき、年会費を支払う価値があるかどうかをより正確に判断できます。

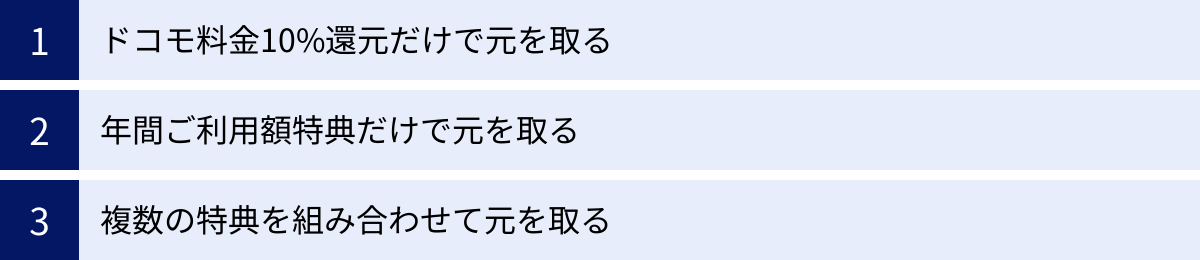

dカードGOLDの年会費11,000円の元は取れる?

dカードGOLDを検討する上で最も気になるのが、「年会費11,000円(税込)の元は本当に取れるのか?」という点でしょう。結論から言うと、特定の条件を満たすユーザーにとっては、年会費の元を取ることは十分に可能であり、むしろそれ以上にお得になるケースも少なくありません。 ここでは、具体的なシミュレーションを通じて、年会費の元を取るための損益分岐点を解説します。

年会費の元を取るためのシミュレーション

年会費11,000円(税込)を回収するには、dカードGOLDの特典を通じて年間で11,000円相当以上のメリットを得る必要があります。dポイントは1ポイント=1円の価値があるため、年間で11,000ポイント以上を獲得することが一つの目安となります。元を取る方法は、大きく分けて3つのパターンが考えられます。

パターン1:ドコモ料金10%還元だけで元を取る

最もシンプルな方法です。ドコモのケータイ・ドコモ光の利用料金に対する10%還元だけで年会費分のポイントを稼ぐケースを考えてみましょう。

- 年会費11,000円(税込)をポイントで回収するには、11,000ポイントが必要。

- 10%還元なので、11,000ポイントを獲得するために必要な税抜きの利用料金は、11,000ポイント ÷ 10% = 110,000円(税抜)/年間。

- これを月額に換算すると、110,000円 ÷ 12ヶ月 ≒ 9,167円(税抜)/月。

つまり、毎月のドコモ利用料金(10%還元対象分)が税抜で約9,200円以上ある方であれば、この特典だけで年会費の元が取れる計算になります。家族の回線をまとめている方や、ドコモ光を契約している方であれば、この金額は十分にクリア可能な範囲でしょう。

パターン2:年間ご利用額特典だけで元を取る

ドコモの利用料金がそれほど高くない、あるいはドコモユーザーではないという方でも、年会費の元を取る方法があります。それが「年間ご利用額特典」の活用です。

- dカードGOLDをメインカードとして利用し、年間のカードショッピング利用額が100万円(税込)に達すると、11,000円相当のクーポンがもらえます。

- このクーポンの額面は、年会費11,000円(税込)と全く同じです。

したがって、公共料金や家賃、保険料、日々の買い物など、あらゆる支払いをdカードGOLDに集約し、年間で100万円以上利用する方であれば、この特典だけで年会費を実質的に相殺できます。 このパターンは、ドコモユーザーであるか否かを問わないため、多くの方にとって現実的な目標となり得ます。

パターン3:複数の特典を組み合わせて元を取る

上記の2つのパターンに当てはまらない方でも、複数の特典を組み合わせることで年会費の元を取ることが可能です。

例えば、以下のようなケースを考えてみましょう。

- ドコモ利用料金: 月々5,000円(税抜)

- 年間獲得ポイント:5,000円 × 12ヶ月 × 10% = 6,000ポイント

- カードショッピング利用額: 年間50万円

- 年間獲得ポイント:500,000円 × 1% = 5,000ポイント

- 空港ラウンジ利用: 年2回(1回1,100円相当と仮定)

- 価値換算:1,100円 × 2回 = 2,200円相当

この場合、獲得ポイントの合計は11,000ポイントとなり、これに空港ラウンジの利用価値を加えると、合計で13,200円相当のメリットを得たことになります。これは年会費11,000円を上回っており、元が取れていると言えます。

このように、単一の特典だけでなく、ご自身のライフスタイルに合わせて様々な特典の価値を合算して考えることが、dカードGOLDの損益分岐点を見極める上で重要です。

年間100万円以上の利用で元が取れる理由

前述のシミュレーションの中でも、「年間100万円以上の利用」は、dカードGOLDの損益分岐点における非常に重要なキーワードです。なぜなら、このラインを越えることで、得られるメリットが飛躍的に大きくなるからです。

年間100万円(税込)を利用した場合のメリットを整理してみましょう。

- 年間ご利用額特典: 11,000円相当のクーポンがもらえる。

- これだけで年会費11,000円(税込)と同額です。

- 通常ショッピングポイント: 100万円 × 1.0% = 10,000ポイント(10,000円相当)が貯まる。

この2つを合計するだけで、最低でも21,000円相当の価値が生まれます。ここから年会費11,000円を差し引いても、実質的に10,000円分がお得になる計算です。

もしこの方がドコモユーザーで、月々9,200円(税抜)以上の支払いがあれば、さらに12,000ポイント以上が上乗せされます。その場合、合計のメリットは33,000円相当以上となり、年会費を差し引いても22,000円分以上がお得になるのです。

年間100万円と聞くとハードルが高いように感じるかもしれませんが、月額に換算すると約8.4万円です。家賃、水道光熱費、通信費、保険料といった固定費をクレジットカード払いに切り替え、さらに食費や日用品、交通費などの変動費もdカードGOLDで支払うようにすれば、多くの方にとって達成は決して不可能ではありません。

結論として、dカードGOLDの年会費の元を取るための最も分かりやすい目安は、「ドコモ料金が月9,200円(税抜)以上」または「年間カード利用額が100万円以上」のどちらかを満たすことです。このどちらかの条件をクリアできる見込みがあれば、dカードGOLDは年会費を支払ってでも持つ価値のあるカードと言えるでしょう。

dカード(一般カード)とdカードGOLDの違いを比較

dカードには、年会費11,000円(税込)の「dカードGOLD」のほかに、年会費永年無料の「dカード(一般カード)」も存在します。dカードGOLDを検討する際には、この一般カードとの違いを正確に理解し、本当にゴールドカードが必要なのかを判断することが重要です。ここでは、両者の主な違いを比較解説します。

| 項目 | dカード(一般カード) | dカードGOLD |

|---|---|---|

| 年会費 | 永年無料 | 11,000円(税込) |

| ドコモ料金ポイント還元 | 対象外 | 10%ポイント還元 |

| 年間ご利用額特典 | なし | 最大22,000円相当クーポン |

| ケータイ補償 | 購入後1年間、最大1万円 | 購入後3年間、最大10万円 |

| 海外旅行傷害保険 | 最大2,000万円(利用付帯・29歳以下限定) | 最大1億円(利用付帯) |

| 国内旅行傷害保険 | なし | 最大5,000万円(利用付帯) |

| お買物あんしん保険 | なし | 年間最大300万円 |

| 空港ラウンジ | なし | 国内・ハワイの主要空港で無料 |

| ETCカード年会費 | 初年度無料、2年目以降550円(税込)※年1回利用で無料 | 永年無料 |

参照:株式会社NTTドコモ公式サイト

この比較表からも分かるように、dカードGOLDの年会費11,000円は、これらの手厚い特典や補償のためのコストであると言えます。以下、特に重要な違いを項目別に詳しく見ていきましょう。

年会費の違い

最も明確な違いは年会費です。

- dカード(一般カード): 永年無料

- dカードGOLD: 11,000円(税込)

コストを一切かけずにdポイントを貯めたい、d払いの支払い元として使いたいというだけであれば、一般カードで十分です。しかし、後述する特典に11,000円以上の価値を見出せるのであれば、dカードGOLDが有力な選択肢となります。この年会費の差が、他のすべての違いの源泉となっています。

ポイント還元特典の違い

基本のショッピングポイント還元率が1.0%である点は両カード共通ですが、dカードGOLDならではの特典が大きな差を生みます。

- ドコモ料金10%還元: dカードGOLDだけの最大の特典です。一般カードにはこの特典がありません。ドコモユーザーにとって、どちらのカードを選ぶかを決める最も重要な判断材料となります。

- 年間ご利用額特典: 年間100万円以上の利用で最大22,000円相当のクーポンがもらえるこの特典も、dカードGOLD限定です。一般カードには、いくら利用してもこのような特典はありません。

これらのポイント還元特典を享受したいかどうかで、選ぶべきカードは自ずと決まります。ドコモ料金の支払いが多かったり、年間のカード利用額が100万円を超えたりする方は、年会費を支払ってでもdカードGOLDを選ぶ方が、トータルで得られるメリットが大きくなります。

付帯保険・補償内容の違い

万が一の事態に備える保険や補償の内容は、dカードGOLDが一般カードを圧倒しています。

- ケータイ補償: 一般カードの補償が「購入後1年間・最大1万円」であるのに対し、dカードGOLDは「購入後3年間・最大10万円」と、期間・金額ともに大幅に手厚くなっています。高価なスマートフォンを持つ安心感が全く異なります。

- 旅行傷害保険: 一般カードの海外旅行保険は「29歳以下限定」かつ補償額も最大2,000万円と限定的で、国内旅行保険は付帯しません。一方、dカードGOLDは年齢を問わず最高1億円の海外旅行保険と最高5,000万円の国内旅行保険が付帯し、家族特約も付いています。

- お買物あんしん保険: dカードGOLDには年間最大300万円のショッピング保険が付帯しますが、一般カードにはこの保険がありません。

- 空港ラウンジ: dカードGOLD会員は空港ラウンジを無料で利用できますが、一般カードにはこの特典はありません。

これらの保険や補償は、普段は意識しにくいかもしれませんが、いざという時にその真価を発揮します。特に、旅行や出張の機会が多い方、高価なスマートフォンや商品を購入する機会がある方にとっては、dカードGOLDの年会費は「安心料」としての意味合いも大きいと言えるでしょう。

dカードとdカードGOLDのどちらを選ぶかは、「年会費を払ってでも、手厚いポイント還元と充実した補償を手に入れるか」あるいは「コストをかけずに、基本的なポイント還元機能に絞って利用するか」という、自身のクレジットカードに対する価値観やライフスタイルによって決まります。

dカードGOLDがおすすめな人とおすすめでない人

これまで解説してきたメリット・デメリット、そして一般カードとの比較を踏まえ、dカードGOLDはどのような人におすすめで、逆におすすめできないのはどのような人なのかを具体的にまとめます。ご自身がどちらに当てはまるか、最終的な判断の参考にしてください。

dカードGOLDがおすすめな人

以下のいずれか、または複数に当てはまる方は、dカードGOLDのメリットを最大限に享受できる可能性が高く、年会費を支払う価値が十分にあると言えます。

ドコモの携帯やドコモ光を使っている人

dカードGOLDが最もおすすめなのは、間違いなくドコモユーザーです。特に、毎月のドコモ利用料金(ケータイおよびドコモ光)の合計が税抜で9,200円を超える方は、10%ポイント還元だけで年会費11,000円以上のポイント(年間12,000ポイント以上)を獲得できるため、持たない理由が見つからないほどです。家族の回線をまとめている方や、比較的新しい料金プランを契約している方は、この条件をクリアしやすいでしょう。また、最大10万円のケータイ補償も、ドコモで購入した端末が対象となるため、大きな安心材料となります。

年間のカード利用額が100万円以上の人

ドコモユーザーでなくても、年間100万円以上クレジットカードを利用する方にもdカードGOLDはおすすめです。年間100万円の利用で11,000円相当のクーポンがもらえる「年間ご利用額特典」により、年会費を実質的に相殺できます。それに加えて、通常ポイントとして10,000ポイント(10,000円相当)が貯まるため、年会費を差し引いても1万円分がお得になります。家賃や光熱費、保険料などの固定費から、日々の食費、趣味の費用まで、支払いをdカードGOLDに集約できる方であれば、ドコモユーザーでなくても十分にメリットを享受できます。

旅行や出張が多い人

飛行機での国内旅行や海外旅行、出張の機会が多い方にも、dカードGOLDは非常に価値のある一枚です。国内・ハワイの主要空港ラウンジが無料で利用できるため、フライト前の待ち時間を快適に過ごせます。また、最高1億円の海外旅行傷害保険と最高5,000万円の国内旅行傷害保険が自動付帯(一部利用付帯)するため、旅行のたびに保険に加入する手間とコストを削減できます。特に、カードを持っていない家族も補償対象となる「家族特約」は、家族旅行の際に大きな安心をもたらします。これらのサービスを個別に利用した場合の費用を考えれば、年会費は決して高くないと感じられるでしょう。

dカードGOLDがおすすめでない人

一方で、以下のような方はdカードGOLDのメリットを活かしきれず、年会費が負担になってしまう可能性があるため、他のカードを検討することをおすすめします。

ドコモユーザーではない人

auやソフトバンク、楽天モバイル、その他格安SIMを利用している方は、dカードGOLDの最大のメリットである「ドコモ料金10%還元」と「ケータイ補償」の恩恵を受けられません。もちろん、年間100万円以上利用すれば年会費の元は取れますが、そうでなければ、年会費を支払ってまでdカードGOLDを持つ積極的な理由は乏しいと言えます。ご自身がよく利用するサービス(航空会社、百貨店、スーパーなど)と提携した、より親和性の高い他のゴールドカードを探す方が、満足度は高くなる可能性が高いでしょう。

年会費をかけたくない人

「クレジットカードに年会費を支払うのはもったいない」と感じる方や、特典を使いこなす自信がない方には、dカードGOLDはおすすめできません。dカードGOLDは、その特典を能動的に活用して初めて価値が生まれるカードです。ポイント還元や補償に魅力を感じない、あるいは利用シーンが思い浮かばないという場合は、年会費が単なるコストになってしまいます。このような方は、年会費永年無料で基本的なポイント機能を持つdカード(一般カード)や、他の年会費無料カードで十分でしょう。無理をしてゴールドカードを持つ必要はありません。

dカードGOLDの申し込み方法

dカードGOLDを持つことを決めたら、次はいよいよ申し込みです。申し込みはオンラインで完結でき、比較的スムーズに進めることができます。ここでは、申し込みからカード発行までの流れや、事前に準備しておくべきものについて解説します。

申し込みから発行までの流れ

dカードGOLDの申し込みは、主に以下のステップで進みます。

- 公式サイトへアクセス: dカードの公式サイトにアクセスし、「dカードGOLDのお申込み」ボタンをクリックします。

- dアカウントでログイン: 申し込みにはdアカウントが必要です。持っていない場合は、このタイミングで新規作成します。

- 規約への同意: 表示される会員規約などをよく読み、同意します。

- お客様情報の入力: 氏名、住所、生年月日、勤務先情報(会社名、年収、勤続年数など)、家族構成などを入力フォームに従って正確に入力します。

- 支払い口座の設定: クレジットカードの利用代金を引き落とすための金融機関口座を設定します。多くの金融機関ではオンラインで設定が完了します。

- 申し込み完了: 入力内容を確認し、申し込みを完了させます。受付完了メールが届けば、手続きは一旦終了です。

- 入会審査: 株式会社NTTドコモによる入会審査が行われます。審査状況は申し込みサイトで確認できます。

- カード発行・受け取り: 審査に通過すると、カードが発行されます。申し込み完了から約1〜2週間程度で、本人限定受取郵便などで自宅に届きます。

全体として、入力作業自体は15分〜30分程度で完了します。スムーズに進めるためにも、次に挙げる必要なものを事前に手元に準備しておきましょう。

申し込みに必要なもの

申し込み手続きを中断することなくスムーズに進めるために、以下のものをあらかじめ用意しておくと便利です。

- dアカウント: ドコモユーザーであれば既にお持ちのはずですが、IDとパスワードを再確認しておきましょう。ドコモユーザー以外の方も無料で作成できます。

- 本人確認書類: 運転免許証やマイナンバーカード、パスポートなど、氏名、住所、生年月日が確認できる書類。オンラインで本人確認を行う際に、番号の入力や画像のアップロードを求められる場合があります。

- 引き落とし口座情報: 利用代金の引き落とし先に設定したい金融機関の店名、口座種別、口座番号がわかるもの(通帳やキャッシュカード)。

- 勤務先情報: 勤務先の正式名称、住所、電話番号、所属部署、勤続年数などがわかるもの。名刺や給与明細などがあるとスムーズです。

これらの情報がすぐに参照できる状態であれば、入力フォームで迷うことなく手続きを完了させることができます。

dカードGOLDの審査について

クレジットカードを申し込む上で、審査は避けて通れないプロセスです。dカードGOLDの審査基準は公表されていませんが、一般的に考慮されるポイントを理解しておくことは有益です。

申し込み資格

まず、dカードGOLDの申し込みには以下の資格が必要です。

- 満20歳以上(学生は除く)であること

- 安定した継続収入があること

参照:株式会社NTTドコモ公式サイト

この「安定した継続収入」が審査の重要なポイントとなります。正社員や公務員はもちろん、契約社員、派遣社員、自営業、パート・アルバイトの方でも、継続的に安定した収入があれば申し込みは可能です。

審査でみられるポイント

一般的に、クレジットカードの審査では以下の情報が総合的に判断されます。

- 属性情報: 年齢、年収、勤務先、勤続年数、居住形態(持ち家か賃貸か)など。

- 信用情報(クレジットヒストリー): 指定信用情報機関(CICなど)に登録されている、過去のクレジットカードやローンの利用履歴。延滞や債務整理などの記録がないかどうかが重要視されます。

過去に支払いの遅延などがなく、良好なクレジットヒストリーを築いている方であれば、審査通過の可能性は高まります。もし審査に不安がある場合は、申し込み時にキャッシング利用希望枠を「0円」に設定することで、審査のハードルが若干下がると言われています。

審査結果はメールで通知され、通常は数日から1週間程度で結果がわかります。

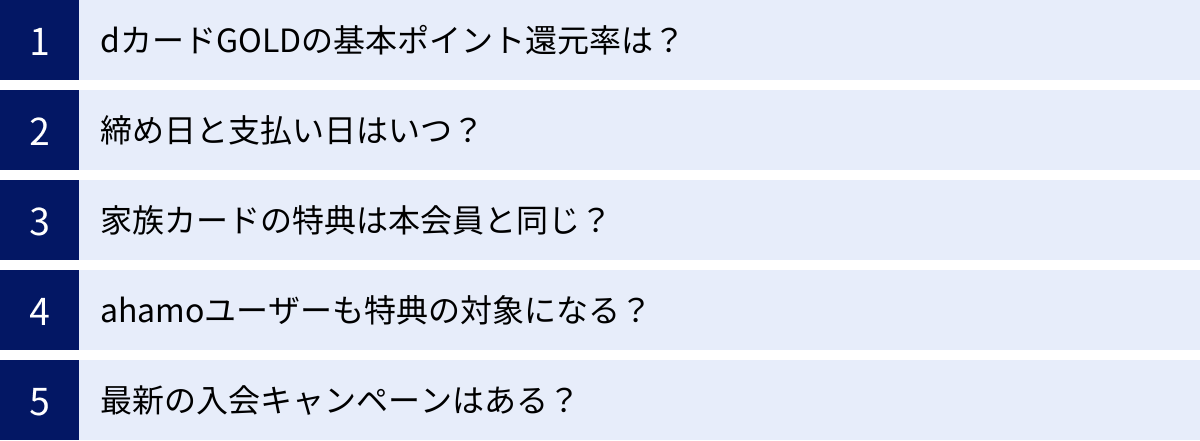

dカードGOLDに関するよくある質問

最後に、dカードGOLDに関して多くの方が疑問に思う点や、よくある質問とその回答をまとめました。

dカードGOLDの基本ポイント還元率は?

通常のお買い物における基本ポイント還元率は1.0%です。

これは、日本国内・海外を問わず、VisaまたはMastercard®が利用できる店舗でのショッピングやサービス利用において、100円(税込)の支払いごとにdポイントが1ポイント貯まることを意味します。公共料金やネットショッピングの支払いでも同様に1.0%のポイントが還元されます。dカード特約店での利用や、ドコモ料金の支払いなど、特定の条件下ではさらに高い還元率が適用されます。

締め日と支払い日はいつ?

dカードGOLDの利用代金の締め日と支払い日(引き落とし日)は以下の通りです。

- 締め日: 毎月15日

- 支払い日: 翌月10日

例えば、1月16日から2月15日までの利用分が、3月10日に指定の金融機関口座から引き落とされます。支払い日の10日が土日祝日にあたる場合は、翌営業日が引き落とし日となります。利用明細は、dカード公式サイトやアプリでいつでも確認できます。

家族カードの特典は本会員と同じ?

はい、ほとんどの主要な特典は本会員と同様に利用できます。

具体的には、以下の特典が家族カード会員にも適用されます。

- 基本ポイント還元率1.0%

- ドコモ料金10%ポイント還元(家族会員の回線も対象)

- ケータイ補償(最大10万円)

- 海外・国内旅行傷害保険

- 空港ラウンジの無料利用

- ETCカードの年会費無料発行

ただし、年間ご利用額特典(100万円/200万円利用でのクーポン)は、本会員と家族会員の利用額が合算されて集計され、特典(クーポン)は本会員にのみ付与されます。 ポイントも家族全員の利用分が本会員のdアカウントにまとめて付与される仕組みです。

ahamoユーザーも特典の対象になる?

はい、NTTドコモのオンライン専用プラン「ahamo」の利用者も、dカードGOLDの特典対象となります。

ahamoの利用料金をdカードGOLDで支払う設定にすると、利用料金1,000円(税抜)ごとに10%のポイントが還元されます。

ただし、ahamoには「dカードボーナスパケット特典」という、dカード(またはdカードGOLD)を支払い方法に設定すると毎月データ容量が増量される特典(dカードGOLDの場合は+5GB/月)もあります。この「dカードボーナスパケット特典」と「10%ポイント還元」は重複して適用されず、どちらか一方を選択(ボーナスパケット特典が優先適用)することになります。 どちらがお得になるかは、ahamoの月額料金やデータ利用状況によって異なるため、ご自身の使い方に合わせて選択することが重要です。

参照:ahamo公式サイト

最新の入会キャンペーンはある?

はい、dカードGOLDでは、新規入会と利用を条件としたお得なキャンペーンが恒常的に実施されていることがほとんどです。

キャンペーン内容は時期によって変動しますが、一般的には、

- 新規入会でもれなく数千ポイントプレゼント

- 入会後の一定期間内に指定された金額を利用することで、さらに数千〜1万ポイント以上プレゼント

といった内容が多く見られます。合計で10,000ポイントを超える高額なポイントが獲得できるキャンペーンも珍しくありません。

申し込みを行う際は、必ずdカードの公式サイトで最新のキャンペーン情報を確認し、エントリーなどの適用条件をしっかりと把握してから手続きを進めることを強くおすすめします。 キャンペーンを最大限に活用することで、初年度の年会費の負担を大幅に軽減することが可能です。