現代の女性は、仕事、プライベート、家庭と、さまざまなライフステージで多様な役割を担っています。それに伴い、お金の使い方も一人ひとり異なります。そんな多様なライフスタイルを賢く、そして豊かに彩るアイテムとして、クレジットカードの重要性が増しています。

「どのカードを選べばいいかわからない」「種類が多すぎて比較するのが大変」と感じている方も多いのではないでしょうか。特に女性向けのクレジットカードは、 단순히決済機能だけでなく、日々の生活を楽しくする特典や、万が一に備える保険、持っているだけで気分が上がるおしゃれなデザインなど、魅力的な選択肢が豊富に用意されています。

この記事では、女性がクレジットカードを選ぶ際に押さえておきたい7つのポイントを詳しく解説するとともに、数あるカードの中から本当におすすめできる15枚を厳選してご紹介します。さらに、目的別・年代別のおすすめカードや、カードを持つメリット・デメリット、審査に関する疑問まで、網羅的に解説していきます。

この記事を読めば、あなたのライフスタイルにぴったりと合う、最高のパートナーとなる一枚がきっと見つかるはずです。 自分に合ったクレジットカードを手に入れて、よりスマートで充実したキャッシュレスライフをスタートさせましょう。

目次

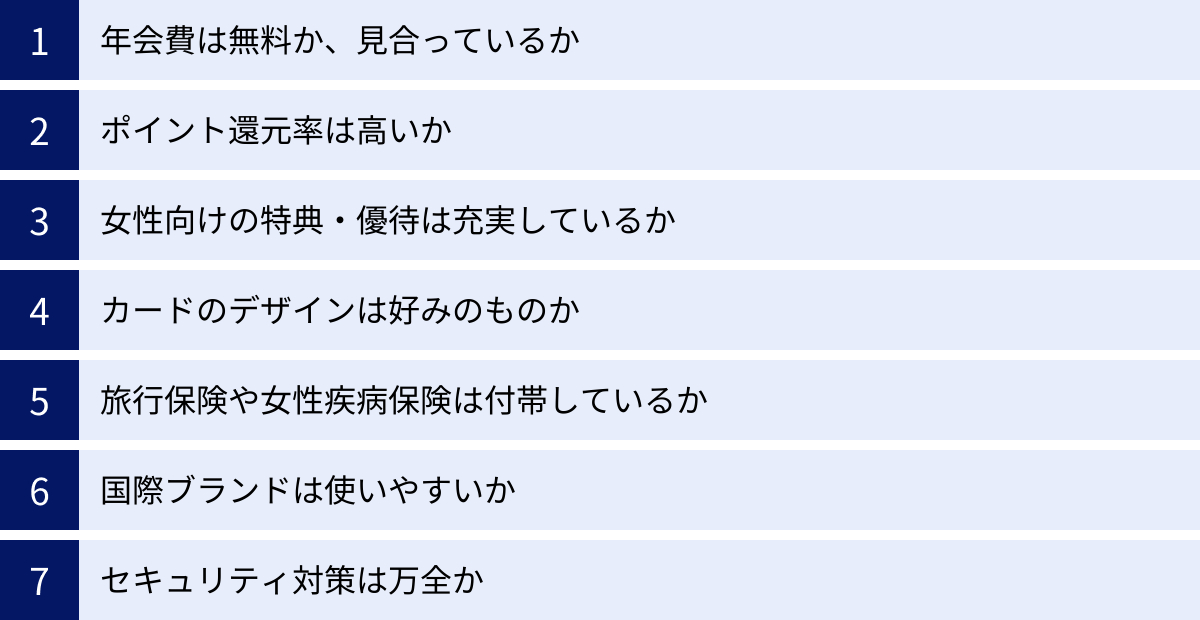

女性向けクレジットカードの選び方 7つのポイント

女性向けのクレジットカードを選ぶ際には、年会費やポイント還元率といった基本的な要素に加え、女性ならではの視点でチェックしたいポイントがいくつかあります。ここでは、後悔しないカード選びのために押さえておきたい7つの重要なポイントを詳しく解説します。

① 年会費は無料か、または見合っているか

クレジットカード選びで最初に確認したいのが年会費です。年会費は大きく分けて「永年無料」「条件付き無料」「有料」の3種類があります。

年会費永年無料のカードは、コストを一切気にせず持てるのが最大のメリットです。 初めてクレジットカードを持つ方や、とりあえず一枚持っておきたいという方には特におすすめです。カードをあまり利用しない月があっても、持っているだけで費用が発生することはありません。

次に「条件付き無料」のカードです。これは、「年に1回以上の利用で翌年度の年会費が無料になる」といった条件が設定されているものです。公共料金の支払いや毎月の固定費の支払いに設定しておけば、条件は簡単にクリアできるため、実質的に年会費無料で利用できます。申し込み前には、無料になる条件を必ず確認しておきましょう。

最後に「有料」のカードです。年会費が数千円から数万円かかるものまで様々ですが、その分、無料カードにはない手厚いサービスが付帯しているのが特徴です。例えば、充実した海外・国内旅行傷害保険、空港ラウンジの無料利用、有名レストランでの優待、質の高いコンシェルジュサービスなどが挙げられます。年会費有料のカードを選ぶ際は、その年会費を支払う価値のある特典やサービスが自分にとって必要かどうかを慎重に見極めることが重要です。 自分のライフスタイルを振り返り、特典を十分に活用できると判断できれば、年会費以上の価値を得られるでしょう。

② ポイント還元率は高いか

クレジットカードの魅力の一つは、利用額に応じてポイントが貯まる点です。このポイントの貯まりやすさを示す指標が「ポイント還元率」です。一般的に、ポイント還元率が1.0%以上のカードは「高還元率カード」と呼ばれ、お得なカードとされています。

例えば、還元率1.0%のカードで年間100万円利用した場合、10,000円分のポイントが貯まります。これが還元率0.5%のカードだと5,000円分にしかならないため、その差は歴然です。

また、通常の還元率だけでなく、特定の店舗やサービスで利用した際に還元率がアップする「特約店」の存在も重要です。自分が普段よく利用するスーパー、コンビニ、ドラッグストア、カフェ、ネットショップなどが特約店になっているカードを選べば、効率的にポイントを貯められます。

さらに、貯まったポイントの使い道も確認しておきましょう。現金のように使えるキャッシュバック、航空会社のマイル、他のポイントへの交換、商品券や特定の商品との交換など、選択肢は多様です。ポイントの貯めやすさと使いやすさの両方を考慮して、自分の消費行動に最もマッチするカードを選ぶことが、賢い節約につながります。

③ 女性向けの特典や優待サービスは充実しているか

「女性向けクレジットカード」と呼ばれるカードには、女性のライフスタイルを応援するような独自の特典や優待サービスが付帯していることが多くあります。これらを活用することで、日々の生活がより豊かで楽しいものになります。

具体的には、以下のような特典が挙げられます。

- 美容・健康関連: コスメの割引購入、エステサロンやネイルサロンの優待、フィットネスクラブの割引など。

- グルメ・エンタメ関連: 人気レストランやカフェでの割引、映画チケットの割引、レジャー施設の入場料優待など。

- ファッション関連: 特定のファッションブランドやセレクトショップでの割引、ファッション通販サイトでのポイントアップなど。

- スキルアップ・ライフプラン関連: オンラインレッスンの割引、結婚式場の優待プラン、人間ドックの割引など。

これらの特典は、カード会社が提供する会員限定サイトやアプリから利用できることがほとんどです。自分が興味のある分野や、よく利用するサービスの特典が充実しているカードを選ぶことで、カードの価値を最大限に引き出すことができます。 申し込みを検討しているカードがあれば、公式サイトでどのような特典が用意されているかを事前にチェックしてみましょう。

④ カードのデザインは好みのものか

クレジットカードは、今や単なる決済ツールではありません。財布の中に入れて毎日持ち歩く、いわば自分の持ち物の一つです。そのため、機能性だけでなくデザイン性も重要な選択基準となります。

最近では、カード会社もデザインに力を入れており、さまざまな選択肢が用意されています。

- シンプルで洗練されたデザイン: 上品で飽きがこない、大人の女性に人気です。

- かわいらしいキャラクターデザイン: 人気のキャラクターが描かれており、持っているだけで気分が上がります。

- スタイリッシュなカラーリング: ピンクやゴールド、パステルカラーなど、女性に人気の色が揃っています。

- アート性の高いデザイン: 有名デザイナーやアーティストとのコラボレーションデザインなど、個性的な一枚を選べます。

また、カード情報(カード番号、有効期限、セキュリティコード)が裏面に記載されていたり、一切記載されていない「ナンバーレス」仕様のカードも増えています。これらはデザインがすっきりしているだけでなく、盗み見されるリスクが低く、セキュリティ面でも安心です.

お気に入りのデザインのカードを持つことは、支払いのたびに少し嬉しい気持ちにさせてくれる、ささやかながらも大切な要素です。 機能や特典と合わせて、ぜひデザインにもこだわって選んでみてください。

⑤ 旅行保険や女性疾病保険は付帯しているか

万が一の事態に備える「保険」も、クレジットカード選びの重要なポイントです。特に確認したいのが「旅行傷害保険」と「女性疾病保険」です。

海外旅行や国内旅行によく行く方は、旅行傷害保険が付帯しているカードがおすすめです。 この保険には、旅行中のケガや病気の治療費を補償する「傷害・疾病治療費用」、持ち物が盗まれたり壊れたりした際の「携行品損害」、ホテルの備品を壊してしまった場合などの「賠償責任」などが含まれます。

保険には、カードを持っているだけで自動的に適用される「自動付帯」と、旅行代金をそのカードで支払うことが適用条件となる「利用付帯」の2種類があります。補償内容や金額、適用条件はカードによって大きく異なるため、詳細は必ず確認しましょう。

さらに、女性向けカードならではの特典として注目したいのが「女性疾病保険」です。これは、乳がんや子宮がん、子宮筋腫など、女性特有の病気で入院・手術をした際に入院費用や手術費用が補償される保険です。通常の医療保険に上乗せする形で手軽に備えられるのが魅力で、数百円程度の月額保険料で加入できるプランが多くあります。健康への意識が高い方や、将来の医療費に備えたいと考えている方にとって、心強い味方となるでしょう。

⑥ 国際ブランドは使いやすいか

クレジットカードの券面に記載されている「Visa」「Mastercard」「JCB」などのロゴは、「国際ブランド」と呼ばれるものです。これは、世界中の加盟店で決済できるシステムを提供しているブランドのことで、どの国際ブランドを選ぶかによって、利用できる店舗の範囲が変わってきます。

| 国際ブランド | 主な特徴 |

|---|---|

| Visa | 世界シェアNo.1。国内外問わず、ほとんどの場所で利用可能。迷ったらまずコレ。 |

| Mastercard | Visaに次ぐ世界シェア。ヨーロッパ方面に強いと言われる。コストコで使える。 |

| JCB | 日本発の唯一の国際ブランド。国内の加盟店数が多く、ハワイや台湾、グアムなど日本人観光客が多い地域でも強い。 |

| American Express | ステータス性が高く、旅行やエンターテイメント関連の特典が充実。T&E(トラベル&エンターテイメント)カードとも呼ばれる。 |

| Diners Club | American Expressと同様にステータス性が高く、富裕層向けのサービスが豊富。グルメ系の特典に定評がある。 |

初めてクレジットカードを持つ場合は、世界中で使える場所が最も多い「Visa」か「Mastercard」を選んでおけば間違いありません。 2枚目以降のカードとして、国内での利用や独自の特典を重視して「JCB」を選んだり、ステータスや旅行特典を求めて「American Express」を選んだりするのも良いでしょう。自分の主な利用シーンを想定して、最適な国際ブランドを選ぶことが大切です。

⑦ セキュリティ対策は万全か

キャッシュレス決済が普及する一方で、不正利用のリスクを心配する声も聞かれます。安心してクレジットカードを利用するためには、カード会社が提供するセキュリティ対策が万全であるかを確認することが不可欠です。

チェックしておきたい主なセキュリティ機能は以下の通りです。

- ICチップ: 偽造が困難なICチップが搭載されているのが現在の主流です。

- ナンバーレス・裏面番号: カード券面にカード番号の記載がない、または裏面に記載されているタイプ。盗み見による不正利用のリスクを大幅に低減します。

- 3Dセキュア(本人認証サービス): ネットショッピングの際に、カード情報に加えて本人しか知らないパスワードやワンタイムパスワードの入力を求めることで、なりすましを防ぎます。

- 不正利用検知システム: 過去の利用パターンなどから不審な取引を24時間365日監視し、不正利用の疑いがある場合に取引を保留したり、本人に通知したりします。

- 利用通知サービス: カードを利用するたびに、登録したメールアドレスやスマートフォンのアプリに通知が届くサービス。身に覚えのない利用にいち早く気づけます。

- 紛失・盗難保険: カードを紛失したり盗まれたりして不正利用された場合に、損害額を補償してくれる保険です。ほとんどのカードに付帯しています。

これらのセキュリティ対策が充実しているカードを選ぶことで、安心して日々の買い物を楽しむことができます。 特に、カード情報の管理に不安がある方は、ナンバーレスカードを検討するのがおすすめです。

女性におすすめのクレジットカード15選

ここからは、前述の選び方のポイントを踏まえ、女性に特におすすめのクレジットカードを15枚厳選してご紹介します。それぞれのカードの特徴やメリットを比較し、あなたに最適な一枚を見つけてください。

① JCBカード W plus L

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~5.5%(基本1.0%) |

| 国際ブランド | JCB |

| 主な特典 | 女性向け特典「LINDAリーグ」、選べるカードデザイン、スターバックスなどパートナー店でポイント最大21倍 |

| 申込対象 | 18歳以上39歳以下の方(高校生は除く) |

JCBカード W plus Lは、39歳以下の女性をターゲットにした、特典とデザインが魅力のカードです。 年会費が永年無料でありながら、ポイント還元率は常にJCB一般カードの2倍(1.0%)と高水準。さらに、スターバックスやAmazon.co.jpなどのパートナー店で利用すると、ポイントが最大21倍になるなど、ポイントの貯めやすさに定評があります。

このカード最大の魅力は、女性向けの特典が詰まった「LINDAリーグ」です。毎月のプレゼント企画「LINDAの日」や、コスメやファッション、グルメなどの協賛企業からの優待や割引クーポンが提供されます。さらに、月々数百円の保険料で加入できる女性疾病保険も用意されており、もしもの備えも万全です。カードのデザインは、シンプルなホワイト、華やかなピンク、スタイリッシュなM/mika ninagawaデザインの3種類から選べるのも嬉しいポイントです。

参照:株式会社ジェーシービー公式サイト

② 楽天PINKカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~3.0%(基本1.0%) |

| 国際ブランド | Visa, Mastercard, JCB, American Express |

| 主な特典 | 楽天市場でポイント最大3倍、女性向けカスタマイズ特典(有料オプション) |

| 申込対象 | 18歳以上の方(高校生は除く) |

楽天PINKカードは、通常の楽天カードの機能に加えて、女性に嬉しい特典を自由にカスタマイズできるカードです。 基本的な機能は楽天カードと同じで、年会費永年無料、基本還元率1.0%、楽天市場での利用でポイントが最大3倍になるなど、楽天ユーザーには必須の一枚です。

このカードの特徴は、有料(月額330円・税込)で追加できる3つのカスタマイズ特典です。

- 楽天グループ優待サービス: 楽天グループの各種サービスで使える割引クーポンがもらえます。

- ライフスタイル応援サービス「RAKUTEN PINKY LIFE」: 飲食店や映画、習い事など110,000以上の多彩なジャンルの割引・優待が受けられます。

- 女性のための保険「楽天PINKサポート」: 乳がんや子宮頸がんなど、女性特有の疾病に備える保険に手頃な保険料で加入できます。

必要な特典だけを選んで追加できるため、自分のライフスタイルに合わせて無駄なく活用できます。

参照:楽天カード株式会社公式サイト

③ 三井住友カード(NL)

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7.0%(基本0.5%) |

| 国際ブランド | Visa, Mastercard |

| 主な特典 | ナンバーレスデザイン、対象のコンビニ・飲食店でスマホのタッチ決済で最大7%還元 |

| 申込対象 | 18歳以上の方(高校生は除く) |

三井住友カード(NL)は、セキュリティ意識の高い方や、コンビニ・ファストフードをよく利用する方に最適なカードです。 「NL」はナンバーレスの略で、カード券面にカード番号や有効期限が印字されておらず、見た目がスタイリッシュなだけでなく、盗み見される心配がありません。

最大のメリットは、対象のコンビニエンスストアや飲食店(セブン-イレブン、ローソン、マクドナルドなど)で、スマートフォンを使ったVisaのタッチ決済またはMastercard®コンタクトレスで支払うと、ポイントが最大で7%還元される点です(※)。日常的にこれらの店舗を利用する方であれば、驚くほど効率的にポイントを貯めることができます。年会費も永年無料で、初めてのカードとしても持ちやすい一枚です。

※ 商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

参照:三井住友カード株式会社公式サイト

④ エポスカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%(マルイでの利用や優待店でアップ) |

| 国際ブランド | Visa |

| 主な特典 | 年4回「マルコとマルオの7日間」で10%OFF、全国10,000店舗以上での優待、海外旅行傷害保険が自動付帯 |

| 申込対象 | 18歳以上の方(高校生は除く) |

エポスカードは、マルイグループが発行する、優待サービスが非常に充実したカードです。 年会費は永年無料で、マルイやモディでの買い物が年4回、10%OFFになる「マルコとマルオの7日間」は特に有名です。

しかし、エポスカードの真価はマルイ以外での優待にあります。全国10,000店舗以上の飲食店、レジャー施設、美容院、カラオケなどで割引や特典が受けられます。 専用サイト「エポトクプラザ」で優待内容を確認できるので、お出かけ前や食事の前にチェックする習慣をつければ、さまざまな場面で節約が可能です。さらに、年会費無料でありながら、海外旅行傷害保険が自動付帯する点も大きな魅力。旅行好きの女性にとっても心強い一枚です。

参照:株式会社エポスカード公式サイト

⑤ セゾンローズゴールド・アメリカン・エキスプレス・カード

| 項目 | 内容 |

|---|---|

| 年会費 | 月会費1,100円(税込) ※年1回以上の利用で翌年無料などの条件はない |

| ポイント還元率 | 0.5%~(海外利用で2倍) |

| 国際ブランド | American Express |

| 主な特典 | 毎月もらえるスタバのドリンクチケット、食事券などのプレゼント、継続利用でホテル食事券 |

| 申込対象 | 18歳以上でご連絡が可能な方(高校生は除く) |

セゾンローズゴールド・アメリカン・エキスプレス・カードは、「がんばる自分へのご褒美」をコンセプトにした、日本初の月会費制クレジットカードです。 従来の年会費制とは異なり、月々1,100円(税込)で、まるでサブスクリプションサービスのように特別な特典を楽しめます。

特典内容は非常にユニークで、月に1回以上カードを利用するとスターバックスのドリンクチケット500円分が届いたり、半年間の利用額に応じて有名レストランの食事券がプレゼントされたりします。さらに、継続利用特典として、一流ホテルの食事券10,000円分が進呈されるなど、日常に彩りを添えるサービスが満載です。「モノより体験」を重視し、自分自身を大切にしたいと考える現代の女性にぴったりの、新しい形のカードです。

参照:株式会社クレディセゾン公式サイト

⑥ イオンカードセレクト

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.0%(イオングループ対象店で常に1.0%) |

| 国際ブランド | Visa, Mastercard, JCB |

| 主な特典 | 毎月20・30日「お客さま感謝デー」で5%OFF、イオン銀行の普通預金金利優遇 |

| 申込対象 | 18歳以上で電話連絡可能な方(高校生は卒業年度の1月1日以降であれば申し込み可) |

イオンカードセレクトは、イオングループを日常的に利用する主婦やファミリー層に絶大な人気を誇るカードです。 クレジットカード機能、イオン銀行のキャッシュカード機能、電子マネーWAONの機能が一体となっており、この一枚で買い物が完結します。

最大のメリットは、イオングループでの圧倒的なお得さです。毎月20日・30日の「お客さま感謝デー」では、買い物代金が5%OFFになります。また、イオングループの対象店舗では、いつでもWAON POINTが基本の2倍(還元率1.0%)貯まります。さらに、イオンシネマの映画料金がいつでも300円引きになるなど、エンタメ面の特典も充実。イオン銀行の普通預金金利がアップする特典もあり、家計全体の管理にも役立つ、主婦の強い味方です。

参照:イオンフィナンシャルサービス株式会社公式サイト

⑦ dカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~ |

| 国際ブランド | Visa, Mastercard |

| 主な特典 | dポイント加盟店でポイント二重取り、dカード特約店でポイントアップ、ケータイ補償 |

| 申込対象 | 18歳以上の方(高校生は除く) |

dカードは、NTTドコモが発行する高還元率カードですが、ドコモユーザーでなくてもお得に利用できます。 年会費永年無料で、基本のポイント還元率が1.0%と高いのが特徴です。貯まるdポイントは、加盟店が非常に多く、コンビニや飲食店、ドラッグストアなど街中のさまざまなお店で貯めたり使ったりできます。

マツモトキヨシやスターバックスなどの「dカード特約店」で利用すると、基本の1.0%還元に加えてさらにポイントが上乗せされるため、非常にお得です。また、dポイントカード加盟店では、カード提示でポイント、決済でポイントと「ポイントの二重取り」が可能な点も魅力。ローソンでは最大5%おトクになるキャンペーンも頻繁に実施されています。普段の買い物で効率よくポイ活をしたい方におすすめの一枚です。

参照:株式会社NTTドコモ公式サイト

⑧ PayPayカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~ |

| 国際ブランド | Visa, Mastercard, JCB |

| 主な特典 | PayPayあと払いの利用でポイント付与、Yahoo!ショッピングで毎日最大5%付与 |

| 申込対象 | 18歳以上の方(高校生は除く) |

PayPayカードは、キャッシュレス決済サービス「PayPay」ユーザーにとって必須ともいえるクレジットカードです。 年会費は永年無料で、基本還元率は1.0%と高水準です。このカードの最大の特徴は、PayPayとの連携にあります。

PayPayの支払い方法としてPayPayカードを登録する「PayPayあと払い」を利用すると、利用額に応じてPayPayポイントが貯まります。また、PayPayカードはPayPay残高に直接チャージできる唯一のクレジットカードです。Yahoo!ショッピングやLOHACOで利用すると、毎日最大5%のポイントが付与されるため、ネットショッピングをよく利用する方にも大きなメリットがあります。PayPayをメインの決済手段としている方なら、持っておいて損はないカードです。

参照:PayPayカード株式会社公式サイト

⑨ リクルートカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.2% |

| 国際ブランド | Visa, Mastercard, JCB |

| 主な特典 | 基本還元率が1.2%と高水準、じゃらんやホットペッパービューティーなどリクルート系サービスでさらに高還元 |

| 申込対象 | 18歳以上の方(高校生は除く) |

リクルートカードは、ポイント還元率を最重視する方におすすめの、業界最高水準の還元率を誇るカードです。 年会費無料でありながら、どこで使っても1.2%という高いポイント還元率が最大の魅力です。公共料金や携帯電話料金など、毎月の固定費の支払いでも1.2%のポイントが貯まるため、意識しなくても自然とポイントが貯まっていきます。

さらに、ホットペッパービューティー(美容院予約)、ホットペッパーグルメ(飲食店予約)、じゃらんnet(旅行予約)といったリクルートが運営するサービスを利用すると、カード決済による1.2%のポイントに加えて、サービス利用ポイントが加算され、合計で3.2%以上のポイント還元が実現します。貯まったリクルートポイントは、Pontaポイントやdポイントにも交換でき、使い道が広いのも嬉しい点です。

参照:株式会社リクルート公式サイト

⑩ VIASOカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.0% |

| 国際ブランド | Mastercard |

| 主な特典 | 貯まったポイントが自動でキャッシュバックされる、特定の携帯電話料金やプロバイダ料金でポイント2倍 |

| 申込対象 | 18歳以上の方(高校生は除く) |

VIASOカードは、「ポイント交換手続きが面倒」と感じる方にぴったりの、オートキャッシュバック機能が特徴のカードです。 通常のクレジットカードは、貯まったポイントを自分で商品や他のポイントに交換する必要がありますが、VIASOカードは、貯まったポイントが年に1回、1ポイント=1円として自動的にカード利用代金の引き落とし口座に振り込まれます。

ポイントの有効期限切れや交換し忘れの心配がなく、手間なく確実にお得を享受できます。基本の還元率は0.5%ですが、NTTドコモ、au、ソフトバンク、ワイモバイルといった携帯電話料金や、Yahoo! BB、OCNなどの特定のプロバイダ料金の支払いではポイントが2倍(1.0%)になります。面倒なことは抜きにして、手軽に節約したいという方におすすめです。

参照:三菱UFJニコス株式会社公式サイト

⑪ SAISON CARD Digital

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 国際ブランド | Visa, Mastercard, JCB |

| 主な特典 | 最短5分でデジタルカード発行、完全ナンバーレス、セゾンカード共通の優待 |

| 申込対象 | 18歳以上でご連絡が可能な方(高校生は除く) |

SAISON CARD Digitalは、申し込みから利用開始までのスピード感と、高いセキュリティ性を両立したデジタルカードです。 スマートフォンで申し込むと、最短5分で公式アプリ「セゾンPortal」上にデジタルカードが発行され、すぐにネットショッピングやQUICPay(クイックペイ)加盟店で利用を開始できます。

後日郵送されるプラスチックカードは、券面にカード番号や有効期限が一切記載されていない「完全ナンバーレス」仕様。セキュリティ面で非常に安心感が高いのが特徴です。年会費は永年無料で、セゾンカード共通の優待(例:西友での割引など)も利用できます。すぐにカードを使いたい、カード情報の管理に不安がある、というニーズに応える、時代にマッチした一枚です。

参照:株式会社クレディセゾン公式サイト

⑫ セゾンパール・アメリカン・エキスプレス・カード Digital

| 項目 | 内容 |

|---|---|

| 年会費 | 初年度無料、2年目以降1,100円(税込)※年1回以上の利用で翌年無料 |

| ポイント還元率 | 0.5%~2.0% |

| 国際ブランド | American Express |

| 主な特典 | QUICPay利用で最大2.0%還元、最短5分でデジタルカード発行、アメックスの優待「アメリカン・エキスプレス・コネクト」 |

| 申込対象 | 18歳以上でご連絡が可能な方(高校生は除く) |

セゾンパール・アメリカン・エキスプレス・カード Digitalは、QUICPayをよく利用する方にとって非常にお得なカードです。 このカードもSAISON CARD Digitalと同様に、申し込み後最短5分でデジタルカードが発行されます。

最大の特徴は、Apple PayやGoogle Payに設定し、QUICPay加盟店で利用すると、ポイント還元率が最大2.0%(※)に跳ね上がる点です。コンビニ、スーパー、ドラッグストアなど、QUICPayが使えるお店は非常に多いため、日常の多くの支払いがこの高還元の対象となります。年会費は初年度無料、年1回以上の利用があれば翌年度も無料になるため、実質無料で持ち続けられます。アメックスブランドの特典も利用でき、コストパフォーマンスに優れた一枚です。

※1年間で30万円までの利用が対象です。

参照:株式会社クレディセゾン公式サイト

⑬ ライフカード

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~1.5% |

| 国際ブランド | Visa, Mastercard, JCB |

| 主な特典 | 誕生月はポイント3倍(還元率1.5%)、入会後1年間はポイント1.5倍 |

| 申込対象 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方 |

ライフカードは、「誕生月」に圧倒的な強さを発揮するカードとして知られています。 年会費は永年無料で、基本のポイント還元率は0.5%と標準的ですが、毎年自分の誕生月にはポイントが3倍(還元率1.5%)になります。

この特典を最大限に活用するために、高額な買い物やまとめ買い、旅行の予約などを誕生月に集中させると、効率的にポイントを貯めることができます。また、入会後1年間はポイントが1.5倍になるプログラムもあり、最初の1年もお得に利用できます。特定の日に大きな支出を計画しやすい方や、イベントに合わせてお得に買い物をしたい方にとって、非常に魅力的な選択肢となるでしょう。

参照:ライフカード株式会社公式サイト

⑭ Tカード Prime

| 項目 | 内容 |

|---|---|

| 年会費 | 初年度無料、2年目以降1,375円(税込)※年1回以上の利用で翌年無料 |

| ポイント還元率 | 1.0%~1.5% |

| 国際ブランド | Mastercard |

| 主な特典 | 日曜日の利用でポイント1.5倍、Tポイントが貯まる・使える |

| 申込対象 | 18歳以上の方(高校生は除く) |

Tカード Primeは、Tポイントを効率的に貯めたい方、特に日曜日に買い物をすることが多い方におすすめのカードです。 基本のポイント還元率が1.0%と高く、さらに毎週日曜日に利用すると還元率が1.5%にアップします。週末にまとめ買いをする習慣がある方なら、ザクザクとTポイントが貯まります。

貯まったTポイントは、TSUTAYAやファミリーマート、ウエルシア薬局など、全国のTポイント提携先で1ポイント=1円として利用できます。特に、ウエルシア薬局では毎月20日の「お客様感謝デー」に200ポイント以上の利用で、1.5倍の価値で買い物ができる「ウェル活」が人気です。年会費も年1回の利用で無料になるため、実質無料で高還元を享受できるお得なカードです。

参照:株式会社ジャックス公式サイト

⑮ Orico Card THE POINT

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0%~2.0% |

| 国際ブランド | Mastercard, JCB |

| 主な特典 | 入会後6ヶ月間はポイント還元率2.0%、オリコモール経由でネット通販がお得 |

| 申込対象 | 18歳以上の方(高校生は除く) |

Orico Card THE POINTは、特にカードを作りたての時期にお得を実感しやすい高還元率カードです。 年会費永年無料で、基本還元率は常に1.0%を維持しています。このカードの最大の特徴は、入会後6ヶ月間はポイント還元率が2.0%にアップするウェルカムキャンペーンです。引っ越しや新生活の準備など、まとまった出費が予想されるタイミングで作成すると、大きなメリットが得られます。

また、会員専用のオンラインショッピングモール「オリコモール」を経由してAmazonや楽天市場などで買い物をすると、通常のカード利用ポイントに加えて、最大15%の特別ポイントが加算されます。ネットショッピングを頻繁に利用する方にとっては、見逃せない特典です。貯まったオリコポイントは、Amazonギフト券やTポイント、ANAマイルなど、豊富な交換先が用意されているのも魅力です。

参照:株式会社オリエントコーポレーション公式サイト

【目的別】女性におすすめのクレジットカード

15枚のカードをご紹介しましたが、「結局どれがいいの?」と迷ってしまうかもしれません。ここでは、あなたの目的や重視するポイントに合わせて、おすすめのカードを再整理してご紹介します。

特典や優待サービスが豊富なカード

日々の生活をちょっと豊かに、そしてお得にしてくれる特典や優待サービス。これを重視するなら、以下のカードがおすすめです。

- エポスカード: 全国10,000店以上の飲食店やレジャー施設で使える優待は圧巻。お出かけ好き、外食好きなら間違いなく活躍します。

- JCBカード W plus L: 女性向け特典サイト「LINDAリーグ」で、コスメのプレゼントやおしゃれなサービスの優待が受けられます。美意識の高い女性にぴったりです。

- 楽天PINKカード: 飲食店や習い事など幅広いジャンルの優待「RAKUTEN PINKY LIFE」(有料オプション)が魅力。自分のライフスタイルに合わせてカスタマイズできるのが強みです。

- セゾンローズゴールド・アメリカン・エキスプレス・カード: スタバのチケットや食事券など、自分へのご褒美になる特典が毎月のように届きます。体験を重視する方におすすめです。

これらのカードは、ただ支払うだけでなく「使う楽しみ」を提供してくれます。 自分の趣味や興味に合った特典があるカードを選ぶと、満足度が格段に上がるでしょう。

デザインがおしゃれでかわいいカード

毎日持ち歩くものだから、デザインにもこだわりたい。そんなあなたには、見た目も素敵なこれらのカードがおすすめです。

- JCBカード W plus L: シンプルなホワイト、華やかなピンク、そして写真家・映画監督の蜷川実花氏がディレクションするブランド「M/mika ninagawa」とのコラボデザインから選べます。

- 楽天PINKカード: 通常のピンクデザインに加え、お買いものパンダやミッキーマウス、ミニーマウスといった人気のキャラクターデザインも選択可能です。

- エポスカード: 70種類以上のアニメやゲーム、アーティストとのコラボデザインが用意されており、自分の「好き」を表現できる一枚が見つかります。

- 三井住友カード(NL): カード番号が券面にないナンバーレス仕様で、非常にシンプルかつ洗練されたデザイン。ミニマル志向の方に人気です。

財布を開くたびに気分が上がるような、お気に入りのデザインを見つけるのもクレジットカード選びの醍醐味です。

年会費が永年無料のカード

まずはコストをかけずにクレジットカードを持ちたい、という堅実なあなたには、年会費が永年無料のカードが最適です。

- 楽天PINKカード

- 三井住友カード(NL)

- エポスカード

- JCBカード W plus L (39歳以下限定)

- イオンカードセレクト

- dカード

- PayPayカード

- リクルートカード

- ライフカード

- Orico Card THE POINT

これらのカードは、年会費がかからないにもかかわらず、高いポイント還元率や魅力的な特典を備えたものが多く、コストパフォーマンスに優れています。初めての1枚としても、サブカードとしても安心して選べる選択肢です。

ステータスを重視したい女性向けのゴールドカード

ワンランク上のサービスやステータスを求めるなら、ゴールドカードを検討するのも良いでしょう。ゴールドカードは、一般カードに比べて年会費がかかる分、手厚い保険や空港ラウンジサービスなど、特別な体験を提供してくれます。

- エポスゴールドカード: 年間50万円以上の利用で翌年以降の年会費が永年無料になるのが最大の特徴。選べるポイントアップショップで特定の店舗での還元率を3倍にでき、空港ラウンジも利用可能です。

- 三井住友カード ゴールド(NL): 年間100万円の利用で翌年以降の年会費が永年無料になる「100万円修行」が有名。達成すると毎年10,000ポイントがもらえる特典もあり、コストパフォーマンスが高いです。

- セゾンローズゴールド・アメリカン・エキスプレス・カード: 厳密にはゴールドカードではありませんが、アメックスブランドのステータス性と、自分へのご褒美となるユニークな特典が魅力。新しい形のステータスカードと言えます。

これらのカードは、ビジネスや旅行のシーンであなたをスマートに演出し、より上質なサービスを享受する手助けをしてくれます。

【年代・ライフステージ別】女性におすすめのクレジットカード

年代やライフステージによって、お金の使い道や重視するポイントは変わってきます。ここでは、それぞれの世代の女性に最適なクレジットカードの選び方をご紹介します。

20代(学生・新社会人)の女性におすすめ

初めて自分のクレジットカードを持つことが多い20代。まずは基本的な使い方を学びながら、お得さを実感できるカードがおすすめです。

- JCBカード W plus L: 39歳以下限定という年齢制限があるため、20代のうちに作っておきたいカードの筆頭です。年会費無料で高還元、女性向け特典も充実しており、初めての一枚に最適です。

- 三井住友カード(NL): コンビニやファストフードでの高還元が魅力。友人とのカフェタイムやランチなど、日常のちょっとした支払いでポイントがどんどん貯まります。ナンバーレスでセキュリティ面も安心です。

- 楽天PINKカード: ネットショッピング、特に楽天市場をよく利用するなら間違いなくお得。学生専用の楽天カード アカデミーも選択肢になります。

この時期は、年会費が無料で、ポイント還元率が高く、日々の生活に密着したお店で使いやすいカードを選ぶのが成功の秘訣です。

30代の働く女性におすすめ

仕事にもプライベートにも慣れ、経済的にも少し余裕が出てくる30代。ライフスタイルを豊かにする特典や、将来を見据えた機能を持つカードがおすすめです。

- セゾンローズゴールド・アメリカン・エキスプレス・カード: 仕事を頑張る自分へのご褒美として、特別な体験をプレゼントしてくれるカード。日々のモチベーションアップにつながります。

- リクルートカード: 常に1.2%という高還元率は、家計管理にも貢献します。美容院の予約(ホットペッパービューティー)や旅行(じゃらんnet)など、自分磨きやリフレッシュのための出費もお得になります。

- エポスカード: 年間利用額によっては、年会費永年無料のエポスゴールドカードへのインビテーション(招待)が届く可能性があります。将来的なステップアップを見据えて、まずはエポスカードで利用実績を積むのも賢い選択です。

30代は、日々の節約だけでなく、QOL(生活の質)を向上させるような特典や、ステータス性も視野に入れてカードを選ぶと、より満足度の高い選択ができます。

40代・50代の女性におすすめ

家族のための出費が増えたり、自分自身の健康や将来について考える機会が増えたりする40代・50代。家計の節約に直結する特典や、安心をプラスする保険機能が重要になります。

- イオンカードセレクト: 食料品や日用品の購入先としてイオングループを利用する機会が多いなら、お客様感謝デーの5%OFFは大きな節約効果を生みます。

- ライフカード: 誕生月にポイントが3倍になるため、家電の買い替えや家族旅行など、大きな支出を計画的にお得に済ませることができます。

- 女性疾病保険が付帯・追加できるカード(例:JCBカード W plus L, 楽天PINKカード): 健康への意識が高まる年代だからこそ、手頃な保険料で万が一に備えられるカードは心強い存在です。

この年代では、日々の生活に根ざした実用的なメリットや、将来の安心につながる付帯サービスを重視したカード選びがおすすめです。

主婦(専業主婦)の方におすすめ

毎日の買い物でポイントを貯めて家計を助けたい主婦の方には、普段利用するお店で強みを発揮するカードが最適です。

- イオンカードセレクト: イオンやマックスバリュなど、毎日の食料品の買い物でポイントが貯まりやすく、割引も受けられる主婦の強い味方です。

- 楽天PINKカード: 楽天市場での日用品のまとめ買いや、楽天西友ネットスーパーの利用でポイントがザクザク貯まります。貯まったポイントで支払いをすれば、家計の節約に直結します。

- PayPayカード: スーパーやドラッグストアなど、PayPayが使えるお店は非常に多いです。PayPayでの支払いに集約することで、ポイントを効率的に貯められます。

専業主婦の方でも、配偶者に安定した収入があれば(世帯年収として申告)、クレジットカードの審査に通る可能性は十分にあります。 諦めずに、自分のライフスタイルに合ったカードに申し込んでみましょう。

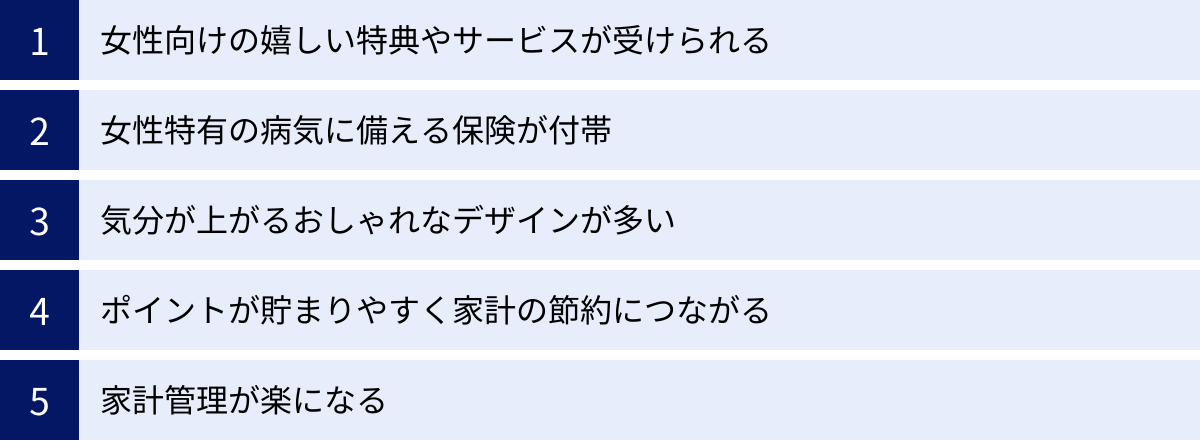

女性向けクレジットカードを持つメリット

女性向けの機能や特典を備えたクレジットカードを持つことには、多くのメリットがあります。ここでは、その代表的な5つのメリットを解説します。

女性向けの嬉しい特典やサービスが受けられる

最大のメリットは、やはり女性のライフスタイルを豊かにしてくれる独自の特典や優待サービスが利用できる点です。一般的なクレジットカードの特典に加えて、コスメの割引、エステやネイルサロンの優待、おしゃれなレストランでの特典、ファッション通販サイトでのポイントアップなど、女性の「あったら嬉しい」を形にしたサービスが豊富に用意されています。これらの特典をうまく活用すれば、年会費以上の価値を簡単に得ることができ、日々の生活に彩りと潤いを与えてくれます。

女性特有の病気に備える保険が付いていることがある

健康は誰にとっても大切ですが、女性には乳がんや子宮頸がんなど、特有の疾病リスクがあります。女性向けクレジットカードの中には、こうした女性特有の病気で入院・手術をした際に給付金が受け取れる「女性疾病保険」に、手頃な月額保険料で加入できるものがあります。通常の医療保険にプラスして備えを厚くしたいと考えている方にとって、クレジットカードの申し込みと同時に手軽に保険に加入できるのは大きなメリットです。カード選びが、将来の安心を手に入れるきっかけにもなります。

気分が上がるおしゃれなデザインが多い

機能性はもちろん重要ですが、毎日持ち歩くものだからこそ、見た目も大切にしたいのが女心です。女性向けクレジットカードは、洗練されたシンプルなデザインから、華やかなカラー、人気のキャラクターをあしらったものまで、デザインの選択肢が非常に豊富です。財布から取り出すたびに、お気に入りのデザインが目に入ると、少しだけ気分が上がります。こうした情緒的な価値も、クレジットカードがもたらす大切なメリットの一つです。

ポイントが貯まりやすく家計の節約につながる

食料品や日用品、公共料金、通信費、ファッション、交際費など、日々のあらゆる支払いをクレジットカードに集約することで、効率的にポイントを貯めることができます。還元率1.0%のカードで月に10万円利用すれば、それだけで1,000円分のポイントが貯まります。現金払いでは得られないこのポイントは、実質的なキャッシュバックと同じです。貯まったポイントを次回の支払いに充当したり、商品券に交換したりすることで、家計の節約に大きく貢献します。

家計管理が楽になる

「今月は何にいくら使ったか把握できていない」という方も多いのではないでしょうか。クレジットカードを利用すれば、すべての支出が利用明細として記録されます。ウェブサイトや専用アプリでいつでも支出を確認できるため、「いつ、どこで、いくら使ったか」が一目瞭然になります。これにより、家計簿をつける手間が大幅に省けるだけでなく、自分のお金の流れを可視化でき、無駄遣いの発見や節約意識の向上にもつながります。多くの家計簿アプリはクレジットカードとの連携機能があり、自動で支出を管理することも可能です。

女性向けクレジットカードを持つデメリット

多くのメリットがある一方で、いくつか注意しておきたいデメリットも存在します。これらを理解した上で、自分に合ったカードを選びましょう。

特典を使わないと年会費が割高に感じることがある

特に年会費が有料のカードに言えることですが、せっかくの魅力的な特典やサービスも、利用しなければ宝の持ち腐れになってしまいます。例えば、空港ラウンジサービスが付帯していても、全く旅行に行かなければ意味がありません。自分のライフスタイルとカードの特典内容がマッチしていないと、ただ年会費を払い続けることになり、割高に感じてしまうでしょう。 年会費有料のカードを検討する際は、その特典を本当に活用する場面があるかを、申し込む前によくシミュレーションすることが大切です。

一般的なカードよりポイント還元率が低い場合がある

女性向けの特典やデザイン、保険などにコストをかけている分、基本的なポイント還元率が一般的な高還元率カード(リクルートカードなど)に比べてやや低めに設定されていることがあります。例えば、還元率が0.5%のカードと1.0%のカードでは、同じ金額を利用しても貯まるポイントに2倍の差が生まれます。「特典よりもとにかくポイントを貯めて節約したい」という場合は、女性向けという括りにこだわらず、純粋に還元率が高いカードを選んだ方がメリットが大きいかもしれません。自分がカードに何を最も求めるのか(特典か、還元率か、あるいは両方のバランスか)を明確にすることが重要です。

女性向けクレジットカードの審査について

「自分は審査に通るだろうか」という不安は、クレジットカードを申し込む際に誰もが抱くものです。ここでは、審査に関するよくある疑問にお答えします。

専業主婦や学生でも申し込みできる?

結論から言うと、専業主婦や学生の方でも申し込みできるクレジットカードは多数あります。

専業主婦の場合、本人の収入がなくても、配偶者に安定した継続収入があれば問題なく申し込めることがほとんどです。 申し込みの際には、職業欄で「専業主婦」を選択し、年収欄には自身の収入(0円)と、世帯年収(配偶者の年収との合計)を記入する欄が設けられていることが多いです。カード会社は世帯の支払い能力を基に審査を行うため、諦める必要は全くありません。イオンカードセレクトや楽天PINKカードなどは、主婦層に特に人気のカードです。

学生の場合も同様に、多くのカード会社が学生向けの申し込みを受け付けています。 18歳以上(高校生は除く)であれば、親権者の同意なしで申し込めるカードも増えています。学生の場合は、本人のアルバイト収入よりも、親の信用情報や支払い能力が考慮されることが一般的です。学生専用のカード(例:学生専用ライフカード)は、在学中は年会費が無料になったり、海外利用でのキャッシュバックがあったりと、学生に特化した特典が用意されているのでおすすめです。

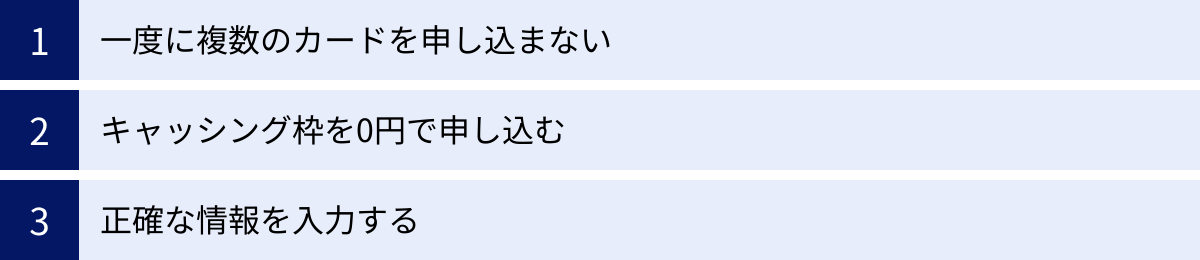

審査に通りやすくなるための3つのコツ

クレジットカードの審査は、申込者の「支払い能力」と「信用情報」を基に行われます。審査に通過する可能性を少しでも高めるために、以下の3つのコツを押さえておきましょう。

① 一度に複数のカードを申し込まない

「どれか一つでも通ればいい」と考えて、短期間に複数のクレジットカードを申し込むのは絶対に避けましょう。カードの申し込み履歴は、信用情報機関に6ヶ月間記録されます。カード会社は審査の際にこの情報を照会するため、短期間に多数の申し込みがあると、「お金に困っていて、貸し倒れのリスクが高いのではないか」と警戒されてしまい、かえって審査に通りにくくなることがあります。これは「申し込みブラック」と呼ばれる状態です。申し込みは、本命のカード1枚に絞り、もし審査に落ちてしまった場合は、次の申し込みまで6ヶ月以上期間を空けるのが基本です。

② キャッシング枠を0円で申し込む

クレジットカードの申し込み時には、「キャッシング枠」の希望額を設定する欄があります。キャッシングとは、カードを使って現金を借り入れる機能のことです。このキャッシング枠を希望すると、買い物で使うショッピング枠の審査に加えて、お金を貸し付けるための審査(貸金業法に基づく審査)も必要になるため、審査のハードルが上がります。特にキャッシングを利用する予定がない場合は、希望額を「0円」または「なし」で申し込むことを強くおすすめします。 これにより、審査がショッピング枠のみに限定され、通過の可能性を高めることができます。キャッシング枠は、カード発行後でも必要になれば改めて申し込むことが可能です。

③ 正確な情報を入力する

当たり前のことですが、申し込みフォームには正直かつ正確な情報を入力することが大前提です。年収を実際より多く申告したり、勤続年数を偽ったりといった虚偽の申告は、審査の過程で発覚し、即座に審査落ちの原因となります。また、意図的でなくても、住所や電話番号、勤務先情報などの入力ミスがあると、本人確認が取れずに審査が進まない、あるいは不審な申し込みと判断される可能性があります。送信ボタンを押す前に、入力内容に間違いがないか、必ず複数回見直しましょう。

初めてでも安心!クレジットカードの申し込み5ステップ

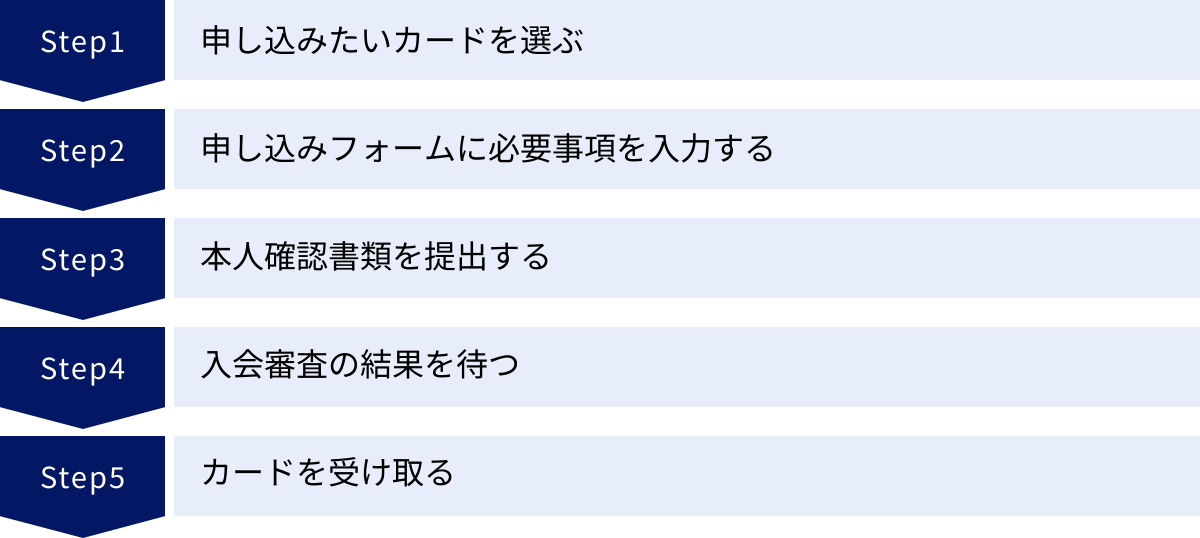

ここでは、実際にクレジットカードを申し込んでから手元に届くまでの流れを、5つのステップに分けて分かりやすく解説します。

① 申し込みたいカードを選ぶ

まずは、この記事で紹介した「選び方のポイント」や「おすすめカード」を参考に、自分のライフスタイルや目的に最も合ったカードを1枚選びましょう。年会費、ポイント還元率、特典内容、デザインなど、自分が何を重視するかを明確にしておくことが大切です。

② 申し込みフォームに必要事項を入力する

申し込みたいカードが決まったら、そのカード会社の公式サイトにアクセスし、「お申し込み」ボタンからオンラインフォームに進みます。入力する主な情報は以下の通りです。

- 本人情報: 氏名、生年月日、住所、電話番号、メールアドレスなど

- 勤務先情報: 会社名、所在地、電話番号、勤続年数など

- 年収: 税込みの年収

- 支払い口座情報: 毎月の利用代金を引き落とすための銀行口座情報

- その他: キャッシング枠の希望、カードの暗証番号設定など

時間に余裕を持って、落ち着いて正確に入力しましょう。

③ 本人確認書類を提出する

申し込み情報の入力後、本人確認書類の提出を求められます。一般的に、以下のいずれかの書類が必要です。

- 運転免許証または運転経歴証明書

- マイナンバーカード(個人番号カード)

- パスポート

- 健康保険証

- 在留カードなど

提出方法は、スマートフォンのカメラで撮影した画像をアップロードするオンライン完結型が主流になっており、非常に手軽です。郵送での提出に対応している場合もあります。

④ 入会審査の結果を待つ

申し込み手続きが完了すると、カード会社による入会審査が始まります。審査にかかる時間はカード会社によって異なり、最短数分で完了するスピーディーなものから、1〜2週間程度かかるものまで様々です。 審査結果は、登録したメールアドレスに届くのが一般的です。

⑤ カードを受け取る

審査に無事通過すると、クレジットカードが郵送で送られてきます。通常、申し込みから1〜2週間程度で手元に届きます。受け取りの際は、セキュリティの観点から「本人限定受取郵便」など、本人確認が必要な方法で届けられることが多いです。

カードが届いたら、まずカード裏面に必ず自分のサイン(署名)をしましょう。署名がないカードは、店舗で利用を断られたり、紛失・盗難時に補償が受けられなかったりする場合があります。

女性向けクレジットカードに関するよくある質問

最後に、女性向けクレジットカードに関して多くの方が抱く疑問について、Q&A形式でお答えします。

クレジットカードは何枚持つのがおすすめ?

初めての方は、まず1枚、自分に合ったメインカードを持つことから始めるのがおすすめです。 1枚に支払いを集約することで、ポイントも貯まりやすく、管理も楽になります。

クレジットカードの利用に慣れてきたら、2〜3枚のカードを目的別に使い分けるのが賢い方法です。例えば、

- メインカード: 日常の支払いに使う、ポイント還元率が高いカード(例:リクルートカード)

- サブカード1: 特定の店舗で割引や優待が受けられるカード(例:エポスカード、イオンカードセレクト)

- サブカード2: 旅行やステータスのために持つカード(例:ゴールドカード)

このように使い分けることで、あらゆるシーンで最大限のメリットを享受できます。また、国際ブランドを「Visa」と「JCB」のように分散させておくと、片方が使えないお店でもう片方が使えるといった事態に対応でき、安心です。

楽天カードと楽天PINKカードはどっちがいい?

楽天カードと楽天PINKカードの基本的な機能(年会費無料、ポイント還元率1.0%、楽天市場でのポイントアップなど)は全く同じです。違いは、楽天PINKカードにのみ用意されている女性向けの有料カスタマイズ特典の有無です。

| 項目 | 楽天カード | 楽天PINKカード |

|---|---|---|

| 基本機能 | 同じ | 同じ |

| デザイン | シルバー、お買いものパンダなど | ピンク、お買いものパンダなど |

| 女性向け特典 | なし | あり(有料オプション) |

| おすすめな人 | シンプルな機能で十分な人 | 女性向け特典や保険に魅力を感じる人 |

結論として、飲食店やレジャー施設での優待、あるいは女性疾病保険といった楽天PINKカード独自の有料特典に魅力を感じるのであれば、楽天PINKカードを選ぶ価値があります。 これらの特典が不要であれば、機能が同じである通常の楽天カードで全く問題ありません。

カードのセキュリティが心配な場合の対策は?

カード会社の高度なセキュリティ対策に加えて、自分自身でも対策を講じることで、より安心してカードを利用できます。

- 利用明細を毎月必ず確認する: ウェブ明細やアプリで、身に覚えのない利用がないか定期的にチェックする習慣をつけましょう。

- 利用通知サービスを設定する: カードを利用するたびにメールやアプリに通知が届くように設定しておけば、不正利用に即座に気づけます。

- 推測されやすい暗証番号は避ける: 生年月日や電話番号、同じ数字の羅列(「0000」など)を暗証番号に設定するのは非常に危険です。

- カード裏面の署名は必須: 署名がないと、紛失・盗難時の不正利用補償が適用されない場合があります。

- 不審なメールやサイトに注意: カード会社を装ったフィッシング詐欺に注意し、安易にカード情報を入力しないようにしましょう。

万が一不正利用の被害に遭っても、多くのカードには盗難保険が付帯しており、届け出から60日以内などの条件を満たせば損害額が補償されます。 落ち着いてカード会社に連絡することが大切です。

クレジットカードの平均的な限度額は?

クレジットカードの利用限度額は、申込者の年収、職業、勤続年数、過去の金融取引履歴(クレジットヒストリー)などに基づいて、カード会社が個別に設定するため、一概に「平均はいくら」とは言えません。

一般的に、初めて作成する年会費無料の一般カードの場合、初期の限度額は10万円〜50万円程度に設定されることが多いです。ゴールドカードやプラチナカードといったステータスカードになると、100万円以上の限度額が設定されることもあります。

この限度額は固定ではなく、カードを延滞なく利用し続けることで、良好な利用実績(クレジットヒストリー)が築かれ、自動的に増額されたり、増額の申請が可能になったりします。最初は限度額が低くても、誠実に利用を続けることが将来の信用につながります。