「どのクレジットカードを選べば、一番お得にポイントが貯まるのだろう?」

「ポイント還元率が高いカードが多すぎて、自分に合う一枚がわからない…」

キャッシュレス決済が当たり前になった今、日々の支払いで効率よくポイントを貯めることは、賢い節約術の基本です。しかし、数多くのクレジットカードの中から、本当にポイント還元率が高く、自分のライフスタイルに合った「最強の一枚」を見つけ出すのは至難の業です。

この記事では、無数にあるクレジットカードの中から、2024年最新の情報に基づき、特におすすめのポイント還元率が高いカードを20枚厳選してご紹介します。

さらに、単にカードを紹介するだけでなく、

- ポイント還元率の基本的な仕組み

- 自分に最適なカードを選ぶための具体的な критерии(基準)

- ポイントを最大限に貯めるための実践的なコツ

といった、クレジットカード選びで失敗しないための知識を網羅的に解説します。この記事を最後まで読めば、あなたの支払いスタイルに完璧にマッチし、毎日の生活をより豊かにしてくれる「運命のクレジットカード」がきっと見つかるはずです。

目次

ポイント還元率が高いクレジットカードおすすめ比較一覧表

本記事で紹介する、ポイント還元率が高い最強クレジットカード20選の主な特徴を一覧表にまとめました。各カードの詳細な解説は、この後のセクションでじっくりとご確認ください。ご自身のライフスタイルやよく利用する店舗を思い浮かべながら、どのカードが最適か比較検討してみましょう。

| カード名 | 年会費(税込) | 基本還元率 | 主なポイントアップ特典 | 国際ブランド |

|---|---|---|---|---|

| JCBカード W | 永年無料 | 1.0% | スターバックス(10.5%)、Amazon.co.jp(2.5%)など | JCB |

| 三井住友カード(NL) | 永年無料 | 0.5% | 対象のコンビニ・飲食店でスマホのタッチ決済で最大7.0% | Visa, Mastercard |

| リクルートカード | 永年無料 | 1.2% | ポンパレモール(4.2%以上)、じゃらんnet(3.2%)など | Visa, Mastercard, JCB |

| 楽天カード | 永年無料 | 1.0% | 楽天市場(SPU利用で最大17倍) | Visa, Mastercard, JCB, AMEX |

| PayPayカード | 永年無料 | 1.0% | Yahoo!ショッピング・LOHACOで毎日最大5% | Visa, Mastercard, JCB |

| dカード | 永年無料 | 1.0% | dカード特約店(スターバックス、マツモトキヨシなど)でポイントアップ | Visa, Mastercard |

| au PAY カード | 永年無料 | 1.0% | au PAYへのチャージ&利用で最大1.5% | Visa, Mastercard |

| Orico Card THE POINT | 永年無料 | 1.0% | 入会後6ヶ月間は2.0%、オリコモール経由で+0.5%以上 | Mastercard, JCB |

| Tカード Prime | 初年度無料(※1) | 1.0% | 日曜日は1.5%、リボ払いなら2.0% | Mastercard, JCB |

| VIASOカード | 永年無料 | 0.5% | 特定加盟店(ETC、携帯電話料金、プロバイダ料金)でポイント2倍(1.0%) | Mastercard |

| イオンカードセレクト | 永年無料 | 0.5% | イオングループ対象店舗でいつでもポイント2倍(1.0%) | Visa, Mastercard, JCB |

| エポスカード | 永年無料 | 0.5% | 年間利用額に応じてボーナスポイント、優待店多数 | Visa |

| ライフカード | 永年無料 | 0.5% | 入会後1年間は1.5倍(0.75%)、誕生日月は3倍(1.5%) | Visa, Mastercard, JCB |

| 三菱UFJカード | 初年度無料(※2) | 0.5% | 対象のコンビニ・飲食店で最大19.0% | Visa, Mastercard, JCB, AMEX |

| セゾンカードインターナショナル | 永年無料 | 0.5% | セゾンポイントモール経由で最大30倍、有効期限なしの永久不滅ポイント | Visa, Mastercard, JCB |

| ローソンPontaプラス | 永年無料 | 1.0% | ローソンで最大6.0% | Mastercard |

| P-oneカード<Standard> | 永年無料 | 自動1%OFF | -(請求時に自動で1%割引) | Visa, Mastercard, JCB |

| セブンカード・プラス | 永年無料 | 0.5% | セブン&アイ対象店でいつでもポイント2倍(1.0%) | Visa, JCB |

| セゾンパール・アメリカン・エキスプレス・カード | 初年度無料(※3) | 0.5% | QUICPay利用で最大2.0% | AMEX |

| JCB カード S | 永年無料 | 0.5% | JCB優待店「JCB ORIGINAL SERIESパートナー」でポイントアップ | JCB |

(※1)次年度以降1,375円。ただし、年1回以上の利用で次年度も無料。

(※2)次年度以降1,375円。ただし、年1回以上の利用で次年度も無料。

(※3)次年度以降1,100円。ただし、年1回以上の利用で次年度も無料。

(注)ポイント還元率は、利用条件やキャンペーンによって変動します。最新の情報は各カード会社の公式サイトをご確認ください。

ポイント還元率が高い最強クレジットカードおすすめ20選

ここからは、前述の一覧表で紹介した20枚のクレジットカードについて、それぞれの特徴やメリット、どんな人におすすめなのかを詳しく解説していきます。あなたの使い方にぴったりの一枚を見つけるための参考にしてください。

① JCBカード W

JCBカード Wは、18歳から39歳までの方限定で申し込める、年会費永年無料の高還元率カードです。一度発行すれば40歳以降も年会費無料で継続して利用できます。

最大の魅力は、常に1.0%という高い基本還元率です。これは、JCBの一般カード(0.5%)の2倍にあたります。どこで使っても効率よくポイントが貯まるため、メインカードとして非常に優秀です。貯まるポイントは「Oki Dokiポイント」で、多彩な商品や提携先のポイントに交換できます。

さらに、JCBが提携する「JCB ORIGINAL SERIESパートナー」店で利用すると、ポイント還元率が大幅にアップします。例えば、スターバックスでは10.5%(※)、Amazon.co.jpでは2.5%という驚異的な還元率を実現します(※ポイントアップ登録が必要)。他にも、セブン-イレブンやローソン、メルカリなど、日常的に利用する多くの店舗が対象となっており、意識して使うだけでポイントが面白いように貯まっていきます。

また、女性向けに「JCBカード W plus L」という選択肢もあります。基本的な性能はJCBカード Wと同じですが、女性に嬉しい特典が追加されています。例えば、毎月抽選でプレゼントが当たる「LINDAの日」や、女性疾病保険に格安で加入できるオプションなどがあり、デザインも華やかです。

【こんな人におすすめ】

- 39歳以下で、初めて高還元率カードを持つ方

- スターバックスやAmazon.co.jpを頻繁に利用する方

- 将来にわたって年会費無料のメインカードを探している方

若いうちに作っておけば、一生お得が続くカードと言えるでしょう。申し込み対象年齢に該当するなら、最優先で検討したい一枚です。

(参照:株式会社ジェーシービー公式サイト)

② 三井住友カード(NL)

三井住友カード(NL)は、ナンバーレス(NL)デザインが特徴的な、年会費永年無料のカードです。カード券面に番号が印字されていないため、セキュリティ面で安心して利用できます。

このカードの真骨頂は、特定の店舗での圧倒的なポイント還元率にあります。対象のコンビニエンスストア(セブン-イレブン、ローソンなど)や飲食店(マクドナルド、ガスト、サイゼリヤなど)で、スマホのVisaのタッチ決済・Mastercard®タッチ決済を利用すると、通常の0.5%の還元率に加えて6.5%が上乗せされ、合計で最大7.0%ものポイントが還元されます(※)。これらの店舗を日常的に利用する人にとっては、他の追随を許さない驚異的な還元率です。

貯まるポイントは「Vポイント」で、1ポイント=1円としてカード利用代金に充当したり、提携先のポイント(Tポイント、楽天ポイントなど)に交換したり、SBI証券での投資信託の買付に使ったりと、非常に使い勝手が良いのが特徴です。

また、家族を「家族ポイント」に登録すると、対象のコンビニ・飲食店での利用時に、登録した家族の人数×1%(最大5%)がさらに上乗せされます。例えば、家族5人を登録すれば、最大で12.0%還元という信じられないほどの高還元率も実現可能です。

【こんな人におすすめ】

- コンビニや対象のファミレス、カフェを頻繁に利用する方

- カード番号の盗み見などのセキュリティリスクを減らしたい方

- 家族と一緒にポイントをお得に貯めたい方

普段のランチや休憩で利用する店舗が対象になっているなら、持たない理由がないほど強力なサブカード、あるいはメインカードになり得る一枚です。

(※)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。iD、カードの差し込み、磁気ストライプでのご利用は対象外です。

(参照:三井住友カード株式会社公式サイト)

③ リクルートカード

リクルートカードは、年会費永年無料で、基本還元率が1.2%という業界最高水準を誇るクレジットカードです。どこで使ってもこの高い還元率が適用されるため、「いつ、どこで使うか」を一切気にすることなく、ザクザクとポイントを貯めることができます。

公共料金や税金の支払い、電子マネーへのチャージ(※月間30,000円までがポイント付与対象)でも1.2%のポイントが貯まるため、あらゆる生活費の支払いをこの一枚に集約するだけで、効率的にポイントを稼げます。

貯まるポイントは「リクルートポイント」ですが、Pontaポイントやdポイントに1ポイント単位で等価交換できるため、実質的にPontaポイントやdポイントを1.2%のレートで貯めているのと同じ感覚で使えます。ローソンやケンタッキー、マクドナルドなど、これらのポイントが使えるお店は非常に多いため、使い道に困ることはまずありません。

さらに、リクルートが運営するサービス(じゃらんnet、ホットペッパービューティー、ポンパレモールなど)で利用すると、ポイントがさらに上乗せされます。例えば、ポンパレモールなら4.2%以上、じゃらんnetなら3.2%の還元となり、旅行やネットショッピングが非常にお得になります。

【こんな人におすすめ】

- とにかく基本還元率の高さを最優先したい方

- Pontaポイントやdポイントをメインで貯めている方

- じゃらんやホットペッパーなどのリクルート系サービスをよく利用する方

複雑な条件を覚えるのが苦手で、シンプルに高い還元率を求めるなら、リクルートカードが最適な選択肢となるでしょう。

(参照:株式会社リクルート公式サイト)

④ 楽天カード

「楽天カードマン」のCMでおなじみの楽天カードは、年会費永年無料で基本還元率1.0%を誇る、日本で最も多くの会員を持つクレジットカードの一つです。100円の利用につき1ポイントの楽天ポイントが貯まります。

このカードの最大の強みは、楽天経済圏と呼ばれる楽天グループのサービスを利用することで、ポイント還元率が飛躍的に向上する「SPU(スーパーポイントアッププログラム)」にあります。例えば、楽天市場で楽天カードを使って買い物をすると、通常ポイント1倍に加え、楽天カード利用特典で+1倍、合計で2倍(2.0%)のポイントが貯まります。さらに、楽天銀行の口座からカード利用代金を引き落とす設定をすれば+0.5倍、楽天モバイルを契約していれば最大+4倍など、条件をクリアするごとに楽天市場での還元率がどんどん上がっていき、最大で17倍にも達します。

貯まる楽天ポイントは、1ポイント=1円として楽天市場での買い物はもちろん、コンビニやドラッグストア、飲食店など街中の多くの加盟店で利用できるほか、楽天ペイでの支払いや楽天証券でのポイント投資にも使えるなど、その汎用性はトップクラスです。

また、楽天カードには上位カードとして「楽天ゴールドカード」(年会費2,200円)や「楽天プレミアムカード」(年会費11,000円)も用意されており、ライフステージに合わせてアップグレードしていくことも可能です。

【こんな人におすすめ】

- 楽天市場で頻繁に買い物をする方

- 楽天モバイルや楽天銀行など、楽天のサービスを複数利用している(または利用を検討している)方

- 汎用性の高い楽天ポイントを効率的に貯めたい方

すでに楽天経済圏のヘビーユーザーであるならば、楽天カードは必須アイテムと言えるでしょう。

(参照:楽天カード株式会社公式サイト)

⑤ PayPayカード

PayPayカードは、キャッシュレス決済サービス「PayPay」との連携に特化した、年会費永年無料のクレジットカードです。基本還元率は1.0%で、貯まるポイントは「PayPayポイント」です。

このカードの最大のメリットは、PayPayアプリと組み合わせることで発揮されます。PayPayの支払い方法としてPayPayカードを登録すると、「PayPayステップ」というプログラムの条件達成が容易になります。条件を達成すると、翌月のPayPayでの決済時に最大1.5%のポイント還元を受けられます(PayPayカードでのクレジット払いの場合は1.0%)。

また、Yahoo!ショッピングとLOHACOで利用すると、毎日最大5%のポイントが付与される特典も見逃せません。内訳は、基本のストアポイント1%+PayPayカード決済特典1%+「毎日最大+2%」特典2%となっており、Yahoo!ショッピングユーザーにとっては非常に魅力的なカードです。

貯まったPayPayポイントは、1ポイント=1円として全国のPayPay加盟店での支払いに即座に利用できるため、ポイントの使い道に困ることがなく、無駄なく消費できるのが大きな利点です。

【こんな人におすすめ】

- 普段からPayPayをメインの決済手段として利用している方

- Yahoo!ショッピングやLOHACOでよく買い物をする方

- 貯まったポイントをすぐに街のお店で使いたい方

PayPayユーザーであれば、このカードを持つことでポイントの二重取り、三重取りがしやすくなり、ポイ活が格段にはかどります。

(参照:PayPayカード株式会社公式サイト)

⑥ dカード

dカードは、NTTドコモが発行する年会費永年無料のクレジットカードで、ドコモユーザー以外でも誰でも申し込めます。基本還元率は1.0%で、100円の利用につき1ポイントのdポイントが貯まります。

dカードの強みは、「dカード特約店」と「dポイント加盟店」でのポイントの二重取り、三重取りにあります。例えば、スターバックスやマツモトキヨシ、ENEOSといったdカード特約店でdカードを使って決済すると、通常の1.0%の決済ポイントに加えて、特約店ポイントが上乗せされます(マツモトキヨシなら合計3.0%還元)。

さらに、dポイント加盟店(ローソン、ファミリーマートなど)でdカードを提示し、dカードで決済すると、提示によるポイント(0.5%〜1.0%)と決済ポイント(1.0%)の両方が貯まります。

また、最大1万円分のケータイ補償が1年間付帯しているのも特徴です。購入から1年以内に、利用中の携帯電話が紛失・盗難・修理不能(水濡れ・全損)となった場合に、新しい携帯電話の購入代金を補償してくれます。これはドコモユーザーでなくても適用されるため、万が一の備えとして心強い特典です。

【こんな人におすすめ】

- dポイントをメインで貯めている方

- マツモトキヨシやENEOSなどのdカード特約店をよく利用する方

- 万が一に備えて、携帯電話の補償を手厚くしたい方

ドコモユーザーはもちろん、dポイントの利便性を評価している方にとって、持っておいて損のない一枚です。

(参照:株式会社NTTドコモ公式サイト)

⑦ au PAY カード

au PAY カードは、KDDIフィナンシャルサービスが発行するクレジットカードで、auユーザー以外も年会費永年無料で利用できます(※au回線契約がない場合、年1回の利用がないと翌年度1,375円の年会費がかかる場合がありますが、通常は利用で無料)。基本還元率は1.0%で、100円ごとに1 Pontaポイントが貯まります。

このカードの最大の特徴は、キャッシュレス決済「au PAY」との抜群の相性です。au PAY カードからau PAY 残高へチャージし、その残高で支払いをすると、チャージ時に1.0%のPontaポイント、支払い時に0.5%のPontaポイントが貯まり、合計で1.5%の還元率を実現できます。

さらに、au PAY マーケットで利用すると、ポイント還元率が最大7.0%までアップします。auスマートパスプレミアム会員であれば、さらに還元率が上乗せされるため、auの関連サービスを多用するユーザーにとっては非常にお得です。

また、auの携帯電話料金をこのカードで支払うと、毎月の支払い額1,100円(税込)ごとに10ポイントが加算されるなど、auユーザー向けの特典も用意されています。

【こんな人におすすめ】

- au PAYを日常的に利用している方

- Pontaポイントを効率的に貯めたい方

- au PAY マーケットやauの各種サービスを利用している方

au PAYを介することで1.5%還元を実現できるため、au PAYが使えるお店では積極的にこの組み合わせを活用するのが、ポイントを賢く貯める鍵となります。

(参照:auフィナンシャルサービス株式会社公式サイト)

⑧ Orico Card THE POINT(オリコカード ザ ポイント)

Orico Card THE POINTは、信販会社のオリコが発行する、ポイント特化型の年会費永年無料カードです。基本還元率は常に1.0%と高く、安定してポイントを貯めることができます。

このカードの特筆すべき点は、入会後6ヶ月間はポイント還元率が2.0%にアップするというウェルカム特典です。この期間中に大きな買い物の予定がある場合、例えば引っ越しに伴う家具・家電の購入などをすれば、大量のポイントを獲得する絶好のチャンスとなります。

また、オリコが運営するポイントモール「オリコモール」を経由してネットショッピングをすると、通常の1.0%のカード決済ポイントに加えて、オリコモールの特典として0.5%以上の特別ポイントが加算されます。Amazonや楽天市場、Yahoo!ショッピングなどの主要なECサイトも対象となっており、オリコモールを経由する一手間を加えるだけで、常に1.5%以上の還元率でネットショッピングが楽しめます。

貯まる「オリコポイント」は、500ポイントからAmazonギフトカードやTポイント、楽天ポイントなど、リアルタイムで様々な提携ポイントに交換できるため、使い勝手も良好です。

【こんな人におすすめ】

- 入会から半年以内に大きな買い物をする予定がある方

- ネットショッピングを頻繁に利用し、ポイントモール経由の手間を惜しまない方

- シンプルに基本還元率1.0%のカードを求めている方

特に、入会後半年間の2.0%還元は強力なメリットであり、この期間を最大限に活用できる方には非常におすすめの一枚です。

(参照:株式会社オリエントコーポレーション公式サイト)

⑨ Tカード Prime

Tカード Primeは、ジャックスが発行する、Tポイントを貯めることに特化したクレジットカードです。年会費は初年度無料で、次年度以降は1,375円かかりますが、年に1回でもカード利用があれば翌年度も無料になるため、実質永年無料と言えるでしょう。

基本還元率は1.0%で、100円の利用につき1 Tポイントが貯まります。しかし、このカードの真価は特定の曜日に発揮されます。毎週日曜日にTカード Primeで決済すると、ポイント還元率が1.5%にアップします。週末にまとめ買いをする習慣がある方にとっては、非常にお得な特典です。

さらに、リボ払いを選択した月は、還元率が2.0%に跳ね上がります。計画的な利用が前提となりますが、高額な買い物の際に活用することで、一気にポイントを稼ぐことも可能です(※リボ払いには手数料がかかるため注意が必要です)。

貯まったTポイントは、2024年春から三井住友フィナンシャルグループのVポイントと統合され、「青と黄色のVポイント」となり、さらに使える場所が拡大し、利便性が向上しています。

【こんな人におすすめ】

- Tポイント(Vポイント)をメインで貯めている方

- 日曜日にスーパーなどでまとめ買いをすることが多い方

- 年会費を実質無料で、1.0%以上の還元率を確保したい方

「日曜日はTカード Primeの日」と決めて利用するだけで、効率よくポイントを貯めることができる、賢い一枚です。

(参照:株式会社ジャックス公式サイト)

⑩ VIASOカード

VIASO(ビアソ)カードは、三菱UFJニコスが発行する、貯まったポイントが自動でキャッシュバックされるユニークなクレジットカードです。年会費は永年無料です。

基本のポイント還元率は0.5%(1,000円につき5ポイント)と標準的ですが、このカードの最大の特徴は、貯まったポイントを交換する手間が一切不要な「オートキャッシュバック機能」にあります。年に1回、貯まったポイントが1ポイント=1円換算で自動的にカード利用代金の支払い口座に振り込まれます(※累計1,000ポイント以上の場合)。ポイントの有効期限を気にしたり、交換先を考えたりする必要がないため、面倒な手続きが苦手な方には最適です。

さらに、特定の加盟店での利用はポイントが2倍(還元率1.0%)になります。対象となるのは、ETC料金、携帯電話料金(NTTドコモ、au、ソフトバンク、ワイモバイル)、特定のインターネットプロバイダ料金など、毎月必ず発生する固定費です。これらの支払いをVIASOカードに設定しておくだけで、自動的に効率よくポイント(キャッシュバック)を貯めることができます。

【こんな人におすすめ】

- ポイントの交換手続きが面倒だと感じる方

- ポイントの有効期限を気にしたくない方

- ETCや携帯電話料金などの固定費の支払いで、お得にキャッシュバックを受けたい方

「ポイントを貯める」というよりは、「自動で割引される」という感覚で使える、手間いらずで便利なカードです。

(参照:三菱UFJニコス株式会社公式サイト)

⑪ イオンカードセレクト

イオンカードセレクトは、クレジットカード機能、電子マネー「WAON」機能、イオン銀行キャッシュカード機能が一体となった、年会費永年無料のカードです。イオングループを頻繁に利用する方にとっては、まさに必須のアイテムと言えます。

基本のポイント還元率は0.5%(200円で1 WAON POINT)ですが、全国のイオン、マックスバリュ、ダイエーなどのイオングループ対象店舗で利用すると、いつでもポイントが2倍(還元率1.0%)になります。

さらに、イオンカードセレクト会員限定の特典として、電子マネーWAONへのオートチャージで0.5%のWAONポイントが貯まります。そして、そのチャージされたWAONで支払うと、さらに0.5%のWAON POINTが貯まるため、合計で1.0%の還元となります。イオングループ対象店舗でWAONオートチャージを利用すれば、チャージで0.5%、支払いで1.0%(ポイント2倍特典)、合計1.5%の還元が実現します。

毎月20日・30日の「お客さま感謝デー」では、買い物代金が5%OFFになる特典も健在です。これらの特典を組み合わせることで、イオングループでの買い物が非常にお得になります。

【こんな人におすすめ】】

- イオン、マックスバリュ、ダイエーなどのイオングループの店舗を日常的に利用する方

- 電子マネー「WAON」をよく使う方

- イオン銀行の利用も検討している方

イオンでの食料品や日用品の購入が多い家庭では、このカードを持つだけで年間の節約額が大きく変わってくるでしょう。

(参照:イオンフィナンシャルサービス株式会社公式サイト)

⑫ エポスカード

エポスカードは、マルイグループが発行する年会費永年無料のクレジットカードです。マルイでの優待が有名ですが、それ以外にも多くの魅力を持っています。

基本のポイント還元率は0.5%(200円で1エポスポイント)と標準的ですが、エポスカードの真価は、その豊富な優待特典にあります。全国10,000店舗以上の飲食店、レジャー施設、カラオケ、美容院などで割引や特典を受けられます。例えば、シダックスやビッグエコーの室料が30%OFFになったり、特定の居酒屋チェーンで割引が受けられたりと、その内容は多岐にわたります。

また、年間50万円以上利用すると、年会費永年無料でワンランク上の「エポスゴールドカード」へのインビテーション(招待)が届くことがあります。ゴールドカードになると、基本還元率が1.0%相当にアップ(年間利用ボーナス含む)するほか、空港ラウンジが無料で利用できるなど、特典が大幅にグレードアップします。

さらに、海外旅行傷害保険が自動付帯するのも大きなメリットです。年会費無料のカードで、利用条件なしに保険が自動で付帯するのは非常に貴重です。

【こんな人におすすめ】

- マルイでよく買い物をする方

- 外食やカラオケ、レジャーなど、提携店での優待を幅広く活用したい方

- 将来的に年会費無料でゴールドカードを持ちたいと考えている方

ポイント還元率だけでなく、生活の様々なシーンで「お得」を実感したい方におすすめの一枚です。

(参照:株式会社エポスカード公式サイト)

⑬ ライフカード

ライフカードは、年会費永年無料で、特に誕生日月のポイント還元率が魅力的なクレジットカードです。

基本のポイント還元率は0.5%(1,000円で1.0ポイント=5円相当)ですが、独自のステージ制プログラム「Lifeサンクスプレゼント」により、年間の利用金額に応じて翌年度の還元率がアップします。

このカードの最も注目すべき点は、誕生月はポイントが3倍(還元率1.5%)になるという特典です。自分の誕生月には、どこで使っても1.5%の高還元率が適用されるため、高額な買い物や旅行の支払いをこの月に集中させることで、大量のポイントを獲得できます。

また、入会後1年間は無条件でポイントが1.5倍(還元率0.75%)になるため、最初の1年は通常よりもお得にポイントを貯めることができます。

貯まったポイントは、Vポイントや楽天ポイントなどの提携ポイントや、各種ギフト券に交換できます。使い道を自分で選べるのも嬉しいポイントです。

【こんな人におすすめ】

- 誕生日月に高額な買い物や旅行の予定がある方

- 年間の利用額が50万円以上あり、ステージアップを狙える方

- 特定の月に集中してポイントを稼ぎたい方

メインカードとしてだけでなく、誕生日月専用のサブカードとして持つのも非常に賢い使い方です。

(参照:ライフカード株式会社公式サイト)

⑭ 三菱UFJカード

三菱UFJカードは、メガバンクである三菱UFJフィナンシャル・グループが発行するスタンダードなカードです。年会費は初年度無料で、次年度以降は1,375円ですが、年に1回以上の利用があれば無料になるため、実質永年無料で利用できます。

基本還元率は0.5%(1,000円で5ポイント)ですが、このカードの強みは特定の店舗での爆発的な還元率にあります。セブン-イレブン、ローソン、コカ・コーラ自販機(タッチ決済)、ピザハットオンライン、松屋などで利用すると、通常の0.5%に加えて5.0%のスペシャルポイントが加算され、合計5.5%の高還元となります。

さらに、2024年8月からは、これらの対象店舗での利用時に最大19.0%還元という強力なキャンペーンも実施されています(※条件あり)。これは、利用額に応じて還元率がアップする特典などを組み合わせることで実現するもので、対象店舗をよく利用する人にとっては見逃せません。

貯まる「グローバルポイント」は、キャッシュバックや提携ポイントへの交換など、多彩な使い道が用意されています。

【こんな人におすすめ】

- セブン-イレブンやローソンなどの対象コンビニを頻繁に利用する方

- 松屋やピザハットなどをよく利用する方

- メガバンク発行の安心感を重視する方

三井住友カード(NL)と同様に、特定のコンビニや飲食店で強みを発揮するカードです。自分の利用シーンに合わせて選びましょう。

(参照:三菱UFJニコス株式会社公式サイト)

⑮ セゾンカードインターナショナル

セゾンカードインターナショナルは、クレディセゾンが発行する年会費永年無料のスタンダードカードです。このカードの最大の特徴は、貯まるポイントが「永久不滅ポイント」であることです。その名の通り、ポイントに有効期限がないため、自分のペースでじっくりとポイントを貯め、好きなタイミングで交換できます。

基本のポイント還元率は0.5%(1,000円で1ポイント=5円相当)と標準的ですが、セゾンが運営するポイントサイト「セゾンポイントモール」を経由してネットショッピングをすると、ポイントが最大で30倍にもなります。Amazonや楽天市場などの人気ショップも参加しており、ネットショッピングの際には必ず経由したいサイトです。

また、全国の西友、リヴィン、サニーで毎月特定の日にこのカードを利用すると、食料品から衣料品まで5%OFFになる特典もあります。

即日発行に対応している店舗が多いのも特徴で、申し込んだその日のうちにカードを受け取ってすぐに使い始めることも可能です。

【こんな人におすすめ】

- ポイントの有効期限を気にしたくない、失効させたくない方

- ネットショッピングで「セゾンポイントモール」を活用できる方

- 西友やリヴィンなどで日常的に買い物をする方

「ポイントを貯めるのが好きだけど、期限切れで失うのが怖い」という方にぴったりの、安心感のある一枚です。

(参照:株式会社クレディセゾン公式サイト)

⑯ ローソンPontaプラス

ローソンPontaプラスは、ローソン銀行が発行する、ローソンでの利用に特化したクレジットカードです。年会費は永年無料で、基本還元率は1.0%(200円で2 Pontaポイント)と高水準です。

このカードの真価は、もちろんローソンで発揮されます。ローソンでこのカードを使って決済すると、時間帯に応じて還元率が大幅にアップします。0:00〜15:59は200円につき4ポイント(還元率2.0%)、16:00〜23:59は200円につき8ポイント(還元率4.0%)が貯まります。

さらに、毎月10日と20日は「Pontaポイント2倍デー」となり、時間帯別のポイントがさらに倍になります。つまり、16時以降に利用すれば、最大で200円につき12ポイント(還元率6.0%)という驚異的な還元率になります。

貯まるPontaポイントは、ローソンのお試し引換券に交換すると、1ポイント=1.5円〜3円程度の価値で新商品などと交換できるため、非常にお得です。

【こんな人におすすめ】

- 通勤・通学などで日常的にローソンを利用する方

- Pontaポイントを貯めており、「ポン活(お試し引換券の活用)」を楽しみたい方

- 夕方以降にローソンで買い物することが多い方

ローソンヘビーユーザーであれば、持たない手はない最強のパートナーカードです。

(参照:株式会社ローソン銀行公式サイト)

⑰ P-oneカード<Standard>

P-oneカード<Standard>は、ポケットカードが発行する、非常にユニークな特徴を持つ年会費永年無料のカードです。それは、ポイント還元の代わりに、請求時に自動で利用金額が1%OFFになるという仕組みです。

ポイントを貯めたり、交換したりする手間が一切なく、カードを使うだけで自動的に割引が適用されます。10,000円の買い物をすれば請求は9,900円に、50,000円なら49,500円になります。これは、公共料金や税金の支払いなど、あらゆる支払いが対象となります(一部対象外あり)。

ポイント還元率に換算すると常に1.0%であり、しかもその還元がキャッシュバックという形で自動的に行われるため、「最もシンプルで分かりやすい高還元カード」と言えるかもしれません。

ただし、1%OFFの対象となるのはショッピング利用のみで、電子マネーへのチャージなどは対象外となる点には注意が必要です。

【こんな人におすすめ】

- ポイントの管理や交換がとにかく面倒な方

- 常に1.0%の割引をシンプルに受けたい方

- 複雑な条件なしで、誰でもお得になるカードを求めている方

ポイ活には興味がないけれど、現金よりお得に買い物をしたい、という方に最適な一枚です。

(参照:ポケットカード株式会社公式サイト)

⑱ セブンカード・プラス

セブンカード・プラスは、セブン・カードサービスが発行する、セブン&アイグループでの利用に特化した年会費永年無料のカードです。

基本のポイント還元率は0.5%(200円で1 nanacoポイント)ですが、セブン-イレブン、イトーヨーカドー、ヨークマート、デニーズなどのセブン&アイグループ対象店で利用すると、いつでもポイントが2倍(還元率1.0%)になります。

また、イトーヨーカドーでは毎月8のつく日(8日、18日、28日)に「ハッピーデー」が開催され、このカードを提示するだけで、ほとんどの商品が5%OFFになります。

このカードのもう一つの大きな特徴は、電子マネー「nanaco」へのクレジットチャージで0.5%のポイントが貯まる点です。セブン-イレブンでは、nanacoで税金や公共料金の支払いが可能なので、このカードでチャージしたnanacoで支払うことで、間接的に税金の支払いでも0.5%のポイント還元を受けられます。

【こんな人におすすめ】

- セブン-イレブンやイトーヨーカドーを頻繁に利用する方

- 電子マネー「nanaco」をよく使う方

- 税金や公共料金の支払いで、少しでもお得にポイントを貯めたい方

イオンカードセレクトと同様に、特定のスーパーマーケットグループを日常的に利用する方にとって、非常にメリットの大きいカードです。

(参照:株式会社セブン・カードサービス公式サイト)

⑲ セゾンパール・アメリカン・エキスプレス・カード

セゾンパール・アメリカン・エキスプレス・カードは、クレディセゾンが発行する、アメックスブランドの特典とQUICPay利用時の高還元が魅力のカードです。年会費は初年度無料で、次年度以降は1,100円かかりますが、年に1回以上の利用で翌年度も無料になるため、実質永年無料で利用できます。

基本還元率は0.5%で、貯まるのは有効期限のない「永久不滅ポイント」です。このカードの最大のハイライトは、QUICPay(クイックペイ)加盟店で、スマホを使った「Apple Pay」「Google Pay」で支払いをすると、最大2.0%相当のポイントが還元される点です(※年間合計30万円までの利用が対象)。QUICPayはコンビニ、スーパー、ドラッグストア、飲食店など非常に多くの場所で使えるため、日常のほとんどの支払いを2.0%還元にすることが可能です。

また、アメリカン・エキスプレスの特典である「アメリカン・エキスプレス・コネクト」も利用でき、様々な加盟店での優待やキャッシュバックキャンペーンに参加できます。

【こんな人におすすめ】

- スマホのタッチ決済(QUICPay)をメインで利用している方

- ポイントの有効期限を気にせず、高還元を狙いたい方

- アメックスブランドのカードを年会費実質無料で持ちたい方

QUICPayでの2.0%還元は非常に強力で、タッチ決済派にとっては見逃せない一枚です。

(参照:株式会社クレディセゾン公式サイト)

⑳ JCB カード S

JCB カード Sは、JCBが発行する新しいスタンダードカードで、年会費は永年無料です。従来のJCB一般カードに代わる、新しい基本の一枚と位置づけられています。

基本のポイント還元率は0.5%(1,000円で1 Oki Dokiポイント)と標準的ですが、このカードの魅力はポイント還元だけにとどまりません。「JCB カード S 優待 クラブオフ」というサービスが付帯しており、国内外20万カ所以上の施設で割引や優待を受けられます。映画館、カラオケ、レジャー施設、レストラン、ホテルの宿泊など、その対象は多岐にわたり、日常生活や旅行の様々なシーンで活用できます。

もちろん、JCBカード Wと同様に「JCB ORIGINAL SERIESパートナー」の優待も利用できるため、スターバックスやAmazon.co.jpなどでポイントアップを狙うことも可能です(ただし、ポイントアップ率はWよりは低くなります)。

スマホの破損を年間最大30,000円まで補償してくれる「JCBスマートフォン保険」が付帯しているのも嬉しいポイントです。

【こんな人におすすめ】

- ポイント還元だけでなく、幅広い施設での割引・優待サービスを重視する方

- JCBブランドの安心感と豊富な特典を、年会費無料で享受したい方

- スマホのもしもの故障に備えたい方

ポイント一辺倒ではなく、割引優待も含めた「トータルでのお得さ」を求める方におすすめのバランス型カードです。

(参照:株式会社ジェーシービー公式サイト)

クレジットカードのポイント還元率とは

ここまで様々な高還元率カードを紹介してきましたが、そもそも「ポイント還元率」とは何でしょうか。この基本的な概念を正しく理解することが、自分に合ったカードを選ぶ第一歩です。

ポイント還元率の計算方法

ポイント還元率とは、クレジットカードの利用金額に対して、何円相当のポイントが戻ってくるかを示す割合のことです。計算式は以下の通りです。

ポイント還元率(%) = 1ポイントの価値(円) ÷ ポイントが付与される最低利用金額(円) × 100

例えば、「200円の利用ごとに1ポイントが付与され、1ポイントは1円の価値がある」というカードの場合、

1円 ÷ 200円 × 100 = 0.5%

となり、このカードのポイント還元率は0.5%となります。

一方で、「100円の利用ごとに1ポイントが付与され、1ポイントは1円の価値がある」というカードなら、

1円 ÷ 100円 × 100 = 1.0%

となり、ポイント還元率は1.0%です。この数値が高いほど、お得なカードということになります。

ポイント付与率との違い

ここで注意したいのが、「ポイント付与率」と「ポイント還元率」の違いです。

- ポイント付与率: いくらの利用で何ポイントが「付与されるか」を示す割合(例:100円で1ポイント)

- ポイント還元率: 利用額に対して何円相当が「還元されるか」を示す割合(例:1.0%)

「100円で1ポイント貯まる!」と宣伝されていても、その1ポイントの価値が0.5円であれば、実質的な還元率は0.5%になってしまいます。逆に、「200円で1ポイント」でも、1ポイントの価値が3円であれば、還元率は1.5%と高くなります。

重要なのは「1ポイントが何円の価値を持つか」という点です。カードを選ぶ際は、付与されるポイント数だけでなく、そのポイントの価値と、最終的な「還元率」がいくつになるのかを必ず確認しましょう。

一般的な還元率の目安は0.5%|1.0%以上なら高還元

では、どのくらいの還元率があれば「高い」と言えるのでしょうか。

一般的に、多くのスタンダードなクレジットカードの基本還元率は0.5%程度に設定されています。そのため、これを一つの基準と考えることができます。

そして、基本還元率が1.0%以上あるクレジットカードは、「高還元率カード」と呼ばれます。今回ご紹介したリクルートカード(1.2%)や楽天カード(1.0%)のように、特別な条件なしで常に1.0%以上の還元率を維持できるカードは、メインカードとして非常に優秀です。

また、三井住友カード(NL)のように、基本還元率は0.5%でも、特定の条件下で5.0%や7.0%といった非常に高い還元率を発揮するカードもあります。自分のライフスタイルに合わせて、基本還元率が高いカードと、特定店舗で高還元になるカードをうまく使い分けるのが、ポイントを賢く貯める上級者のテクニックです。

ポイント還元率が高いクレジットカードの選び方

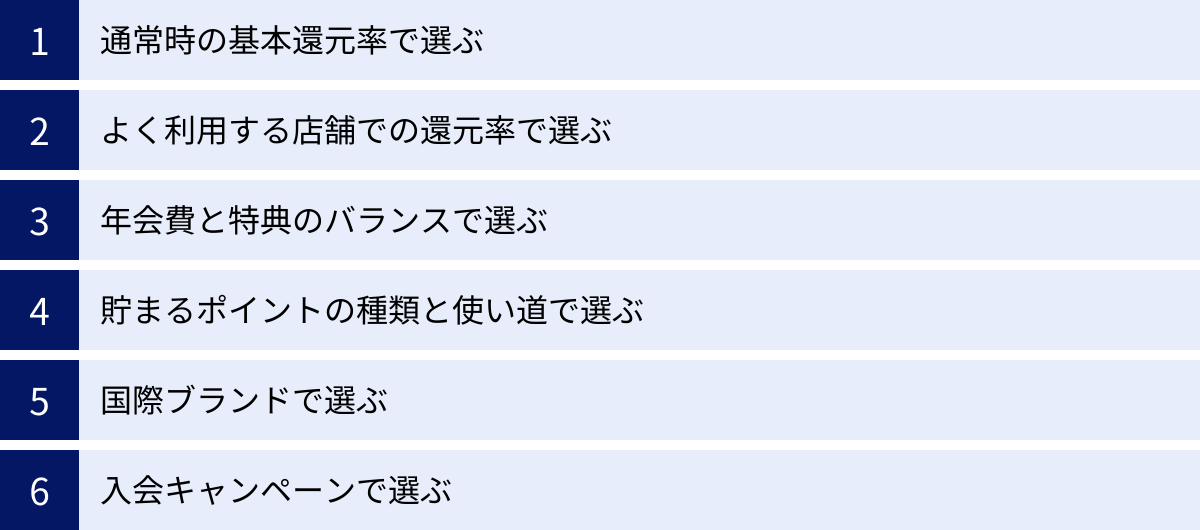

数ある高還元率カードの中から、自分にとっての「最強の一枚」を見つけるためには、いくつかの視点から比較検討することが重要です。ここでは、カード選びで失敗しないための6つのポイントを解説します。

通常時の基本還元率で選ぶ

まず最も重要なのが、「通常時の基本還元率」です。これは、特定の店舗やサービスに限定されず、どこで使っても適用される基本的な還元率のことです。

基本還元率が高いカードは、利用シーンを選びません。公共料金の支払い、スーパーでの買い物、ネットショッピング、旅行代金の支払いなど、あらゆる場面で効率よくポイントを貯めることができます。特に、基本還元率が1.0%以上のカード(リクルートカード、楽天カード、JCBカード Wなど)は、メインカードとして持つのに最適です。

特定の店舗での高還元に惹かれがちですが、まずは土台となる基本還元率の高さを重視することで、安定して多くのポイントを獲得できる基盤が作れます。

よく利用する店舗での還元率で選ぶ

次に、ご自身のライフスタイルを振り返り、「自分がどこで、どのくらいお金を使っているか」を考えてみましょう。特定の店舗やサービスで圧倒的な還元率を誇るカードを選ぶことで、全体のポイント獲得量を飛躍的に高めることができます。

コンビニやカフェをよく利用する人

毎日通勤途中にコンビニに寄ったり、カフェで一息ついたりする習慣がある方には、三井住友カード(NL)や三菱UFJカードがおすすめです。これらのカードは、対象のコンビニや飲食店でスマホのタッチ決済を利用することで、最大7.0%や最大19.0%といった驚異的な還元率を実現します。日々の少額決済でも、積み重なれば大きな差となります。

スーパーをよく利用する人

食料品や日用品の買い出しで、特定のスーパーマーケットチェーンを頻繁に利用するなら、そのスーパーと提携したカードが最適です。例えば、イオンやマックスバリュが生活圏にあるならイオンカードセレクト、イトーヨーカドーやセブン-イレブンをよく使うならセブンカード・プラスを選ぶことで、ポイントがいつでも2倍になったり、特定日に5%OFFになったりする恩恵を受けられます。

ネットショッピングをよく利用する人

Amazon、楽天市場、Yahoo!ショッピングなど、特定のECサイトでの買い物が多い方は、そのサイトと連携したカードを選ぶのが鉄則です。

- 楽天市場なら楽天カード(SPUで還元率がどんどんアップ)

- Yahoo!ショッピングならPayPayカード(毎日最大5%還元)

- AmazonならJCBカード W(ポイントアップ登録で2.5%還元)

これらのカードを持つことで、ネットでの買い物が格段にお得になります。

年会費と特典のバランスで選ぶ

高還元率カードの中には、年会費がかかるものもあります。年会費無料のカードが多数ある中で、あえて有料のカードを選ぶべきか悩むかもしれません。

判断基準は、「年会費を上回るメリット(特典や還元)を受けられるか」という点です。例えば、年会費が11,000円のゴールドカードでも、空港ラウンジを年に数回利用する(1回1,000円〜1,500円相当)、充実した海外旅行傷害保険が付帯している(別途保険に加入する手間と費用が省ける)、年間のポイント還元額が年会費を大きく上回る、といった場合は、十分に元が取れると言えます。

また、「年1回の利用で翌年度無料」のように、実質的に年会費を無料にできるカードも多いため、条件をよく確認しましょう。

貯まるポイントの種類と使い道で選ぶ

いくら高い還元率でポイントが貯まっても、そのポイントが使いにくくては意味がありません。自分が貯めやすく、使いやすいポイントが貯まるカードを選ぶことが非常に重要です。

例えば、

- 楽天のサービスをよく使うなら楽天ポイント

- ローソンや提携店をよく利用するならPontaポイント

- Tポイント提携店やSBI証券を利用するならVポイント(旧Tポイント)

- ドコモユーザーやd払いを使うならdポイント

など、自分の生活圏で活用しやすいポイントプログラムを選びましょう。ポイントの交換先(マイル、ギフト券、他社ポイントなど)の豊富さや、1ポイント=1円として支払いに充当できるかどうかも、使いやすさを判断する上で重要な指標となります。

国際ブランドで選ぶ

Visa、Mastercard、JCB、American Expressなど、クレジットカードの「国際ブランド」も選択肢の一つです。

- Visa / Mastercard: 世界中で加盟店数が最も多く、国内外問わずどこでも使いやすいのが特徴です。迷ったらこのどちらかを選んでおけば間違いありません。

- JCB: 日本発の国際ブランドで、国内での加盟店は非常に豊富です。ハワイやグアム、台湾など、日本人観光客が多い地域では独自の優待サービスが充実しています。

- American Express (AMEX): ステータス性が高く、旅行やエンターテイメント関連の特典が充実しているのが特徴です。セゾンパール・アメリカン・エキスプレス・カードのように、提携カードであれば比較的持ちやすいものもあります。

メインカードはVisaかMastercardにして、サブカードでJCBやAMEXの特典を狙う、という使い分けも賢い選択です。

入会キャンペーンで選ぶ

多くのクレジットカードでは、新規入会者向けに数千〜数万ポイントがもらえる大規模なキャンペーンを実施しています。

- 「入会と利用で最大〇〇〇〇ポイントプレゼント!」

- 「利用金額の20%をキャッシュバック!」

といったキャンペーンは非常に魅力的です。この特典を目当てにカードを作るのも一つの方法です。ただし、ポイントやキャッシュバックを受け取るための条件(例:入会後3ヶ月以内に10万円利用、特定サービスの登録など)を必ず確認し、無理なく達成できるかを見極めることが大切です。キャンペーンだけで選ぶのではなく、その後の通常利用でもメリットがあるカードかどうかを冷静に判断しましょう。

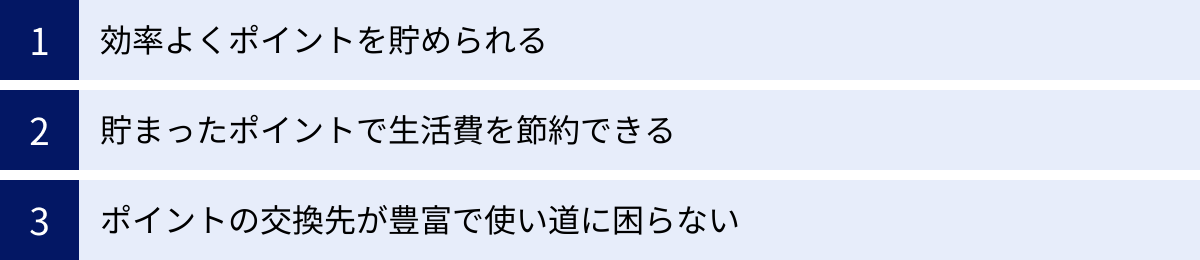

ポイント還元率が高いカードを利用するメリット

高還元率カードを持つことは、日々の生活に多くのメリットをもたらします。なぜ多くの人が高還元率カードを求めるのか、その理由を3つのポイントから解説します。

効率よくポイントを貯められる

最大のメリットは、何と言っても「同じ金額を使っても、より多くのポイントが手に入る」ことです。

例えば、年間100万円をクレジットカードで支払うとします。

- 還元率0.5%のカード: 100万円 × 0.5% = 5,000ポイント

- 還元率1.0%のカード: 100万円 × 1.0% = 10,000ポイント

- 還元率1.2%のカード: 100万円 × 1.2% = 12,000ポイント

ご覧の通り、還元率がわずか0.5%違うだけで、年間に獲得できるポイントには数千円分の差が生まれます。これが数年間続けば、その差は数万円にもなります。現金で支払っていたら得られなかったポイントが、カードを変えるだけで効率的に貯まっていくのです。これは、実質的に収入が増えるのと同じ効果があると言えるでしょう。

貯まったポイントで生活費を節約できる

貯まったポイントは、現金同様の価値を持つ「第二の通貨」です。その使い道は多岐にわたりますが、最も直接的なメリットは「生活費の節約」につながることです。

多くのカードでは、貯まったポイントを1ポイント=1円として、カードの請求額に充当(キャッシュバック)できます。例えば、10,000ポイント貯まっていれば、翌月の請求額から10,000円を割り引くことができます。これは、純粋な支出の削減に直結します。

また、楽天ポイントやPontaポイント、dポイントのように、街の加盟店やネットショッピングで直接支払いに使えるポイントも増えています。スーパーやドラッグストアでの日用品の購入、コンビニでのランチ代などをポイントで支払えば、その分だけ現金を使わずに済みます。このように、ポイントを計画的に使うことで、家計の負担を軽減することが可能です。

ポイントの交換先が豊富で使い道に困らない

「ポイントを貯めても、使い道がなくて失効させてしまった…」という経験がある方もいるかもしれません。しかし、現在の主要なクレジットカードのポイントプログラムは、非常に交換先が豊富で、使い道に困ることはほとんどありません。

代表的な交換先には、以下のようなものがあります。

- 商品券・ギフトカード: Amazonギフトカード、百貨店商品券など

- 他社ポイント: Tポイント、dポイント、Pontaポイントなど、より汎用性の高いポイントへの交換

- 航空マイル: JALやANAのマイルに交換して、特典航空券で旅行に行く

- 家電・グルメなどの商品: ポイントプログラムのカタログから好きな商品を選ぶ

- 電子マネーへのチャージ: SuicaやWAONなどにチャージして、交通費や買い物に使う

- 投資: 楽天証券やSBI証券などで、ポイントを使って投資信託などを購入する

このように、自分の趣味やライフスタイルに合わせて、ポイントの価値を最大限に高める使い方を選べるのも、高還元率カードを持つ大きな楽しみの一つです。

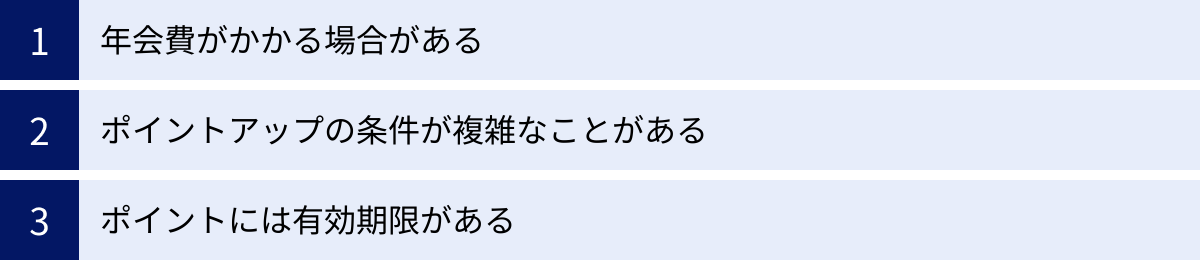

ポイント還元率が高いカードを利用する際の注意点(デメリット)

多くのメリットがある一方で、高還元率カードを利用する際にはいくつか注意すべき点もあります。デメリットを正しく理解し、賢く付き合っていくことが大切です。

年会費がかかる場合がある

高還元率を謳うカードの中には、年会費が有料のものも少なくありません。特に、空港ラウンジサービスや手厚い保険が付帯するゴールドカード以上のクラスでは、1万円以上の年会費がかかるのが一般的です。

年会費無料のカードも多数存在する中で、有料カードを選ぶ際は、「支払う年会費以上のリターン(ポイント還元や特典)を得られるか」を冷静に計算する必要があります。年間のカード利用額が少ない方や、付帯サービスをほとんど利用しない方にとっては、年会費が負担になる可能性があります。

まずは年会費永年無料、あるいは「年1回の利用で無料」といった実質無料のカードから始め、利用状況に応じて有料カードへのステップアップを検討するのがおすすめです。

ポイントアップの条件が複雑なことがある

「最大還元率10.0%!」といった魅力的な数字に惹かれてカードを作ったものの、いざ使ってみると「なかなか最大還元率にならない…」というケースがあります。

これは、最大還元率を達成するための条件が複雑な場合があるためです。

- 「特定のお店で、特定の日に、特定の方法で決済した場合のみ」

- 「リボ払いの設定が必要」

- 「複数の関連サービスへの登録が必須」

- 「キャンペーンへのエントリーが必要」

など、様々な条件が設けられていることがあります。これらの条件をすべて把握し、満たすのは意外と手間がかかるものです。カードを申し込む前に、ポイントアップの条件を公式サイトなどでしっかりと確認し、自分がその条件を無理なくクリアできるライフスタイルかどうかを検討することが重要です。

ポイントには有効期限がある

クレディセゾンの「永久不滅ポイント」のような一部の例外を除き、ほとんどのクレジットカードのポイントには有効期限が設定されています。有効期限はカード会社によって異なり、「獲得月から2年後の月末まで」「最終利用日から1年間」など様々です。

せっかく高還元率カードでたくさんのポイントを貯めても、有効期限切れで失効させてしまっては元も子もありません。これを防ぐためには、

- 定期的にポイント残高と有効期限を確認する習慣をつける

- カード会社の公式アプリや会員サイトを活用する

- ポイントが失効する前に、少額でも商品券などに交換しておく

といった対策が必要です。ポイントは「貯めっぱなし」にせず、計画的に「使う」ことまでをセットで考えるようにしましょう。

クレジットカードのポイントを効率よく貯めるコツ

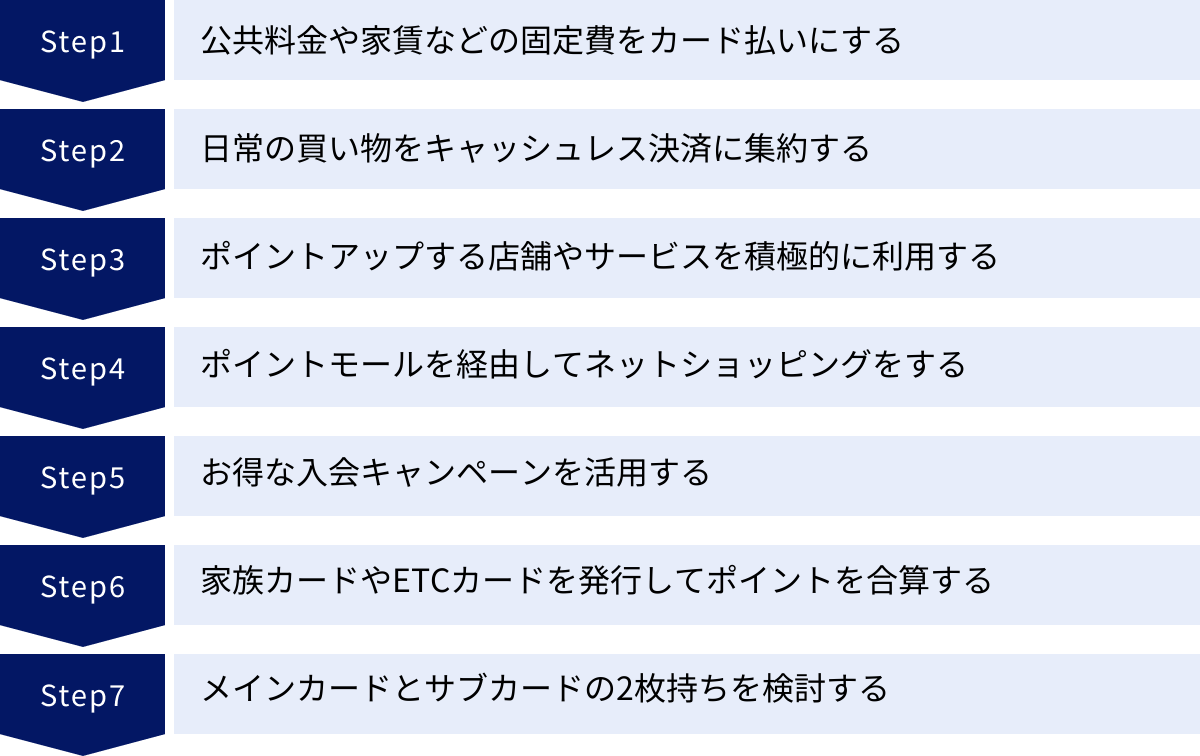

高還元率カードを手に入れたら、次はそのポテンシャルを最大限に引き出す使い方を実践しましょう。ここでは、誰でも簡単に始められる、ポイントを効率よく貯める7つのコツをご紹介します。

公共料金や家賃などの固定費をカード払いにする

毎月必ず支払いが発生する「固定費」をクレジットカード払いに切り替えることは、ポイントを貯める上で最も基本的かつ効果的な方法です。

- 電気、ガス、水道料金

- 携帯電話料金、インターネットプロバイダ料金

- 新聞購読料

- 生命保険料、損害保険料

- (対応していれば)家賃

これらの支払いは、合計すると毎月数万円から十数万円になることも珍しくありません。これをすべて現金や口座振替で支払っていると、1ポイントも貯まりません。しかし、還元率1.0%のカードで支払えば、年間で数千〜1万円以上のポイントが自動的に貯まっていくことになります。一度設定してしまえば、あとは何もしなくてもポイントが貯まり続ける「不労所得」のようなものです。

日常の買い物をキャッシュレス決済に集約する

コンビニでの数百円の買い物から、スーパーでの数千円の食料品の購入、デパートでの高額な買い物まで、現金で支払っていた場面を可能な限りクレジットカード決済に切り替えましょう。

「少額の支払いでカードを使うのは気が引ける…」と感じる方もいるかもしれませんが、今はほとんどのお店でキャッシュレス決済が歓迎されます。この「チリも積もれば山となる」精神が、ポイント獲得の大きな差を生みます。

支払いを一枚のカードに集約することで、ポイントが分散せず、効率的に貯めることができます。また、家計簿アプリと連携させれば、支出管理も楽になるという副次的なメリットもあります。

ポイントアップする店舗やサービスを積極的に利用する

自分が持っているカードが、「どの店で」「どんな条件で」ポイントアップするのかを把握し、意識的にそのお店を利用するようにしましょう。

例えば、三井住友カード(NL)を持っているなら、ランチは対象のファミレスやコンビニでタッチ決済をする。楽天カードを持っているなら、ネットショッピングはまず楽天市場をチェックする。JCBカード Wを持っているなら、スタバではカードでチャージする。

このように、カードの特性に合わせて少しだけ行動を変えるだけで、獲得できるポイントは2倍、3倍、あるいはそれ以上に増えていきます。カード会社の公式サイトやアプリで、お得な提携店(ポイントアップ店)を時々チェックする習慣をつけるのがおすすめです。

ポイントモールを経由してネットショッピングをする

Amazonや楽天市場、Yahoo!ショッピングなどで買い物をする際に、一手間加えるだけで獲得ポイントを増やせる魔法のような方法があります。それが「ポイントモール」の経由です。

多くのカード会社は、会員向けのオンラインショッピングモール(例:オリコモール、セゾンポイントモール、JCB Oki Doki ランド)を運営しています。このサイトを経由して提携先のECサイトで買い物をするだけで、通常のカード決済ポイントに加えて、モール経由の特典として+0.5%〜数%の特別ポイントが上乗せされます。

いつも通り買い物をする前に、一度ポイントモールにアクセスして、目的のショップがあるか確認する。この習慣をつけるだけで、ネットショッピングが格段にお得になります。

お得な入会キャンペーンを活用する

前述の通り、クレジットカードの入会キャンペーンは大量ポイントを獲得する絶好のチャンスです。しかし、このキャンペーンは新規入会時だけではありません。カード会社は既存会員向けにも、定期的に様々なキャンペーンを実施しています。

- 「〇〇円以上のご利用で〇〇〇ポイント山分け!」

- 「リボ払い登録で〇〇〇〇ポイントプレゼント!」

- 「家族カード入会で〇〇〇ポイント!」

これらのキャンペーン情報をこまめにチェックし、条件が合うものには積極的に参加しましょう。カード会社の会員サイトやメールマガジンは、お得な情報源なので見逃さないようにしましょう。

家族カードやETCカードを発行してポイントを合算する

自分一人の支出だけでなく、家族の支出もポイント獲得の対象にすることで、ポイントはさらに速いスピードで貯まっていきます。そのために有効なのが「家族カード」です。

家族カードは、本会員のカードに紐づく形で、生計を同一にする家族(配偶者、親、18歳以上の子供など)向けに発行されるカードです。年会費が無料または本会員より安価な場合が多く、家族カードでの利用分も、ポイントは本会員のカードに合算されます。家族みんなで協力してポイントを貯められる、非常に効率的な方法です。

同様に、高速道路を利用する機会がある方は「ETCカード」の追加発行も必須です。ETC利用料金もクレジットカードのポイント付与対象となるため、通行料金でも着実にポイントを貯めることができます。

メインカードとサブカードの2枚持ちを検討する

究極のポイ活術として、「カードの2枚持ち(あるいは複数枚持ち)」があります。これは、それぞれのカードの長所を活かして、シーンごとに使い分ける戦略です。

例えば、

- メインカード: リクルートカード(基本還元率1.2%)を、どこで使っても高還元になるベースカードとして利用する。

- サブカード: 三井住友カード(NL)を、コンビニや対象飲食店での決済専用として利用する。

このように使い分けることで、リクルートカード単体で使うよりも、全体の平均還元率をさらに高めることができます。自分のライフスタイルを分析し、弱点を補い合えるようなカードの組み合わせを見つけるのも、クレジットカード選びの醍醐味の一つです。

【目的・条件別】ポイント還元率が高いカード

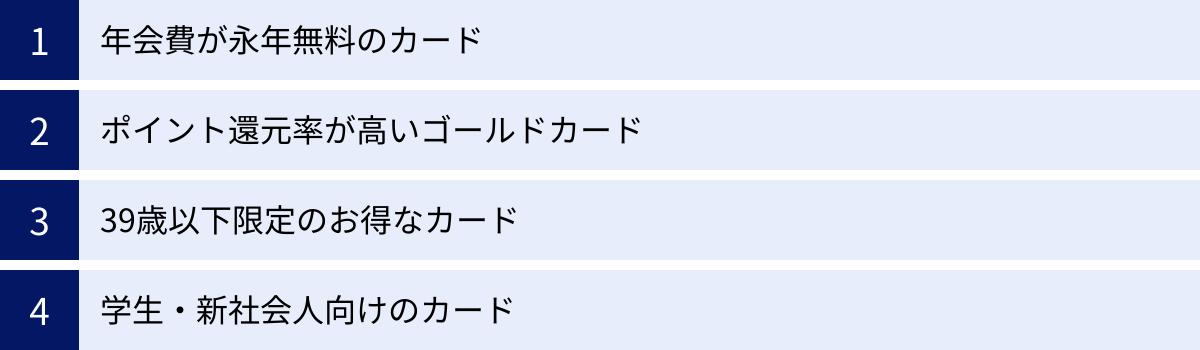

これまで紹介してきた20枚のカードを、特定の目的や条件に合わせて再整理しました。あなたのニーズに合うカテゴリーから、最適な一枚を見つけてみてください。

年会費が永年無料のカード

コストを一切かけずに高還元率の恩恵を受けたい方には、以下のカードがおすすめです。これらは、持っているだけで損をすることがない、家計の強い味方です。

- JCBカード W: 39歳以下の方ならまず検討したい、基本還元率1.0%の優等生。

- 三井住友カード(NL): 対象のコンビニ・飲食店での最大7.0%還元が魅力。

- リクルートカード: 基本還元率1.2%は業界最高水準。シンプルに強さを求める方に。

- 楽天カード: 楽天市場ユーザーなら必須。楽天経済圏で圧倒的なパワーを発揮。

- PayPayカード: PayPayユーザー、Yahoo!ショッピングユーザーに最適。

- dカード: dポイントを貯めている方、dカード特約店をよく利用する方に。

- イオンカードセレクト: イオングループでの買い物が中心の方に。

ポイント還元率が高いゴールドカード

ワンランク上のステータスと、より充実した特典を求める方にはゴールドカードがおすすめです。年会費はかかりますが、それに見合う価値を提供してくれます。

本記事で紹介したカードの中では、エポスカードを年間50万円以上利用することで、年会費永年無料の「エポスゴールドカード」への招待を受ける道があります。これが最も手軽に高還元のゴールドカードを手に入れる方法の一つです。エポスゴールドカードは、基本還元率0.5%に加え、年間利用額に応じたボーナスポイントや、選べるポイントアップショップ(3つまで登録でき、還元率が3倍の1.5%になる)など、特典が大幅に向上します。

39歳以下限定のお得なカード

若年層をターゲットにした、特典が非常に手厚いカードも存在します。対象年齢であれば、優先的に検討する価値があります。

- JCBカード W: 18歳〜39歳限定。一度作れば40歳以降も年会費無料で利用可能。基本還元率1.0%とパートナー店での高還元が魅力。

年齢制限がある分、一般的なカードよりも有利な条件が設定されていることが多いのが特徴です。

学生・新社会人向けのカード

初めてクレジットカードを持つ学生や新社会人の方には、審査のハードルが比較的低く、年会費無料で安心して使えるカードがおすすめです。

- 三井住友カード(NL): 年会費無料で、コンビニやファミレスでの高還元は学生にも嬉しい。

- JCBカード W: 39歳以下なら誰でも申し込めるので、学生や新社会人にも最適。

- 楽天カード: 楽天市場での買い物や、楽天学割との相性も良い。

- エポスカード: 年会費無料で、カラオケや飲食店の優待が豊富。海外旅行傷害保険も自動付帯で安心。

これらのカードは、初めての一枚として必要な機能を十分に備えつつ、ポイントもしっかり貯まるため、キャッシュレス生活の良いスタートを切ることができます。

ポイント還元率が高いカードに関するよくある質問

最後に、ポイント還元率が高いクレジットカードに関して、多くの人が抱く疑問にお答えします。

ポイント還元率が一番高い最強のクレジットカードはどれですか?

これは最も多い質問ですが、「すべての人にとっての最強カード」というものは存在しません。 なぜなら、最適なカードは個人のライフスタイル(どこで、何に、いくら使うか)によって大きく異なるからです。

- とにかくシンプルに、どこでも高い還元率を求めるなら、基本還元率1.2%のリクルートカードが有力候補です。

- コンビニや特定の飲食店を多用するなら、最大7.0%還元の三井住友カード(NL)が最強となり得ます。

- 楽天市場での買い物が生活の中心なら、SPUを駆使できる楽天カードに勝るものはありません。

この記事で紹介した選び方を参考に、ご自身の消費行動を分析し、あなたにとっての「最強の一枚」を見つけることが重要です。

ポイント還元率1.0%は高いですか?

はい、高いと言えます。 一般的なクレジットカードの基本還元率は0.5%程度が標準であるため、還元率1.0%は「高還元率カード」と呼ばれる一つの基準になります。特別な条件なしに常に1.0%の還元を受けられるカードは、メインカードとして非常に優秀です。

年会費無料でも還元率の高いカードはありますか?

はい、たくさんあります。 本記事で紹介したカードの多くが年会費永年無料でありながら、高い還元率を誇ります。

例えば、リクルートカード(1.2%)、楽天カード(1.0%)、JCBカード W(1.0%)、PayPayカード(1.0%)などは、年会費無料で基本還元率が1.0%以上です。コストをかけずに、お得にポイントを貯めたい方でも、選択肢は豊富にあります。

学生でも高還元率のクレジットカードは作れますか?

はい、作れます。 多くの高還元率カードは、申し込み条件が「18歳以上(高校生を除く)」となっており、学生の方でも申し込むことが可能です。特に、三井住友カード(NL)、JCBカード W、楽天カード、エポスカードなどは、学生にも人気が高く、審査も比較的通りやすいとされています。

学生専用カードも存在しますが、今回紹介したような一般向けの高還元率カードに申し込むことも十分に可能です。

クレジットカードのポイントの有効期限はどのくらいですか?

ポイントの有効期限は、カード会社やポイントプログラムによって大きく異なります。

- 比較的短いもの: 獲得から1年〜2年程度(例:多くの航空会社のマイル)

- 一般的なもの: 獲得月から24ヶ月〜48ヶ月(2年〜4年)

- 実質無期限のもの: ポイントを獲得・利用するたびに全ポイントの有効期限が延長されるタイプ(例:Tポイント/Vポイント)

- 完全に無期限のもの: クレディセゾンの「永久不滅ポイント」

カードを選ぶ際には、ポイントの有効期限も確認し、自分が無理なく使い切れるかどうかを判断基準の一つにすることをおすすめします。