クレジットカードを持ちたいけれど、審査に通過できるか不安を感じている方は少なくありません。「審査なしで即日発行できるクレジットカードはないだろうか」と探している方もいるかもしれません。日々の買い物やオンラインサービス、公共料金の支払いなど、クレジットカードがなければ不便な場面は確かに増えています。

この記事では、まず「審査なしのクレジットカード」が存在するのかという疑問に明確な答えを提示します。その上で、審査に不安がある方でも利用できるクレジットカードの代替手段を詳しく解説します。さらに、それでもクレジットカードを持ちたい方のために、審査に通りやすいとされるカードの特徴や、審査通過の可能性を高めるための具体的なコツまで、網羅的にご紹介します。

この記事を最後まで読めば、ご自身の状況に最も適したキャッシュレス決済の方法が見つかり、お金の管理に関する不安を解消する一助となるでしょう。

目次

結論:審査なしのクレジットカードは存在しない

結論から申し上げると、日本国内において「審査なし」で発行できる正規のクレジットカードは一枚も存在しません。 もし「審査不要」「誰でも作れる」といった甘い言葉で宣伝しているサービスがあれば、それはクレジットカードではない別のサービスであるか、あるいは違法な業者である可能性が極めて高いため、注意が必要です。

なぜ、審査なしのクレジットカードは存在しないのでしょうか。その理由は、法律によって厳格に定められているからです。

法律(割賦販売法)で支払い能力の調査が義務付けられているため

クレジットカード会社がカードを発行する際には、「割賦販売法」という法律に基づき、申込者の「支払い可能見込額」を調査することが義務付けられています。 これは、消費者が自分の支払い能力を超えたクレジット契約を結び、多重債務に陥ることを防ぐための重要なルールです。

少し専門的な話になりますが、クレジットカードの仕組みを理解するために重要なポイントなので解説します。

- 割賦販売法とは?

後払いや分割払い(割賦販売)といった信用取引におけるルールを定めた法律です。クレジットカードによる支払いは、カード会社が一時的に代金を立て替える「信用供与」にあたるため、この法律の規制対象となります。 - 支払い可能見込額とは?

申込者が無理なく支払えると想定される1年あたりの金額のことです。この金額は、以下の計算式に基づいて算出されます。

支払い可能見込額 = 年収 − 生活維持費 − クレジット債務- 年収: 申込者が自己申告した年収から、税金や社会保険料などを差し引いたものです。

- 生活維持費: 法律で定められた、最低限の生活を維持するために必要な費用のことです。世帯人数や住居の状況(持ち家か賃貸かなど)によって金額が変わります。

- クレジット債務: 申込者がその時点で抱えているすべてのクレジット利用残高(年間の支払予定額)を指します。これには、他のクレジットカードの分割払いやリボ払いの残高、カードローンの借入残高などが含まれます。

カード会社は、申込時に提出された情報(年収、勤務先、家族構成など)と、信用情報機関に登録されている情報(他社からの借入状況など)を照らし合わせて、この「支払い可能見込額」を客観的に調査します。そして、調査の結果算出された支払い可能見込額の90%を超えない範囲で、クレジットカードの利用可能枠(限度額)を設定しなければなりません。

このように、法律によってカード会社には厳格な審査義務が課せられています。したがって、「審査なし」でクレジットカードを発行することは、法律違反にあたるのです。この仕組みは、私たち消費者を過剰な借金から守るためのセーフティネットとして機能しています。そのため、「審査が面倒だ」と感じるかもしれませんが、健全なクレジット社会を維持するためには不可欠なプロセスであると理解しておきましょう。

もし「審査なし」を謳う業者を見かけた場合は、高金利な貸付を行うヤミ金業者や、個人情報を不正に取得しようとする詐欺の可能性も考えられます。決して安易に申し込まないようにしてください。

審査なしで使える!クレジットカードの代わりになる5つの方法

「審査なしのクレジットカードは存在しない」と聞くと、がっかりしてしまうかもしれません。しかし、ご安心ください。クレジットカードのようにキャッシュレスで支払いができるサービスは、他にもたくさんあります。ここでは、クレジットカードの審査に不安がある方でも利用できる、代表的な5つの代替方法をメリット・デメリットとともに詳しく解説します。

| 決済方法 | 特徴 | メリット | デメリット |

|---|---|---|---|

| デビットカード | 銀行口座から即時引き落とし | 審査不要で、使いすぎの心配がない | 口座残高以上の支払いはできない |

| プリペイドカード | 事前にチャージした金額内で利用 | 審査不要で、誰でも持ちやすい | チャージの手間がかかる、残高不足に注意が必要 |

| 家族カード | 本会員の信用で発行されるカード | 自身に収入がなくても発行可能 | 利用履歴が本会員に知られる、利用枠を共有 |

| 後払いアプリ (BNPL) | 商品購入後に代金を支払うサービス | 手元にお金がなくても買い物できる | サービスにより手数料がかかる、使いすぎのリスク |

| キャリア決済 | スマホ料金と合算して支払い | 登録不要で手軽に利用できる | 利用できる店舗が限られる、利用上限額が低め |

① デビットカード

デビットカードは、支払いと同時に自身の銀行口座から代金が即時に引き落とされる仕組みのカードです。クレジットカードが「後払い」であるのに対し、デビットカードは「即時払い」という点が最大の違いです。

メリット:銀行口座の残高内で使える

デビットカードの最大のメリットは、銀行口座の預金残高の範囲内でしか利用できないため、使いすぎる心配がほとんどないことです。クレジットカードのように、気づいたら支払額が膨らんでいたという事態を防げます。

また、デビットカードは信用供与(立て替え払い)を行わないため、割賦販売法に基づく審査が原則として不要です。そのため、銀行口座を開設できる方であれば、高校生(一部を除く)からでも作ることができ、過去の信用情報に不安がある方でも発行しやすいのが特徴です。

VisaやMastercard、JCBといった国際ブランドが付いているデビットカードであれば、国内外の多くの加盟店でクレジットカードと同じように利用できます。オンラインショッピングやコンビニ、スーパーなど、活用の幅は非常に広いです。

デメリット:残高を超えた支払いはできない

メリットの裏返しになりますが、口座残高が1円でも不足していると決済エラーとなり、支払いができません。 大きな買い物をするときや、給料日前などで口座残高が心許ないときには注意が必要です。常に口座の残高を把握しておく必要があります。

また、一部の支払いではデビットカードが利用できないケースがあります。例えば、高速道路の料金所や、一部のガソリンスタンド、月額課金制のサービス(毎月の引き落とし日が変動する場合など)では、与信(後から請求を確定させる仕組み)が必要となるため、デビットカードが非対応となっていることがあります。ただし、近年ではデビットカードが使えるサービスも増えてきています。

② プリペイドカード

プリペイドカードは、あらかじめカードにお金をチャージ(入金)しておき、その残高の範囲内で支払いができる「前払い」式のカードです。SuicaやPASMOといった交通系ICカードもプリペイドカードの一種です。

メリット:事前にチャージした分だけ使える

プリペイドカードもデビットカードと同様に、チャージした金額以上は使えないため、計画的な支出管理がしやすいというメリットがあります。紛失や盗難に遭った場合でも、被害はチャージ残高の範囲内に限定されます。

発行にあたって審査は不要で、多くは年齢制限も緩やか(あるいは無記名式なら制限なし)なため、誰でも手軽に持つことができます。チャージ方法はコンビニのレジ、銀行ATM、クレジットカードなど多岐にわたり、自分の都合の良い方法を選べます。VisaやMastercardなどの国際ブランドが付いたものであれば、クレジットカード加盟店で利用でき、利便性も高いです。

デメリット:チャージの手間がかかる

最大のデメリットは、残高がなくなるとその都度チャージする必要があることです。いざ支払いをしようとしたら残高不足だった、という事態も起こり得ます。また、チャージ方法によっては手数料が発生する場合があるため、事前に確認が必要です。

最近では、残高が一定額を下回ると自動的にチャージされる「オートチャージ機能」が付いたプリペイドカードもありますが、この機能を利用するにはクレジットカードの登録が必要になることがほとんどです。

③ 家族カード

家族カードとは、クレジットカードの本会員の家族に対して追加で発行されるカードのことです。本会員が契約者となり、その信用情報に基づいて発行されます。

メリット:本会員の信用情報で発行できる

家族カードの最大のメリットは、カードを持つ本人(家族会員)に安定した収入がなくても、本会員に十分な信用があれば発行できる点です。そのため、専業主婦(主夫)や学生、パート・アルバイトの方でも、クレジットカードを持つことが可能です。

年会費も本会員より安価、あるいは無料で設定されていることが多く、本会員のカードとほぼ同等のサービス(保険や特典など)を受けられる場合もあります。支払いは本会員の口座からまとめて引き落とされ、獲得したポイントも本会員に合算されることが一般的です。

デメリット:利用履歴が本会員に通知される

家族カードの利用内容は、すべて本会員の利用明細に記載されます。「いつ、どこで、いくら使ったか」が本会員にすべて把握されるため、プライバシーを重視する方には向いていないかもしれません。

また、利用可能額は本会員のカードと共有です。例えば、本会員の利用可能額が50万円の場合、本会員と家族会員の利用額の合計が50万円までとなります。家族会員が使いすぎてしまうと、本会員がカードを使えなくなるといった事態も起こりうるため、家族間でのルール作りが重要です。

④ 後払いアプリ(BNPL)

後払いアプリは、BNPL(Buy Now, Pay Later)とも呼ばれ、スマートフォンアプリを使って商品を購入し、代金は後から支払うというサービスです。クレジットカードを持っていなくても、後払いでの買い物が可能になります。

メリット:手元にお金がなくても買い物できる

最大のメリットは、給料日前などで手元に現金や預金がなくても、必要なものをすぐに購入できる点です。アプリをダウンロードし、電話番号やメールアドレスを登録するだけで、すぐに利用を開始できる手軽さも魅力です。

クレジットカードのような厳格な審査はなく、サービス独自の基準で与信が行われるため、多くの人が利用しやすい仕組みになっています。支払いも、翌月にコンビニなどでまとめて支払う形式が一般的で、家計管理がしやすいという声もあります。

デメリット:サービスによっては手数料がかかる

後払いアプリを利用する上で最も注意すべき点は手数料です。支払い方法によっては(特にコンビニ払いや銀行振込)、決済ごとに数百円の手数料が発生する場合があります。 少額の利用を繰り返すと、手数料がかさんでしまう可能性があるため注意が必要です。

また、手軽に利用できる反面、つい使いすぎてしまうリスクもあります。利用上限額は最初は低めに設定されていますが、利用実績に応じて増えていくため、計画的な利用が求められます。支払いが遅れると遅延損害金が発生するだけでなく、サービスの利用停止や、信用情報に影響が出る可能性もあるため、支払い期日は厳守する必要があります。

⑤ キャリア決済

キャリア決済とは、NTTドコモ、au、ソフトバンクといった通信キャリアが提供する決済サービスです。オンラインショッピングなどで購入した商品やサービスの代金を、月々の携帯電話料金と合算して支払うことができます。

メリッ:毎月のスマホ利用料金と一緒に支払える

キャリア決済の魅力は、その手軽さにあります。クレジットカード情報や個人情報を新たに入力する必要がなく、各キャリアのIDとパスワード(または暗証番号)だけで決済が完了します。 普段使っているスマートフォンの延長で利用できるため、非常にスムーズです。

通信契約を結んでいるユーザーであれば基本的に誰でも利用でき、特別な申し込みや審査は不要です。支払いも携帯料金と一本化されるため、管理が楽というメリットもあります。

デメリット:利用できる店舗やサービスが限られる

キャリア決済のデメリットは、利用できる場所がクレジットカードに比べて限られる点です。主にデジタルコンテンツやオンラインストアでの利用が中心で、実店舗での利用は限定的です(一部のコード決済と連携している場合を除く)。

また、利用可能額はクレジットカードほど高くありません。契約者の年齢やキャリアの契約期間に応じて上限額が設定されており、一般的には数万円から10万円程度です。大きな金額の買い物には向いていないと言えるでしょう。

審査不要で使えるおすすめの後払いアプリ4選

クレジットカードの代替として注目されているのが、BNPL(Buy Now, Pay Later)と呼ばれる後払いアプリです。ここでは、審査が不要、またはクレジットカードほど厳格な審査がなく、手軽に始められる人気の後払いアプリを4つご紹介します。それぞれの特徴を理解し、ご自身のライフスタイルに合ったサービスを選んでみましょう。

① Paidy(ペイディ)

Paidy(ペイディ)は、メールアドレスと携帯電話番号だけで、すぐに買い物を始められる後払いサービスです。事前登録やクレジットカードは必要ありません。

- 主な特徴:

- 翌月あと払い: 1ヶ月分の利用金額を、翌月10日までにまとめて支払います。支払い方法はコンビニ払い、銀行振込、口座振替から選べます。口座振替にすれば支払い手数料が無料になるのが大きなメリットです。

- 3・6・12回あと払い: 1回の利用金額が3,000円以上の場合、分割手数料無料で3回、6回、12回(一部店舗のみ)の分割払いに変更できます(※口座振替・銀行振込のみ手数料無料)。クレジットカードのリボ払いや分割払いのような手数料がかからないため、少し高額な買い物も計画的に行えます。

- ペイディカード: 本人確認を行うと、Visaマークのあるオンラインストアでクレジットカードのように使えるバーチャルカード「ペイディカード」が即時発行されます。さらに、リアルカードを発行すれば、街中のVisa加盟店でも利用可能になり、利便性が格段に向上します。

- こんな人におすすめ:

- 分割払いを利用したいけれど、クレジットカードの手数料が気になる方

- オンラインだけでなく、実店舗でも後払い決済を使いたい方

- 支払い手数料をできるだけ節約したい方

参照:Paidy公式サイト

② atone(アトネ)

atone(アトネ)は、株式会社ネットプロテクションズが運営する後払いサービスです。同社は通販の「NP後払い」で実績があり、信頼性の高いサービスと言えます。

- 主な特徴:

- 選べる支払い方法: 翌月20日までに、コンビニ端末(Loppi/Famiポート)、電子バーコード(コンビニレジ)、請求書、口座振替など、多彩な支払い方法から選べます。

- NPポイントが貯まる: atoneの利用で、200円につき1ポイントの「NPポイント」が貯まります。 貯まったポイントは、値引きに使ったり、商品と交換したりできます。後払いサービスでポイントが貯まるのは大きな魅力です。

- 実店舗でも使える: アプリのコード決済機能を使えば、一部の実店舗でも利用可能です。

- こんな人におすすめ:

- 後払いでもポイントを貯めてお得に買い物をしたい方

- コンビニでの支払いを頻繁に利用する方

- 運営会社の信頼性を重視する方

参照:atone公式サイト

③ バンドルカード

バンドルカードは、「誰でも、すぐに」作れるVisaプリペイドカードアプリです。基本は前払い式のプリペイドカードですが、「ポチっとチャージ」という後払い機能が搭載されています。

- 主な特徴:

- ポチっとチャージ: 手元にお金がなくても、必要な金額をアプリからチャージ申請するだけで、即座に残高に反映されます。チャージした金額は、翌月末までにコンビニなどで支払います。

- 審査・年齢制限なし: アプリをダウンロードすれば、審査や年齢制限なしで誰でもバーチャルカードをすぐに発行できます。

- リアルカードも発行可能: リアルカードを発行すれば、街中のVisa加盟店でも利用できます。デザイン性の高いカードも選択可能です。

- 手数料に注意: 「ポチっとチャージ」には、チャージ金額に応じて手数料がかかります。 3,000円から10,000円までのチャージで510円、以降チャージ金額が上がるごとに手数料も高くなります。利便性は高いですが、手数料を考慮した上で計画的に利用することが重要です。

- こんな人におすすめ:

- 急な出費で、今すぐ少額のお金が必要になった方

- クレジットカードを持てない学生や若年層の方

- プリペイドカードの利便性と後払いの手軽さを両立したい方

参照:バンドルカード公式サイト

④ Kyash(キャッシュ)

Kyash(キャッシュ)は、送金・決済・管理ができるウォレットアプリです。バンドルカード同様、基本はプリペイド式ですが、「イマすぐ入金」という後払い機能があります。

- 主な特徴:

- イマすぐ入金: 「イマすぐ入金」を使うと、好きな金額(3,000円〜50,000円)をKyash残高に入金し、すぐにお買い物に利用できます。支払いは翌月末までです。

- ポイント還元: Kyashは決済時のポイント還元も魅力です。発行するカードの種類(Kyash Card Lite、Kyash Card)によって還元率は異なりますが、お得に利用できます。

- 送金・出金機能: Kyashユーザー同士での送金機能や、銀行口座への出金機能(手数料あり)も備わっており、単なる決済アプリ以上の利便性があります。

- 手数料: 「イマすぐ入金」にも、入金額に応じた手数料が発生します。 手数料はバンドルカードと同様に、利便性の対価として考える必要があります。

- こんな人におすすめ:

- 後払い機能だけでなく、個人間送金やポイント還元も活用したい方

- お金の管理を一元化したい方

- 急な飲み会の割り勘など、多様なシーンでアプリを活用したい方

参照:Kyash公式サイト

これらの後払いアプリは非常に便利ですが、いずれも「借金」の一種であるという認識を持つことが大切です。支払い計画をしっかりと立て、遅延なく支払うことを心がけましょう。

それでもクレジットカードが欲しい人へ|審査に通りやすいカードの特徴

デビットカードや後払いアプリも便利ですが、「毎月の固定費の支払いに使いたい」「海外旅行で使いたい」「ステータスのあるカードが欲しい」など、やはりクレジットカードが必要な場面もあります。

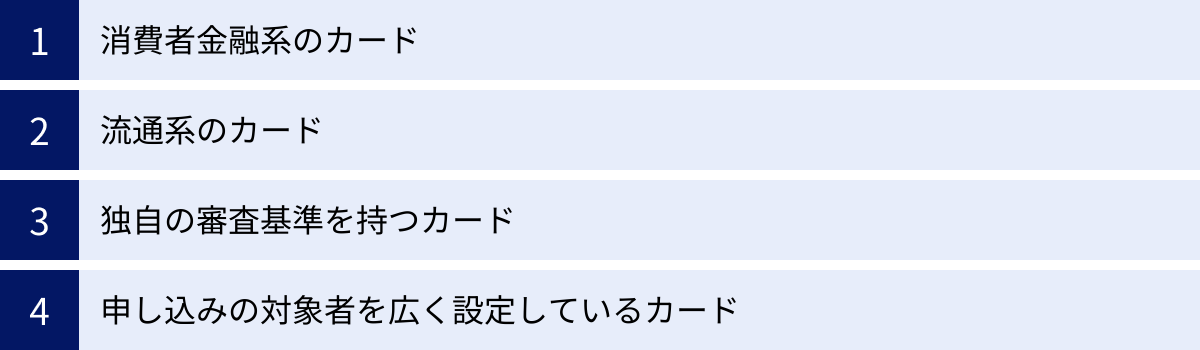

「審査なし」は存在しませんが、カード会社やカードの種類によって審査の基準や難易度が異なるのは事実です。 審査に不安がある方でも、比較的申し込みやすいとされるクレジットカードには、いくつかの共通した特徴があります。ここでは、そうしたカードの特徴を解説します。

消費者金融系のカード

ACマスターカードに代表される、消費者金融が発行するクレジットカードです。銀行系や信販系のカードとは異なる審査基準を持っているのが特徴です。

- なぜ通りやすいと言われるのか?

- 独自の審査ノウハウ: 消費者金融は、長年のキャッシングやカードローンの事業で培った独自の審査ノウハウを持っています。過去の信用情報(クレヒス)だけでなく、申込者の現在の返済能力を重視する傾向があります。 パートやアルバイトでも、安定した収入があれば審査に通る可能性があります。

- ターゲット顧客層の違い: 銀行系のカードが比較的属性の高い顧客層をターゲットにしているのに対し、消費者金融系のカードはより幅広い層を対象としています。そのため、審査の門戸も広く設定されていると考えられます。

- スピード発行: 最短即日発行に対応していることが多く、審査プロセスが迅速です。これは、審査基準が明確化・システム化されていることの表れでもあります。

ただし、一般的にリボ払い専用であったり、キャッシング金利が高めに設定されていたりする点には注意が必要です。

流通系のカード

楽天カードやイオンカード、エポスカードなど、スーパーマーケットや百貨店、ショッピングモールといった小売業者が発行するクレジットカードです。

- なぜ通りやすいと言われるのか?

- 顧客の囲い込みが目的: 流通系カードの主な目的は、自社グループの店舗やサービスでの利用を促進し、顧客をファンにすること(囲い込み)です。そのため、できるだけ多くの人にカードを持ってもらいたいというインセンティブが働きます。

- 幅広いターゲット層: 普段から自社店舗を利用する主婦(主夫)や若者、学生なども重要なターゲット顧客です。そのため、年収の基準などが比較的柔軟に設定されていることが多いです。

- 利用促進キャンペーン: 新規入会キャンペーンを積極的に行っており、入会のハードルを低く設定している傾向があります。

自社サービスでのポイント還元率が高く設定されているなど、特定の店舗をよく利用する人にとっては非常にお得なカードです。

独自の審査基準を持つカード

過去の金融事故(延滞など)が原因で審査に通りにくい方でも、現在の状況を評価してくれるカード会社も存在します。

- なぜ通りやすいと言われるのか?

- 過去よりも「今」を重視: 一般的なカード会社は信用情報機関の記録(過去)を重視しますが、一部のカード会社は現在の収入状況や支払い能力(今)をより重要視する独自の審査ロジックを持っています。

- デポジット(保証金)型カード: これは、事前に保証金(デポジット)を預け入れることで、その保証金の範囲内が利用限度額となるクレジットカードです。カード会社にとっては貸し倒れのリスクがないため、過去に自己破産や長期延滞をした経験がある方でも発行できる可能性が非常に高いです。利用実績を積めば、通常のクレジットカードと同様に良好なクレジットヒストリーを構築できます。Nexus Cardなどがこれに該当します。

申し込みの対象者を広く設定しているカード

カードの公式サイトにある申し込み資格欄を確認するのも一つの方法です。

- なぜ通りやすいと言われるのか?

- シンプルな申込資格: 「満18歳以上でご連絡が可能な方(高校生を除く)」のように、申込資格が非常にシンプルに書かれているカードは、間口を広く設定していると考えられます。職業や年収に関する具体的な条件が記載されていない場合、幅広い層からの申し込みを歓迎しているサインと捉えることができます。

- 収入に関する条件の柔軟性: 「本人または配偶者に安定した収入のある方」といった記載があるカードは、専業主婦(主夫)でも申し込めることを示しています。

これらの特徴を持つカードは、あくまで「比較的審査に通りやすい傾向がある」というだけで、誰でも必ず審査に通るわけではありません。しかし、審査に不安を抱えている方が最初に検討する選択肢としては非常に有効です。

審査が不安な人におすすめのクレジットカード5選

ここでは、前述した「審査に通りやすいカードの特徴」を踏まえ、審査に不安がある方でも申し込みを検討しやすい具体的なクレジットカードを5枚厳選してご紹介します。各カードの公式サイトで最新の情報を確認しながら、ご自身の状況に合った一枚を見つけてください。

① ACマスターカード

三菱UFJフィナンシャル・グループのアコムが発行する、消費者金融系の代表的なクレジットカードです。

| 項目 | 内容 |

|---|---|

| カード会社 | アコム株式会社 |

| 年会費 | 永年無料 |

| ポイント還元 | 利用金額の0.25%が自動でキャッシュバック |

| 審査・発行 | 最短20分で審査完了、全国のむじんくん(自動契約機)で即日カード受け取り可能 |

| 特徴 | 独自の審査基準を採用しており、パート・アルバイトでも安定収入があれば申し込めます。過去の経歴よりも現在の返済能力を重視する傾向があるため、他のカードで審査に落ちた方でも可能性があります。 |

| 注意点 | 支払い方法が「リボルビング払い」のみ。ただし、毎月の支払額を多めに設定し、利用額の全額を初回支払日までに支払えば、実質的に一回払いとなり金利手数料はかかりません。 |

参照:アコム株式会社公式サイト

② 楽天カード

言わずと知れた、流通系カードの王道です。顧客満足度調査で常に上位にランクインする人気の高いカードです。

| 項目 | 内容 |

|---|---|

| カード会社 | 楽天カード株式会社 |

| 年会費 | 永年無料 |

| ポイント還元 | 基本1.0%。楽天市場での利用で3.0%以上 |

| 審査・発行 | 比較的スピーディー。申し込みから1週間程度で届くことが多い。 |

| 特徴 | 申し込みのハードルが低いことで知られ、主婦や学生、パート・アルバイト、年金受給者など幅広い層が会員になっています。楽天経済圏をよく利用するなら、ポイントがどんどん貯まるため非常にお得です。 |

| 注意点 | 頻繁にキャンペーンメールが届くことがあるため、不要な場合は配信停止設定が必要です。 |

参照:楽天カード株式会社公式サイト

③ ライフカード

アイフルグループのライフカード株式会社が発行する、信販系のクレジットカードです。独自の審査基準に定評があります。

| 項目 | 内容 |

|---|---|

| カード会社 | ライフカード株式会社 |

| 年会費 | 永年無料 |

| ポイント還元 | 基本0.5%。入会後1年間は1.5倍、誕生日月は3倍などポイントアッププログラムが豊富。 |

| 審査・発行 | 最短2営業日で発行。 |

| 特徴 | 審査に不安がある人向けの有料版「ライフカードCh(年会費5,500円)」も提供しており、通常のライフカードが否決された場合に案内されることがあります。これは弁護士が監修したプログラムで、延滞経験者などにも門戸を開いています。 |

| 注意点 | 基本還元率はやや低めなので、ポイントアップの機会をうまく活用することが重要です。 |

参照:ライフカード株式会社公式サイト

④ Nexus Card(ネクサスカード)

前述した「デポジット型」のクレジットカードです。過去の信用情報に関わらず、カード発行のチャンスがあります。

| 項目 | 内容 |

|---|---|

| カード会社 | Nexus Card株式会社 |

| 年会費 | 1,375円(税込) |

| ポイント還元 | 0.5% |

| 審査・発行 | デポジット(保証金)の入金確認後にカードが発行される。 |

| 特徴 | 事前に支払うデポジット額がそのまま利用可能枠になります(5万円〜200万円)。 カード会社は貸し倒れリスクがないため、自己破産や債務整理の経験がある方でも発行できる可能性が非常に高いです。利用実績は通常のカードと同様に信用情報機関に登録されるため、良好なクレヒスの構築(クレヒス修行)に最適です。 |

| 注意点 | 事前にまとまった資金(デポジット)を用意する必要があります。 |

参照:Nexus Card株式会社公式サイト

⑤ Tカード Prime

Tポイントが貯まることでおなじみのカードですが、発行会社は信販会社のジャックスです。

| 項目 | 内容 |

|---|---|

| カード会社 | 株式会社ジャックス |

| 年会費 | 初年度無料。次年度以降1,375円(税込)だが、年1回以上の利用で無料。 |

| ポイント還元 | 基本1.0%。毎週日曜日は1.5%にアップ。 |

| 審査・発行 | 申し込みから1〜2週間程度。 |

| 特徴 | 申し込み資格が「18歳以上で電話連絡可能な方」と非常にシンプルで、間口の広さがうかがえます。年会費も実質無料で、基本還元率も1.0%と高水準。特に日曜日に買い物することが多い人にはメリットが大きいです。 |

| 注意点 | 特化した強みは少ないですが、バランスの取れた優良カードです。 |

参照:株式会社ジャックス公式サイト

これらのカードに申し込む際は、後述する「審査通過のコツ」をしっかり実践することが大切です。

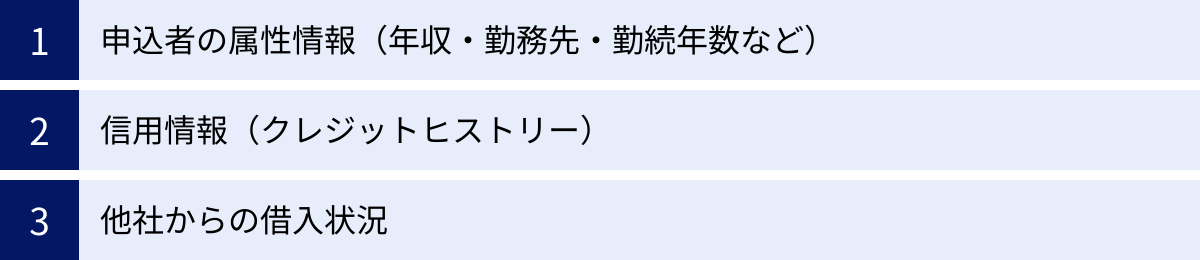

クレジットカードの審査でチェックされる3つの項目

クレジットカードの審査はブラックボックスのように感じられるかもしれませんが、カード会社が確認している項目は、実はある程度決まっています。主に「返済能力」「信用度」「資産状況」の3つの観点から、申込者が「信用できる人物か」を判断しています。これらは信用取引の基本である「3C」とも呼ばれます。

① 申込者の属性情報(年収・勤務先・勤続年数など)

これは申込者の「Capacity(返済能力)」を判断するための情報です。申込書に記入する、以下のような個人情報が該当します。

- 年収: 金額の多さもさることながら、収入の安定性が重視されます。

- 職業・勤務先: 公務員や上場企業の正社員は安定性が高いと評価されやすい一方、自営業や歩合制の職業は収入が変動しやすいため、慎重に判断される傾向があります。

- 勤続年数: 長いほど、収入が安定的で離職リスクが低いと判断され、評価が高まります。一般的に1年以上が目安とされますが、3年以上あるとより有利です。

- 居住形態・居住年数: 持ち家(特にローン完済済み)は資産と見なされ、評価が高いです。賃貸の場合でも、居住年数が長いほど生活の基盤が安定していると判断されます。

- 家族構成: 独身か既婚か、扶養家族の有無など。生活にかかる費用を推測する材料になります。

これらの情報を総合的にスコアリングし、カード会社は「毎月きちんと返済してくれる能力があるか」を評価します。

② 信用情報(クレジットヒストリー)

これは申込者の「Character(性格・信用度)」を判断するための情報で、審査において最も重要な項目の一つです。信用情報とは、これまでのクレジットカードやローンの利用履歴のことで、「クレジットヒストリー(クレヒス)」とも呼ばれます。

これらの情報は、以下の信用情報機関に記録されており、カード会社は審査の際に必ず照会します。

- CIC(株式会社シー・アイ・シー): 主にクレジット会社、信販会社、消費者金融などが加盟。

- JICC(株式会社日本信用情報機構): 主に消費者金融が加盟。

- KSC(全国銀行個人信用情報センター): 主に銀行や信用金庫などが加盟。

ここに記録されているのは、「どのような契約を、いつ、いくら結んだか」「支払日にきちんと返済しているか」といった客観的な事実です。過去に支払いの延滞、債務整理、自己破産などの金融事故を起こしていると、「異動情報」として登録され、審査に通過することは極めて困難になります(いわゆるブラックリスト状態)。

③ 他社からの借入状況

これは申込者の「Capital(資産・財産)」の一部として、負債の側面から判断される情報です。信用情報機関には、他社のクレジットカードのキャッシング利用残高や、カードローンの借入残高、借入件数などもすべて記録されています。

カード会社は、これらの情報から申込者の現在の負債状況を確認します。特に、貸金業者からの借入(キャッシングやカードローン)は、「総量規制」の対象となります。これは、貸金業法で定められたルールで、年収の3分の1を超える貸付は原則として禁止されています。

例えば、年収300万円の人は、すべての貸金業者から合計で100万円までしか借りることができません。すでに他社から100万円の借入がある場合、新たなカードでキャッシング枠を希望しても審査には通りません。また、借入件数が多い場合も、「複数の会社から借りなければならないほどお金に困っているのでは」と判断され、審査で不利になる傾向があります。

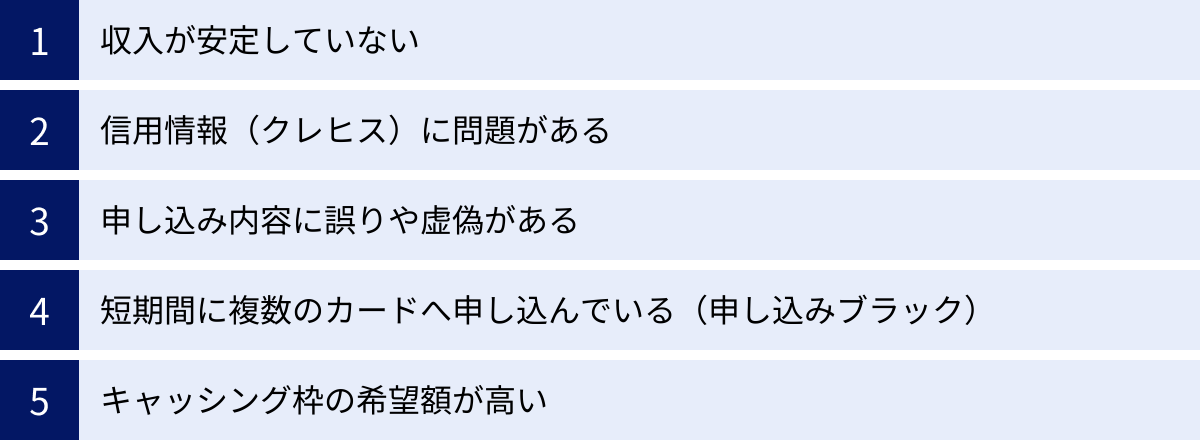

クレジットカードの審査に落ちてしまう主な原因

「なぜ審査に落ちたのかわからない」という方は、ご自身の状況が以下のいずれかの原因に当てはまっていないか確認してみましょう。原因を理解することが、次の対策への第一歩となります。

収入が安定していない

クレジットカードは後払いの仕組みであるため、カード会社は「継続的に返済してくれるか」を最も重視します。そのため、収入の金額そのものよりも「安定性」が重要です。

- 勤続年数が短い: 新卒で入社したばかり、あるいは転職したばかりで勤続年数が1年未満の場合、「すぐに辞めてしまうリスクがある」と判断され、審査に不利になることがあります。

- 収入の変動が大きい: 個人事業主やフリーランス、歩合制の職業の場合、月々の収入に波があると安定性が低いと見なされることがあります。この場合は、確定申告書などで年単位での安定した収入を証明することが重要です。

- 無職: 定期的な収入がないため、原則としてクレジットカードを作るのは困難です。ただし、不動産収入がある、年金を受給している、あるいはデポジット型カードを申し込むといった方法であれば可能性はあります。

信用情報(クレヒス)に問題がある

前述の通り、過去のクレジットヒストリーは審査に大きく影響します。

- 長期延滞: 61日以上または3ヶ月以上の支払い遅延があると、信用情報に「異動」情報として登録されます。

- 債務整理・自己破産: 任意整理、個人再生、自己破産などの法的手続きを行った場合も同様に「異動」情報が登録されます。

- 強制解約: 支払いの遅延などを理由に、カード会社から強制的に契約を解除された場合も記録が残ります。

これらの「異動」情報(いわゆる金融事故情報)は、契約終了後も5年〜10年間は信用情報機関に残り続けます。 この期間中は、新たなクレジットカードやローンの契約はほぼ不可能となります。

申し込み内容に誤りや虚偽がある

審査に通りたい一心で、年収を多めに申告したり、他社からの借入を少なく申告したりするのは絶対にやめましょう。カード会社は信用情報機関への照会や在籍確認などで、これらの情報の裏付けを取ります。

虚偽の申告が発覚した場合、審査に落ちるだけでなく、「詐欺の意図がある」と見なされ、社内のブラックリスト(社内ブラック)に登録されてしまう可能性があります。そうなると、そのカード会社や系列会社のサービスは半永久的に利用できなくなることもあります。

また、意図的でなくても、単純な入力ミス(勤務先の電話番号や住所の間違いなど)が原因で審査に落ちることもあります。申し込み情報は、送信前に必ず間違いがないか複数回確認しましょう。

短期間に複数のカードへ申し込んでいる(申し込みブラック)

クレジットカードに申し込んだという事実も、信用情報機関に6ヶ月間記録されます。短期間(一般的に1ヶ月以内)に3枚以上のカードに立て続けに申し込むと、「よほどお金に困っているのではないか」「キャンペーン目的の入会ではないか」とカード会社に警戒され、審査に通りにくくなる状態になります。これを「申し込みブラック」と呼びます。

審査に落ちたからといって、焦って次々と別のカードに申し込むのは逆効果です。一度申し込んだら、少なくとも6ヶ月は期間を空けてから次のカードに申し込むのが賢明です。

キャッシング枠の希望額が高い

クレジットカードの申し込み時には、買い物に使う「ショッピング枠」とは別に、現金を借り入れできる「キャッシング枠」を希望できます。

このキャッシング枠は貸金業法の対象となるため、キャッシング枠を希望すると、ショッピング枠のみを希望する場合に比べて審査が格段に厳しくなります。 カード会社は、申込者の返済能力をより慎重に判断する必要があるからです。特に、希望額が高いほど審査のハードルは上がります。

クレジットカード審査の通過率を上げるためのコツ

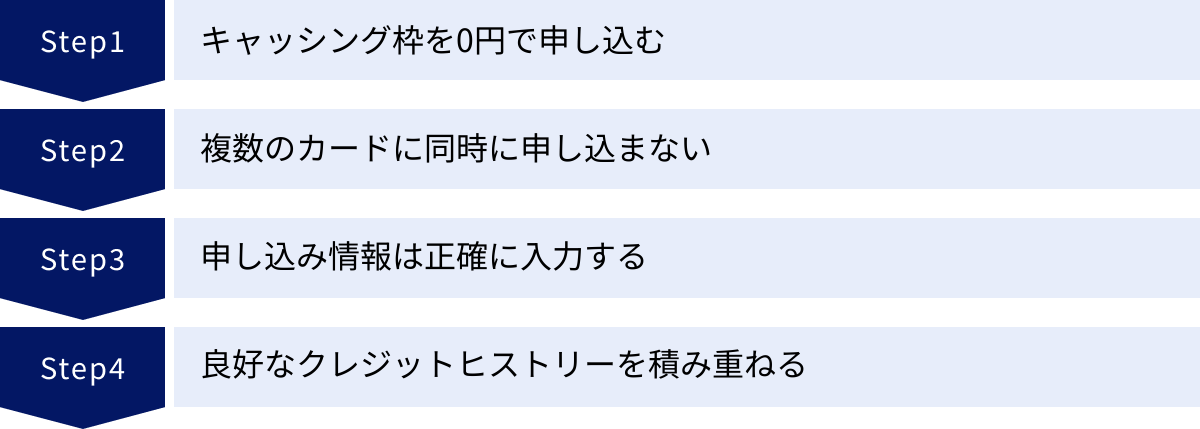

審査に落ちる原因を理解したら、次はその対策です。少しでも審査に通る可能性を高めるために、申し込み時に実践できるいくつかのコツがあります。どれも簡単にできることばかりなので、ぜひ試してみてください。

キャッシング枠を0円で申し込む

審査通過の可能性を上げる最も効果的な方法の一つが、キャッシング枠を「0円」または「希望しない」で申し込むことです。

前述の通り、キャッシング枠を希望すると貸金業法に基づく審査が必要となり、審査基準が厳しくなります。しかし、キャッシング枠を0円にすれば、この審査が不要となり、割賦販売法に基づくショッピング枠の審査のみとなるため、審査のハードルを大きく下げることができます。

現金が必要になる場面がほとんどないのであれば、キャッシング枠は付けずに申し込むのが賢明です。キャッシング枠は、カード発行後でも必要になれば別途申し込むことが可能です。

複数のカードに同時に申し込まない

「申し込みブラック」を避けるため、クレジットカードの申し込みは1枚ずつ行いましょう。もし審査に落ちてしまった場合でも、すぐに別のカードに申し込むのは得策ではありません。

最低でも、申し込み情報が信用情報機関から消える6ヶ月間は期間を空けるのが理想です。その間に、なぜ審査に落ちたのか原因を考え、収入状況を改善したり、他の借入を減らしたりといった対策を取ることができれば、次の審査で通過する可能性は高まります。

申し込み情報は正確に入力する

非常に基本的なことですが、最も重要なポイントです。住所、氏名、電話番号、勤務先情報、年収など、すべての項目を正確に入力してください。

特に、本人確認書類(運転免許証やマイナンバーカードなど)と申し込み内容に相違がないかは、念入りに確認しましょう。例えば、引越し後に本人確認書類の住所変更手続きを忘れていると、それだけで審査に落ちる原因になり得ます。

申し込みフォームを送信する前に、必ず最初から最後まで見直しを行い、誤字脱字や入力ミスがないかチェックする習慣をつけましょう。

良好なクレジットヒストリーを積み重ねる

過去に延滞などの金融事故を起こしていないことはもちろんですが、実はこれまで一度もクレジットカードやローンを利用したことがなく、信用情報が全く登録されていない状態(通称「スーパーホワイト」)も、審査で不利になることがあります。30代以上でクレヒスが全くないと、カード会社は「過去に金融事故を起こして、その情報が消えるのを待っていたのではないか」と疑う可能性があるからです。

良好なクレヒスを築くためには、何かしらの信用取引の実績を作るのが有効です。例えば、以下のような方法があります。

- スマートフォンの本体代金を分割払いで購入する: これも割賦契約にあたるため、毎月きちんと支払えば、良好な利用実績として信用情報に登録されます。

- 比較的審査に通りやすいカードで実績を積む: まずは本記事で紹介したようなカードを1枚作り、少額でも良いので毎月利用し、期日通りに返済を続けることで、良いクレヒスが育っていきます。

地道な方法ですが、これが将来的にゴールドカードやプラチナカードといったステータスカードを目指す上での確実な一歩となります。

審査なしのクレジットカードに関するよくある質問

最後に、審査なしのクレジットカードや、それに代わる決済方法に関して、多くの方が抱く疑問についてQ&A形式でお答えします。

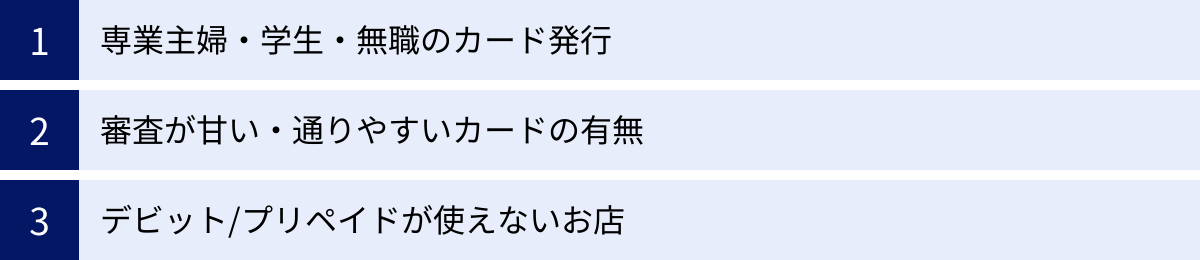

専業主婦や学生、無職でもクレジットカードは作れますか?

状況によって異なりますが、それぞれに可能性があります。

- 専業主婦(主夫)の方: ご自身に収入がなくても、配偶者に安定した収入があれば、クレジットカードを発行できる可能性は十分にあります。 申し込みの際に、世帯年収を申告できるカードを選びましょう。楽天カードやイオンカードなどの流通系カードは、主婦層を主なターゲットとしているため、特におすすめです。また、配偶者が持つカードの「家族カード」を発行するのも確実な方法です。

- 学生の方: 多くのカード会社は、18歳以上の学生を対象とした「学生向けカード」を発行しています。これらのカードは、学生の利用を想定しているため、親権者の同意があれば本人のアルバイト収入がなくても申し込める場合が多く、利用限度額は低めに設定されていますが、社会人になる前のクレヒス作りに最適です。

- 無職の方: 定期的な収入がないため、残念ながら通常のクレジットカードの審査に通るのは非常に困難です。しかし、不動産収入や年金収入がある場合は、それを収入源として申し込むことで審査に通る可能性があります。 それらの収入がない場合は、「Nexus Card」のようなデポジット(保証金)型のクレジットカードが最も現実的な選択肢となります。

審査が甘い、通りやすいクレジットカードは本当にありますか?

「審査が甘い」と公言している正規のカード会社は存在しません。どのカード会社も、法律と自社の基準に基づいて厳正な審査を行っています。

ただし、「審査基準が他社と異なる」「ターゲットとする顧客層が広い」という意味で、結果的に「審査に通りやすい」とされるカードは存在します。

例えば、銀行系カードは申込者の過去の実績や属性を重視する傾向がありますが、消費者金融系カードは現在の返済能力を重視します。また、流通系カードは自社サービスの利用促進を目的としているため、主婦や若年層にも門戸を広く開いています。

「審査が甘い」という言葉に惑わされず、自分の状況(職業、年収、過去のクレヒスなど)に合った審査基準を持つカードを選ぶことが、審査通過の鍵となります。

デビットカードやプリペイドカードが使えないお店はありますか?

VisaやMastercardといった国際ブランドが付いているデビットカードやプリペイドカードは、基本的に世界中の同ブランドの加盟店でクレジットカードと同じように利用できます。

しかし、一部の支払いでは利用できない、あるいは利用が推奨されないケースがあります。

- 月額・継続課金のサービス: 毎月の支払額が変動する公共料金や、一部のサブスクリプションサービスなどでは、残高不足のリスクがあるため登録できない場合があります。

- 高速道路料金: ETCカードの代わりとしてデビットカードやプリペイドカードは利用できません。

- ガソリンスタンド: 一部のガソリンスタンドでは、給油時に一定額の与信枠(デポジット)を確保する仕組みのため、残高が十分にあっても利用できないことがあります。

- ホテルのデポジット: チェックイン時に保証金(デポジット)としてカードの提示を求められる場合、デビットカードだとその場で口座から引き落とされてしまい、返金までに時間がかかることがあります。

これらのケースでは、クレジットカードの方がスムーズに支払いができます。ご自身の利用シーンを想定し、最適なカードを選ぶことが重要です。

まとめ

本記事では、「審査なしのクレジットカード」の存在の有無から、それに代わる後払い方法、そして審査に不安がある方向けのクレジットカードの選び方や審査通過のコツまで、幅広く解説してきました。

最後に、この記事の要点をまとめます。

- 結論として、法律(割賦販売法)の定めにより、「審査なし」で発行される正規のクレジットカードは存在しない。

- 審査に不安がある場合でも、デビットカード、プリペイドカード、家族カード、後払いアプリ、キャリア決済といった便利な代替手段が多数ある。

- それでもクレジットカードが欲しい場合は、消費者金融系、流通系、独自の審査基準を持つカードなど、「審査に通りやすい」とされる特徴を持つカードから検討するのがおすすめ。

- 審査の通過率を上げるためには、「キャッシング枠を0円にする」「複数のカードに同時に申し込まない」「申し込み情報を正確に入力する」といった基本的な対策を徹底することが非常に重要。

キャッシュレス決済が主流となった現代において、自分に合った決済手段を持つことは、スマートで快適な生活を送る上で不可欠です。審査が不安だからと諦めるのではなく、まずはデビットカードや後払いアプリから始めてみる、あるいはご自身の状況に合ったクレジットカードに的を絞って申し込んでみるなど、次の一歩を踏み出してみてはいかがでしょうか。

この記事が、あなたのキャッシュレスライフを始めるための確かな一助となれば幸いです。