目次

ブラックカードとは?

ブラックカードという言葉を聞いたことがあるでしょうか。多くの人が漠然と「お金持ちが持っているすごいカード」というイメージを抱いているかもしれませんが、その実態は意外と知られていません。ブラックカードは、単に決済機能を持つプラスチックの板ではなく、所有者の社会的地位や信用力を示す一種のシンボルであり、選ばれた者だけが手にできる特別なサービスへの扉を開く鍵でもあります。

ここでは、クレジットカードの頂点に君臨するブラックカードがどのような存在なのか、その基本的な定義と特徴について掘り下げていきます。

クレジットカードにおける最上位ランクのカード

クレジットカードには、利用者の属性やニーズに応じていくつかのランクが設定されています。一般的に、その階層は下から「一般カード」「ゴールドカード」「プラチナカード」、そしてその最上位に位置するのが「ブラックカード」です。

- 一般カード: 最も基本的なカードで、年会費無料または低額なものが多く、幅広い層を対象としています。

- ゴールドカード: 一般カードよりも高い利用限度額や、空港ラウンジサービス、旅行傷害保険などの付帯サービスが充実しています。一定の収入や社会的信用が求められます。

- プラチナカード: ゴールドカードをさらに上回るサービスを提供するカードです。24時間対応のコンシェルジュサービスや、有名レストランでの優待など、より質の高い特典が特徴です。年会費も高額になり、審査基準も厳しくなります。

- ブラックカード: プラチナカードのさらに上、まさにクレジットカードの最高峰に位置づけられるのがブラックカードです。その存在自体が公にされていないカードも多く、謎に包まれた部分も少なくありません。年会費は数十万円に及ぶことも珍しくなく、その分、他のランクのカードとは一線を画す、桁違いの特典とサービスが提供されます。

ブラックカードは、その名の通り黒を基調とした重厚で高級感のあるデザインが採用されることが多く、その券面自体がステータスを物語っています。しかし、その本質はデザインではなく、カードに付帯する比類なきサービスにあります。それは、単なる決済ツールという枠を超え、所有者のあらゆる要望に応えるための「究極のパーソナルサービス」と言えるでしょう。このカードを持つことは、カード会社から「最上級の顧客」として認められた証であり、経済的な豊かさだけでなく、社会的な信用力の高さを証明するものなのです。

原則、招待制(インビテーション)でのみ発行される

ブラックカードの最大の特徴の一つが、原則として「招待制(インビテーション)」であることです。つまり、誰でも自由に申し込めるわけではなく、カード会社が「この人にこそブラックカードを持ってほしい」と判断した顧客に対してのみ、招待状を送るというクローズドな発行形態をとっています。

では、なぜカード会社はこのような招待制を採用するのでしょうか。その理由は主に以下の3つが考えられます。

- ブランド価値と希少性の維持:

誰でも持てるカードでは、その価値は薄れてしまいます。招待制にすることで、「選ばれた人しか持てない」という希少価値と特別感を演出し、ブラックカードのブランドイメージを最高水準に保っているのです。この神秘性が、多くの人々の憧れをかき立てる要因ともなっています。 - サービスの質を担保するため:

ブラックカードの特典には、24時間365日対応のパーソナルコンシェルジュなど、非常に手厚い人的サービスが含まれます。もし申込制にして会員が急増すれば、一人ひとりに提供するサービスの質が低下しかねません。会員数を限定することで、最高品質のサービスを確実に提供できる体制を維持しています。 - 優良顧客を選別するため:

カード会社にとって、ブラックカードホルダーは単なる利用者ではなく、長期的なパートナーです。そのため、年収の高さだけでなく、これまでのカード利用履歴、支払い状況、ライフスタイルなど、あらゆる角度から顧客を評価します。長年にわたる良好な関係を築いてきた優良顧客の中から、特に相応しいと判断した人物だけを厳選して招待しているのです。

この招待状(インビテーション)は、ある日突然、書留郵便で重厚な封筒が届いたり、カード会社の担当者から直接電話がかかってきたりと、その訪れ方にも特別感があります。多くの場合、ブラックカードの招待を受けるためには、そのカード会社が発行する下位カード(プラチナカードやゴールドカード)を長期間にわたって利用し、優れた実績を積み重ねる必要があります。つまり、ブラックカードへの道は、一朝一夕に開かれるものではなく、時間をかけてカード会社との信頼関係を築き上げた結果として手に入るものなのです。

ブラックカード取得に必要な年収の目安

ブラックカードを手にするためには、一体どれほどの年収が必要なのでしょうか。この疑問は、多くの人が最も関心を寄せるポイントの一つです。しかし、その答えは単純ではありません。ここでは、ブラックカード取得と年収の関係について、多角的に解説していきます。

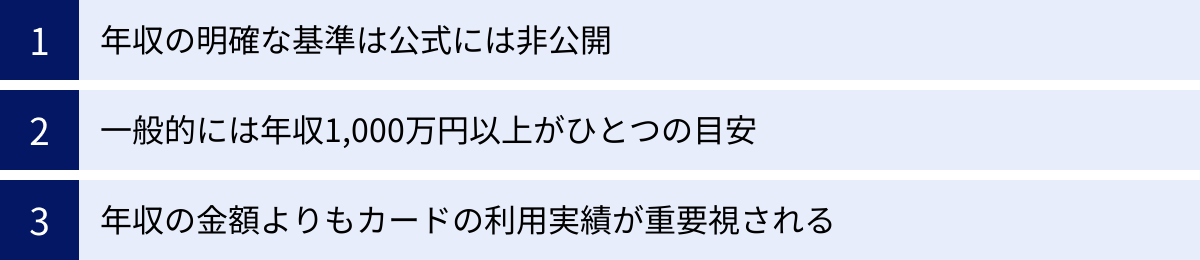

年収の明確な基準は公式には非公開

まず最も重要な事実として、ほとんどのカード会社はブラックカードの招待条件として、具体的な年収基準を一切公表していません。 公式サイトを探しても、「年収〇〇〇〇万円以上の方」といった記載を見つけることはまずできないでしょう。

カード会社が年収基準を非公開にするのには、いくつかの理由があります。

- ステータス性と神秘性の維持: 前述の通り、ブラックカードの価値は「誰でも持てるわけではない」という希少性に支えられています。もし「年収〇〇〇〇万円あれば取得可能」という明確な基準を設けてしまえば、その基準をクリアした人からの申し込みが殺到し、カードの神秘性や特別感が損なわれてしまいます。あえて基準を曖昧にすることで、人々にとっての「憧れの存在」であり続けているのです。

- 総合的な審査を重視しているため: カード会社が見ているのは、年収という単一の数字だけではありません。後述するように、カードの利用履歴、決済内容、職業の安定性、クレジットヒストリーなど、様々な要素を総合的に判断して招待する人物を決定しています。年収はあくまでその審査項目の一つに過ぎず、年収だけを切り出して基準を設けることは、カード会社の審査方針と合致しないのです。

- 顧客との関係性を重視するため: ブラックカードは、単に支払い能力がある人に発行されるわけではありません。カード会社が提供する様々なサービス(旅行、ダイニング、イベントなど)を積極的に利用し、共に豊かなライフスタイルを築いていけるような「パートナー」にこそ持ってほしいと考えています。そのため、数字上の年収よりも、カード会社との長期的な関係性やロイヤルティが重視される傾向にあります。

このように、ブラックカードの取得において年収は重要な要素の一つではあるものの、それが全てではないということを理解しておくことが不可欠です。

一般的には年収1,000万円以上がひとつの目安

公式な基準は存在しない一方で、巷では「ブラックカード取得には年収1,000万円以上が必要」という説が広く知られています。これは、過去のホルダーの口コミや、カード業界の慣例から推測される、あくまでひとつの「目安」です。

なぜ年収1,000万円が一つのボーダーラインとして語られるのでしょうか。

国税庁の「令和4年分 民間給与実態統計調査」によると、日本における給与所得者のうち、年収1,000万円を超えているのは全体のわずか5.4%です。(参照:国税庁 令和4年分 民間給与実態統計調査)

この数字が示すように、年収1,000万円は社会的に見ても高所得者層に分類され、高い支払い能力を持つことの一つの証明となります。ブラックカードが高額な年会費を伴い、高額決済を前提としていることを考えれば、このレベルの年収が求められるというのは、ある意味で自然なことと言えるでしょう。

実際にブラックカードを保有しているとされる層も、医師、弁護士、公認会計士といった士業、大企業の役員、成功した経営者や事業主など、高年収で社会的地位も安定している職業の人が多いとされています。

ただし、重要なのは、年収1,000万円を超えれば誰でも招待が来るわけではないということです。年収3,000万円の人でも、カードをほとんど利用していなければ招待されないこともありますし、逆に年収が1,000万円に少し届かなくても、後述する利用実績が極めて優れていれば招待される可能性もゼロではありません。この「年収1,000万円」という数字は、あくまでスタートラインに立つための、あるいは招待の可能性を探る上での非公式な目安として捉えておくのが適切です。

年収の金額よりもカードの利用実績が重要視される

ここまで見てきたように、年収はブラックカードへの扉を開けるための一つの鍵に過ぎません。それ以上に、いや、年収以上にカード会社が重要視するのが「カードの利用実績」です。

カード会社にとっての理想の顧客とは、単に年収が高い人ではなく、「自社のカードを頻繁に、そして高額に利用してくれる人」です。なぜなら、カード会社の主な収益源は、加盟店から受け取る決済手数料だからです。利用額が多ければ多いほど、カード会社の利益は増大します。

この観点から、年収と利用実績の関係を考えてみましょう。

- ケースA:年収3,000万円だが、カード年間利用額は50万円

この人は高い支払い能力を持っていますが、カード会社にとっては「あまり自社サービスに貢献してくれない顧客」と映ります。 - ケースB:年収1,200万円だが、カード年間利用額は500万円

この人はケースAの人より年収は低いですが、カード会社にとっては「自社カードをメインとして愛用してくれている非常に優良な顧客」と映ります。

ブラックカードのインビテーションが届く可能性が高いのは、間違いなくケースBの顧客です。カード会社は、これまでの利用実績から「この人にブラックカードを提供すれば、さらに利用額が増え、付帯サービスも活用してくれるだろう」と期待できる顧客を選びたいのです。

したがって、ブラックカードを目指すのであれば、年収を上げる努力と同時に、いかにしてカードの利用実績を積み上げるかという戦略が極めて重要になります。ただやみくもに使うのではなく、どのような場所で、どのように使うかが問われるのです。この点については、後の章で詳しく解説します。

結論として、ブラックカード取得に必要な年収に絶対的な答えはありません。しかし、年収1,000万円以上を目安としつつも、それ以上に「カード会社にとって価値のある顧客」であり続けるための利用実績こそが、招待への最も確実な道であると言えるでしょう。

年収以外に重視されるブラックカードの招待条件

ブラックカードのインビテーションは、年収という一つの指標だけで送られてくるわけではありません。カード会社は、顧客の様々な側面を総合的に評価し、「真の優良顧客」を見極めています。年収と同じくらい、あるいはそれ以上に重要視されるのは、長年にわたって築き上げられた個人の「信用」そのものです。

ここでは、ブラックカードの招待を受けるために、年収以外にどのような条件が重視されるのかを具体的に解説します。

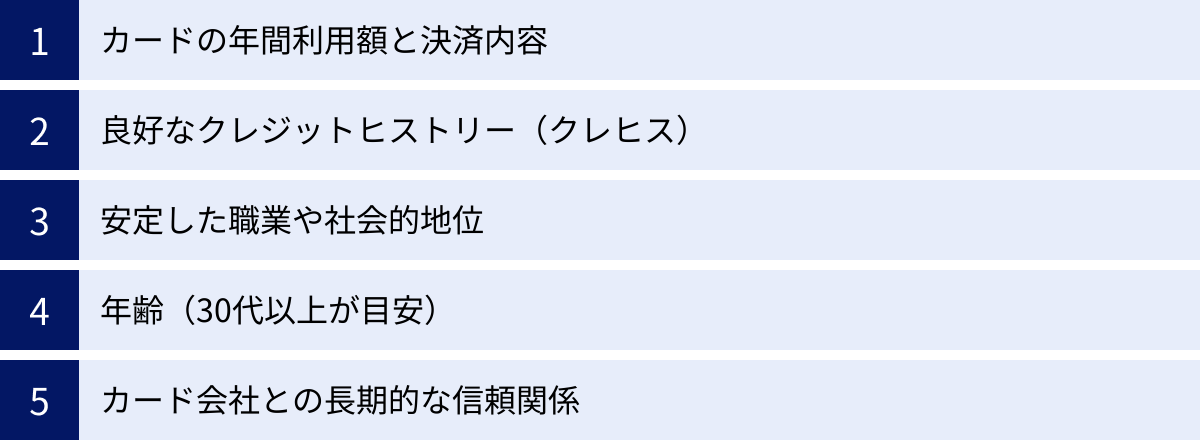

カードの年間利用額と決済内容

前章でも触れた通り、カードの利用実績は招待条件の中で最も重要な要素の一つです。カード会社は、自社のカードを生活の中心に据え、積極的に利用してくれるロイヤルティの高い顧客を高く評価します。

年間利用額の目安

具体的な金額はカード会社や目指すブラックカードの種類によって異なりますが、一般的にはプラチナカードの段階で年間300万円〜500万円以上、あるいはそれ以上の利用が一つの目安とされています。特に、アメックス・センチュリオンのような最上位クラスのカードを目指す場合は、年間1,000万円単位、あるいはそれ以上の決済額が必要になるとも言われています。重要なのは、一過性の大きな買い物ではなく、毎年コンスタントに高額な利用を継続することです。

決済内容の質

利用額の多寡だけでなく、「何にカードを使っているか」という決済内容の「質」も厳しくチェックされています。カード会社が特に評価する傾向にあるのは、以下のような利用履歴です。

- T&E(Travel & Entertainment)領域での利用:

旅行(航空券、ホテル、ツアー代金など)やエンターテインメント(高級レストラン、料亭、観劇、ゴルフなど)での決済は非常に高く評価されます。なぜなら、これらの領域はカード会社が特に力を入れている分野であり、提携しているホテルやレストランも多いためです。カード会社のトラベルデスクを通じて旅行を手配したり、提携レストランで食事をしたりすることは、カード会社への貢献度を直接的に示す行為となります。 - 高額商品の購入:

百貨店での買い物、高級ブランド品、宝飾品、自動車の頭金など、高額な商品をカードで決済することも、高い利用実績として評価されます。 - 日常的な決済の積み重ね:

スーパーマーケットでの買い物、公共料金、通信費、保険料といった日常的な支払いをすべて一枚のカードに集約することも重要です。これは、そのカードが生活に不可欠な「メインカード」であることを示す有力な証拠となります。

逆に、換金性の高い商品(商品券、貴金属など)の購入ばかりが目立つ利用履歴は、あまり好まれない傾向にあると言われています。カード会社は、豊かなライフスタイルの中で自然発生する消費を求めているのです。

良好なクレジットヒストリー(クレヒス)

良好なクレジットヒストリー(クレヒス)を維持することは、ブラックカード取得の絶対条件です。クレヒスとは、信用情報機関(CIC、JICC、KSCなど)に記録されている個人の信用情報のことで、ローンやクレジットカードの申込・契約・利用・支払状況などがすべて記録されています。

カード会社はインビテーションを送る候補者を選ぶ際、必ずこの信用情報を照会します。その際に、以下のような記録があると、招待される可能性は限りなくゼロに近くなります。

- 支払いの遅延や延滞: たった一度のうっかりミスであっても、支払い遅延の記録は数年間にわたって残ります。これは信用情報における重大な傷となり、「約束を守れない人」というレッテルを貼られてしまいます。

- 債務整理(自己破産、任意整理など)の履歴: 言うまでもなく、過去に債務整理の経験がある場合は、信用が著しく毀損されているため、ブラックカードの取得は極めて困難です。

- 短期間での複数カード申し込み: いわゆる「申し込みブラック」と呼ばれる状態で、お金に困っているのではないかと疑われる可能性があります。

ブラックカードは、究極の「信用」を形にしたものです。そのため、長期間にわたり、一度の遅延もなく、堅実に支払い続けてきたというクリーンなクレヒスこそが、その持ち主にふさわしい人物であることの何よりの証明となります。

安定した職業や社会的地位

年収の金額だけでなく、その収入源である職業の安定性や社会的地位も重要な評価項目です。カード会社は、将来にわたって安定的にカードを利用し続けてくれる顧客を求めているため、収入の継続性や社会的信用の高さを重視します。

一般的に有利とされるのは、以下のような職業です。

- 医師、弁護士、公認会計士、税理士などの国家資格を持つ専門職(士業): 高収入であると同時に、社会的信用が非常に高いと見なされます。

- 大企業の役員や管理職: 高い役職と安定した雇用形態が評価されます。勤続年数が長いほど、その評価は高まります。

- 成功した企業の経営者や事業主: 事業の安定性や将来性が問われますが、高い収入と決済額が見込めるため、有力な候補者となり得ます。

- 公務員: 収入の安定性という点では非常に高く評価されます。

これらの職業に就いていることが絶対条件ではありませんが、安定した収入基盤と社会的な信用力があることを示す上で、有利に働くことは間違いありません。

年齢(30代以上が目安)

ブラックカードの保有者に、20代の若者はあまり多くありません。一般的には、30代以上、特に40代、50代が中心的なターゲット層とされています。

これにはいくつかの理由があります。

- 収入と社会的地位の安定: 一般的に、30代以降になるとキャリアが確立され、収入や役職も安定してくる傾向にあります。カード会社としても、長期的な視点で顧客の支払い能力を評価するため、ある程度の年齢を重ねている方が安心できるのです。

- ライフスタイルの成熟: 年齢を重ねるにつれて、海外旅行、高級レストランでの会食、ゴルフなど、ブラックカードの特典が活きるようなライフスタイルを送る機会が増えます。カードの特典を十分に活用してくれるであろうという期待も込められています。

- 長期的な利用実績: ブラックカードの招待には、下位カードでの数年間にわたる利用実績が必要です。そのため、大学卒業後からカードを使い始めたとしても、十分な実績を積む頃には自然と30代に差し掛かっていることが多くなります。

もちろん、20代で起業して大成功を収めた人など、若くして高い属性と利用実績を持つ場合は、例外的に招待される可能性もあります。しかし、一般的には、ある程度の社会経験と人生経験を積んだ成熟した大人にこそ、ブラックカードはふさわしいと考えられています。

カード会社との長期的な信頼関係

最後に、これまで述べてきたすべての要素の根底にあるのが、カード会社との長期的な信頼関係です。ブラックカードのインビテーションは、ある日突然、無関係な人に送られてくるものではありません。それは、長年にわたる地道な関係構築の集大成なのです。

信頼関係を築くためには、以下のような行動が有効です。

- 一つのカード会社を使い続ける: 複数のカード会社のプラチナカードを持つのではなく、将来ブラックカードが欲しいと思うカード会社のカードに決済を集中させ、一途に使い続けることが重要です。

- 段階的なアップグレード: 一般カードから始め、ゴールド、プラチナへと順当にステップアップしていくことは、ロイヤルティの高さを示す王道のプロセスです。

- 付帯サービスの積極的な利用: カード決済だけでなく、カード会社が提供するトラベルデスク、コンシェルジュサービス、保険などを積極的に利用することも、良好な関係構築に繋がります。これは、カード会社にとって「自社のサービスを理解し、活用してくれる良い顧客」であることのアピールになります。

結局のところ、ブラックカードとは、カード会社からの「あなたは私たちの最も大切なお客様です」というメッセージの表れです。そのメッセージを受け取るためには、年収や職業といった属性だけでなく、日々の利用を通じて「自分は御社にとって価値のあるロイヤルカスタマーですよ」というメッセージを送り続けることが不可欠なのです。

日本で取得可能な代表的なブラックカード5選

日本国内で取得を目指せるブラックカードには、いくつかの種類が存在します。それぞれに特徴があり、年会費や付帯サービス、そして招待の難易度も異なります。ここでは、代表的な5つのブラックカードを取り上げ、その魅力と概要を解説します。これらの情報を比較し、ご自身のライフスタイルや目指すステータスに最も合ったカードを見つけるための一助としてください。

| カード名称 | 年会費(税込) | 主な特徴・特典 | 招待の難易度(一般的な認識) |

|---|---|---|---|

| アメリカン・エキスプレス・センチュリオン・カード | 550,000円 ※別途入会金あり | 究極のパーソナルサービス、専任コンシェルジュ、ホテル・航空会社の上級会員資格、唯一無二のステータス | 極めて高い |

| ダイナースクラブ プレミアムカード | 143,000円 | グルメ・ダイニング特典の充実、きめ細やかなコンシェルジュ、高い信頼性とステータス | 非常に高い |

| JCBザ・クラス | 55,000円 | メンバーズセレクション、ディズニー関連特典、コストパフォーマンスの高さ、国産ブランドの安心感 | 高い |

| ラグジュアリーカード ブラックカード | 110,000円 | 金属製カード、リムジン送迎サービス、国立美術館での優待など独自の特典、申込制あり | (申込制のため)属性と実績次第 |

| 楽天ブラックカード | 33,000円 | プライオリティ・パス(同伴者2名無料)、楽天経済圏での高いポイント還元、比較的リーズナブルな年会費 | (招待基準は非公開だが)他と比較すると現実的 |

※年会費やサービス内容は変更される可能性があるため、最新の情報は各カード会社の公式サイトをご確認ください。

① アメリカン・エキスプレス・センチュリオン・カード

「ブラックカード」と聞いて多くの人が最初に思い浮かべるのが、このアメリカン・エキスプレス・センチュリオン・カードでしょう。券面の中央に描かれた古代ローマの百人隊長(センチュリオン)がその象徴であり、まさにカード界の王様、究極のステータスカードとして君臨しています。

- 年会費・入会金: 年会費は550,000円(税込)。これに加えて、初回のみ入会金として別途550,000円(税込)が必要とされており、初年度の負担は合計110万円にも上ります。(参照:アメリカン・エキスプレス公式サイトの情報を基にした一般的な情報。公式には詳細非公開)

- 招待条件: 招待条件は完全に非公開で、謎に包まれています。下位カードであるアメリカン・エキスプレス・プラチナ・カードを長年利用し、年間数千万円とも言われる莫大な決済額を継続することが最低条件と推測されています。単にお金を使うだけでなく、その使い方やライフスタイルまで含めて総合的に審査される、まさに「選ばれし者」のためのカードです。

- 特典・サービス: 提供されるサービスは、他のカードの追随を許しません。

- 専任コンシェルジュ: 担当者が固定された、まさにパーソナルな秘書のようなコンシェルジュサービスが24時間365日提供されます。「手に入らないものはない」とまで言われるその対応力は伝説的です。

- ホテル・航空会社の上級会員資格: 世界中の名だたる高級ホテルの上級会員資格や、航空会社のエリートステータスが自動的に付与されます。これにより、部屋のアップグレードや優先搭乗など、どこへ行っても最上級の待遇を受けられます。

- 唯一無二の体験: 会員限定の貸切イベントや、通常は予約不可能なレストランの特別席、有名デザイナーによるプライベートショッピングなど、お金では買えない特別な体験が数多く用意されています。

センチュリオン・カードを持つことは、単なる決済手段を持つこと以上の意味を持ちます。それは、世界中のどこにいても最高のサービスと敬意をもって迎えられることを約束された、究極のパスポートなのです。

② ダイナースクラブ プレミアムカード

アメリカン・エキスプレスと双璧をなす、高いステータスを誇るカードブランドがダイナースクラブです。その最上位に位置するのが「ダイナースクラブ プレミアムカード」。アメックス・センチュリオンと同様に招待制であり、券面が黒いことから通称「ダイナースのブラックカード」として知られています。

- 年会費: 143,000円(税込)。(参照:三井住友信託銀行グループ ダイナースクラブ公式サイト)

- 招待条件: こちらも公式な基準は非公開です。下位カードであるダイナースクラブカードを継続的に利用し、良好なクレジットヒストリーと高額な利用実績を積むことが必要です。特に、ダイナースクラブが強みとするグルメやトラベルの分野での利用が評価されると言われています。

- 特典・サービス: 「ダイナースクラブ」の名の通り、特にダイニング関連の特典が充実しているのが特徴です。

- プレミアム エグゼクティブ ダイニング: 対象の高級レストランで所定のコースを2名以上で利用すると、1名分のコース料金が無料になるという、非常に人気の高いサービスです。

- コンシェルジュサービス: 24時間対応のコンシェルジュが、旅行の手配からレストランの予約まで、様々な要望に応えてくれます。そのきめ細やかな対応には定評があります。

- 高い信頼性: もともと富裕層や社会的地位の高い層をターゲットとしてきた歴史から、ダイナースクラブのカードは国内外で高い信頼を得ています。

信頼と実績を重んじ、特に上質な食体験を求めるエグゼクティブにとって、ダイナースクラブ プレミアムカードは最高のパートナーとなるでしょう。

③ JCBザ・クラス

日本唯一の国際カードブランドであるJCBが発行する、最上位のクレジットカードが「JCBザ・クラス」です。漆黒の券面に金色のペガサスが描かれた美しいデザインが特徴で、外資系ブランドとは一味違った、日本ならではのきめ細やかなサービスを提供しています。

- 年会費: 55,000円(税込)。他のブラックカードと比較すると年会費は抑えられていますが、その招待基準は決して甘くありません。(参照:JCBカード公式サイト)

- 招待条件: JCBザ・クラスも原則招待制です。JCBゴールドカードを利用し続け、一定の条件を満たすと招待される「JCBゴールド ザ・プレミア」を経由し、さらにそこで優れた利用実績を積むのが一般的なルートとされています。年齢や勤続年数、利用の継続性などが総合的に判断されます。

- 特典・サービス: コストパフォーマンスの高さと、ユニークな特典が魅力です。

- メンバーズ・セレクション: 年に一度、厳選された上質な商品の中から好きなものを一つ選んで受け取れるカタログギフトサービス。年会費のかなりの部分をこれだけでカバーできると考える人も多く、人気の特典です。

- グルメ・ベネフィット: 全国の対象レストランで2名以上で利用すると、1名分の料金が無料になる優待です。

- ディズニーリゾート関連特典: JCBが東京ディズニーリゾートのオフィシャルスポンサーであることから、会員専用ラウンジの利用や、特別な宿泊プランなどが用意されています。

海外ブランドの派手さよりも、国産ブランドならではの安心感と質の高いサービスを求める方に最適な一枚です。

④ ラグジュアリーカード ブラックカード

2016年に日本に上陸した比較的新しいカードブランドながら、その名の通り「ラグジュアリー」を追求したサービスで急速に存在感を高めているのがラグジュアリーカードです。このカードの大きな特徴は、「ブラックカード」という名称のカードに自分から申し込むことができる点です(招待制の場合もあります)。

- 年会費: 110,000円(税込)。(参照:ラグジュアリーカード公式サイト)

- カードの素材: プラスチックではなく、特許取得済みのステンレススチールとカーボンを組み合わせた金属製カード。その重厚感と高級感は、他のカードとは一線を画します。

- 招待条件: 申込制を採用しているため、他のブラックカードのようにインビテーションを待つ必要はありません。ただし、誰でも通過できるわけではなく、年収や職業、クレジットヒストリーなどに基づいた厳格な審査が行われます。

- 特典・サービス: 独自のユニークな特典が数多く用意されています。

- リムジン送迎サービス: 提携レストランへの往路または復路を、リムジンで送迎してくれるサービスです。

- 国立美術館での優待: 東京国立近代美術館などの常設展に無料で入館できるなど、文化的な特典も充実しています。

- 24時間対応コンシェルジュ: もちろん、質の高いコンシェルジュサービスも付帯しています。

なお、ラグジュアリーカードにはこの「ブラックカード」の上に、完全招待制の「ゴールドカード」、さらにその上の最上位カード「ブラックダイヤモンド」が存在します。伝統よりも革新性や、物質的な豊かさを象徴するようなカードを求める方にフィットするでしょう。

⑤ 楽天ブラックカード

IT企業の楽天が発行する、楽天カードファミリーの最上位カードが「楽天ブラックカード」です。アメックス・センチュリオンやダイナース プレミアムとは毛色が異なり、ステータス性よりも実利、特に「楽天経済圏」におけるメリットを最大限に享受するために設計されています。

- 年会費: 33,000円(税込)。ブラックカードと名の付くカードの中では、非常にリーズナブルな設定です。(参照:楽天カード公式サイト)

- 招待条件: 原則として招待制ですが、基準は非公開です。楽天カードや楽天ゴールドカード、楽天プレミアムカードの利用実績、特に楽天市場や楽天トラベルなど、楽天グループのサービス利用状況が重要視されると推測されています。

- 特典・サービス: 実用的な特典が中心です。

- プライオリティ・パス: 世界中の空港ラウンジを利用できる「プライオリティ・パス」の最上位ステージ(プレステージ会員)に無料で登録できます。特筆すべきは、同伴者2名まで無料で利用できる点で、これは他の多くのカードにはない大きなメリットです。

- 高いポイント還元: 楽天市場での利用でポイントが最大6倍になるなど、楽天経済圏で利用することで効率的にポイントを貯めることができます。

- コンシェルジュサービス: もちろん、24時間対応のコンシェルジュサービスも利用可能です。

絶対的なステータスを求めるというよりは、楽天のサービスを頻繁に利用し、海外出張や旅行の機会が多く、コストパフォーマンスを重視する方に最適な一枚と言えるでしょう。

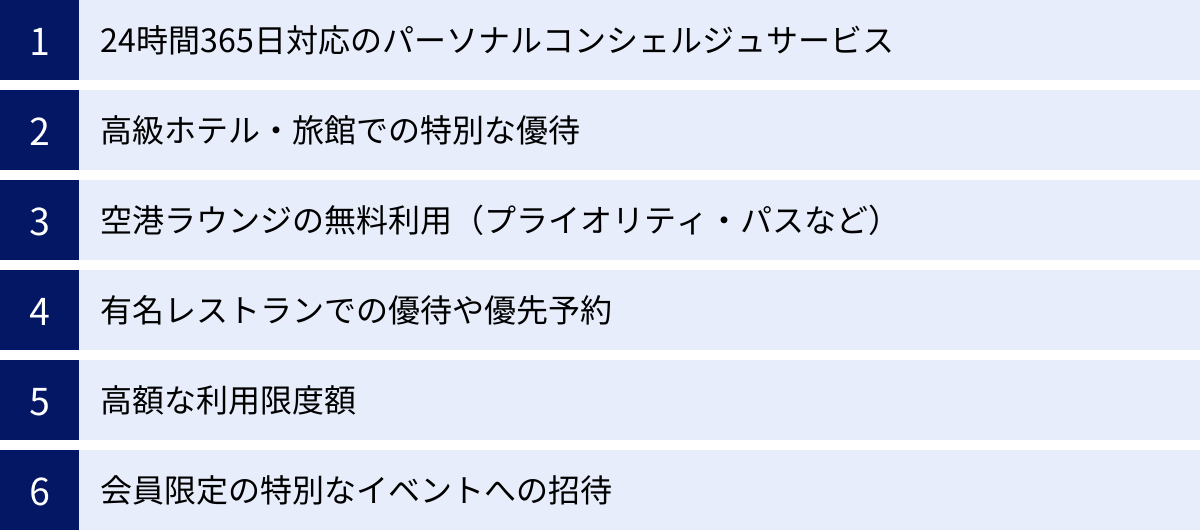

ブラックカードを持つメリット・特典

高額な年会費を払ってでもブラックカードを持ちたいと思わせる、その最大の魅力は、他のクレジットカードでは決して得られない特別なメリットと特典の数々にあります。それは単なる割引やポイント還元といったレベルを超え、所有者の時間と労力を節約し、人生をより豊かに、より特別なものへと変える力を持っています。ここでは、ブラックカードが提供する代表的なメリットと特典について、その具体的な内容と価値を詳しく解説します。

24時間365日対応のパーソナルコンシェルジュサービス

ブラックカードの特典の核となるのが、この「パーソナルコンシェルジュサービス」です。これは、まるで優秀な個人秘書を24時間365日体制で雇っているかのようなサービスであり、電話一本で会員のあらゆる要望に応えてくれます。

その対応範囲は驚くほど広く、以下のような依頼が可能です。

- 旅行の手配:

「来週末、京都で紅葉が綺麗な高級旅館に泊まりたい」「夏休みに家族でハワイへ。ビジネスラスで、景色の良いホテルのコネクティングルームを」といった漠然とした要望を伝えるだけで、航空券、ホテル、現地でのレストランやアクティビティまで、最適なプランを提案し、すべて手配してくれます。自分で複数のサイトを比較検討する手間と時間を完全に省くことができます。 - レストランの予約:

「今夜、接待で使う個室のある和食店を2名で」「記念日に使う、夜景の綺麗なフレンチを」といったリクエストはもちろんのこと、「予約が数ヶ月先まで埋まっている超人気店」であっても、カード会社が確保している会員専用席によって予約が取れることがあります。 - チケットの手配:

入手困難な人気アーティストのコンサートチケット、完売しているスポーツの試合、演劇のチケットなどを、独自のルートを駆使して探してくれます。 - プレゼントの探索と手配:

「海外にいる大切な人に、誕生日プレゼントとして珍しい花束を贈りたい」「お世話になった方へのお礼に、相手の好みに合った特別なワインを探してほしい」といった、ギフト選びの相談から購入、配送までを代行してくれます。 - 緊急時のサポート:

海外旅行中にパスポートを紛失した、病気になったといった緊急事態にも、現地の情報提供や各種手配など、心強いサポートを提供してくれます。

このコンシェルジュサービスの真価は、単なる手配代行ではなく、会員の好みや過去の利用履歴を把握した上で、プロフェッショナルな視点から「期待を超える提案」をしてくれる点にあります。忙しいビジネスパーソンや経営者にとって、このサービスは時間という最も貴重な資源を創出し、生活の質を劇的に向上させる強力なツールとなるのです。

高級ホテル・旅館での特別な優待

ブラックカード会員は、世界中の名だたる高級ホテルや日本の老舗旅館で、一般の宿泊客とは一線を画す特別な待遇を受けられます。これは、カード会社が有力なホテルグループと提携し、上級会員向けのベネフィットを提供しているためです。

代表的な優待内容は以下の通りです。

- 部屋のアップグレード: 予約した部屋よりもグレードの高い部屋(例:スタンダードルームからスイートルームへ)に、空室状況に応じて無料でアップグレードされます。

- 朝食無料サービス: 滞在中の朝食が、会員本人と同伴者1名分まで無料になります。高級ホテルの朝食は一人数千円することも珍しくないため、非常に価値の高い特典です。

- レイトチェックアウト: 通常は午前中にチェックアウトが必要なところ、午後まで部屋を利用できるため、出発日の朝もゆったりと過ごせます。

- アーリーチェックイン: 通常のチェックイン時間より早く部屋に入ることができます。

- ホテルクレジット: 滞在中にホテル内のレストランやスパなどで利用できるクレジット(例:100米ドル相当)が付与されます。

例えば、アメリカン・エキスプレスが提供する「ファイン・ホテル・アンド・リゾート」や、ダイナースクラブのホテル優待プログラムなどを利用すれば、これらの特典を世界中の提携ホテルで享受できます。同じホテルに同じ料金で宿泊しても、ブラックカードを持っているだけで体験の質が全く異なるものになるのです。これは、旅行の満足度を飛躍的に高める大きなメリットと言えるでしょう。

空港ラウンジの無料利用(プライオリティ・パスなど)

海外出張や旅行が多い人にとって、空港での待ち時間は意外とストレスがかかるものです。ブラックカードは、この時間を快適で有意義なものに変える特典を提供します。その代表が「プライオリティ・パス」です。

プライオリティ・パスは、世界148カ国、600以上の都市にある1,300カ所以上の空港ラウンジを利用できる会員制プログラムです。ブラックカードには、このプライオリティ・パスの最上位ランクである「プレステージ会員」(通常年会費469米ドル)が無料で付帯していることがほとんどです。

これらのラウンジでは、以下のようなサービスを無料で利用できます。

- 軽食やアルコールを含むドリンク類

- 無料Wi-Fi、電源コンセント

- 新聞、雑誌

- シャワールーム(一部ラウンジ)

通常のカード会社ラウンジが国内線の出発ロビーに多いのに対し、プライオリティ・パスで利用できるラウンジは国際線の出発・乗り継ぎエリアに多く、食事や設備の充実度も格段に上です。

さらに、カードによっては同伴者も無料で利用できる(例:楽天ブラックカードは同伴者2名まで無料)ため、家族や友人と一緒に、フライト前の喧騒から離れた静かな空間でリラックスしたひとときを過ごせます。

有名レストランでの優待や優先予約

ブラックカードは、食を愛する人々にとっても計り知れない価値を提供します。前述のコンシェルジュによる予約代行に加え、ダイニングシーンで直接的にメリットを享受できる優待プログラムが充実しています。

最も代表的なのが「1名様分のコース料金無料サービス」です。これは、対象となる高級レストランで所定のコースメニューを2名以上で予約すると、1名分の料金が無料になるというものです。例えば、1人2万円のコースであれば、2人で利用しても支払いは2万円で済むため、実質的に半額で食事が楽しめます。この特典を年に数回利用するだけで、ブラックカードの年会費の元が取れてしまうケースも少なくありません。

また、通常は予約が困難なミシュラン星付きレストランや、紹介制の料亭などでも、カード会社が確保している「会員専用席」によって、優先的に予約が取れることがあります。大切な人との記念日や、重要なビジネスでの会食など、「絶対に失敗できない」という場面で、この特典は絶大な力を発揮します。

高額な利用限度額

ブラックカードには、一般的なクレジットカードのように「一律の利用限度額」が設定されていないことがほとんどです。これは「限度額がない(無限に使える)」という意味ではなく、「会員一人ひとりの利用状況や信用力に応じて、個別に柔軟な利用枠が設定される」という意味です。

これにより、以下のようなメリットが生まれます。

- 高額な決済が可能: 自動車、高級腕時計、宝飾品、美術品、不動産の頭金など、数百万、数千万円単位の買い物も、事前にカード会社に連絡しておくことで決済が可能です。高額な現金を準備・持ち運びするリスクを避けることができます。

- 事業経費の決済: 会社の設備投資や広告費など、多額の経費をカードで決済することも可能になり、キャッシュフローの改善やポイント獲得に繋がります(法人カードとしての利用可否は規約によります)。

- 海外での安心感: 海外で急な出費が必要になった場合でも、限度額を気にすることなく安心してカードを利用できます。

この高い決済能力は、経済的な自由度と安心感を所有者にもたらす、重要な要素の一つです。

会員限定の特別なイベントへの招待

ブラックカードを持つことの究極的な価値は、「お金では買えない体験」にあると言われます。その象徴が、カード会員のためだけに企画される特別なイベントへの招待です。

これらのイベントは、一般には決して公開されることのない、エクスクルーシブな内容となっています。

- 文化財の特別拝観: 通常は非公開の寺社仏閣や、閉館後の美術館を貸し切り、専門家の解説付きで鑑賞するツアー。

- トップシェフとの晩餐会: 世界的に有名なシェフを招き、その日のためだけに作られた特別な料理を少人数で楽しむ食事会。

- プライベートコンサート: 一流アーティストによる、数十人規模の会員のためだけに行われるアコースティックライブ。

- 新作発表会への招待: 高級ブランドの新作発表会や、モーターショーの特別プレビューなどへの招待。

これらのイベントは、同じ価値観を共有する他の会員との新たな交流の場ともなり、ビジネスやプライベートにおける人脈を広げる機会にも繋がります。ブラックカードは、単なる決済ツールやサービス利用のパスポートであるだけでなく、特別なコミュニティへの参加証でもあるのです。

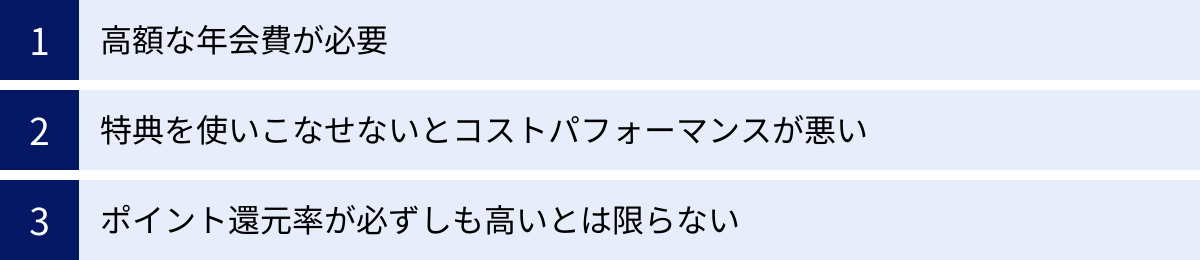

ブラックカードを持つ前に知っておきたいデメリット・注意点

ブラックカードが提供する数々の華やかな特典は非常に魅力的ですが、その一方で、誰にでもおすすめできるカードではないことも事実です。そのステータスを維持するためには相応のコストと、特典を使いこなすライフスタイルが求められます。ブラックカードの取得を目指す前に、あるいはインビテーションが届いた際に冷静な判断を下すためにも、そのデメリットや注意点を正しく理解しておくことが極めて重要です。

高額な年会費が必要

ブラックカードを所有する上での最も大きなデメリットは、その高額な年会費です。これは、他のランクのクレジットカードとは比較にならないほどの負担となります。

- JCBザ・クラス: 55,000円(税込)

- ラグジュアリーカード ブラックカード: 110,000円(税込)

- ダイナースクラブ プレミアムカード: 143,000円(税込)

- アメリカン・エキスプレス・センチュリオン・カード: 550,000円(税込) ※別途入会金550,000円(税込)

このように、安いものでも5万円以上、最上位クラスになると年間50万円を超える費用が発生します。これは、月々に換算すると約4,500円から約46,000円という、決して小さくない金額です。

この年会費は、カードを全く利用しなくても、あるいは特典を一度も使わなくても、毎年必ず請求されます。したがって、「ただ持っているだけ」では、高価なステータスシンボルを維持するためにお金を払い続けることになってしまいます。

このコストを負担できる経済的な余裕があることはもちろんですが、それ以上に「年会費を上回る価値を、自分はこのカードから引き出せるのか?」という視点で冷静に判断する必要があります。例えば、会社の経費として年会費を計上できる経営者であれば負担は軽減されますが、個人の場合は全額自己負担となるため、よりシビアな検討が求められます。この高額な年会費というハードルは、ブラックカードが万人のためのものではないことを明確に示しています。

特典を使いこなせないとコストパフォーマンスが悪い

高額な年会費を正当化できるかどうかは、提供される特典をどれだけ活用できるかにかかっています。もし自分のライフスタイルとカードの特典が合致していなければ、宝の持ち腐れとなり、結果的にコストパフォーマンスは著しく悪化します。

以下のようなケースを考えてみましょう。

- ケース1:海外旅行に全く行かない人

プライオリティ・パスによる世界中の空港ラウンジ利用や、海外高級ホテルでの優待、手厚い海外旅行傷害保険といった特典は、この人にとっては全く価値がありません。国内での利用が中心であれば、これらの特典の価値はゼロに等しく、その分の年会費を無駄に払っていることになります。 - ケース2:外食はカジュアルな店が中心で、高級レストランにはほとんど行かない人

「1名様分のコース料金無料サービス」や、コンシェルジュによる高級レストランの予約代行といったダイニング特典を活かす機会がありません。これらの特典は、利用して初めて価値が生まれるものです。 - ケース3:コンシェルジュに依頼するような用事がない人

ブラックカードの年会費の大部分は、24時間365日対応の高品質なコンシェルジュサービスの人件費や運営費に充てられていると言っても過過言ではありません。旅行や会食の手配をすべて自分で行うのが好きな人や、そもそも多忙でなく秘書的なサービスを必要としない人にとっては、この最大の特典が無用の長物となってしまいます。

ブラックカードを持つということは、カードが提供するライフスタイルを受け入れることでもあります。インビテーションが届いたからといって、見栄やステータス性だけで入会してしまうと、自分の生活実態とサービス内容の乖離に後から気づき、「こんなはずではなかった」と後悔することになりかねません。入会を検討する際には、特典一覧を眺めて「すごい」と感じるだけでなく、「この特典を、自分は年間何回、具体的にどのような場面で利用するだろうか?」と自問自答し、シミュレーションしてみることが不可欠です。

ポイント還元率が必ずしも高いとは限らない

クレジットカードを選ぶ際に「ポイント還元率」を重視する人は多いでしょう。しかし、ブラックカードは、必ずしもポイント還元率が高いカードではありません。

ブラックカードの価値の源泉は、ここまで見てきたような「特典」や「サービス」、「ステータス」にあり、ポイントプログラムはあくまで付加的な要素と位置づけられています。そのため、年会費無料や低年会費のカードの中には、特定の条件下でブラックカードを上回るポイント還元率を誇る「高還元率カード」も数多く存在します。

例えば、還元率1.0%の年会費無料カードと、還元率が同じく1.0%で年会費が10万円のブラックカードを比較した場合、純粋にポイント獲得だけを目的とするならば、ブラックカードを選ぶ合理的な理由はありません。

ただし、ブラックカードのポイントプログラムには、以下のような特徴もあります。

- ポイントの有効期限がない(無期限): 多くのカードではポイントに有効期限が設定されていますが、ブラックカードでは無期限であることが多く、じっくりと貯めて高価値なものに交換できます。

- ポイントの交換先が魅力的: 貯めたポイントを航空会社のマイルに高い交換レートで移行できたり、一般には手に入らない特別な商品や体験(ホテルのスイートルーム宿泊券など)に交換できたりする場合があります。ポイントの「価値」そのものが高いと言えます。

とはいえ、日々の買い物で少しでも多くのポイントを貯めたい、という「節約志向」が強い方にとっては、ブラックカードは最適な選択肢とは言えないでしょう。ブラックカードは、ポイントを貯めるためのツールではなく、お金では買えない価値を手に入れるための投資と考えるべきです。もしポイントを最優先するなら、ライフスタイルに合わせて複数の高還元率カードを使い分ける方が、遥かに効率的です。

これらのデメリットや注意点を十分に理解し、それでもなお「自分にとってブラックカードは必要だ」と確信できる人だけが、真にその価値を享受できるのです。

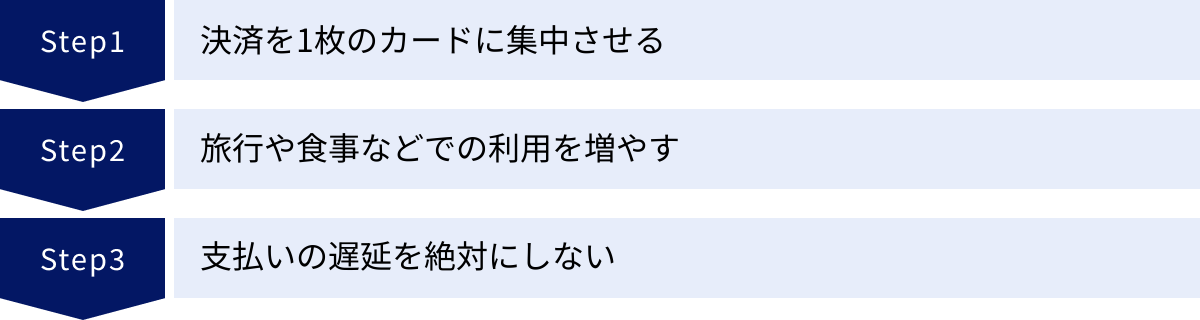

ブラックカードを手に入れるための具体的なステップ

ブラックカードは、ただ待っているだけで手に入るものではありません。それは、明確な目標設定と、長期間にわたる地道な努力、そして戦略的な行動の先に待っている栄光です。ここでは、憧れのブラックカードを手に入れるための、現実的で具体的なステップを解説します。

招待を狙うクレジットカードを決める

すべての戦略は、まず目標を定めることから始まります。やみくもに複数のカードを使うのではなく、「自分はどのカード会社の、どのブラックカードが欲しいのか」を明確に決定することが、最初の、そして最も重要なステップです。

なぜなら、ブラックカードの招待状は、そのカード会社が発行する下位カード(プラチナやゴールド)のヘビーユーザーに送られるのが基本だからです。A社のブラックカードが欲しいのに、B社のカードばかり使っていては、永遠に招待は届きません。

どのカードを狙うべきか決める際には、以下の点を考慮しましょう。

- 自分のライフスタイルとの相性:

- 旅行(特に海外)が多いか? → 航空会社との提携が強いアメックスや、プライオリティ・パスが強力な楽天ブラックカードなどが候補になります。

- グルメや会食の機会が多いか? → ダイニング特典に定評のあるダイナースクラブが有力です。

- ディズニーリゾートが好きか? → 独自の優待があるJCBザ・クラスは魅力的な選択肢です。

- ステータスやデザイン性を重視するか? → アメックス・センチュリオンや金属製のラグジュアリーカードが目標となるでしょう。

- 現実的な到達可能性:

アメックス・センチュリオンは誰もが憧れる存在ですが、その招待基準は別格です。まずは、より現実的な目標としてJCBザ・クラスやラグジュアリーカード ブラックカードなどを設定し、そこからさらに上を目指すという考え方もあります。 - カードブランドへの共感:

最終的には、そのカード会社が持つブランドイメージや哲学に共感できるかどうかも大切です。長く付き合っていくパートナーとして、愛着を持てるカードを選びましょう。

目標とするブラックカードが決まったら、次はその招待を受けるための土台となる下位カード(多くはプラチナカードか、その手前のゴールドカード)を申し込み、取得することからすべてが始まります。

下位カード(プラチナやゴールド)で実績を積む

目標のブラックカードの招待状を勝ち取るためには、その前段階であるプラチナカードやゴールドカードで、「自分はカード会社にとって、将来ブラックカードを託すに値する優良顧客である」ということを、利用実績を通じて証明し続けなければなりません。これを「クレヒス修行」と呼ぶこともあります。

具体的には、以下の3つの行動を徹底することが極めて重要です。

① 決済を1枚のカードに集中させる

これが最も基本的な戦略です。複数のカードを使い分けるのではなく、生活に関わるあらゆる支払いを、目標とするカード1枚に集約します。

- 固定費: 家賃、公共料金(電気・ガス・水道)、通信費(スマートフォン、インターネット)、保険料、サブスクリプションサービスなど。

- 変動費: 日々の食費や日用品の購入(スーパー、コンビニ、ドラッグストア)、交通費(Suicaへのチャージなど)、交際費(飲み会など)。

- 特別な支出: 旅行代金、百貨店での買い物、家電購入、冠婚葬祭の費用、税金の支払いなど。

なぜ決済を集中させる必要があるのでしょうか。それは、カード会社に対して「私はこのカードをメインカードとして、生活のあらゆるシーンで頼りにしています」という強力なメッセージを送るためです。利用額が分散していると、どのカード会社からも「サブカードの利用者」としか見なされず、優良顧客としての評価が高まりません。年間利用額を最大化し、カード会社へのロイヤルティをアピールするために、決済の集中は不可欠です。

② 旅行や食事などでの利用を増やす

利用額の総量だけでなく、その「質」も重要であることは既に述べたとおりです。カード会社が特に評価するのは、T&E(Travel & Entertainment)領域での利用です。

- 旅行での利用:

航空券や新幹線のチケット、宿泊するホテルや旅館の代金は、必ず目標のカードで決済しましょう。さらに効果的なのは、カード会社の「トラベルデスク」を通じて旅行を手配することです。これは、カード会社のサービスを積極的に活用している証拠となり、高く評価されます。 - 食事での利用:

普段の食事はもちろん、記念日や接待などで高級レストランを利用する際は、積極的にカードを使いましょう。特に、カード会社が提供する優待プログラム(「1名様無料」など)の対象となっている提携レストランを利用すれば、お得に食事を楽しめるだけでなく、カード会社への貢献度も示すことができ、一石二鳥です。

これらのT&E利用は、単に高額な決済というだけでなく、「豊かなライフスタイルを送っており、ブラックカードの特典を将来的に活用してくれる可能性が高い顧客」という印象をカード会社に与える上で非常に効果的です。

③ 支払いの遅延を絶対にしない

これは、どれだけ高額な利用実績を積んでも、たった一度のミスで全てを台無しにしかねない、最も重要な鉄則です。支払いの遅延や延滞は、信用情報に傷をつける最悪の行為であり、ブラックカードへの道を完全に閉ざしてしまいます。

- 引き落とし口座の残高確認: 引き落とし日の前には、必ず口座に十分な残高があるかを確認する習慣をつけましょう。給与振込口座と引き落とし口座を同じにしておくのが基本です。

- 利用明細の定期的なチェック: カード会社のアプリやウェブサイトで、毎月の利用額を把握し、支払いに無理がないかを常に確認しましょう。

どんなに高い年収があり、どんなに多くの金額をカードで使っていても、支払日にきちんと支払いができなければ、それは「信用のない人」と見なされます。ブラックカードは信用の頂点にあるカードです。その持ち主を目指すのであれば、期日通りに支払うという、社会人として、契約者として最も基本的な約束事を、完璧に守り続けることが大前提となります。

これらのステップを、最低でも数年間、地道に、そして愚直に継続することが、憧れの黒いカードへの扉を開く唯一の方法なのです。

まとめ:ブラックカードは年収だけでなく総合的な信用で手に入る

本記事では、クレジットカードの最高峰であるブラックカードについて、その定義から取得に必要な年収の目安、重視される条件、具体的なカードの種類、そしてメリット・デメリットに至るまで、網羅的に解説してきました。

ブラックカードに関する最大の誤解は、「年収さえ高ければ手に入る」というものです。しかし、これまで見てきたように、それは真実の一面に過ぎません。確かに、高額な年会費を支払い、カードを積極的に利用するためには、年収1,000万円以上といった一定水準以上の経済的基盤が必要なのは事実です。

しかし、それ以上にカード会社が求めているのは、一夜にして築かれるものではない、長年の歳月をかけて積み上げられた「総合的な信用」です。

この記事の要点を改めて整理しましょう。

- ブラックカードは招待制が原則: カード会社から「選ばれた」顧客のみが手にできる、希少性とステータス性の高いカードです。

- 年収はあくまで一要素: 明確な年収基準は非公開であり、年収の高さよりも、カードの利用実績が重視されます。

- 総合的な信用力が鍵: 年間利用額とその内容、支払い遅延のない良好なクレジットヒストリー、安定した職業、そしてカード会社との長期的な信頼関係といった、あらゆる要素が評価対象となります。

- 特典の活用が前提: コンシェルジュサービスやホテル・ダイニング優待など、年会費に見合う特典を使いこなせるライフスタイルでなければ、コストパフォーマンスは悪化します。

結論として、ブラックカードとは、単なる富の象徴ではなく、持ち主の経済力、社会的地位、そして何よりも約束を守る誠実さを、一枚のカードという形に結晶化させた「信用の証」なのです。

ブラックカードへの道は、決して平坦ではありません。それは、一足飛びにたどり着けるゴールではなく、日々の生活の中でコツコツと信用を積み重ねていく、長期的なマラソンのようなものです。

もしあなたが将来的にブラックカードを手にしたいと考えるのであれば、まずはご自身のライフスタイルに最も合ったカード会社を選び、そのゴールドカードやプラチナカードをじっくりと育てることから始めてみてはいかがでしょうか。決済を一枚に集中させ、支払いを決して遅延せず、カード会社が提供するサービスを楽しみながら活用していく。そのプロセスそのものが、あなた自身の経済的な信用力を高め、より豊かな人生へと繋がっていくはずです。そして、その先にはいつか、憧れの黒い招待状が届く日が待っているかもしれません。