クレジットカードは、現代社会において非常に便利な決済手段として広く普及しています。しかし、初めて持つ方にとっては「どうやって使うの?」「仕組みがよくわからない」「使いすぎが怖い」といった不安や疑問が多いかもしれません。

この記事では、クレジットカードの基本的な仕組みから、実店舗やネットショッピングでの具体的な使い方、多彩な支払い方法、そして賢く活用するためのテクニックまで、初心者の方が知りたい情報を網羅的に解説します。

この記事を最後まで読めば、クレジットカードのメリットを最大限に活かし、注意点を理解した上で、安心してカードライフをスタートできるようになるでしょう。現金払いにはない利便性やお得さを体験し、日々の支払いをよりスマートに管理するための一歩を踏み出してみましょう。

目次

クレジットカードとは?基本的な仕組みを解説

クレジットカードを使いこなす第一歩は、その基本的な仕組みを正しく理解することです。なぜ現金がなくても商品やサービスを購入できるのか、その裏側にある「信用」の仕組みと関係者について、初心者にも分かりやすく解説します。

クレジットカードは、カード会社が利用者の信用(クレジット)を担保することで、後払いを可能にする決済カードです。利用者は、店舗での支払いをカード会社に一時的に立て替えてもらい、後日、定められた日にカード会社へ利用代金を支払います。この「後払い」という点が、デビットカード(即時払い)やプリペイドカード(前払い)との大きな違いです。

この仕組みは、主に4つの登場人物によって成り立っています。

- カード利用者(あなた): クレジットカードを保有し、商品やサービスの支払いに利用する人。

- 加盟店(お店): クレジットカード決済を導入している店舗やサービス提供者。

- カード会社(イシュア): 利用者にクレジットカードを発行し、利用代金の請求や管理を行う会社。三井住友カードやJCB、楽天カードなどがこれにあたります。

- 国際ブランド: Visa、Mastercard、JCBといった、世界中の加盟店でクレジットカード決済を可能にする決済システム網を提供している企業。

これらの関係性を、買い物の流れに沿って見てみましょう。

①利用者が加盟店でカード払いをすると、加盟店はカード会社に「この人がこれだけ使いました」という売上データを送ります。

②カード会社は、そのデータを元に加盟店へ商品代金を立て替えて支払います。この際、加盟店はカード会社へ一定の「加盟店手数料」を支払います。これがカード会社の収益源の一つです。

③後日、カード会社は利用者に「〇月〇日までの利用分を〇月〇日に支払ってください」と請求します。

④利用者は、指定された日に銀行口座から利用代金を引き落としという形でカード会社に支払います。

このように、カード会社が利用者と加盟店の間に入り、支払いを仲介することで、後払いの仕組みが実現しています。利用者が後払いできるのは、カード発行時に行われる「審査」によって、カード会社が「この人には支払い能力がある」という信用を与えているためです。

また、クレジットカードの券面には、決済に必要な重要な情報が記載されています。

- カード番号: 14〜16桁の固有の番号。ネットショッピングなどで使用します。

- 有効期限: 「月/年」で表示され、カードが利用できる期限を示します。

- カード名義人: ローマ字で刻印されたカード保有者の氏名です。

- セキュリティコード: カード裏面の署名欄にある3桁(American Expressは表面の4桁)の数字。ネットショッピングでの本人確認を強化するために使われます。

- 国際ブランドのロゴ: VisaやMastercardなどのロゴで、どの決済ネットワークに対応しているかを示します。

- ICチップ: 金色の四角いチップ。偽造が困難でセキュリティが高い決済が可能です。

初心者が抱きがちな「使いすぎ」や「セキュリティ」といった不安は、利用明細をこまめに確認したり、カード会社の補償制度を理解したりすることで解消できます。クレジットカードは、その仕組みを正しく理解し、計画的に利用すれば、現金払い以上に安全で便利なツールです。次の章からは、具体的な使い方を学んでいきましょう。

クレジットカードの基本的な使い方

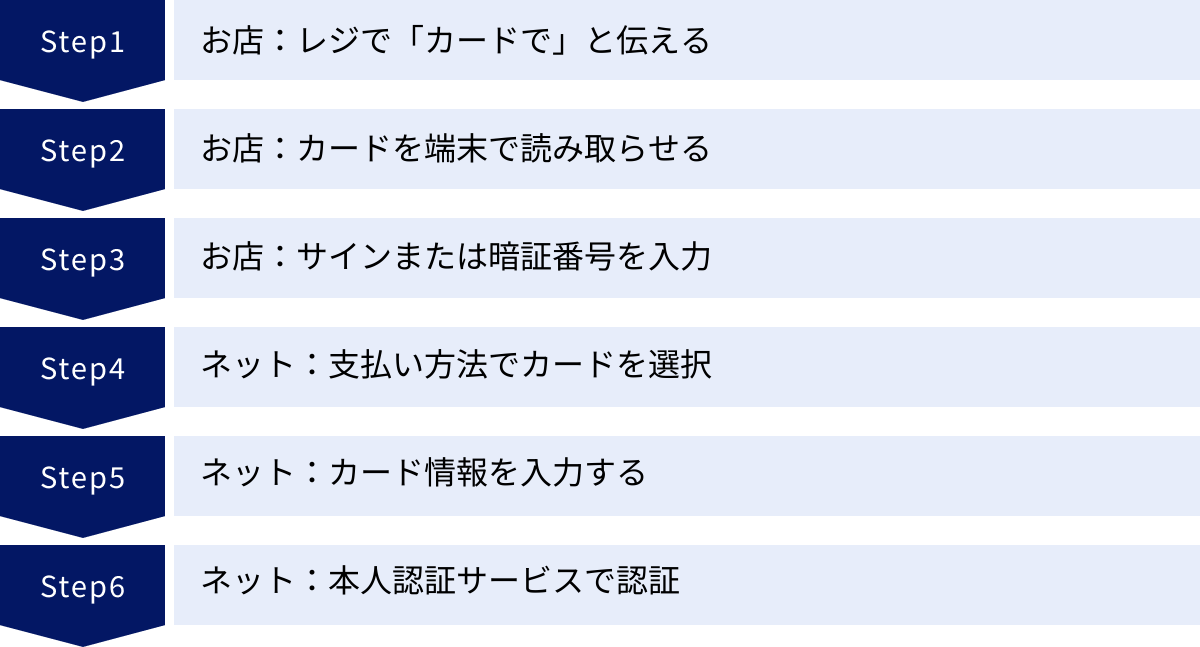

クレジットカードの仕組みを理解したら、次はいよいよ実践です。ここでは、日常生活で最も利用頻度の高い「お店(実店舗)」と「ネットショッピング」の2つの場面に分けて、具体的な使い方をステップごとに詳しく解説します。初めての方でも、この手順通りに進めれば、戸惑うことなくスムーズに支払いを完了できるでしょう。

お店(実店舗)での使い方

スーパーやコンビニ、レストランなど、街中のさまざまなお店でクレジットカードを利用できます。使い方は非常にシンプルで、主に3つのステップで完了します。

① レジで「カードで」と伝える

会計の際、店員さんに支払い方法を尋ねられたら、「クレジットカードで」「カード払いで」と明確に伝えましょう。 最近では、セルフレジも増えており、その場合は支払い方法の選択画面で「クレジットカード」をタッチします。

このとき、お店によっては利用できる国際ブランド(Visa, Mastercard, JCBなど)が限られている場合があります。レジ周りや入り口に対応ブランドのステッカーが貼られていることが多いので、念のため確認しておくと安心です。

② カードを端末に挿入・スライド・タッチする

店員さんから指示があったら、決済端末でカードを読み取らせます。読み取り方法は主に3種類あり、カードと端末の種類によって異なります。

- ICチップ決済(挿入): カードの表面にある金色のICチップを、端末の挿入口に差し込みます。これは現在最も主流で、偽造が困難なためセキュリティが高い方法です。読み取りが完了するまで、カードは抜かずに待ちましょう。

- タッチ決済(かざす): カード券面やスマートフォンの画面に、電波のようなマーク(リップルマーク)があればタッチ決済に対応しています。端末の読み取り部分にカードをかざすだけで支払いが完了します。サインや暗証番号の入力が不要な場合が多く、スピーディーで衛生的なのが特徴です。Visaのタッチ決済やMastercardコンタクトレスなどがこれにあたります。

- 磁気ストライプ決済(スライド): カード裏面の黒い帯(磁気ストライプ)を、端末の専用リーダーに通します。昔ながらの方法ですが、ICチップに比べて情報が読み取られやすい(スキミング)リスクがあるため、利用頻度は減少傾向にあります。

どの方法で決済するかは、基本的には店員さんの案内に従えば問題ありません。

③ サインまたは暗証番号を入力する

カードの読み取り後、本人確認のためにサインまたは暗証番号の入力が求められます。

- 暗証番号の入力: 決済端末に表示される案内に従い、4桁の暗証番号をテンキーで入力し、緑色の確定ボタンを押します。暗証番号は他人に知られないよう、手元を隠して入力しましょう。暗証番号は、カード申し込み時に自分で設定した大切な情報です。忘れてしまった場合は、後述する「よくある質問」を参考にしてください。

- サイン: 端末に付属した電子パッドや、レシートの署名欄に、カード裏面と同じサインを記入します。漢字でもカタカナでもローマ字でも構いませんが、必ずカード裏面の署名と同じものを書く必要があります。まだ署名していない場合は、すぐに油性ペンで署名しておきましょう。署名のないカードは、紛失・盗難時に補償の対象外となる可能性があるため注意が必要です。

最近では、セキュリティの観点から暗証番号入力が主流となっています。また、タッチ決済や一定金額以下の支払いでは、サインも暗証番号も不要な場合があります。最後にレシート(お客様控え)を受け取れば、支払いは完了です。このレシートは、後で利用明細と照合するために保管しておくことをおすすめします。

ネットショッピングでの使い方

Amazonや楽天市場などのECサイトでも、クレジットカードは主要な決済方法です。実店舗とは少し手順が異なりますが、一度覚えてしまえば簡単です。

① 支払い方法で「クレジットカード」を選択する

商品の購入手続きを進め、支払い方法の選択画面で「クレジットカード」を選びます。初めて利用するサイトの場合は、新しいカード情報を登録する画面に進みます。

② カード情報を入力する

画面の指示に従い、クレジットカードの券面に記載されている情報を正確に入力します。

- カード番号: ハイフンなしで14〜16桁の数字を入力します。

- カード名義人: カードに記載されている通り、ローマ字で入力します。姓と名の順番を間違えないように注意しましょう。

- 有効期限: 「月/年」の順番で選択または入力します。(例:08/25)

- セキュリティコード: カード裏面の署名欄右にある3桁の数字です(American Expressは表面の4桁)。カード本体が手元にあることを証明するための重要な情報で、不正利用防止に役立ちます。

入力した情報は、次回以降の買い物のためにサイトに保存するチェックボックスが表示されることがあります。便利ですが、セキュリティが心配な方は保存しない選択も可能です。

③ 本人認証サービス(3Dセキュア)で認証する

カード情報を入力した後、セキュリティをさらに高めるための「本人認証サービス(3Dセキュア)」の画面に移動することがあります。これは、カード情報の盗用による「なりすまし」を防ぐための重要な仕組みです。

国際ブランドごとに名称が異なり、「Visa Secure」「Mastercard ID Check」「J/Secure」などと呼ばれています。

認証方法はカード会社によって異なりますが、主に以下の方式が用いられます。

- 固定パスワード: 事前にカード会社のサイトで登録したパスワードを入力します。

- ワンタイムパスワード: 認証の都度、SMS(ショートメッセージ)や専用アプリに送信される一度きりのパスワードを入力します。セキュリティが高いため、こちらの方式が主流になりつつあります。

- 生体認証: スマートフォンの指紋認証や顔認証で本人確認を行います。

画面の指示に従って認証を完了させると、元のショッピングサイトに戻り、注文が確定します。3Dセキュアは、オンラインでの支払いを安全に行うための非常に有効な手段ですので、面倒に思わず必ず設定・利用しましょう。

以上が、実店舗とネットショッピングでの基本的な使い方です。最初は少し緊張するかもしれませんが、数回経験すればすぐに慣れます。 重要なのは、暗証番号やセキュリティコードといった大切な情報を他人に知られないように管理することです。

クレジットカードの支払い方法7種類

クレジットカードの大きな特徴の一つが、多彩な支払い方法を選べる点です。自分の経済状況や購入する商品の価格に合わせて支払い方法を選択することで、計画的にお金を管理できます。ここでは、代表的な7種類の支払い方法について、それぞれの仕組みやメリット、注意点を詳しく解説します。手数料の有無を正しく理解し、自分に合った方法を選びましょう。

| 支払い方法 | 手数料 | 支払回数 | 特徴 |

|---|---|---|---|

| 1回払い | 不要 | 1回 | 最も基本的な支払い方法。翌月の支払い日に一括で支払う。 |

| 2回払い | 原則不要 | 2回 | 2回に分けて支払う。手数料がかからないのが大きなメリット。 |

| 分割払い | 必要 | 3回以上 | 支払回数を指定できる。高額な買い物に適しているが、手数料がかかる。 |

| リボ払い | 必要 | – | 毎月の支払額がほぼ一定になる。計画が立てやすい反面、手数料が高額になりがち。 |

| ボーナス一括払い | 原則不要 | 1回 | 夏または冬のボーナス月にまとめて支払う。高額な買い物を先延ばしにできる。 |

| ボーナス2回払い | 必要 | 2回 | 夏と冬のボーナス月に2回に分けて支払う。カード会社により手数料がかかる。 |

| フレックス払い | 必要 | – | リボ払いに似ているが、毎月の支払額をより柔軟に変更できる。 |

① 1回払い

1回払いは、クレジットカードの最も基本的でシンプルな支払い方法です。利用した代金を、翌月の支払い日(引き落とし日)に一括で支払います。例えば、5月16日から6月15日までの利用分が、7月10日に引き落とされる、といった形です。

- メリット: 手数料が一切かからない点が最大のメリットです。仕組みが分かりやすく、家計管理もしやすいでしょう。ほとんどの加盟店で利用できます。

- 注意点: 高額な買い物をすると、翌月の支払額が大きくなります。無理のない範囲での利用を心がける必要があります。

- どんな人におすすめ?: 日常的な買い物や、翌月に一括で支払える程度の金額の買い物をする全ての人におすすめです。

② 2回払い

2回払いは、利用代金を2回に分けて支払う方法です。例えば10万円の買い物をした場合、翌月の支払い日と翌々月の支払い日に5万円ずつ支払います。

- メリット: 分割するにもかかわらず、原則として手数料がかからないのが最大の魅力です。1回払いでは少し負担が大きいけれど、手数料は払いたくないという場合に最適です。

- 注意点: 全ての加盟店で利用できるわけではありません。レジで「2回払いはできますか?」と確認する必要があります。また、カード会社によっては利用できない場合もあります。

- どんな人におすすめ?: 少し高価な衣類や家電など、1回では厳しいけれど2ヶ月あれば無理なく支払える金額の買い物をしたい人におすすめです。

③ 分割払い

分割払いは、利用代金を3回以上の希望する回数に分けて支払う方法です。3回、6回、10回、12回など、カード会社が設定した回数から選べます。

- メリット: 高額な商品でも、月々の支払額を抑えることができるため、計画的に購入できます。家具や家電、旅行代金など、まとまった出費の際に便利です。

- 注意点: 3回以上の分割払いには、所定の分割手数料(金利)がかかります。 分割回数が多くなるほど、月々の支払額は減りますが、手数料の総額は増えていきます。利用する前に、カード会社のサイトなどで手数料のシミュレーションを行い、総支払額を必ず確認しましょう。

- どんな人におすすめ?: 高額な商品を計画的に購入したい人で、手数料を支払ってでも月々の負担を軽くしたいと考えている人に向いています。

④ リボ払い(リボルビング払い)

リボ払いは、毎月の支払額をあらかじめ設定した一定の金額に固定する支払い方法です。利用残高が増えても、毎月の支払額はほぼ変わりません。例えば、毎月の支払額を1万円に設定した場合、5万円の買い物をしても10万円の買い物をしても、月々の支払いは(手数料を除いて)1万円となります。

- メリット: 毎月の支出が安定するため、家計の計画が立てやすいと感じるかもしれません。

- 注意点: リボ払いは、仕組みを正しく理解しないと非常に危険な支払い方法です。毎月の支払額には手数料が含まれており、利用残高がなかなか減りません。支払いが長期化しやすく、結果的に支払う手数料の総額が非常に高額になるケースが多くあります。利用残高を常に把握し、余裕があるときには繰り上げ返済をするなど、計画的な利用が絶対に必要です。安易な利用は避け、分割払いとの違いをしっかり理解しましょう。

- どんな人におすすめ?: 突発的な大きな出費があり、どうしても月々の支払いを一定額に抑えなければならない場合など、緊急かつ短期的な利用に留めるべきです。初心者の方は、まずは他の支払い方法を検討することをおすすめします。

⑤ ボーナス一括払い

ボーナス一括払いは、夏(12月〜6月頃)または冬(7月〜11月頃)の利用代金を、指定されたボーナス月(8月や1月など)にまとめて支払う方法です。

- メリット: 手数料が原則かかりません。 現在手元に現金がなくても、ボーナス支給を見越して高額な商品を購入できます。支払いを数ヶ月先に延ばせるのが大きな利点です。

- 注意点: 利用できる期間や店舗が限られています。また、ボーナスが思ったより少なかったり、支給されなかったりするリスクも考慮する必要があります。

- どんな人におすすめ?: ボーナスが安定して支給される見込みがあり、高額な買い物を手数料なしで先延ばしにしたい人におすすめです。

⑥ ボーナス2回払い

ボーナス2回払いは、利用代金を夏と冬の2回のボーナス月に分けて支払う方法です。

- メリット:ボーナス一括払いよりも1回あたりの支払額を抑えられます。

- 注意点:カード会社によっては手数料がかかる場合があります。ボーナス一括払いとは異なり、必ずしも手数料無料ではない点に注意が必要です。

- どんな人におすすめ?:ボーナス一括では負担が大きい超高額な商品(自動車の頭金など)を購入したい場合に選択肢となります。

⑦ フレックス払い

フレックス払いは、リボ払いに似ていますが、より柔軟性のある支払い方法です。カード会社によっては「自由返済型」などとも呼ばれます。毎月の最低支払額以上であれば、懐事情に合わせて支払額を自由に増減できます。

- メリット:資金に余裕がある月は多めに、厳しい月は少なめにといった調整が可能です。

- 注意点:リボ払いと同様に手数料がかかり、支払いを最低額で続けていると元金が減らず、支払いが長期化するリスクがあります。

- どんな人におすすめ?:毎月の収入に変動がある自営業者など、計画的に返済管理ができる上級者向けの支払い方法です。

このように、クレジットカードには様々な支払い方法があります。基本は手数料のかからない1回払い・2回払い・ボーナス一括払いを使い、必要に応じて分割払いを選択するのが、賢い使い方と言えるでしょう。

もっと便利に!クレジットカードの賢い使い方4選

クレジットカードは単に現金代わりに支払うだけのツールではありません。その機能を最大限に活用することで、家計の節約や効率的な資産管理に繋がります。ここでは、日常生活で実践できる、より便利で賢いクレジットカードの使い方を4つ紹介します。

① 固定費(公共料金や税金など)を支払う

毎月必ず発生する固定費の支払いをクレジットカード払いに切り替えることは、最も手軽で効果的な活用法の一つです。固定費には、以下のようなものが含まれます。

- 公共料金: 電気、ガス、水道

- 通信費: 携帯電話料金、インターネットプロバイダー料金

- 保険料: 生命保険、損害保険

- その他: 新聞購読料、動画配信サービスなどのサブスクリプション料金、国民年金保険料など

- 税金: 住民税、自動車税、固定資産税など(自治体による)

これらの支払いをクレジットカードにまとめることには、多くのメリットがあります。

- ポイントが自動的に貯まる: 毎月数万円の固定費をカードで支払うだけで、何もしなくてもポイントが貯まり続けます。年間で見ると、数千円から数万円分のポイントになることもあり、大きな節約に繋がります。

- 支払い忘れの防止: 口座振替と同様に、一度設定すれば自動的に支払いが完了するため、「うっかり払い忘れてサービスが止まってしまった」という事態を防げます。

- 家計管理の簡素化: さまざまな支払い先からの請求が、クレジットカードの利用明細一本にまとまります。いつ、何に、いくら支払ったかが一目瞭然となり、支出の把握が非常に楽になります。

設定方法は、各サービス提供会社(電力会社や携帯電話会社など)のウェブサイトや申込書で、支払い方法をクレジットカードに変更するだけです。一度設定してしまえば、あとは手間いらずでメリットを受け続けられるため、ぜひ実践してみましょう。

② ポイントを効率よく貯める

クレジットカードの最大の魅力であるポイント還元。これを意識的に活用することで、お得さが格段にアップします。

- ポイントアップ特典を狙う: 多くのカードでは、提携している特定の店舗(特約店)で利用すると、通常の数倍のポイントが還元されます。例えば、「コンビニや特定のスーパーでポイント5倍」「特定のオンラインストアでポイント10倍」などです。自分がよく利用するお店が特約店になっているカードを選ぶのが、効率よくポイントを貯めるコツです。

- ポイントサイト(ポイントアップモール)を経由する: カード会社が運営する専用のウェブサイト(ポイントアップモール)を経由して、提携しているネットショップ(Amazon、楽天市場、Yahoo!ショッピングなど)で買い物をすると、通常のカード利用ポイントに加えて、さらにボーナスポイントが付与されます。ネットショッピングをする際は、一手間を惜しまずポイントサイトを経由する習慣をつけましょう。

- キャンペーンを活用する: カード会社は、「新規入会キャンペーン」や「〇〇円以上利用でポイントプレゼント」といったキャンペーンを頻繁に実施しています。こうした情報をこまめにチェックし、条件をクリアすることで、大量のポイントを獲得するチャンスがあります。

貯めたポイントは、カードの支払いに充当したり、商品やギフト券に交換したり、航空会社のマイルに移行したりと、さまざまな使い道があります。ポイントは現金同様の価値を持つと考え、積極的に貯めて賢く使いましょう。

③ 電子マネーにチャージする

SuicaやPASMOといった交通系ICカードや、楽天Edy、WAON、nanacoといった流通系の電子マネーを利用している方は多いでしょう。これらの電子マネーへのチャージ(入金)をクレジットカードで行うことで、さらにお得になる場合があります。

これを「ポイントの二重取り」と呼びます。仕組みは以下の通りです。

- クレジットカードから電子マネーへチャージする → チャージ金額に対してクレジットカードのポイントが付与される

- チャージした電子マネーで支払いをする → 支払い金額に対して電子マネー独自のポイントが付与される

例えば、ポイント還元率1.0%のカードでSuicaにチャージし、そのSuicaで買い物をすると、チャージで1.0%のカードポイント、支払いでJRE POINTが貯まる、という形です。

ただし、注意点もあります。

- 全てのクレジットカードが全ての電子マネーへのチャージでポイント付与の対象となるわけではありません。中にはポイント付与対象外や、還元率が低くなるカードもあります。

- オートチャージ機能(残高が一定額以下になると自動的にチャージされる機能)に対応しているカードと電子マネーの組み合わせは限られています。

自分の持っているカードと利用している電子マネーの組み合わせがポイント付与の対象になるか、事前にカード会社の公式サイトで確認することが重要です。

④ 家計簿アプリと連携して支出を管理する

「クレジットカードは使いすぎてしまいそうで怖い」という不安を解消するのに最適なのが、家計簿アプリとの連携です。

多くの家計簿アプリ(マネーフォワード ME、Zaimなど)は、クレジットカードのオンライン明細サービスと連携する機能を持っています。一度連携設定をすれば、カードを利用するたびに、その利用日時、店舗名、金額が自動的にアプリに取り込まれ、記録されます。

- 支出の見える化: いつ、どこで、何にお金を使ったかが自動で記録・分類されるため、面倒な手入力の手間なく、リアルタイムで支出状況を把握できます。

- 使いすぎの防止: アプリで予算を設定しておけば、予算の残額がひと目でわかります。使いすぎの傾向があればすぐに気づくことができ、支出のコントロールに役立ちます。

- 分析機能: 月ごとの支出の推移や、食費・交際費といったカテゴリごとの支出割合をグラフで確認できます。これにより、家計の課題を見つけ、改善策を立てやすくなります。

現金払いの場合、レシートをもらい忘れたり、何に使ったか忘れてしまったりすることがありますが、クレジットカードと家計簿アプリを連携させれば、そうした心配は無用です。クレジットカードの利用履歴こそが、最も正確で手間のかからない家計簿となります。この機能を活用することで、クレジットカードは浪費の道具ではなく、むしろ計画的な資産管理の強力な味方になるのです。

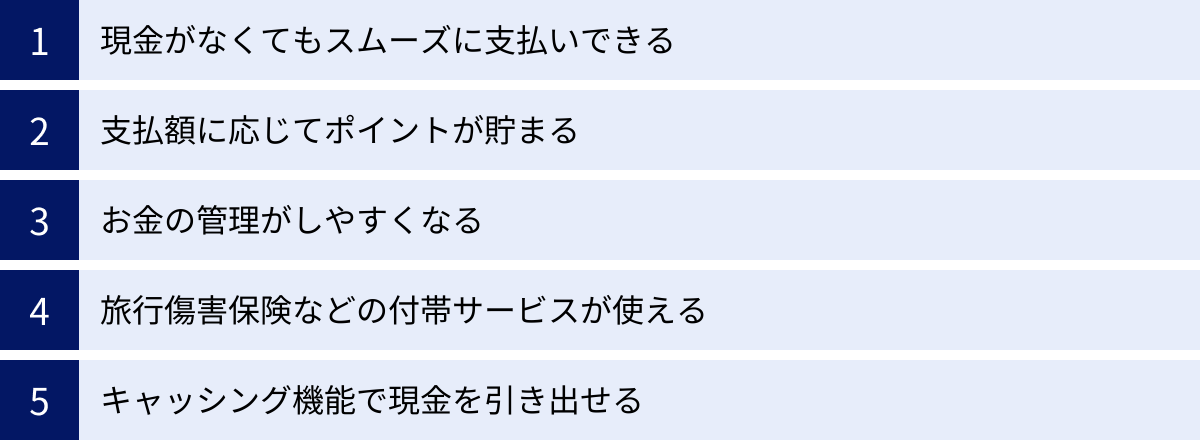

クレジットカードを持つ5つのメリット

クレジットカードを持つことは、単に支払いが便利になるだけではありません。現金払いでは得られない、さまざまなメリットがあります。ここでは、クレジットカードを所有することで得られる5つの大きな利点を具体的に解説します。これらのメリットを理解すれば、あなたの生活がより豊かで快適になるでしょう。

① 現金がなくてもスムーズに支払いできる

クレジットカード最大のメリットは、手元に現金がなくても買い物ができる利便性です。財布に数千円しか入っていなくても、カード一枚あれば数万円、数十万円の支払いが可能です。

- スマートな会計: レジで小銭を探したり、お釣りを受け取ったりする手間が省け、支払いが非常にスムーズになります。特に急いでいる時や、後ろに人が並んでいる時には重宝します。

- ATM手数料の節約: 「現金が足りないからATMでお金をおろさなきゃ…」という場面が減ります。時間外や提携外のATMを利用すると数百円の手数料がかかることがありますが、カード払いを主体にすれば、こうした無駄な出費を抑えられます。

- 高額な買い物の安心感: 家具や家電、ブランド品などの高額な商品を購入する際に、大金を持ち歩く必要がありません。紛失や盗難のリスクを避け、安全に買い物ができます。

- 海外での利便性: 海外旅行や出張の際には、クレジットカードは必須アイテムです。慣れない外貨での支払いに戸惑うことなく、カード一枚で決済できます。また、ホテルのデポジット(保証金)やレンタカーの利用には、身分証明としてクレジットカードの提示を求められることがほとんどです。

このように、クレジットカードは物理的な現金の制約から解放され、あらゆる場面で柔軟かつ安全な支払いを実現します。

② 支払額に応じてポイントが貯まる

現金払いにはない、クレジットカードならではの大きな特典がポイント還元です。日常の買い物から公共料金の支払いまで、あらゆる利用シーンで支払額に応じたポイントが貯まります。

多くのカードでは、利用額の0.5%〜1.0%がポイントとして還元されます。例えば、還元率1.0%のカードで年間100万円利用した場合、1万円分のポイントが貯まる計算になります。これは、現金で支払っていたら得られなかった価値です。

さらに、「もっと便利に!クレジットカードの賢い使い方」の章で解説したように、

- 特定の店舗での利用で還元率がアップする

- ポイントサイト経由のネットショッピングでボーナスポイントがもらえる

- 固定費の支払いで毎月自動的にポイントが貯まる

といった工夫を凝らすことで、ポイントはさらに効率よく貯まっていきます。貯まったポイントは、カードの支払いに充当して現金同様に使ったり、商品やマイルに交換したりと、生活を豊かにするために活用できます。支払いをクレジットカードに集約するだけで、実質的な割引を受けているのと同じ効果が得られるのです。

③ お金の管理がしやすくなる

「クレジットカードは使いすぎる」というイメージとは逆に、正しく使えば現金よりもはるかにお金の管理がしやすくなります。 その理由は「利用明細」にあります。

カード会社は、毎月「いつ」「どこで」「いくら」使ったかを記録した利用明細を発行します。この明細は、ウェブサイトや専用アプリでいつでも確認できます。

- 支出の完全な記録: 現金払いでは記録が曖昧になりがちな細かい出費も、カード払いならすべて自動で記録されます。これにより、自分の消費行動を客観的に把握できます。

- 家計簿作成の手間を削減: 前述の通り、家計簿アプリと連携させれば、利用明細のデータが自動でアプリに取り込まれ、費目ごとに分類されます。手作業で家計簿をつける手間から解放され、挫折することなく家計管理を続けられます。

- 不正利用の早期発見: 定期的に利用明細をチェックする習慣をつけておけば、万が一、身に覚えのない請求があった場合にすぐに気づくことができます。不正利用の早期発見は、被害を最小限に抑える上で非常に重要です。

現金は「いつの間にかなくなっていた」となりがちですが、クレジットカードは全ての支出がデータとして残るため、「お金の見える化」が徹底できる、優れた家計管理ツールなのです。

④ 旅行傷害保険などの付帯サービスが使える

多くのクレジットカードには、決済機能以外にも、日常生活や旅行をサポートする便利な「付帯サービス」が備わっています。特に年会費が有料のカードやゴールドカードになると、その内容はさらに充実します。

- 旅行傷害保険(国内・海外): 旅行中のケガや病気の治療費、持ち物の盗難や破損などを補償してくれる保険です。保険には、カードを持っているだけで適用される「自動付帯」と、旅行代金をそのカードで支払うことが適用の条件となる「利用付帯」があります。海外では医療費が高額になるケースも多いため、非常に心強いサービスです。

- ショッピング保険(ショッピングガード保険): クレジットカードで購入した商品が、購入から一定期間内(例:90日以内)に偶然の事故で破損したり盗難に遭ったりした場合に、その損害を補償してくれる保険です。高価な商品も安心して購入できます。

- 空港ラウンジサービス: ゴールドカード以上のステータスカードに多く付帯しているサービスで、出発前の空港ラウンジを無料で利用できます。ドリンクサービスやWi-Fiなどが提供され、快適な時間を過ごせます。

- その他: この他にも、特定のレストランやホテルの割引優待、レンタカーの割引、各種チケットの先行予約など、カードによって多種多様なサービスが用意されています。

これらの付帯サービスは、現金払いでは決して得られない付加価値です。自分のライフスタイルに合ったサービスが付帯しているカードを選ぶことで、カードの価値をさらに高めることができます。

⑤ キャッシング機能で現金を引き出せる

キャッシング機能とは、クレジットカードを使ってATMから現金を借り入れできるサービスです。国内はもちろん、海外のATMでも現地通貨を引き出すことができます。

急な冠婚葬祭で現金が必要になったり、海外で手持ちの現金が尽きてしまったりした場合に、銀行のキャッシュカードがなくても現金を用意できるため、いざという時に非常に便利です。

ただし、キャッシングはカード会社からの「借金」であり、利用した日から返済日まで所定の利息が発生します。あくまで緊急時のための備えとして考え、利用する際は返済計画をしっかりと立てることが重要です。

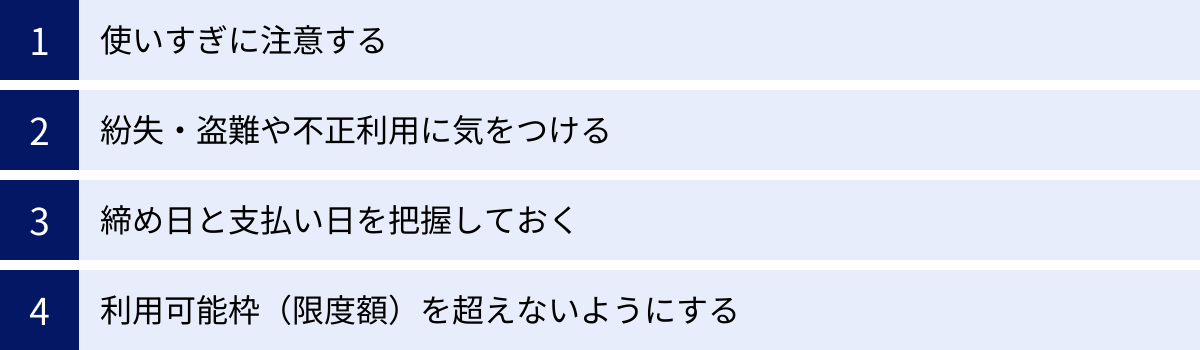

クレジットカード利用時の4つの注意点(デメリット)

クレジットカードは非常に便利なツールですが、その利便性の裏には注意すべき点も存在します。メリットだけでなく、デメリットやリスクを正しく理解し、対策を講じることで、トラブルを未然に防ぎ、安心してカードを使いこなすことができます。ここでは、特に初心者が気をつけたい4つの注意点を解説します。

① 使いすぎに注意する

クレジットカード利用で最も多くの人が懸念するのが「使いすぎ」のリスクです。現金払いと違って財布からお金が減る感覚がないため、ついつい支出がかさんでしまうことがあります。後日、利用明細を見て請求額に驚く、という事態は避けたいものです。

- 原因: 手元に現金がなくても高額な買い物ができてしまうため、金銭感覚が麻痺しやすくなります。特に分割払いやリボ払いは、月々の支払額が少なく見えるため、自分の支払い能力を超えた買い物をしてしまう危険性があります。

- 対策:

- 利用明細をこまめに確認する: スマートフォンのアプリやカード会社のウェブサイトで、最低でも週に一度は利用状況を確認する習慣をつけましょう。「今月はいくら使ったか」をリアルタイムで把握することが、使いすぎの最大の抑止力になります。

- 家計簿アプリと連携する: 前述の通り、家計簿アプリと連携すれば、支出が自動で記録・可視化されます。予算を設定し、残額を確認しながら計画的に使うことができます。

- 利用上限額を低めに設定する: カード会社によっては、利用可能枠(限度額)の範囲内で、自分で自由に利用上限額を設定できるサービスがあります。自分の収入に見合った無理のない金額に設定しておくことで、物理的に使いすぎを防げます。

- 支払いは原則1回払いに: 手数料のかかる分割払いやリボ払いは、支払いの総額が見えにくくなります。支払いは手数料のかからない1回払いを基本とし、自分の資力以上の買い物をしない意識を持つことが重要です。

② 紛失・盗難や不正利用に気をつける

クレジットカードは現金そのものではありませんが、悪用されれば金銭的な被害に繋がる可能性があります。紛失・盗難、そして不正利用のリスクに常に注意を払う必要があります。

- 原因: カード本体を紛失したり盗まれたりする物理的なリスクのほか、フィッシング詐欺(偽のウェブサイトに誘導してカード情報を入力させる手口)やスキミング(特殊な機械でカードの磁気情報を盗み取る手口)、ECサイトからの情報漏洩など、オンライン上でのリスクも増大しています。

- 対策:

- カードの保管を徹底する: 財布の中の定位置を決め、レシートなどと一緒に放置しないようにしましょう。暗証番号を記載したメモを一緒に保管するのは絶対に避けてください。

- 暗証番号の管理: 誕生日や電話番号など、推測されやすい番号は避けましょう。入力する際は、周囲から見えないように手元を隠す配慮が必要です。

- 不審なメールやサイトに注意: 金融機関やカード会社を装ったメールに記載されたリンクは安易にクリックせず、必ずブックマークした公式サイトからアクセスするようにしましょう。

- 利用明細の定期的な確認: 身に覚えのない請求がないか、定期的にチェックすることが不正利用の早期発見に繋がります。

- 紛失・盗難時の対応を知っておく: 万が一カードをなくした場合は、ためらわずに、すぐにカード会社の紛失・盗難受付デスクに電話してカードの利用を停止してもらいましょう。ほとんどのカード会社は24時間365日対応しています。その後、警察に遺失届または盗難届を提出します。

- 盗難保険の活用: 多くのクレジットカードには盗難保険が付帯しており、届け出た日から遡って60日程度の期間に発生した不正利用被害は、カード会社が補償してくれます。ただし、暗証番号の管理不備など、本人に重大な過失があった場合は補償の対象外となることがあります。

③ 締め日と支払い日を把握しておく

クレジットカードの支払いは、銀行口座からの自動引き落としが基本です。この時、「締め日」と「支払い日(引き落とし日)」の2つの日付を正確に把握しておくことが非常に重要です。

- 締め日: カード利用額を集計する締め切りの日です。例えば「毎月15日締め」の場合、前月16日から当月15日までの1ヶ月間の利用分が、次の支払い日に請求されます。

- 支払い日(引き落とし日): 締め日で集計された利用額が、指定した銀行口座から引き落とされる日です。例えば「翌月10日払い」の場合、6月15日に締め切られた利用額が7月10日に引き落とされます。

この2つの日付を把握していないと、引き落とし日に口座の残高が不足し、支払いが遅延する可能性があります。支払いが遅れると、遅延損害金が発生するだけでなく、個人の信用情報に傷がつき(いわゆるブラックリスト状態)、将来的に新しいカードが作れなくなったり、ローンが組めなくなったりするといった深刻な事態に繋がりかねません。

- 対策:

- 自分のカードの締め日と支払い日を、カード会社の公式サイトやアプリで必ず確認しましょう。

- 引き落とし口座は、給与振込口座など、残高が安定している口座を指定するのがおすすめです。

- 支払い日の数日前には、口座に必要な金額が入っているかを確認する習慣をつけましょう。

④ 利用可能枠(限度額)を超えないようにする

クレジットカードには、利用できる上限金額である「利用可能枠(限度額)」が設定されています。この金額は、カード発行時の審査によって、申込者の年収や信用情報に基づいて決定されます。

利用可能枠には、ショッピングに使える「ショッピング枠」と、現金を借り入れできる「キャッシング枠」があります。これらを含めた総額が、そのカードで利用できる上限となります。

- 原因: 大きな買い物が続いたり、海外旅行で利用額がかさんだりすると、意図せず利用可能枠の上限に達してしまうことがあります。

- 影響: 利用可能枠を超えてしまうと、そのカードは一時的に利用できなくなります。レジで支払おうとしたらカードが使えず恥ずかしい思いをする、といったことになりかねません。

- 対策:

- 現在の利用額と利用可能残高を、カード会社のアプリやウェブサイトでこまめに確認しましょう。

- 海外旅行や結婚式費用など、一時的に大きな出費が予定されている場合は、事前にカード会社に連絡して「一時的な増枠」を申請することができます。審査はありますが、認められれば一定期間だけ利用可能枠を引き上げてもらえます。

これらの注意点をしっかりと頭に入れ、計画的な利用と管理を徹底することが、クレジットカードを賢く使いこなすための鍵となります。

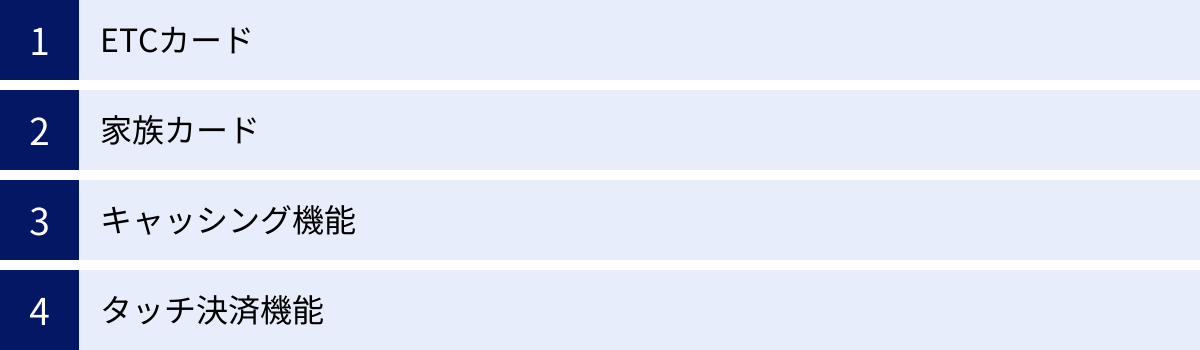

知っておくと便利なクレジットカードの追加機能・サービス

クレジットカードには、メインのカードに加えて申し込むことで、生活をさらに便利にする追加カードや機能があります。ここでは、特に利用価値の高い4つの追加機能・サービスを紹介します。自分のライフスタイルに合わせて活用することで、クレジットカードの利便性をさらに高めることができます。

ETCカード

ETCカードは、高速道路などの有料道路の料金所をスムーズに通行するための専用ICカードです。クレジットカードに追加して発行を申し込みます。

- 仕組み: 車載のETC車載器にETCカードを挿入しておくと、料金所のアンテナと無線通信を行い、自動的に料金が精算されます。通行料金は、後日、親となるクレジットカードの利用代金と一緒に請求されます。

- メリット:

- 料金所での時間短縮: 料金所で停止して現金やカードをやり取りする必要がなく、ノンストップで通過できるため、時間短縮になり渋滞緩和にも繋がります。

- 各種割引の適用: ETCを利用することで、深夜割引、休日割引、平日朝夕割引など、さまざまな時間帯割引や周遊割引が自動的に適用され、通行料金を節約できます。

- スマートな支払い: 料金はクレジットカードから引き落とされるため、現金を用意する必要がありません。利用履歴もクレジットカードの明細で一括管理できます。

- ポイント付与: 通行料金の支払いに対しても、親カードのポイントが貯まります。

- 申し込み方法:

クレジットカード会社のウェブサイトや申込書から、追加カードとして申し込みます。年会費や発行手数料は、カード会社によって無料の場合と有料の場合があります。車を運転する機会が多い方にとっては、必須とも言える便利なカードです。

家族カード

家族カードは、クレジットカードの本会員の家族(一般的には生計を同一にする配偶者、親、18歳以上の子供)のために発行できる追加カードです。

- 仕組み: 家族カードは、本会員のカードに紐づいて発行され、利用可能枠は本会員のカードと共有されます。利用した分の支払いは、本会員の利用分と合算され、本会員の口座から引き落とされます。

- メリット:

- ポイントを効率的に合算できる: 家族カードでの利用分にも、本会員のカードと同じようにポイントが付与されます。家族全員の支払いを集約することで、ポイントが合算されて非常に効率よく貯まります。

- 年会費が割安: 本会員のカードよりも年会費が安く設定されているか、無料の場合が多いです。本会員がゴールドカードなどを持っていれば、家族会員も割安な年会費で同等の付帯サービス(空港ラウンジ利用や旅行保険など)を受けられることがあります。

- 審査が通りやすい: 審査の対象は本会員の信用情報となるため、収入のない専業主婦(主夫)や学生の子供でも比較的簡単にカードを持つことができます。

- 家計管理がしやすい: 家族全員の支出が本会員の利用明細に一本化されるため、家計全体の流れを把握しやすくなります。

- 注意点:

利用明細が本会員にすべて通知されるため、プライバシーを重視する場合には不向きかもしれません。また、使いすぎには家族で注意する必要があります。

キャッシング機能

キャッシング機能は、クレジットカードを使ってATMから現金を借り入れできるサービスです。カード申し込み時に希望すれば付帯させることができます。

- メリット:

- 急な現金需要に対応: 冠婚葬祭や急な出費で現金が必要になった際に、銀行の営業時間外でもコンビニなどのATMで手軽に現金を引き出せます。

- 海外での現地通貨引き出し: 海外旅行中に現地のATMで、その国の通貨を直接引き出すことができます。両替所を探す手間が省け、多額の現金を持ち歩くリスクを減らせます。両替レートも比較的良い場合が多いです。

- 注意点:

- 利息(金利)が発生する: キャッシングはカード会社からの「借金」です。利用した日から返済日まで、年率15%~18%程度の利息がかかります。利用は計画的に行い、早めに返済することが重要です。

- キャッシング枠の設定: 利用できる上限額(キャッシング枠)が設定されています。ショッピング枠とは別に管理され、審査によって金額が決まります。

あくまで緊急用の備えとして考え、安易な利用は避けるべき機能です。

タッチ決済機能

タッチ決済は、近年急速に普及している非接触型の決済方法です。カード券面に電波のようなマーク(リップルマーク)が付いていれば、そのカードはタッチ決済に対応しています。

- 仕組み: 対応する決済端末にカードをかざすだけで、サインや暗証番号の入力なしに支払いが完了します(一定金額を超える場合は入力が必要なこともあります)。

- 国際ブランドごとの名称:

- Visa → Visaのタッチ決済

- Mastercard → Mastercard®コンタクトレス

- JCB → JCBコンタクトレス

- American Express → American Express Contactless

- メリット:

- スピーディー: 端末にカードをかざすだけなので、ICチップを挿入して待つよりも格段に速く支払いが終わります。

- 衛生的: 決済端末や店員さんにカードを渡す必要がないため、衛生的で安心です。

- セキュリティ: カードを手渡さないため、カード情報を盗み見られたり、スキミングされたりするリスクが低減します。

- 活用法:

コンビニやスーパー、ファストフード店など、少額決済でスピードが求められる場面で特に威力を発揮します。また、Apple Payや Google Pay™ にカードを登録すれば、スマートフォンでも同様のタッチ決済が可能になり、カード本体を持ち歩く必要さえなくなります。これからのキャッシュレス決済の主流となる機能ですので、ぜひ活用しましょう。

初心者向けクレジットカードの選び方

初めてクレジットカードを作る際、数多くの種類の中からどれを選べば良いか迷ってしまうかもしれません。大切なのは、自分のライフスタイルやお金の使い方に合った一枚を見つけることです。ここでは、初心者がクレジットカードを選ぶ上で重視すべき4つのポイントを解説します。

年会費で選ぶ

クレジットカードには、年会費が無料のものと有料のものがあります。初心者はまず、この違いを理解することから始めましょう。

- 年会費無料のカード:

初めてカードを持つ方には、まず年会費が永年無料のカードがおすすめです。コストをかけずにクレジットカードの基本的な使い方や管理方法に慣れることができます。最近では、年会費無料でもポイント還元率が1.0%以上の高還元カードや、基本的なサービスが充実したカードが数多く存在します。- 「条件付き無料」に注意: 中には「初年度無料、次年度以降は年1回以上の利用で無料」といった条件付きのカードもあります。自分がその条件をクリアできるか考えて選びましょう。

- 年会費有料のカード:

年会費がかかるカード(一般的に数千円〜数万円)は、その分、無料カードにはない付加価値の高いサービスが提供されます。- 高いポイント還元率: 年会費無料カードよりも基本還元率が高かったり、特定の利用シーンで大幅にポイントアップしたりすることがあります。

- 充実した付帯保険: 海外・国内旅行傷害保険の補償額が大きかったり、適用条件が良かったり(自動付帯など)します。

- 空港ラウンジサービス: ゴールドカード以上のステータスカードに多く付帯しており、旅行の際に空港ラウンジを無料で利用できます。

- 質の高い優待サービス: 有名レストランでの割引や、ホテルのアップグレードなど、特別な優待が受けられます。

年に数回海外旅行に行く、特定のサービスを頻繁に利用するなど、年会費以上のメリットを享受できる見込みがある場合は、年会費有料のカードも選択肢に入れると良いでしょう。しかし、まずは年会費無料のカードで経験を積むのが堅実な選び方です。

ポイント還元率で選ぶ

クレジットカードの魅力であるポイント。この「貯まりやすさ」を示すのがポイント還元率です。

- 基本還元率をチェックする:

「どこで使っても、いくら分のポイントが戻ってくるか」を示すのが基本還元率です。一般的に、基本還元率が1.0%以上であれば「高還元カード」と呼ばれます。0.5%が標準的なので、特別なこだわりがなければ1.0%以上のカードを選ぶのがおすすめです。

年間100万円利用した場合、還元率0.5%なら5,000円分、1.0%なら10,000円分のポイントが貯まる計算になり、その差は歴然です。 - 特定の店舗での還元率アップを重視する:

基本還元率に加えて、自分がよく利用するお店でポイントアップ特典があるかどうかも重要な選択基準です。- コンビニや特定のスーパーをよく利用するなら、それらの店舗で還元率が大幅にアップするカード。

- Amazonや楽天市場など、特定のネットショップでよく買い物をするなら、そのサイトで高還元になるカード。

- 携帯電話会社が発行するカードは、その会社の携帯料金の支払いでポイントが多く貯まることが多いです。

自分の消費行動を振り返り、最も頻繁にお金を使う場所で最大限の恩恵を受けられるカードを選ぶのが、賢い選択と言えます。

付帯保険・サービスで選ぶ

決済機能やポイント還元以外に、どのような付帯サービスがあるかも確認しましょう。自分のライフスタイルに合ったサービスがあれば、カードの価値はさらに高まります。

- 旅行傷害保険:

よく旅行に行く方は、海外・国内旅行傷害保険の有無と内容をチェックしましょう。特に海外では医療費が高額になるため、保険は必須です。その際、カードを持っているだけで適用される「自動付帯」か、旅行代金をそのカードで支払うことが条件の「利用付帯」かを確認することが重要です。 - ショッピング保険:

高価な買い物をすることが多い方は、ショッピング保険が付帯していると安心です。カードで購入した商品が破損・盗難に遭った場合に補償してくれます。 - 空港ラウンジサービス:

出張や旅行で飛行機をよく利用するなら、空港ラウンジサービスは非常に魅力的です。 - その他:

特定の電子マネーへのチャージでポイントが貯まるか、ETCカードの年会費は無料か、といった点も確認しておくと良いでしょう。

国際ブランドで選ぶ

Visa、Mastercard、JCB、American Express、Diners Clubなどを「国際ブランド」と呼びます。これは、世界中の加盟店で決済を可能にするネットワークのことです。どのブランドを選ぶかによって、利用できる店舗の範囲や受けられる特典が異なります。

| 国際ブランド | シェア(世界) | 特徴 |

|---|---|---|

| Visa | No.1 | 世界トップシェア。国内外問わず、使える場所が最も多く、困ることが少ない。 |

| Mastercard | No.2 | Visaに次ぐシェア。特にヨーロッパに強いと言われる。コストコで使える。 |

| JCB | 日本発 | 日本国内の加盟店網は盤石。ハワイやグアムなど日本人観光客が多い地域にも強い。日本独自のキャンペーンが豊富。 |

| American Express | 高ステータス | T&E(トラベル&エンターテイメント)に強く、旅行やグルメ関連の特典が充実。ステータス性が高い。 |

| Diners Club | 高ステータス | 世界初のクレジットカード。富裕層向けで、特にグルメやエンタメ系の優待サービスが手厚い。 |

初心者は、まず世界中で使える店舗数が最も多いVisaかMastercardを選んでおけば間違いないでしょう。海外に行く予定がない方や、国内での利用が中心であれば、日本独自の特典が多いJCBも良い選択肢です。すでにVisaかMastercardを持っている人が2枚目のカードを作る際に、異なるブランドを選ぶというのも一つの方法です。

初心者におすすめのクレジットカード5選

数あるクレジットカードの中から、特に初心者に適した、年会費無料でポイント還元率が高く、使いやすい人気のカードを5枚厳選して紹介します。それぞれのカードの特徴を比較し、ご自身のライフスタイルに最も合う一枚を見つけるための参考にしてください。

※本記事に記載されているカードの情報は、執筆時点のものです。お申し込みの際は、必ず各カード会社の公式サイトで最新の情報をご確認ください。

| カード名 | 年会費 | 基本還元率 | 主な特徴 | 国際ブランド |

|---|---|---|---|---|

| 三井住友カード(NL) | 永年無料 | 0.5% | 対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%還元(※)。ナンバーレスで安心。 | Visa, Mastercard |

| JCB カード W | 永年無料 | 1.0% | 39歳以下限定。常にポイント2倍。Amazon、セブン-イレブン、スターバックスなどでポイントアップ。 | JCB |

| 楽天カード | 永年無料 | 1.0% | 楽天市場での利用でポイント最大3倍以上。楽天ポイントが街中でも貯まりやすい。 | Visa, Mastercard, JCB, Amex |

| dカード | 永年無料 | 1.0% | dポイントが貯まる。マツモトキヨシやスターバックスなどの特約店でポイントアップ。 | Visa, Mastercard |

| PayPayカード | 永年無料 | 1.0% | PayPay残高へのチャージが可能な唯一のカード。Yahoo!ショッピングで毎日最大5%付与。 | Visa, Mastercard, JCB |

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※iD、カードの差し込み、磁気ストライプでのご利用は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

① 三井住友カード(NL)

三井住友カード(NL)は、セキュリティとポイント還元を両立させた人気のカードです。券面にカード番号が印字されていない「ナンバーレス(NL)」仕様のため、盗み見される心配がなく、安心して利用できます。

最大の魅力は、対象のコンビニ(セブン-イレブン、ローソンなど)や飲食店(マクドナルド、サイゼリヤ、すかいらーくグループなど)で、スマートフォンを使ったタッチ決済を利用すると、ポイント還元率が最大7%になる点です(参照:三井住友カード公式サイト)。これらの店舗を日常的に利用する方にとっては、驚くほどポイントが貯まるカードです。基本還元率は0.5%と標準的ですが、特定の店舗での爆発力は他のカードを圧倒します。初めての1枚として、また対象店舗専用のサブカードとしても非常に優秀です。

② JCB カード W

JCB カード Wは、39歳以下の方限定で申し込める、年会費永年無料で高還元率なカードです。一度発行すれば40歳以降も年会費無料で持ち続けられます。

基本還元率が常に1.0%(JCB一般カードの2倍)と高く、どこで使ってもお得なのが特徴です。さらに、Amazon.co.jpやセブン-イレブン、スターバックスといった「JCBオリジナルシリーズパートナー」の店舗で利用すると、ポイントがさらにアップします(参照:株式会社ジェーシービー公式サイト)。特にAmazonでの買い物が多い方にはメリットが大きいでしょう。日本発の国際ブランドであるJCBならではの、国内での豊富なキャンペーンや優待も魅力です。若年層で、安定して高い還元率を求める方におすすめの一枚です。

③ 楽天カード

「顧客満足度No.1」を謳うことも多い楽天カードは、ポイントの貯まりやすさと使いやすさで絶大な人気を誇ります。年会費永年無料で、基本還元率は1.0%と高水準です。

最大の強みは、楽天市場での利用でポイントが常に3倍以上になる点です(SPU:スーパーポイントアッププログラムの条件による)。楽天モバイルや楽天証券など、他の楽天グループのサービスを使えば使うほど、楽天市場での還元率がどんどん上がっていきます。また、街中の楽天ポイント加盟店では、カード提示と支払いでポイントの二重取りも可能です(参照:楽天カード株式会社公式サイト)。貯まった楽天ポイントは、1ポイント=1円として楽天市場や加盟店で使えるほか、カードの支払いにも充当できるなど、出口戦略も万全です。楽天経済圏をよく利用する方なら、持たない理由がないほどのカードです。

④ dカード

dカードは、NTTドコモが発行する年会費永年無料のクレジットカードです。ドコモユーザーでなくても誰でも申し込めます。基本還元率は1.0%で、貯まるポイントはdポイントです。

dカードの魅力は、マツモトキヨシ、スターバックス、ENEOSといった「dカード特約店」で利用すると、基本の1.0%に加えてさらにポイントが上乗せされる点です。また、dポイント加盟店ではカードを提示するだけでもポイントが貯まり、dカードで支払えばポイントの二重取りができます(参照:株式会社NTTドコモ公式サイト)。ローソンでは合計で最大2.0%のポイントが貯まるなど、日常的に利用する店舗でお得になるシーンが多いのが特徴です。dポイントを普段から貯めている方、利用している方には最適な一枚です。

⑤ PayPayカード

PayPayカードは、キャッシュレス決済サービス「PayPay」との連携に強みを持つカードです。年会費は永年無料で、基本還元率は1.0%です。

このカードの最大の特徴は、PayPay残高へのチャージが可能な唯一のクレジットカードである点です。また、「PayPayあと払い」に設定することで、事前のチャージなしでPayPay決済ができ、利用額に応じてPayPayポイントが付与されます。さらに、Yahoo!ショッピングやLOHACOで利用すると、毎日最大5%のポイントが付与される特典があり、これらのオンラインストアを頻繁に利用する方にとっては非常にお得です(参照:PayPayカード株式会社公式サイト)。PayPayをメインの決済手段として使っている方には必須のカードと言えるでしょう。

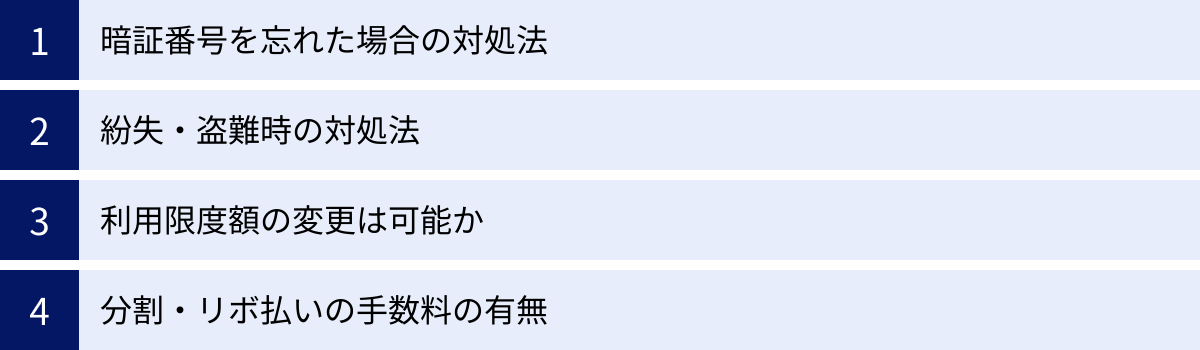

クレジットカードの使い方に関するよくある質問

ここでは、クレジットカードを使い始めるにあたって、初心者が抱きやすい疑問や不安について、Q&A形式で分かりやすくお答えします。トラブルを未然に防ぎ、いざという時に慌てないためにも、ぜひ一度目を通しておきましょう。

クレジットカードの暗証番号を忘れた場合はどうすればいいですか?

暗証番号を忘れてしまった場合、セキュリティの観点から電話やメールで直接教えてもらうことはできません。 暗証番号の照会、または再設定の手続きが必要です。

- 手続き方法: 多くのカード会社では、以下の方法で対応しています。

- ウェブサイト(会員専用ページ)での手続き: 会員ページにログインし、暗証番号の照会手続きを行います。後日、登録している住所へ暗証番号が記載された通知書が郵送されます。

- 電話での手続き: カード裏面に記載されているインフォメーションセンターに電話し、自動音声応答やオペレーターの案内に従って手続きをします。こちらも同様に、後日郵送で通知されます。

いずれの場合も、新しい暗証番号が手元に届くまでには1〜2週間程度かかることが一般的です。その間、暗証番号が必要な決済(ICチップでの支払いなど)はできなくなるため、忘れないように厳重に管理することが大切です。誕生日や電話番号、同じ数字の羅列など、第三者に推測されやすい番号を設定するのは絶対に避けましょう。

クレジットカードを紛失・盗難された場合はどうすればいいですか?

クレジットカードを紛失したり、盗難に遭ったりした場合は、被害を最小限に抑えるために、迅速かつ冷静な対応が求められます。 以下の2つのステップを必ず実行してください。

- 【最優先】カード会社へ連絡してカードを無効にする:

カード裏面や公式サイトに記載されている「紛失・盗難受付デスク」にすぐに電話をしてください。これらの窓口は24時間365日対応しています。連絡して本人確認が取れ次第、カードの利用が停止され、不正利用を防ぐことができます。 - 【次に】最寄りの警察署へ届け出る:

カード会社への連絡後、最寄りの警察署や交番へ行き、「遺失届」または「盗難届」を提出します。この届け出の際に発行される「受理番号」は、後でカード会社に伝える必要があるため、必ず控えておきましょう。

多くのクレジットカードには盗難保険が付帯しており、カード会社に届け出た日から遡って60日間など、一定期間内の不正利用被害は補償されます。しかし、この補償を受けるためには警察への届け出が必須条件となる場合がほとんどです。「まずカード会社、次に警察」という手順を覚えておきましょう。

利用限度額は変更できますか?

はい、利用限度額(利用可能枠)は変更することが可能ですが、審査が必要です。変更には「恒久的な増枠」と「一時的な増枠」の2種類があります。

- 恒久的な増枠:

利用限度額を継続的に引き上げる申請です。カード会社の会員サイトや電話で申し込むことができます。申し込み後、収入やカードの利用実績などに基づいて再度審査が行われ、認められれば限度額が引き上げられます。カードを良好に利用し続けていると、カード会社側から増枠の案内が来ることもあります。 - 一時的な増枠:

海外旅行や結婚式の費用、高額な家電の購入など、一時的に大きな出費が予定されている場合に、一定期間だけ利用限度額を引き上げる申請です。こちらも審査が必要ですが、恒久的な増枠よりも比較的通りやすい傾向にあります。利用目的や期間を明確にして申請しましょう。

逆に、使いすぎが心配な場合は、利用限度額を引き下げることも可能です。

分割払いやリボ払いに手数料はかかりますか?

はい、支払い方法によっては手数料(金利)がかかります。 手数料の有無を正しく理解しておくことは、賢くカードを使う上で非常に重要です。

- 手数料が【かからない】支払い方法:

- 1回払い

- 2回払い

- ボーナス一括払い

これらの支払い方法は、原則として手数料は発生しません。日常的な利用では、これらの方法を基本に考えるのがおすすめです。

- 手数料が【かかる】支払い方法:

- 3回以上の分割払い: 分割回数に応じて、利用代金に対して年率12%〜15%程度の手数料がかかります。

- リボ払い: 利用残高に対して、年率15%〜18%程度の手数料がかかります。支払いが長期化しやすく、総支払額が大きくなる傾向があるため、利用には特に注意が必要です。

手数料がかかる支払い方法を利用する際は、必ず事前にカード会社のシミュレーション機能などを使い、最終的な総支払額がいくらになるのかを把握した上で、計画的に利用しましょう。

まとめ

本記事では、クレジットカードの基本的な仕組みから具体的な使い方、多様な支払い方法、さらにはポイント活用術や注意点まで、初心者の方が知っておくべき情報を幅広く解説しました。

クレジットカードは、その仕組みを正しく理解し、計画的に利用すれば、現金払いにはない多くのメリットをもたらす非常に便利なツールです。

- 支払いがスマートになり、ATM手数料も節約できる

- 利用額に応じてポイントが貯まり、実質的な節約に繋がる

- 利用明細で支出が一元管理でき、家計管理が楽になる

- 旅行保険などの付帯サービスで、万が一の時も安心

一方で、使いすぎや不正利用といったリスクも存在します。しかし、これらのリスクは、利用明細をこまめにチェックする、支払いは1回払いを基本とする、暗証番号を厳重に管理するといった基本的なルールを守ることで、十分にコントロールすることが可能です。

これから初めてクレジットカードを持つ方は、まずは年会費が永年無料で、ポイント還元率が1.0%以上のカードから始めてみるのがおすすめです。実際に使ってみることで、その利便性やお得さを実感できるでしょう。

クレジットカードは、もはや単なる決済手段ではありません。家計を改善し、生活をより豊かにするためのパートナーとなり得る存在です。この記事を参考に、あなたにぴったりの一枚を見つけ、安心でスマートなカードライフをスタートさせてください。