クレジットカードは、現金を持たずに買い物ができる便利な決済手段です。しかし、その支払い方法には多様な種類があり、どれを選べば良いか迷ってしまう方も少なくありません。支払い方法の選択を誤ると、意図せず手数料が発生したり、支払いが長期化してしまったりする可能性があります。

この記事では、クレジットカードの主要な8種類の支払い方法について、それぞれの仕組みやメリット・デメリット、手数料を徹底的に解説します。さらに、状況に応じた最適な支払い方法の選び方や、買い物後に支払い方法を変更する手順、利用時の注意点まで網羅的にご紹介します。

この記事を読めば、ご自身のライフスタイルや経済状況に最も合った支払い方法を見つけ、クレジットカードをより賢く、そして安全に活用できるようになります。 これからクレジットカードを使い始める方はもちろん、すでに利用しているけれど支払い方法について詳しく知りたいという方も、ぜひ最後までご覧ください。

目次

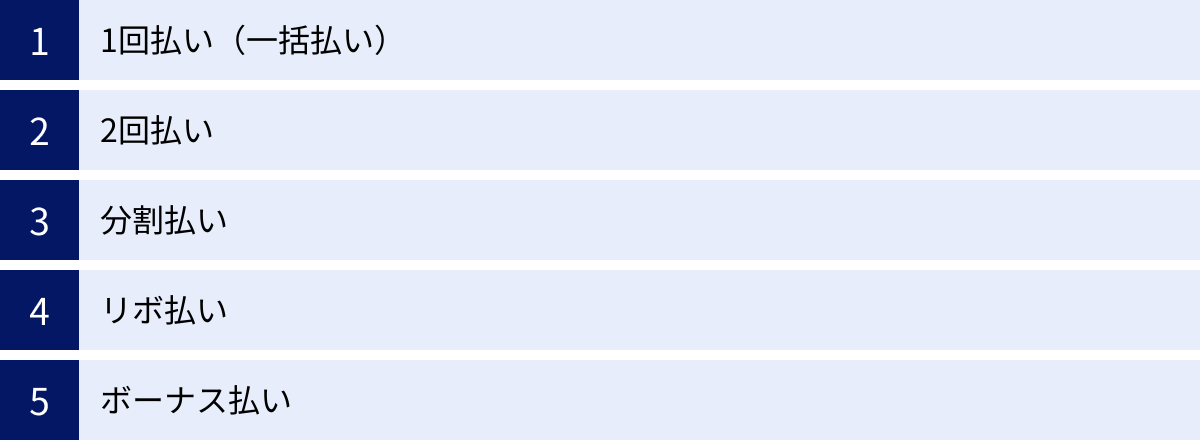

クレジットカードの主な支払い方法8種類一覧

クレジットカードには、利用者の状況や買い物の金額に応じて選べる、さまざまな支払い方法が用意されています。ここでは、代表的な8つの支払い方法の概要を一覧でご紹介します。それぞれの特徴を理解し、自分に合った選択肢を見つける第一歩としましょう。

| 支払い方法 | 概要 | 手数料の有無 |

|---|---|---|

| ① 1回払い(一括払い) | 翌月の支払い日に利用額を全額支払う、最も基本的な方法。 | 原則無料 |

| ② 2回払い | 利用額を翌月と翌々月の2回に分けて支払う方法。 | 原則無料(一部店舗除く) |

| ③ 分割払い | 利用額を指定した回数(3回以上)に分けて支払う方法。 | 有料 |

| ④ リボ払い | 利用残高に応じて、毎月ほぼ一定の金額を支払う方法。 | 有料 |

| ⑤ ボーナス一括払い | 夏または冬のボーナス時期に一括で支払う方法。 | 原則無料 |

| ⑥ ボーナス2回払い | 夏と冬の2回のボーナス時期に分けて支払う方法。 | 有料 |

| ⑦ あとから分割 | 1回払いで決済した後、支払い方法を分割払いに変更する方法。 | 有料 |

| ⑧ あとからリボ | 1回払いで決済した後、支払い方法をリボ払いに変更する方法。 | 有料 |

① 1回払い(一括払い)

1回払い(一括払い)は、クレジットカードの利用代金を、翌月の支払い日に全額まとめて支払う方法です。 これは最もシンプルで一般的な支払い方法であり、特に指定しない限り、自動的にこの方法が適用されることがほとんどです。

例えば、5月10日に3万円の買い物をした場合、カード会社の指定する締め日(例:毎月15日)を経て、翌月の支払い日(例:翌月10日)に、登録した銀行口座から3万円が引き落とされます。

この支払い方法の最大のメリットは、手数料が一切かからないことです。商品代金以外の余計な費用が発生しないため、最も経済的な支払い方法と言えます。日常的な食料品の購入や少額の買い物など、無理なく翌月に支払える範囲での利用に適しています。

② 2回払い

2回払いは、利用代金を2回に均等に分けて、翌月と翌々月の支払い日に支払う方法です。 例えば、6月に8万円の買い物をした場合、7月の支払い日に4万円、8月の支払い日に4万円が引き落とされる、という仕組みです。

1回払いと同様に、多くのカード会社や加盟店では手数料が無料で利用できます。1回で支払うには少し負担が大きいけれど、手数料は払いたくない、という場合に非常に便利な選択肢です。ただし、店舗によっては2回払いに対応していない場合や、ごく稀に手数料がかかるケースもあるため、利用前に確認することをおすすめします。

③ 分割払い

分割払いは、利用代金を3回以上の希望する回数に分けて、毎月支払っていく方法です。 支払い回数は、3回、5回、6回、10回、12回、24回など、カード会社が設定した選択肢の中から選べます。高額な商品を購入する際に、月々の支払い負担を軽減できるのが大きな特徴です。

例えば、24万円のパソコンを12回払いで購入した場合、毎月2万円ずつ支払っていくことになります。ただし、分割払いには手数料(金利)が発生します。 手数料率はカード会社や支払い回数によって異なりますが、一般的に実質年率12.0%~15.0%程度に設定されています。支払い回数が多くなるほど、月々の負担は軽くなりますが、その分、支払う手数料の総額は増えていく点に注意が必要です。

④ リボ払い(リボルビング払い)

リボ払い(リボルビング払い)は、利用金額や件数にかかわらず、あらかじめ設定した一定の金額を毎月支払っていく方法です。 例えば、毎月の支払額を1万円に設定した場合、月に5万円使っても10万円使っても、支払い額は手数料と合わせて原則1万円(+手数料)となります。

月々の支出を平準化できるため、家計管理がしやすいというメリットがあります。しかし、新たな利用が続くと支払い残高がなかなか減らず、支払いが長期化しやすいという大きなデメリットも抱えています。リボ払いも分割払いと同様に、利用残高に対して所定の手数料(実質年率15.0%前後が一般的)が発生します。 仕組みを正しく理解せずに利用すると、手数料が雪だるま式に膨らんでしまうリスクがあるため、計画的な利用が不可欠です。

⑤ ボーナス一括払い

ボーナス一括払いは、夏(通常8月頃)または冬(通常1月頃)のボーナス時期に、利用代金をまとめて支払う方法です。 利用できる期間はカード会社によって定められており、例えば「夏のボーナス払い」は12月~6月、「冬のボーのこす払い」は7月~11月の利用分、といった形になります。

この支払い方法の魅力は、手数料が無料である点です。支払いを数ヶ月先に延ばせるにもかかわらず、金利がかからないため、ボーナスの支給が確実に見込める場合には非常に有効な手段です。高額な家電や旅行代金など、まとまった支出の際に活用されます。

⑥ ボーナス2回払い

ボーナス2回払いは、利用代金を夏と冬の2回のボーナス時期に分けて支払う方法です。 例えば、春に30万円のブランドバッグを購入した場合、夏のボーナス時期に15万円、冬のボーナス時期に15万円を支払う、といった形になります。

ボーナス一括払いとは異なり、ボーナス2回払いは手数料が発生します。 手数料率はカード会社によって異なりますが、一般的に利用代金の3%程度が目安です。ボーナス一括では負担が大きいけれど、月々の分割払いにするほどではない、といった高額商品の購入時に検討される選択肢です。

⑦ あとから分割

あとから分割は、店舗で「1回払い」として決済した利用分を、後からインターネットの会員サイトやアプリ上で分割払いに変更できるサービスです。 「思ったより今月の出費が多くなってしまった」「高額な買い物だったので、やっぱり分割で支払いたい」といった場合に役立ちます。

急な出費が重なった時でも、後から柔軟に支払い計画を調整できるのが大きなメリットです。ただし、変更手続きには期限が設けられており、通常は支払い日の数営業日前までです。また、通常の分割払いと同様に、所定の手数料が発生します。

⑧ あとからリボ

あとからリボは、「1回払い」や「2回払い」、「ボーナス一括払い」などで決済した利用分を、後からリボ払いに変更できるサービスです。 「あとから分割」と同様に、カード会社の会員サイトやアプリから手続きを行います。

月々の支払い負担を平準化したい場合に有効な手段ですが、リボ払いの特性上、手数料が発生し、支払いが長期化しやすい点には十分な注意が必要です。 キャンペーンなどで「あとからリボ」を勧められることもありますが、安易に変更せず、手数料や支払い総額がどうなるかをシミュレーションしてから判断することが重要です。

【支払い方法別】メリット・デメリットと手数料

ここでは、主要な支払い方法である「1回払い」「2回払い」「分割払い」「リボ払い」「ボーナス払い」について、それぞれのメリット・デメリット、そして手数料の詳細を深掘りしていきます。各方法の特性を正確に理解し、ご自身の状況に合わせて最適な選択をしましょう。

1回払い(一括払い)

1回払いは、クレジットカードの最も基本的で健全な使い方とされています。計画的に利用する限り、多くのメリットを享受できます。

メリット

- 手数料が一切かからない: 1回払いの最大のメリットは、手数料が無料であることです。商品の価格以外に余分な費用を支払う必要がないため、最も経済的です。

- ポイントが貯まる: 現金払いと違い、クレジットカードのポイントプログラムの恩恵を受けられます。利用額に応じてポイントが貯まり、マイルや商品券、キャッシュバックなどに交換できます。

- 利用できる店舗が多い: クレジットカードが使える店舗であれば、ほぼ全ての場所で1回払いが利用可能です。

- 使いすぎを防ぎやすい: 翌月に利用額が全額請求されるため、自分の支払い能力を超えた無計画な利用に気づきやすく、使いすぎの抑止力になります。

デメリット

- 高額な買い物の負担が大きい: 翌月に一括で支払う必要があるため、数十万円するような高額な商品を購入した場合、家計への負担が一時的に大きくなります。

- 支払い能力を超える利用はできない: 当然ながら、翌月支払える見込みのない金額の買い物はできません。

手数料

1回払いの手数料は、原則として無料です。 利用者は商品やサービスの代金のみを支払います。

2回払い

少しだけ支払いを分散させたい、でも手数料は払いたくない、というニーズに応えるのが2回払いです。

メリット

- 手数料が無料の場合が多い: 多くのカード会社・加盟店では、2回払いまでなら手数料がかかりません。 1回払いでは少し厳しい金額の買い物でも、手数料なしで支払いを2ヶ月に分散できるのが大きな魅力です。

- 月々の負担を軽減できる: 支払いが2回に分かれるため、1回あたりの負担額を半分に減らすことができます。

デメリット

- 利用できる店舗が限られる: 1回払いに比べ、2回払いに対応していない店舗も存在します。特に小規模な店舗や、一部のオンラインショップでは利用できない場合があります。利用前に店員に確認するか、店頭の表示をチェックしましょう。

- 支払い管理が少し複雑になる: 複数の買い物を2回払いにすると、翌月、翌々月の請求額がいくらになるのか、管理がやや煩雑になる可能性があります。

手数料

2回払いの手数料も、原則として無料です。 ただし、一部の店舗や特定のカードでは手数料が発生する可能性もゼロではないため、念のため利用時に確認すると安心です。

分割払い

高価な家具や家電、PCなどを購入する際に、月々の負担を抑えながら計画的に支払うための方法が分割払いです。

| 支払い回数(例) | 手数料率(実質年率)の目安 | 10万円利用時の手数料(概算) |

|---|---|---|

| 3回 | 12.25% | 2,040円 |

| 6回 | 13.50% | 3,960円 |

| 10回 | 14.25% | 6,600円 |

| 12回 | 14.50% | 7,920円 |

| 24回 | 14.75% | 15,840円 |

| ※上記の手数料はあくまで一例です。実際の料率はカード会社によって異なります。 |

メリット

- 高額な商品でも購入しやすくなる: 一括では手が出ないような高額な商品でも、分割払いにすることで月々の支払い負担を manageable な範囲に収められ、購入のハードルが下がります。

- 支払い計画が立てやすい: 支払い回数と毎月の支払額が確定するため、将来にわたる家計の計画が立てやすくなります。

デメリット

- 手数料(金利)が発生する: 分割払いには必ず手数料がかかります。 支払い回数が多くなるほど、手数料の総額も増加します。結果として、現金や1回払いで購入するよりも支払い総額は高くなります。

- 利用可能枠を圧迫する: 分割払いの利用残高(まだ支払いが終わっていない金額)は、クレジットカードの利用可能枠(ショッピング枠)から差し引かれます。例えば、利用可能枠50万円のカードで30万円の買い物を分割払いにした場合、残りの利用可能枠は20万円となります。支払いが進むにつれて、利用可能枠は回復していきます。

手数料

分割払いの手数料は、カード会社や支払い回数によって定められた手数料率(実質年率)に基づいて計算されます。一般的に、実質年率は12.0%~15.0%程度です。支払い回数を増やすと月々の支払額は減りますが、支払い期間が長くなるため、結果的に支払う手数料の総額は大きくなるという関係性を理解しておくことが重要です。

リボ払い

月々の支払い額を一定に保ちたい場合に利用されるのがリボ払いですが、その仕組みは複雑で、利用には細心の注意が必要です。

メリット

- 月々の支払額をほぼ一定にできる: 毎月の支払い額を自分で設定できるため(例:5,000円、1万円など)、利用金額が増えても月々の支出を平準化でき、家計の見通しが立てやすくなります。

- 急な出費にも対応しやすい: 大きな出費が重なっても、リボ払いにすることで当座の支払い負担を抑えることができます。

デメリット

- 手数料が高額になりやすい: リボ払いの手数料率は、一般的に実質年率15.0%前後と、他の支払い方法に比べて高めに設定されています。

- 支払いが長期化しやすい: 毎月の支払額が一定であるため、新たな利用を重ねると元金(利用残高)がなかなか減りません。気づかないうちに利用残高が膨れ上がり、延々と手数料を払い続ける「リボ地獄」と呼ばれる状態に陥るリスクがあります。

- 支払い総額が分かりにくい: 利用残高が常に変動するため、最終的にいくら支払うことになるのか、総額を把握しにくいという問題があります。

手数料

リボ払いの手数料は、毎月の締め日時点の利用残高に対して、所定の手数料率(実質年率)をかけて計算されます。

計算式(概算):利用残高 × 実質年率 ÷ 365日 × 利用日数

例えば、利用残高が30万円で実質年率15.0%の場合、1ヶ月あたりの手数料はおおよそ「30万円 × 15.0% ÷ 12ヶ月 = 3,750円」となります。毎月1万円を支払っても、そのうち3,750円が手数料で、元金は6,250円しか減らない計算になります。この仕組みを理解せずに利用するのは非常に危険です。

ボーナス払い

ボーナスの支給に合わせて大きな支払いを行うための方法です。計画的に使えば非常に便利な選択肢となります。

メリット

- ボーナス一括払いなら手数料無料: 最大のメリットは、一括払いであれば手数料がかからないことです。支払いを最大で半年以上先延ばしにできるにもかかわらず、金利の負担がないのは大きな利点です。

- 手元の資金を温存できる: 今すぐ現金を使わずに高額な商品を手に入れ、支払いはボーナス支給後に行えるため、資金繰りに余裕が生まれます。

デメリット

- ボーナスが減額・不支給になるリスク: 会社の業績などによっては、想定していたボーナスが支給されない、または減額されるリスクがあります。その場合、支払いが困難になる可能性があります。

- 利用期間や対象店舗が限られる: ボーナス払いは、カード会社が定める特定の期間(例:夏は12月~6月、冬は7月~11月)のみ利用可能です。また、店舗によってはボーナス払いに対応していない場合があります。

- ボーナス2回払いは手数料がかかる: 支払いを2回に分ける場合は、手数料が発生します。

手数料

ボーナス一括払いは手数料無料です。

ボーナス2回払いは手数料が有料となり、料率はカード会社によって異なりますが、利用代金の3%~5%程度が一般的です。

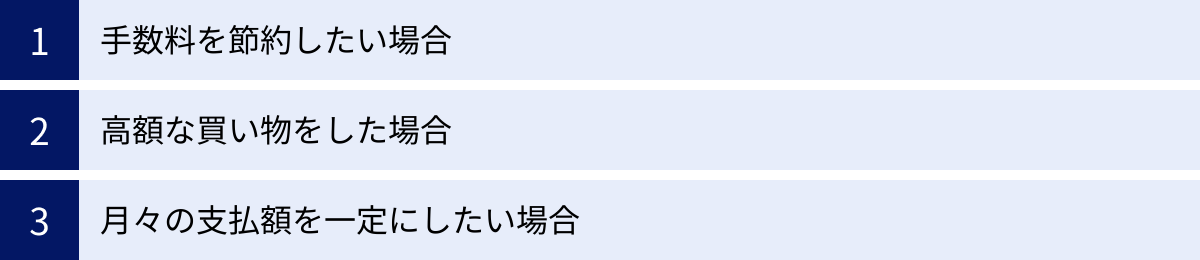

【状況別】最適なクレジットカード支払い方法の選び方

ここまで各支払い方法の特徴を見てきましたが、実際にどの方法を選ぶべきかは、その時の状況や目的によって異なります。ここでは、「手数料を節約したい」「高額な買い物をした」「月々の支払額を一定にしたい」という3つの代表的なケース別に、最適な支払い方法の選び方を解説します。

手数料を節約したい場合

手数料を絶対に払いたくない、最も経済的にクレジットカードを利用したいと考えるなら、選択肢は「1回払い」か「2回払い」のいずれかです。

- 最優先は「1回払い」:

日常的な食費、光熱費、通信費、少額の買い物など、翌月に問題なく支払える範囲の利用は、すべて1回払いに統一するのが基本です。商品代金以上の費用がかからず、ポイントも貯まるため、最も効率的で賢い利用方法と言えます。家計簿アプリなどと連携すれば、支出管理も容易になります。 - 次善の策として「2回払い」:

少し高価な衣類や、数万円程度の家電など、「一括で支払うのは少し厳しいけれど、2ヶ月に分ければ無理なく払える」という場合には、2回払いが有効です。多くの店舗で手数料無料で利用できるため、1回払いと同様に無駄なコストをかけずに支払いを分散できます。ただし、利用前には必ず「手数料はかかりますか?」と確認する習慣をつけると、より安心です。 - ボーナスを見込めるなら「ボーナス一括払い」:

ボーナスの支給が確実に見込める場合は、ボーナス一括払いも手数料節約の観点から非常に優れた選択肢です。支払いを数ヶ月先に延ばせる上に手数料がかからないため、高額な買い物の際に手元の資金を減らさずに済みます。

手数料を節約するための鉄則は、安易に分割払いやリボ払いを選択しないことです。これらの方法は月々の負担を軽く見せかけますが、必ず手数料という名のコストが発生し、支払い総額は本来の商品価格よりも高くなってしまいます。

高額な買い物をした場合

数十万円もするようなパソコン、ブランド品、家具、あるいは急な海外出張や冠婚葬祭の費用など、高額な出費が発生した場合は、支払い計画を慎重に立てる必要があります。

- まずは「ボーナス一括払い」を検討:

もしボーナス支給月が近く、その収入で支払える見込みがあるなら、手数料無料のボーナス一括払いが最もおすすめです。無駄なコストをかけずに、支払いを先延ばしにできます。 - 次に「分割払い」をシミュレーション:

ボーナス払いが利用できない、またはボーナスだけでは賄いきれない場合は、分割払いが現実的な選択肢となります。この時重要なのは、「何回払いなら無理なく支払えるか」を冷静に判断することです。カード会社のウェブサイトには、多くの場合、分割払いのシミュレーション機能があります。- 支払い回数: 回数を増やすほど月々の負担は減りますが、手数料総額は増えます。逆に回数を減らすと手数料は安くなりますが、月々の負担は増えます。家計の収支と照らし合わせ、最適なバランス点を見つけましょう。

- 支払い総額: 「月々の支払額 × 回数」で計算される支払い総額が、もとの商品価格からどれくらい増えるのかを必ず確認してください。手数料の大きさを実感することが、無計画な利用を防ぐ第一歩です。

- 「あとから分割」の活用:

店舗ではとりあえず「1回払い」で決済し、帰宅してからじっくり家計状況と向き合って支払い回数を決める、という使い方も賢い方法です。焦ってレジで回数を決める必要がないため、冷静な判断ができます。ただし、変更手続きの期限には注意しましょう。

高額な買い物で分割払いを利用する際は、「手数料は将来の安心を買うためのコスト」と割り切ることも大切ですが、そのコストを最小限に抑える努力を怠らないようにしましょう。

月々の支払額を一定にしたい場合

毎月の収入と支出のバランスを一定に保ち、家計管理をシンプルにしたいというニーズには、リボ払いが対応しています。しかし、その利用には細心の注意と深い理解が求められます。

- リボ払いの仕組みを徹底的に理解する:

前述の通り、リボ払いは毎月の支払い額がほぼ一定になる反面、手数料が高く、支払いが長期化しやすいという大きなリスクを伴います。利用する前に、必ず「手数料率(実質年率)」「毎月の手数料がいくらかかるのか」「現在の利用残高はいくらか」を把握してください。 - リボ払いを検討するシナリオ:

例えば、複数の高額な出費が特定の月に集中してしまい、分割払いにしても月々の支払額がバラバラで管理しきれない、といった限定的な状況では、一時的にリボ払いを活用して支出を平準化するという考え方もあります。 - リボ払い利用時の絶対的なルール:

- 繰り上げ返済を活用する: 資金に余裕ができた月には、必ず「繰り上げ返済」を行いましょう。繰り上げ返済した分はすべて元金の返済に充てられるため、利用残高を効率的に減らし、将来支払うはずだった手数料を節約できます。

- 残高を増やさない: リボ払いの残高があるうちは、新たなクレジットカードの利用を極力控えるべきです。残高を減らすことを最優先に行動しましょう。

- 定期的に利用明細を確認する: 毎月、利用明細をチェックし、元金と手数料の内訳、そして利用残高がきちんと減っているかを確認する習慣をつけましょう。

月々の支払額を一定にしたいという目的だけで安易にリボ払いを選ぶのは非常に危険です。 まずは1回払いを基本とし、必要に応じて分割払いを計画的に利用する方が、多くの人にとっては健全な家計管理につながります。リボ払いは、その仕組みとリスクを完全に理解し、自分でコントロールできる上級者向けの選択肢と心得るべきです。

買い物の後で支払い方法を変更する方法

「今月は思ったより出費がかさんでしまった…」「お店では1回払いと言ったけど、やっぱり分割にしたい」そんな時に便利なのが、決済後に支払い方法を変更できるサービスです。多くのカード会社が提供しており、計画的な資金管理に役立ちます。

後から変更できる支払い方法・できない支払い方法

すべての支払い方法が自由に変更できるわけではありません。一般的に、後から変更が可能なパターンと、不可能なパターンは以下のようになっています。

【後から変更できる支払い方法】

- 1回払い → 分割払い(あとから分割): 店舗で一括払いしたものを、後から3回以上の分割払いに変更するサービスです。高額な買い物をした後に、月々の負担を軽減したい場合に有効です。もちろん、所定の分割払い手数料が発生します。

- 1回払い → リボ払い(あとからリボ): 一括払いしたものを、後からリボ払いに変更するサービスです。複数の支払いをまとめて、月々の支払い額を一定にしたい場合に利用されます。リボ払い所定の高い手数料がかかる点に注意が必要です。

- ボーナス一括払い → リボ払い: ボーナス払いで決済したものの、ボーナスの支給額が想定より少なかった場合などに、リボ払いに切り替えて月々の支払いに変更することも可能です。

【後から変更できないことが多い支払い方法】

- 分割払い・リボ払い → 1回払い: 一度、分割払いやリボ払いを指定して決済した場合、それを後から「やっぱり一括で払います」と1回払いに変更することは、原則としてできません。ただし、残高全額をまとめて支払う「繰り上げ返済」は可能です。

- 1回払い → 2回払い: 1回払いを2回払いに変更するサービスは、通常提供されていません。2回払いを希望する場合は、決済時に店舗で指定する必要があります。

- 分割払い ⇔ リボ払い の相互変更: 分割払いで決済したものをリボ払いに、あるいはリボ払いのものを分割払いに変更することも、基本的にはできません。

要するに、「手数料のかからない支払い方法」を後から「手数料のかかる支払い方法」に変更することはできますが、その逆はできない、と覚えておくと良いでしょう。 カード会社は手数料を収益源の一つとしているため、このような仕組みになっています。

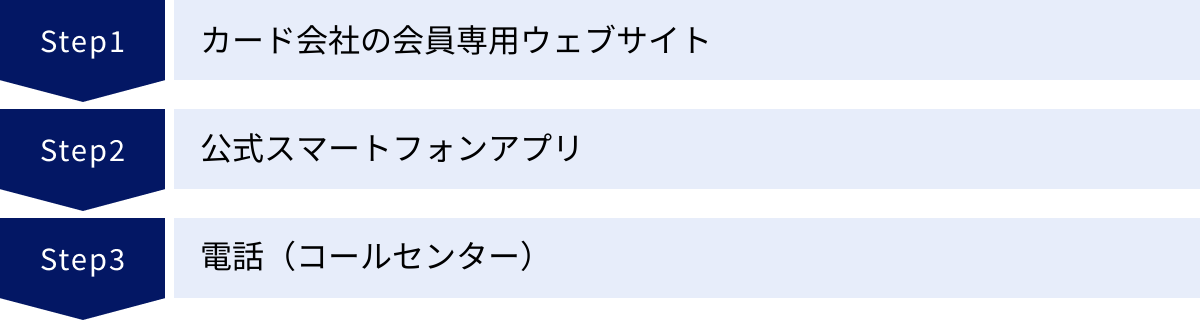

支払い方法の変更手続きと受付期間

支払い方法の変更は、非常に簡単に行えるようになっています。しかし、手続きができる期間には限りがあるため、注意が必要です。

- 主な手続き方法:

- カード会社の会員専用ウェブサイト: 最も一般的な方法です。PCやスマートフォンから会員サイトにログインし、「ご利用明細」や「お支払い方法の変更」といったメニューから手続きを行います。対象となる利用履歴の一覧が表示され、変更したいものを選んで手続きを進めるだけで完了します。

- 公式スマートフォンアプリ: カード会社が提供する公式アプリからも、ウェブサイトとほぼ同様の手順で変更手続きが可能です。プッシュ通知で変更期限を知らせてくれるなど、便利な機能もあります。

- 電話(コールセンター): インターネットの操作が苦手な場合は、カード裏面に記載されているコールセンターに電話して、オペレーターに変更を依頼することもできます。本人確認が必要になります。

- 受付期間の重要性:

支払い方法の変更には、必ず受付期間が定められています。 この期間を過ぎてしまうと、変更は一切できなくなります。

受付期間はカード会社や、引き落とし口座に設定している金融機関によって異なりますが、一般的には「口座引き落とし日の1週間~数営業日前まで」と設定されていることが多いです。

例えば、毎月10日が引き落とし日の場合、その月の2日や5日頃が変更手続きの締め切り、といった具合です。正確な締め切り日は、毎月送られてくる利用明細書や、会員サイト上で必ず確認しましょう。

「変更しようと思っていたのに、締め切りを過ぎていた…」という事態を避けるためにも、利用明細が確定したら、なるべく早めに支払い計画を見直し、必要であれば速やかに変更手続きを行うことが重要です。

あとから支払い方法を変更できるサービスは、予期せぬ出費に対応するためのセーフティネットとして非常に有用です。しかし、それに頼りすぎるのではなく、あくまで緊急避難的な手段と捉え、基本的には購入時点で無理のない支払い計画を立てることを心がけましょう。

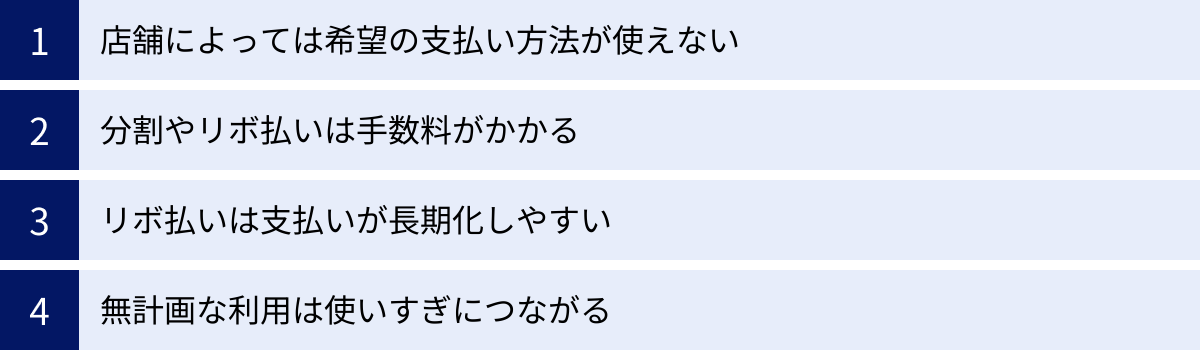

クレジットカードの支払い方法を選ぶ際の4つの注意点

クレジットカードの多様な支払い方法は、私たちに柔軟な購買機会を与えてくれます。しかし、その利便性の裏には、知っておくべき注意点も存在します。ここでは、支払い方法を選ぶ際に特に気をつけるべき4つのポイントを解説します。

① 店舗によっては希望の支払い方法が使えない

「このお店なら分割払いが使えるだろう」と思っていても、実際には対応していないケースは少なくありません。すべての店舗が、すべての支払い方法に対応しているわけではないことを理解しておく必要があります。

- 店舗による対応の違い:

- 大手百貨店や家電量販店、大手チェーン店: こうした店舗では、1回払い、2回払い、分割払い、リボ払い、ボーナス払いなど、ほとんどの支払い方法に対応していることが一般的です。

- 中小規模の個人商店や飲食店: 店舗側がカード会社に支払う加盟店手数料の負担を避けるため、あるいはシステム上の都合から、「1回払いのみ」となっていることが非常に多いです。

- オンラインショップ: サイトによって対応状況は大きく異なります。支払い方法の選択画面で、利用可能なオプションを確認する必要があります。

- 海外での利用: 海外では「分割払い」という概念が一般的ではなく、ほぼ「1回払い」のみとなります。リボ払いはカードによっては利用できる場合がありますが、基本的には一括払いになると考えておきましょう。

- 確認の重要性:

高額な商品を購入する際、分割払いやボーナス払いを前提に考えている場合は、購入前に必ず店員に「〇回払いはできますか?」と確認する習慣をつけましょう。レジに進んでから「1回払いしかできません」と言われて慌てることがないように、事前の確認が大切です。店頭に利用可能な支払い方法がステッカーなどで表示されていることも多いので、チェックしてみるのも良いでしょう。

② 分割やリボ払いは手数料がかかる

これは最も重要な注意点の一つです。月々の支払いが楽になるというメリットの裏で、分割払い(3回以上)とリボ払いには必ず手数料が発生します。

- 手数料という「見えないコスト」:

例えば、10万円の商品を分割12回払いで購入した場合、月々の支払いは1万円弱で済むかもしれませんが、最終的に支払う総額は10万数千円になります。この数千円が手数料です。この手数料は、カード会社に支払う「借金の利息」と同じ性質のものです。 - 「実質年率」の意味を理解する:

手数料の計算に使われる「実質年率」は、年単位の金利を表します。例えば、実質年率15.0%のリボ払いで10万円を1年間利用し続けると、単純計算で年間1万5千円の手数料がかかることになります。このコストを意識せずに利用を続けると、家計を圧迫する大きな原因となります。 - 手数料を払うことの是非:

もちろん、どうしても今必要なものを手に入れるために、手数料を支払って分割払いやリボ払いを利用することが一概に悪いわけではありません。しかし、その場合は「手数料を支払ってでも、その商品を手に入れる価値があるか」を自問自答する必要があります。なんとなく、楽だからという理由で安易に手数料のかかる支払い方法を選ぶのは避けるべきです。

③ リボ払いは支払いが長期化しやすい

リボ払いは、数ある支払い方法の中で最も慎重になるべき方法です。その理由は、支払いが長期化し、支払い総額が雪だるま式に膨れ上がる「リボ地獄」のリスクがあるからです。

- 元金が減りにくい構造:

リボ払いの毎月の支払い額には、手数料が含まれています。例えば、毎月1万円を支払っていても、そのうち数千円が手数料に充てられ、元金(実際に利用した金額)の返済は残りの数千円分しか進みません。その状態で新たな買い物をリボ払いで行うと、利用残高は増える一方となり、いつまで経っても支払いが終わらないという状況に陥りやすくなります。 - 自動リボ設定に注意:

クレジットカードを申し込む際に、知らず知らずのうちに「自動リボ」サービスに登録してしまっているケースがあります。これは、店舗で「1回払い」と指定しても、自動的にすべての支払いがリボ払いに変更されるサービスです。便利に感じるかもしれませんが、意図せず高額な手数料を払い続けることになりかねません。カードの申込時や、届いた後の会員サイトで、自分の支払い設定がどうなっているかを必ず確認しましょう。 - リボ払いとの付き合い方:

もしリボ払いを利用するなら、「残高が〇万円を超えたら絶対に使わない」「余裕がある月は必ず繰り上げ返済する」といった自分なりの厳格なルールを設けることが不可欠です。

④ 無計画な利用は使いすぎにつながる

分割払いやリボ払い、ボーナス払いといった「支払いを先延ばしにできる」方法は、一時的に購買力を高めてくれます。しかし、これは将来の収入を前借りしているのと同じです。

- 支払能力の錯覚:

月々の支払いが数千円や1万円程度で済むと思うと、「これくらいなら大丈夫だろう」と、本来の自分の支払い能力を超えた高額な商品を次々と購入してしまう危険性があります。 - 未来の自分への負債:

分割払いやリボ払いの残高は、未来の自分への「負債」です。その負債があることを忘れ、さらに新たなカード利用を重ねてしまうと、数ヶ月後、あるいは1年後の家計が破綻してしまうことにもなりかねません。 - 利用残高の把握:

クレジットカードを利用する際は、常に「今、分割やリボの残高は合計でいくらあるのか」「来月、再来月の請求額はいくらになるのか」を把握しておくことが極めて重要です。定期的にカードの利用明細をチェックし、自分の支出状況を客観的に見つめ直す習慣をつけましょう。

これらの注意点を心に留め、クレジットカードはあくまで「支払いを一時的に立て替えてくれるツール」であると認識し、自分の収入と支出のバランスを考えた計画的な利用を徹底することが、賢いカードライフを送るための鍵となります。

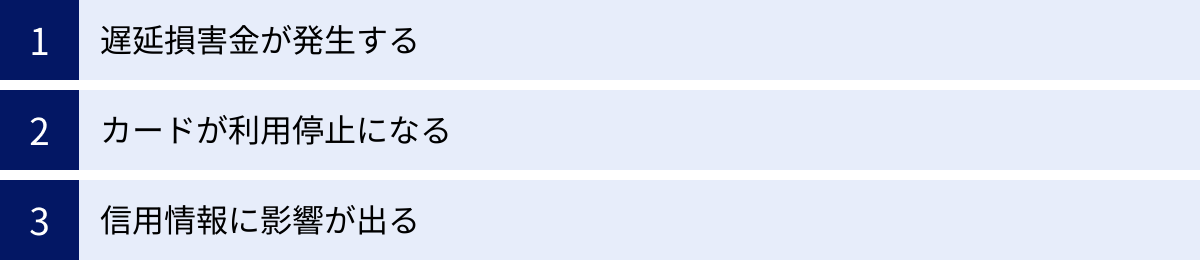

もし支払いが遅れたら?リスクと対処法

クレジットカードの支払いは、毎月決められた引き落とし日に、指定した銀行口座から自動的に行われます。しかし、「うっかり口座にお金を入れ忘れた」「今月は出費が多くて支払額に足りなかった」といった理由で、支払いが遅れてしまう(延滞する)可能性は誰にでもあります。万が一支払いが遅れた場合、どのような事態が起こるのか、そしてどう対処すれば良いのかを正しく理解しておくことは非常に重要です。

支払いが遅れた場合に起こる3つのこと

支払いが1日でも遅れると、さまざまなペナルティが発生します。その影響は、時間の経過とともに深刻になっていきます。

① 遅延損害金が発生する

支払い日の翌日から、支払いが完了する日までの間、「遅延損害金」というペナルティ金利が発生します。 これは、約束を守らなかったことに対する損害賠償金のようなものです。

- 遅延損害金の利率:

利率はカード会社の規約によって定められていますが、ショッピング利用分については年率14.6%、キャッシング利用分については年率20.0%程度が一般的です。これは、通常の分割払いやリボ払いの手数料よりも高い利率です。 - 計算方法:

遅延損害金は日割りで計算されます。

計算式:請求金額 × 遅延損害金年率 ÷ 365日 × 延滞日数

例えば、10万円の支払いを年率14.6%で10日間延滞してしまった場合、

100,000円 × 0.146 ÷ 365日 × 10日 = 400円

の遅延損害金が発生します。延滞日数が長引けば長引くほど、この金額は膨らんでいきます。

② カードが利用停止になる

支払いが遅れると、多くの場合、そのクレジットカードは一時的に利用停止状態になります。 カード会社が支払いを確認できるまで、新たなショッピングやキャッシングができなくなります。

- 利用停止のタイミング:

引き落としができなかったことをカード会社が確認した時点(通常、引き落とし日の数日後)で、カードは利用停止となります。公共料金やサブスクリプションサービスの支払いにそのカードを登録している場合、それらの支払いもできなくなり、サービスが停止してしまう可能性もあるため注意が必要です。 - 利用再開のタイミング:

延滞していた代金と遅延損害金を全額支払った後、カード会社が入金を確認できれば、カードは再び利用できるようになります。ただし、入金確認には数日かかる場合があるため、支払ってすぐに使えるようになるわけではありません。

③ 信用情報に影響が出る

これが最も深刻なリスクです。支払いの延滞が長期間(一般的に61日以上または3ヶ月以上)続くと、その事実が「信用情報機関」に「異動情報(いわゆるブラックリスト)」として登録されます。

- 信用情報機関とは:

信用情報機関(CIC、JICC、KSCなど)は、個人のクレジットカードやローンの契約内容、支払い状況といった「信用情報」を収集・管理している機関です。金融機関は、新たなカード発行やローン契約の審査の際に、この信用情報を照会して、申込者の支払い能力や信用度を判断します。 - 信用情報への影響:

- 短期の延滞: 1日や数日程度の延滞であっても、その事実(入金状況)は信用情報に記録されます。これが繰り返されると、将来の審査で不利に働く可能性があります。

- 長期の延滞(異動情報): 長期延滞により「異動」情報が登録されると、状況は極めて深刻になります。この記録は、延滞が解消された後も最大5年間残り続けます。

- 異動情報が登録されるとどうなるか:

- 現在持っている他のクレジットカードも更新できなくなったり、利用停止になったりする。

- 新しいクレジットカードが作れなくなる。

- 住宅ローン、自動車ローン、教育ローンなどの各種ローンが組めなくなる。

- スマートフォンの分割購入ができなくなる。

このように、たった一度の長期延滞が、その後の数年間の生活に大きな支障をきたす可能性があるのです。

引き落としできなかった場合の対処法

もし「引き落とし日に残高が足りず、支払いができなかった」と気づいたら、決して放置せず、迅速に行動することが何よりも重要です。

すぐにカード会社へ連絡する

引き落としができなかったとわかったら、まず自分からカード会社のコールセンターに電話をしましょう。 カード会社からの連絡を待つのではなく、自発的に連絡することで、支払い意思があることを示すことができます。

電話をかける際は、手元にクレジットカードを用意しておきましょう。オペレーターに正直に状況を説明し、今後の支払い方法について指示を仰ぎます。誠実に対応することで、その後の手続きがスムーズに進みます。

指定された方法で入金する

オペレーターからは、具体的な入金方法について案内があります。主な方法は以下の通りです。

- 再引き落とし:

カード会社や金融機関によっては、後日、再度同じ口座から引き落としをかけてくれる場合があります。その場合は、指定された日までに必ず口座に必要額(元金+遅延損害金)を入金しておきます。 - 銀行振込:

カード会社が指定する銀行口座に、請求金額と遅延損害金を振り込む方法です。振込手数料は自己負担となります。振込先の口座番号や名義、振込金額を間違えないよう、細心の注意を払いましょう。 - コンビニ払い:

後日、カード会社から送られてくる振込用紙(払込票)を使って、コンビニエンスストアで支払う方法です。

いずれの方法でも、カード会社から指示された期日までに、必ず支払いを完了させることが重要です。支払いが早いほど、遅延損害金の額を抑えることができ、信用情報へのダメージも最小限に食い止められます。支払いの遅延は、信用の失墜に直結する重大な問題です。常に引き落とし日と請求額を把握し、計画的なカード利用を心がけましょう。

支払い方法が柔軟なおすすめクレジットカード3選

ここまで解説してきたように、クレジットカードを賢く使うには、状況に応じて支払い方法を柔軟に変更できることが重要です。特に「あとから分割」や「あとからリボ」といったサービスが使いやすいカードは、万が一の出費にも対応しやすく安心です。ここでは、支払い方法の柔軟性に定評があり、初心者にもおすすめできる人気のクレジットカードを3枚、最新の情報に基づいてご紹介します。

※本項目で紹介するカードの情報は、各公式サイトを参照して記載していますが、内容は変更される可能性があります。お申し込みの際は、必ず公式サイトで最新の条件をご確認ください。

① 三井住友カード(NL)

- 公式サイト情報: 三井住友カード 公式サイト

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 0.5% |

| 特徴的なポイントアップ | 対象のコンビニ・飲食店でのスマホのタッチ決済で最大7%ポイント還元(※) |

| 支払い変更サービス | あとからリボ、あとから分割 |

(※)商業施設内にある店舗など、一部ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)は、年会費永年無料で、特定の店舗で高い還元率を誇るコストパフォーマンスに優れたカードです。NLは「ナンバーレス」の略で、カード券面にカード番号や有効期限が印字されていないため、セキュリティ性が高いのも特徴です。

支払い方法の柔軟性という点では、「あとからリボ」「あとから分割」のサービスが充実しています。専用アプリ「Vpassアプリ」の評価が高く、直感的な操作で利用明細の確認から支払い方法の変更まで簡単に行えます。

例えば、1回払いで決済した利用分を、後からアプリで簡単にリボ払いや3回以上の分割払いに変更可能です。変更の受付期間も支払い日(10日または26日)の金融機関の2営業日前までと比較的長く設定されており、急な出費が重なった月でも慌てずに対応できます。セキュリティ意識が高く、日常的に対象のコンビニや飲食店を利用する方で、かつ万が一の際に支払い方法を柔軟に変更したい方におすすめの一枚です。

② JCBカード W

- 公式サイト情報: 株式会社ジェーシービー 公式サイト

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 申込対象 | 18歳以上39歳以下限定(40歳以降も年会費無料で継続可能) |

| 基本還元率 | 1.0%(JCB一般カードの2倍) |

| 特徴的なポイントアップ | スターバックス、Amazon.co.jpなどパートナー店でポイント最大21倍 |

| 支払い変更サービス | スマリボ、あとから分割 |

JCBカード Wは、39歳以下限定で申し込める年会費永年無料の高還元率カードです。一度入会すれば40歳以降も年会費無料で使い続けられます。基本還元率が常に1.0%と高く、JCBのパートナー店(JCB ORIGINAL SERIESパートナー)ではさらにポイントアップが狙えるため、ポイントを効率的に貯めたい若年層から絶大な支持を得ています。

支払い変更サービスとしては、「あとから分割」が利用できます。1件の利用金額が1万円以上の場合に、1回払いの利用分を後から分割払いに変更可能です。また、JCBには「スマリボ」という登録型のリボ払いサービスがあり、これに登録しておけば1回払いの利用分が自動でリボ払いになります。もちろん、後から個別にリボ払いに変更することも可能です。

高いポイント還元率を享受しながら、いざという時には支払い方法を調整できる安心感も欲しい、という39歳以下の方に最適なカードと言えるでしょう。会員専用WEBサービス「MyJCB」やアプリも見やすく、管理しやすいと評判です。

③ 楽天カード

- 公式サイト情報: 楽天カード株式会社 公式サイト

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 特徴的なポイントアップ | 楽天市場での利用でポイント最大3倍(SPUの条件達成でさらにアップ) |

| 支払い変更サービス | あとからリボ払い、あとから分割払い |

楽天カードは、言わずと知れた人気のクレジットカードで、楽天市場での圧倒的なポイント還元率が魅力です。普段の買い物でも1.0%の還元率を誇り、貯まった楽天ポイントは楽天市場だけでなく、コンビニや飲食店など街中の多くの店舗で1ポイント=1円として使えるため、利便性が非常に高いのが特徴です。

支払い方法の柔軟性においても、「あとからリボ払い」「あとから分割払い」の両方に対応しており、非常に使い勝手が良いです。会員専用サイト「楽天e-NAVI」から、締め日(毎月末日)以降、支払い月の所定日まで変更手続きが可能です。

特に楽天カードの「あとから分割払い」は、1件の利用金額が5万円以上という条件はありますが、後から支払いを調整できる手段があるのは心強いです。楽天市場で大きな買い物をすることが多い方や、楽天ポイントを生活のあらゆる場面で活用したい方にとって、メインカードとして使いながら、支払い管理の柔軟性も確保できる、バランスの取れた一枚です。

クレジットカードの支払い方法に関するよくある質問

クレジットカードの支払い方法に関して、多くの人が抱く素朴な疑問や不安について、Q&A形式で分かりやすくお答えします。

店頭で支払い方法を伝え忘れたらどうなりますか?

A. 通常は「1回払い(一括払い)」として処理されます。

レジでクレジットカードを提示する際に、特に支払い回数などを指定しなかった場合、店員は自動的に1回払いとして決済処理を行います。これは、1回払いが最も基本的で一般的な支払い方法であるためです。

もし分割払いや2回払いなどを希望していたにもかかわらず伝え忘れてしまった場合は、慌てる必要はありません。前述の「買い物の後で支払い方法を変更する方法」で解説した通り、多くのカード会社では「あとから分割」や「あとからリボ」といったサービスを利用して、後から支払い方法を変更できます。

ただし、2回払いに変更することは通常できないため、2回払いを希望する場合のみ、必ず決済時に「2回でお願いします」と伝えるようにしましょう。

自分の支払い方法を確認するにはどうすればいいですか?

A. カード会社の会員専用ウェブサイトやアプリの「利用明細」で確認できます。

自分がどの買い物をどの支払い方法で行ったかは、以下の方法で簡単に確認できます。

- 会員専用ウェブサイト(例:楽天e-NAVI, MyJCB, Vpassなど):

PCやスマートフォンからカード会社の会員サイトにログインし、「ご利用代金明細」や「ご利用履歴」といったメニューを開きます。そこに、利用日、利用店名、利用金額と並んで「支払区分」や「お支払い方法」といった項目があり、「1回払い」「分割払い」「リボ」などが記載されています。 - 公式スマートフォンアプリ:

各カード会社が提供している公式アプリでも、ウェブサイトとほぼ同様に利用明細を確認できます。アプリの方が手軽にチェックできるため、インストールしておくことをおすすめします。 - 紙の利用明細書:

郵送で利用明細書を受け取っている場合は、その明細書にも支払い方法が明記されています。

定期的に利用明細をチェックする習慣は、支払い方法の確認だけでなく、不正利用の早期発見や使いすぎの防止にもつながるため、非常に重要です。

レジではどのように支払い方法を伝えればいいですか?

A. 希望する支払い方法をシンプルかつ明確に伝えましょう。

レジでの伝え方は決して難しくありません。以下のように、希望する内容をはっきりと伝えるのがポイントです。

- 1回払いの場合:

「カードでお願いします」「一括で」

(何も言わなくても通常は1回払いになります) - 2回払いの場合:

「2回払いでお願いします」「2回で」 - 分割払いの場合:

「〇回払いでお願いします」(〇に希望の回数を入れる)

例:「10回払いでお願いします」 - リボ払いの場合:

「リボ払いでお願いします」「リボで」 - ボーナス一括払いの場合:

「ボーナス一括でお願いします」「ボーナス払いで」

もし店員さんが聞き取れなかったり、お店がその支払い方法に対応していなかったりした場合は、「当店では1回払いのみとなっております」といったように案内してくれます。臆することなく、希望する支払い方法を伝えてみましょう。

自分に合った支払い方法を理解して賢くカードを使おう

この記事では、クレジットカードの8種類の支払い方法から、それぞれのメリット・デメリット、手数料、状況別の選び方、そして利用時の注意点に至るまで、幅広く解説してきました。

クレジットカードの支払い方法は、大きく分けると「手数料のかからない方法(1回払い、2回払い、ボーナス一括払い)」と「手数料のかかる方法(分割払い、リボ払い、ボーナス2回払い)」の2種類に分類されます。

最も基本となる賢い使い方は、手数料のかからない1回払いをメインに利用し、自分の支払い能力を超えた無計画な支出を避けることです。 これが、クレジットカードの恩恵であるポイント還元などを最大限に享受し、健全な家計を維持するための王道と言えます。

しかし、時には高額な商品の購入や予期せぬ出費など、一括での支払いが難しい場面も訪れます。そのような時に、分割払いやリボ払い、あるいは「あとから変更」サービスがセーフティネットとして機能します。これらの手数料がかかる方法を利用する際は、「なぜこの方法を選ぶのか」「手数料はいくらかかり、支払い総額はいくらになるのか」を必ず自問自答し、シミュレーションすることが不可欠です。特にリボ払いは、その仕組みを完全に理解し、計画的に利用しなければ、支払いが長期化するリスクがあることを常に心に留めておく必要があります。

最終的に最も重要なのは、それぞれの支払い方法の特性を正しく理解し、ご自身の収入やライフスタイル、そしてその時々の経済状況に合わせて、主体的に最適な選択をすることです。

本記事が、あなたがクレジットカードという便利なツールをより安全かつ有効に活用し、豊かなキャッシュレスライフを送るための一助となれば幸いです。