ダイナースクラブカードは、単なる決済手段にとどまらず、所有者に特別な体験と高い社会的信用をもたらすステータスカードとして知られています。その歴史は古く、世界初のクレジットカードとして誕生して以来、富裕層やエグゼクティブ層を中心に支持され続けてきました。

しかし、「年会費が高い」「審査が厳しい」といったイメージから、自分には縁がないと感じている方も少なくないかもしれません。一方で、その豊富な特典やサービス内容を詳しく知れば、年会費以上の価値を見出せる可能性も十分にあります。

この記事では、ダイナースクラブカードの基本情報から、グルメ、トラベル、ライフスタイルにおける具体的なメリット・特典、そして知っておくべきデメリットや注意点まで、網羅的に解説します。さらに、気になる年会費や審査基準、カードの種類についても深掘りし、どのような人にダイナースクラブカードがおすすめなのかを明らかにしていきます。

ダイナースクラブカードを持つことが、あなたのライフスタイルにどのような変化をもたらすのか。この記事を通じて、その価値をじっくりと見極めていきましょう。

目次

ダイナースクラブカードとは?

ダイナースクラブカードは、数あるクレジットカードの中でも特に高いステータス性を持つカードとして世界的に認知されています。その背景には、長い歴史と、会員に提供される質の高いサービスがあります。ここでは、まずダイナースクラブカードがどのようなカードなのか、その基本的な情報と歴史、そしてどのような人に推奨できるのかを解説します。

ダイナースクラブカードの基本情報

ダイナースクラブカードは、三井住友信託銀行グループの三井住友トラストクラブ株式会社が発行するクレジットカードです。国際ブランドとしての「Diners Club」は、VisaやMastercardなどと並ぶ7大国際ブランドの一つに数えられます。

このカードの最大の特徴は、一般的なクレジットカードとは一線を画す「クラブ」という概念に基づいている点です。単に支払い機能を提供するだけでなく、会員(メンバー)に対して、グルメ、トラベル、エンターテインメントなど、様々な領域で特別な体験価値を提供することを目的としています。そのため、利用限度額に一律の制限を設けていない(個々の利用状況や信用力に応じて個別に設定)点や、充実したコンシェルジュサービスなど、他のカードにはない独自のサービスが多数付帯しています。

以下に、スタンダードな「ダイナースクラブカード」の基本情報をまとめます。

| 項目 | 内容 |

|---|---|

| 発行会社 | 三井住友トラストクラブ株式会社 |

| 国際ブランド | Diners Club |

| 本会員年会費 | 24,200円(税込) |

| 家族カード年会費 | 5,500円(税込) |

| ポイントプログラム | ダイナースクラブ リワードポイント |

| ポイント還元率 | 100円につき1ポイント(交換先により価値は変動) |

| ポイント有効期限 | なし |

| 主な特典 | エグゼクティブ・ダイニング、空港ラウンジサービス、最高1億円の旅行傷害保険、コンシェルジュサービスなど |

| 申込資格目安 | 原則として年齢27歳以上の方 |

このカードは、ポイント還元率の高さで選ぶというよりも、年会費を支払ってでも利用したいと思える質の高い特典が揃っている点が魅力です。特に、後述するグルメ関連の特典は非常に強力で、年に数回利用するだけで年会費の元が取れるほどの価値があります。

また、Discover®(ディスカバー)と提携しているため、ダイナースクラブの加盟店だけでなく、ディスカバーの加盟店でも利用可能です。これにより、特に北米を中心に海外での利用可能店舗が大幅に拡大しています。日本国内においても、JCBと加盟店ネットワークを相互に開放しているため、多くのJCB加盟店で利用できる点も利便性を高めています。(一部利用できない店舗もあります)

参照:ダイナースクラブ公式サイト

世界初のクレジットカードとしての歴史と信頼性

ダイナースクラブの価値を語る上で、その歴史は欠かせません。ダイナースクラブは、1950年にアメリカで実業家のフランク・マクナマラによって設立された、世界で最初のクレジットカード会社です。

その誕生のきっかけは、マクナマラ氏がレストランでの食事後、財布を忘れたことに気づいたエピソードにあります。この出来事を機に、彼は「ツケで食事ができるクラブ」というアイデアを思いつき、カードを提示するだけで後日まとめて支払いができる仕組みを考案しました。これが「Diners Club(食事をする人々のクラブ)」の始まりであり、現代のクレジットカードシステムの原型となりました。

当初は、ニューヨーク市内の27のレストランで利用できるボール紙のカードからスタートしましたが、この革新的なサービスは瞬く間に富裕層やビジネスマンの間で広まりました。会員は、現金を持ち歩く手間やリスクから解放され、スマートに支払いができるようになりました。この「クラブの会員証」という出自が、ダイナースクラブカードが今日でも高いステータス性を保ち続けている大きな理由です。

70年以上にわたる歴史の中で培われた信頼は絶大です。長年にわたり、厳格な審査基準を維持し、質の高いサービスを提供し続けることで、「ダイナースクラブの会員であること」が一種の社会的信用の証明として機能してきました。特に、企業の役員や医師、弁護士といった社会的地位の高い職業の人々に愛用されてきた経緯があります。

この歴史と信頼性は、国内外の加盟店、特に高級レストランやホテル、ブランドショップなどでの対応にも表れます。ダイナースクラブカードを提示することで、単なる支払い客としてではなく、「信頼できるクラブのメンバー」として、より丁寧で上質なサービスを受けられる場面も少なくありません。この無形の価値こそが、単なる機能性を超えたダイナースクラブの真髄と言えるでしょう。

ダイナースクラブカードはこんな人におすすめ

これまでの基本情報や歴史を踏まえると、ダイナースクラブカードは以下のような方に特におすすめできるカードです。

- グルメ体験を重視し、質の高い食事を楽しみたい人

ダイナースクラブの特典の中でも特に評価が高いのが、グルメ関連のサービスです。対象レストランのコース料理が1名分無料になる「エグゼクティブ・ダイニング」は、このカードの代名詞とも言える特典です。記念日や誕生日、大切な人との会食、あるいはビジネスでの接待など、特別な食事の機会が多い方にとっては、この特典だけで年会費を大幅に上回るメリットを享受できます。普段行けないような高級店に足を運ぶきっかけにもなり、食生活そのものを豊かにしてくれるでしょう。 - 出張や旅行が多く、快適で質の高い移動を求める人

国内外の空港ラウンジを無料で利用できるサービスは、出張や旅行が多い方にとって非常に魅力的です。フライト前の待ち時間を静かで快適な空間で過ごせることは、移動のストレスを大きく軽減します。また、最高1億円という手厚い旅行傷害保険や、手荷物宅配サービスなど、旅を総合的にサポートする特典が充実しています。旅の質をワンランクアップさせたいと考える方に最適です。 - 社会的信用やステータスを重視するビジネスパーソン

前述の通り、ダイナースクラブカードは高い社会的信用の証です。厳しい審査を通過した会員であることは、安定した収入と社会的地位があることを間接的に示します。ビジネスシーン、特に会食や海外出張の場でこのカードを利用することは、相手に安心感と信頼感を与える効果が期待できます。一律の利用限度額が設定されていない点も、高額な決済が想定される場面でスマートに対応できるため、経営者や役員の方にも適しています。 - 有効期限を気にせず、じっくりマイルを貯めたい人

ダイナースクラブのポイントプログラム「リワードポイント」には有効期限がありません。そのため、ポイントの失効を気にすることなく、自分のペースでじっくりと貯められます。貯まったポイントは、ANAやJALをはじめとする主要な航空会社のマイルに高レートで交換できるため、数年かけて特典航空券を目指すといった長期的なプランを立てているマイラーにもおすすめです。

これらのいずれかに当てはまる方は、ダイナースクラブカードを持つことで、年会費以上の価値と満足感を得られる可能性が高いでしょう。

ダイナースクラブカードのメリットと特典

ダイナースクラブカードが多くのエグゼクティブに選ばれる理由は、その年会費に見合う、あるいはそれ以上の価値を提供する豊富なメリットと特典にあります。ここでは、その中でも特に魅力的な「グルメ」「トラベル」「ポイント」「ライフスタイル」「ステータス」の5つの側面から、具体的なサービス内容を詳しく解説します。

【グルメ】加盟レストランで1名分のコース料金が無料になる

ダイナースクラブカードの特典の中で、最も象徴的で利用者からの評価が高いのがグルメ関連のサービスです。特に「エグゼクティブ・ダイニング」は、このカードを持つ最大のメリットと考える人も少なくありません。

エグゼクティブ・ダイニング

「エグゼクティブ・ダイニング」とは、全国の対象レストランで所定のコースメニューを2名以上で予約すると、会員1名分のコース料金が無料になるという画期的な優待サービスです。

例えば、1名あたり15,000円のコース料理を2名で利用した場合、通常であれば合計30,000円かかるところ、1名分の15,000円が無料になり、支払いは1名分のみで済みます。この特典を年に2回利用するだけで、ダイナースクラブカードの年会費24,200円(税込)を上回る価値を得られる計算になります。

サービスの主な特徴

- 対象店舗の質の高さ: 対象となるレストランは、ダイナースクラブが厳選した全国各地の高級レストランや料亭が中心です。記念日や接待など、絶対に外したくない特別な食事の場面で安心して利用できます。

- グループプランの存在: 2名利用時の1名無料プランに加え、6名以上で利用すると2名分のコース料金が無料になる「グループスペシャルオファー」も用意されています。会社の部署での会食や、友人家族との集まりなど、大人数での利用にも対応しており、より大きなメリットを享受できます。

- 利用回数の制限: 多くの店舗では、同一店舗での優待利用は半期(4月~9月、10月~3月)に1回までといった制限がありますが、対象店舗数は非常に多いため、期間内に異なる店舗で複数回利用することは可能です。

この特典は、普段はなかなか訪れる機会のない高級店へ足を運ぶきっかけにもなります。新しい美食の世界を開拓し、人生を豊かにする体験を提供してくれる、まさにプライスレスな価値を持つサービスと言えるでしょう。利用するには、ダイナースクラブの会員専用ウェブサイトやコンシェルジュデスクを通じて事前の予約が必要です。

【トラベル】旅行を快適にする豊富なサービス

ダイナースクラブカードは、旅行好きな方や出張が多いビジネスパーソンにとっても、非常に頼りになる一枚です。空港での時間を快適にするラウンジサービスから、万が一の事態に備える手厚い保険まで、旅のあらゆるシーンをサポートします。

国内外1,500カ所以上の空港ラウンジが利用可能

ダイナースクラブカード会員は、国内外合わせて1,500カ所以上の空港ラウンジを無料で利用できます。これは、一般的なゴールドカードが付帯する国内主要空港のラウンジサービスとは規模が異なります。

- 国内の主要空港ラウンジ: 日本国内の主要な空港に設置されているカードラウンジを、同伴者を含めて無料で利用できます。(一部ラウンジでは同伴者は有料)

- 海外の空港ラウンジ: ダイナースクラブのグローバルネットワークにより、世界中の主要都市の空港ラウンジが利用可能です。海外のラウンジは、軽食やアルコール類が充実していることも多く、フライト前の乗り継ぎ時間などをより快適に過ごせます。

- 「ラウンジ・キー」ネットワーク: ダイナースクラブのラウンジネットワークに加えて、「ラウンジ・キー(LoungeKey™)」提携のラウンジも利用できます。これにより、利用可能なラウンジの選択肢がさらに広がります。

フライト前の慌ただしい時間を、静かで落ち着いた空間で過ごせるメリットは計り知れません。無料のドリンクを飲みながら仕事をしたり、新聞や雑誌を読んだり、あるいは простоリラックスしたりと、思い思いの時間を過ごすことで、旅の質そのものが向上します。

参照:ダイナースクラブ公式サイト

手荷物宅配サービス

海外旅行からの帰国時には、空港から自宅までスーツケースなどの手荷物を無料で配送してくれるサービスが付帯しています。

- サービス内容: 帰国時に、対象空港(成田空港、羽田空港第2・第3ターミナル、中部国際空港、関西国際空港)にて、会員1名につき手荷物1個を無料で指定の場所まで配送します。

- メリット: 長旅で疲れている中、重いスーツケースを公共交通機関で運ぶ手間が省けるため、身軽に帰宅できます。特に、お土産で荷物が増えがちな海外旅行後には非常に重宝するサービスです。

このサービスを利用することで、旅の終わりまで快適さを維持できます。

最高1億円補償の旅行傷害保険

ダイナースクラブカードには、業界最高水準の手厚い旅行傷害保険が付帯しています。

- 海外旅行傷害保険: 最高1億円の死亡・後遺障害保険金が補償されます。特筆すべきは、その一部が自動付帯である点です。カードを持っているだけで、旅行代金をそのカードで支払っていなくても最高5,000万円の補償が適用されます。旅行代金をダイナースクラブカードで支払った場合(利用付帯)は、補償額が最高1億円に増額されます。

- 国内旅行傷害保険: こちらは利用付帯となり、公共交通乗用具や宿泊、パッケージツアーの料金をカードで支払った場合に、最高1億円の補償が適用されます。

- 充実した付帯補償: 死亡・後遺障害だけでなく、海外旅行中に最も利用頻度が高い治療・救援者費用も最高1,000万円と手厚く補償されます。さらに、賠償責任、携行品損害といった補償も含まれており、旅先でのあらゆるトラブルに備えられます。家族カード会員も本会員とほぼ同等の補償を受けられるため、家族旅行の際も安心です。

海外での医療費は高額になるケースが多いため、これだけ手厚い保険が自動で付帯していることは、大きな安心材料となります。

【ポイント】有効期限なしでマイルも貯まる

ダイナースクラブカードのポイントプログラム「ダイナースクラブ リワードポイント」は、有効期限がないという大きな特徴を持っています。これにより、利用者は自分のペースでポイントを貯め、最適なタイミングで利用できます。

ダイナースクラブ リワードポイントの仕組み

- 基本の貯め方: ショッピング利用100円につき1ポイントが貯まります。

- 最大のメリット「有効期限なし」: ポイントに有効期限がありません。一般的なクレジットカードのポイントは有効期限が2~3年程度に設定されていることが多く、失効のリスクが常に伴います。しかし、ダイナースクラブカードなら、数年がかりで大きな目標(例:ビジネスクラスの特典航空券)のためにポイントを貯め続けることが可能です。

- 多様な使い道: 貯まったポイントは、マイルへの交換のほか、カード利用代金への充当、厳選された商品との交換、提携ホテルのポイントプログラムへの移行など、様々な用途に利用できます。

この「有効期限なし」という仕様は、クレジットカードを長期的に利用する上で非常に大きなアドバンテージとなります。

主要航空会社のマイルに高レートで交換可能

貯まったリワードポイントの使い道として、最も人気が高く、価値を最大化できるのが航空会社のマイルへの交換です。

- ダイナースグローバルマイレージ: 年間参加料6,600円(税込)の「ダイナースグローバルマイレージ」に登録することで、提携する航空会社のマイルにポイントを移行できます。

- 交換レート: 多くの航空会社へ1,000ポイント=1,000マイルという高レートで交換可能です。(一部レートが異なる航空会社もあります)

- 提携航空会社: ANA(ANAマイレージクラブ)、デルタ航空(スカイマイル)、ユナイテッド航空(マイレージプラス)、アリタリア-イタリア航空(ミッレミリア)など、主要な航空アライアンスを網羅する航空会社と提携しています。

- JALへの交換: JALダイナースカードであれば、直接JALマイルが貯まります。プロパーのダイナースクラブカードでは直接JALマイルへの交換はできませんが、ポイントの使い道は多岐にわたります。

有効期限のないポイントを高レートでマイルに交換できるため、ダイナースクラブカードは実質的に「有効期限のないマイルを貯められるカード」として、多くのマイラーから支持されています。

【ライフスタイル】上質な日常を演出する特典

ダイナースクラブカードは、非日常の旅行や特別な食事だけでなく、日常のクオリティを高めるための特典も充実しています。

名門ゴルフ場の予約代行

ゴルフを趣味とする方にとって、魅力的なサービスが提供されています。

- 名門ゴルフ場予約: 通常は予約が困難な国内の名門ゴルフコースの予約を、会員に代わって手配してくれます。

- 料金優待: 提携ゴルフ場では、会員向けの優待料金でプレーできる場合があります。

- プライベートレッスン: 有名プロによるプライベートレッスンの優待など、スキルアップを目指す方へのサポートもあります。

人脈や紹介がなければプレーできないようなコースにアクセスできるのは、ダイナースクラブ会員ならではの特権です。

24時間365日対応のコンシェルジュサービス

ダイナースクラブ会員は、24時間365日対応のコンシェルジュデスクを利用できます。これは、まるで優秀な個人秘書を雇っているかのようなサービスです。

- 主なサービス内容:

- レストランの予約(エグゼクティブ・ダイニングの予約も可)

- 国内外のホテルや航空券の手配

- コンサートや演劇のチケット手配

- プレゼントの相談・手配

- 海外での緊急時のサポート(パスポート紛失時の対応案内など)

例えば、「今週末、記念日で都内で夜景のきれいなフレンチレストランを2名で予約したい」といった曖昧なリクエストにも、予算や好みに合わせて最適な店を提案し、予約まで行ってくれます。このきめ細やかなサポートは、忙しいビジネスパーソンや、特別な体験を求める人々にとって、時間と労力を節約する上で非常に価値のあるサービスです。

【ステータス】高い社会的信用の証明になる

ダイナースクラブカードを持つこと自体が、高い社会的信用力の証明となります。これは、カードの機能性や特典とは別の、無形の大きなメリットです。

- 厳格な審査基準: ダイナースクラブは、その歴史を通じて一貫して厳格な入会審査基準を設けてきました。そのため、カードを所有していることは、安定した職業、高い収入、良好なクレジットヒストリーを持つ人物であることの証となります。

- 利用限度額に一律の制限なし: ダイナースクラブカードには、他の多くのカードのように「利用限度額〇〇万円」といった画一的な枠が設けられていません。会員一人ひとりの利用実績や信用力に応じて、柔軟に利用可能な金額が設定されます。これは、カード会社から「この会員なら高額な利用でも問題なく支払える」という厚い信頼を得ていることを意味します。

- 国内外での信頼性: 高級ホテルでのチェックイン時や、海外のブランドショップでの買い物など、ダイナースクラブカードを提示することで、よりスムーズで質の高い対応を受けられることがあります。これは、カードが持つブランドイメージと信頼性が、世界中で認知されているからです。

これらの要素が組み合わさることで、ダイナースクラブカードは単なる決済ツールを超え、所有者の社会的地位や信用力を雄弁に物語るアイテムとして機能するのです。

ダイナースクラブカードのデメリットと注意点

これまでダイナースクラブカードの数々の魅力的なメリットを紹介してきましたが、一方で、誰にとっても最適なカードというわけではありません。申し込みを検討する前に、デメリットや注意点もしっかりと理解しておくことが重要です。ここでは、主な4つのポイントについて解説します。

年会費が高額

ダイナースクラブカードの最大のデメリットとして挙げられるのが、高額な年会費です。スタンダードな「ダイナースクラブカード」でも、年会費は24,200円(税込)です。

これは、年会費無料のカードが数多く存在する中で、また一般的なゴールドカード(年会費1万円前後)と比較しても、かなり高額な設定です。このコストを負担することに抵抗を感じる方は少なくないでしょう。

重要なのは、この年会費に見合う価値を自身が見出せるかどうかです。例えば、前述の「エグゼクティブ・ダイニング」を年に2回利用すれば、それだけで年会費の元は取れる計算になります。同様に、空港ラウンジや手厚い旅行傷害保険、コンシェルジュサービスなど、付帯する特典を頻繁に利用するライフスタイルの人であれば、年会費を支払っても余りあるメリットを享受できます。

しかし、これらの特典をほとんど利用する機会がない人にとっては、単に高額な年会費を払い続けるだけになってしまう可能性があります。「ステータスが欲しい」という理由だけで所有するには、コストパフォーマンスが悪いと感じるかもしれません。自身のライフスタイルや価値観と照らし合わせ、特典を使いこなせるかどうかを冷静に判断する必要があります。

基本のポイント還元率は高くない

ダイナースクラブカードのポイントプログラム「リワードポイント」は、100円の利用につき1ポイントが貯まります。この1ポイントの価値は交換先によって変動しますが、例えばカード利用代金への充当(キャッシュバック)の場合、1ポイント=0.3円~0.5円程度の価値になることが多く、その場合の基本のポイント還元率は0.3%~0.5%程度となります。

これは、年会費無料で還元率1.0%を謳う他の多くのクレジットカードと比較すると、見劣りする水準です。日常の買い物でとにかくポイントを効率的に貯めたい、という「還元率重視」の方には、ダイナースクラブカードは不向きと言えるでしょう。

ただし、このカードの価値はポイント還元率だけで測るべきではありません。

- マイル交換時の価値: 貯まったポイントを航空会社のマイルに交換する場合、1,000ポイント=1,000マイル(還元率1.0%)という高レートで交換できます。さらに、そのマイルをビジネスクラスやファーストクラスの特典航空券に交換すれば、1マイルの価値は数円以上に跳ね上がり、実質的な還元率は非常に高くなります。

- 特典の価値: ポイント還元とは別に、エグゼクティブ・ダイニングや空港ラウンジ利用など、特典を利用することで得られる金銭的・体験的価値が非常に大きいのが特徴です。

結論として、ダイナースクラブカードは、日々の細かなポイント還元を追求するのではなく、特典利用やマイル交換を通じて大きな価値を得ることを目的としたカードであると理解することが重要です。

利用できる加盟店が限られる場合がある

ダイナースクラブは世界7大国際ブランドの一つですが、加盟店数で言えばVisaやMastercardには及びません。そのため、特に日常的な買い物をするスーパーやドラッグストア、小規模な飲食店などでは、ダイナースクラブカードが利用できない場面に遭遇する可能性があります。

近年、このデメリットは大きく改善されつつあります。

- Discoverとの提携: ダイナースクラブは米国のDiscover(ディスカバー)と加盟店ネットワークを提携しているため、Discover加盟店でもダイナースクラブカードを利用できます。これにより、特にアメリカでは利用範囲が大幅に広がりました。

- JCBとの提携: 日本国内ではJCBと提携しており、多くのJCB加盟店でも利用が可能です。レジに「Diners Club」のマークがなくても、「JCB」のマークがあれば使えるケースがほとんどです。

それでもなお、VisaやMastercardの「どこでも使える」という安心感には一歩譲るのが現状です。海外の地方都市や、オンラインショッピングサイトによっては、対応していないこともあります。

このデメリットへの対策として最も有効なのは、サブカードとしてVisaまたはMastercardブランドのクレジットカードを一枚持っておくことです。メインの決済や特典利用はダイナースクラブカードで行い、ダイナースが使えない場面でのみサブカードを利用する、という使い分けをすれば、決済で困ることはほぼなくなるでしょう。

家族カードが有料

多くのゴールドカードやプラチナカードでは、家族カードの年会費が無料、あるいは本会員よりも大幅に安い料金設定になっています。しかし、ダイナースクラブカードの場合、家族カードにも5,500円(税込)の年会費がかかります。

配偶者や親、18歳以上の子供のために家族カードを発行したいと考えている場合、この追加コストは無視できません。本会員の年会費24,200円と合わせると、合計で年間29,700円の負担となります。

もちろん、家族カード会員も本会員と同様に、空港ラウンジの利用や手厚い旅行傷害保険といった主要な特典の多くを享受できます。そのため、家族で海外旅行に行く機会が多いなど、家族会員も特典を十分に活用できるのであれば、年会費を支払う価値はあります。

しかし、単に決済機能だけを家族に持たせたいという目的であれば、年会費無料の別のカードを選択した方が経済的です。家族カードの発行を検討する際は、年会費と、家族会員が享受できるメリットのバランスを考える必要があります。

ダイナースクラブカードの年会費

ダイナースクラブカードを選ぶ上で、年会費は最も重要な検討項目の一つです。ここでは、本会員、家族カード、そしてビジネス用途で役立つビジネス・アカウントカードのそれぞれの年会費について、具体的な金額とその対価として得られる価値を詳しく見ていきます。

本会員の年会費

スタンダードな「ダイナースクラブカード」の本会員年会費は、24,200円(税込)です。

この金額は、一般的なクレジットカードと比較すると高額ですが、その内訳は単なるカード利用料ではなく、提供される質の高いサービスへの対価と考えるべきです。

年会費24,200円で享受できる主なサービスを再確認してみましょう。

- エグゼクティブ・ダイニング: 対象レストランのコース料理が1名分無料(1回あたり1万円~2万円程度の価値)

- 空港ラウンジサービス: 国内外1,500カ所以上の空港ラウンジが無料(1回あたり1,000円~数千円の価値)

- 手荷物宅配サービス: 帰国時に手荷物1個を無料配送(1回あたり2,000円前後の価値)

- 最高1億円の旅行傷害保険: 手厚い補償による安心感(別途保険に加入する場合の費用と比較)

- コンシェルジュサービス: 24時間365日対応の秘書サービス(プライスレスな価値)

- 有効期限のないポイントプログラム: マイルをじっくり貯められる利便性

例えば、エグゼクティブ・ダイニングを年に2回利用するだけで、年会費の元が取れてしまう計算になります。あるいは、海外出張が多く、年に数回空港ラウンジを利用し、帰国時に手荷物宅配サービスを使えば、それだけでも年会費のかなりの部分をカバーできます。

このように、ダイナースクラブカードの年会費は、付帯する特典をどれだけ活用できるかによって、その価値が大きく変わります。「高い」と感じるか、「安い」と感じるかは、まさに利用者自身のライフスタイルにかかっているのです。自身の年間での外食や旅行の頻度を思い返し、これらのサービスに24,200円を支払う価値があるかを具体的にシミュレーションしてみることが重要です。

家族カード・ビジネスアカウントカードの年会費

本会員カードに加えて、用途に応じて追加できるカードにもそれぞれ年会費が設定されています。これらのカードを賢く利用することで、ダイナースクラブのメリットをさらに広げられます。

| カード種類 | 年会費(税込) | 主な特徴とメリット |

|---|---|---|

| 本会員カード | 24,200円 | すべてのダイナースクラブの基本特典・サービスを利用可能 |

| 家族カード | 5,500円 | 本会員とほぼ同等の特典(空港ラウンジ、旅行保険など)を利用可能。引き落とし口座は本会員と一本化。 |

| ビジネス・アカウントカード | 2,200円 | 事業経費の決済専用カード。引き落とし口座を法人口座または個人事業主名義口座に設定でき、経費管理が容易に。 |

家族カード

年会費は5,500円(税込)です。配偶者、両親、18歳以上の子供が対象で、最大8枚まで発行可能です。家族カード会員も、本会員と同様に空港ラウンジを利用できたり、手厚い旅行傷害保険の補償対象になったりします。家族で旅行に行く機会が多い家庭にとっては、一人ひとりが保険に加入する手間や費用を考えると、非常にコストパフォーマンスの高い選択肢となり得ます。引き落としは本会員の口座にまとめられるため、家計の管理もしやすくなります。

ビジネス・アカウントカード

年会費は2,200円(税込)です。これは、個人事業主や会社役員の方が、事業上の経費をプライベートな支出と明確に区別するために役立つ追加カードです。本会員カードとは別に、法人口座や個人事業用の口座を引き落とし先に設定できるのが最大の特徴です。これにより、経費精算の手間が大幅に削減され、確定申告などの際にも明細が明確で管理が非常に楽になります。ダイナースクラブカードのステータス性をビジネスシーンでも活用しつつ、経理の効率化も図りたい方に最適なカードです。

これらの追加カードは、年会費がかかるものの、それぞれに明確なメリットが存在します。自身の家族構成や働き方に合わせて導入を検討することで、ダイナースクラブカードをより便利に、そして効果的に活用できるでしょう。

参照:ダイナースクラブ公式サイト

ダイナースクラブカードの審査基準と申し込み資格

ダイナースクラブカードは、その高いステータス性から「審査が非常に厳しい」というイメージを持たれています。実際に、誰でも簡単に持てるカードでないことは事実ですが、その基準やプロセスを正しく理解することで、審査通過の可能性を高めることができます。ここでは、申し込み資格から審査で重視される項目、通過のポイントまでを解説します。

申し込み資格の目安(年齢)

ダイナースクラブの公式サイトには、申し込み資格として以下のように明記されています。

「原則として年齢27歳以上の方」

この「27歳以上」という年齢基準は、他の多くのゴールドカードが「20歳以上」や「25歳以上」としている中で、比較的高めに設定されています。これは、ダイナースクラブがターゲットとする顧客層が、ある程度の社会的・経済的基盤を築いた層であることを示唆しています。

ただし、「原則として」とあるように、これは絶対的な基準ではありません。27歳未満であっても、非常に高い年収や安定した職業に就いている場合など、個別の状況によっては審査に通る可能性もゼロではありません。逆に、27歳以上であっても、後述する他の要素が基準を満たしていなければ、審査に通らないこともあります。年齢はあくまで一つの目安として捉えるのが適切です。

審査で重視される年収や勤続年数

ダイナースクラブカードの審査において、具体的な年収の基準額は公表されていません。しかし、一般的には、カードのステータス性や年会費の水準から、安定した継続的な収入があることが求められます。

年収

かつては「年収1,000万円以上」といった噂もありましたが、現在ではそこまで高いハードルではないとされています。しかし、少なくとも一般的なゴールドカードよりも高い水準、具体的には年収500万円以上が一つの目安と言われることが多いようです。もちろん、これはあくまで俗説であり、年収額だけでなく、その安定性や勤務先の属性などが総合的に評価されます。例えば、同じ年収500万円でも、勤続年数の長い大企業の正社員と、独立したばかりの個人事業主とでは、審査における評価が異なる可能性があります。

勤続年数

勤続年数の長さは、収入の安定性を示す重要な指標です。一般的に、勤続年数が長いほど、今後も継続して安定した収入が見込めると判断され、審査上有利に働きます。最低でも1年以上、できれば3年以上の勤続年数があることが望ましいとされています。転職したばかりの場合は、収入が高くても安定性が低いと見なされ、審査が厳しくなる傾向があります。

クレジットヒストリー(信用情報)

年収や勤続年数以上に重要視されるのが、個人の信用情報、通称「クレジットヒストリー(クレヒス)」です。これは、過去のクレジットカードやローンの利用履歴のことで、信用情報機関に記録されています。

- 過去の延滞: 過去に支払いの遅延や延滞を繰り返していると、クレヒスに傷がつき、「支払い能力に問題あり」と判断されて審査に通過することは極めて難しくなります。

- 利用実績: これまでクレジットカードを健全に利用し、毎月きちんと支払いを行ってきた実績は、良好なクレヒスとして評価されます。

ダイナースクラブは、「支払い能力」と「信用力」を兼ね備えた人物を会員として求めているため、年収の高さもさることながら、クリーンなクレジットヒストリーが不可欠です。

審査に通過するためのポイント

ダイナースクラブカードの審査に挑戦するにあたり、通過の可能性を少しでも高めるために、以下のポイントを意識すると良いでしょう。

- 良好なクレジットヒストリーを構築する

これが最も重要です。日頃から利用しているクレジットカードや携帯電話料金などの支払いを、絶対に遅延しないように心がけましょう。もし、これまであまりクレジットカードを利用してこなかった(スーパーホワイトと呼ばれる状態)場合は、まず他のカードで健全な利用実績を半年~1年程度積んでから申し込むのも一つの方法です。 - 申し込み情報に誤りなく、正直に記入する

年収などを少しでも良く見せようと虚偽の申告をすることは絶対に避けるべきです。カード会社は審査のプロであり、勤務先への在籍確認などを通じて申告内容の裏付けを取ります。虚偽が発覚した場合、審査に落ちるだけでなく、詐欺未遂と見なされ信用情報に深刻なダメージが残る可能性があります。 - キャッシング枠は「0」で申し込む

申し込み時に、キャッシング(現金の借り入れ)枠を希望することができますが、この枠を希望すると、貸金業法に基づく審査が追加で必要となり、審査のハードルが上がります。特にキャッシングを利用する予定がなければ、キャッシング枠を「0円」または「なし」で申し込むことで、ショッピング枠のみの審査となり、通過の可能性が若干高まると言われています。 - 短期間に複数のカードを申し込まない

短期間(一般的に6ヶ月以内)に複数のクレジットカードに申し込むと、信用情報機関にその履歴が記録されます。これは「申し込みブラック」と呼ばれ、カード会社から「お金に困っているのではないか」と警戒され、審査に不利に働く可能性があります。ダイナースクラブカードに申し込む際は、少なくとも半年前からは他のカードの申し込みを控えるのが賢明です。

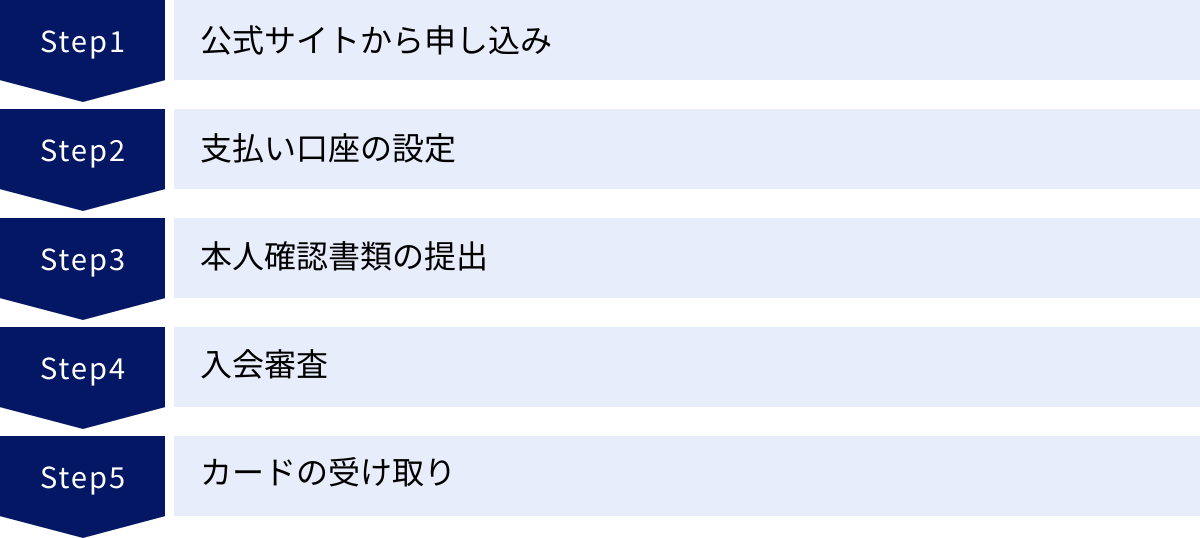

申し込みからカード発行までの流れ

ダイナースクラブカードの申し込みは、主にオンラインで完結します。一般的な流れは以下の通りです。

- 公式サイトから申し込み

ダイナースクラブの公式サイトにある申し込みページにアクセスし、規約に同意の上、氏名、住所、勤務先、年収などの必要情報を入力します。 - 支払い口座の設定

オンラインで引き落とし口座の設定を行います。対応している金融機関であれば、ウェブ上で手続きが完了します。 - 本人確認書類の提出

運転免許証やマイナンバーカードなどの本人確認書類を、ウェブサイト上にアップロードするか、後日郵送で提出します。 - 入会審査

三井住友トラストクラブ株式会社による審査が行われます。この過程で、勤務先に在籍確認の電話がかかってくる場合があります。審査期間は、申し込み者の状況や混雑具合によって異なりますが、通常は1週間から2週間程度が目安です。 - カードの受け取り

審査に通過すると、カードが本人限定受取郵便などで自宅に送付されます。受け取りの際には、本人確認書類の提示が必要です。

申し込みからカードが手元に届くまで、スムーズに進めば2~3週間程度が一般的です。事前に必要な書類などを準備しておくと、手続きを円滑に進めることができます。

ダイナースクラブカードの種類を比較

ダイナースクラブカードには、基本となるプロパーカードのほか、特定のサービスや企業と提携した魅力的なカードが数多く存在します。自分のライフスタイルや目的に合わせて最適な一枚を選ぶために、それぞれのカードの特徴を比較してみましょう。

ダイナースクラブカード

| カード名 | 年会費(税込) | 主な特徴 | こんな人におすすめ |

|---|---|---|---|

| ダイナースクラブカード | 24,200円 | グルメ、トラベル、ライフスタイル特典のバランスが取れたスタンダードカード。 | 初めてダイナースを持つ人、幅広い特典をオールラウンドに楽しみたい人。 |

これが、これまで解説してきたダイナースクラブの基本となるカードです。エグゼクティブ・ダイニング、空港ラウンジ、手厚い旅行保険、コンシェルジュサービスといった、ダイナースクラブを象徴する特典がすべて標準装備されています。特定の分野に偏らず、食・旅・日常のあらゆるシーンで上質なサービスを受けたいと考える方にとって、最もバランスの取れた選択肢です。まずはこのカードでダイナースクラブの世界を体験し、その価値を実感するのが王道と言えるでしょう。

ダイナースクラブ プレミアムカード(インビテーション制)

| カード名 | 年会費(税込) | 主な特徴 | こんな人におすすめ |

|---|---|---|---|

| ダイナースクラブ プレミアムカード | 143,000円 | 完全招待制の最上位カード。専用コンシェルジュ、特典のアップグレードなど、最高峰のサービスを提供。 | 最高級のパーソナルサービスとステータスを求める、選ばれたヘビーユーザー。 |

ダイナースクラブ プレミアムカードは、自分から申し込むことはできず、ダイナースクラブからの招待(インビテーション)がなければ持つことのできない、まさに最高峰のカードです。年会費は143,000円(税込)と高額ですが、その分、提供されるサービスはスタンダードカードを遥かに凌駕します。

- プレミアム専用コンシェルジュ: より高度でパーソナルなリクエストに対応する専任のコンシェルジュが利用できます。

- ダイニング特典の強化: プレミアム会員限定のレストラン優待や、2名以上の利用で1名分が無料になる「エグゼクティブ・ダイニング」が、同伴者も会員料金で利用できるなど、さらにアップグレードされます。

- プライオリティ・パス: 世界中の空港VIPラウンジを利用できる「プライオリティ・パス」の最上位プラン(プレステージ会員、通常年会費US$469)が無料で付帯します。

- その他: 会員限定イベントへの招待、高級ホテルの上級会員資格付与など、その特典は多岐にわたります。

このカードは、スタンダードカードを長年にわたり高額利用し、良好な利用実績を積んだ優良顧客の中から、選ばれた一部の会員のみにその扉が開かれます。究極のステータスとサービスを求める方の終着点となるカードです。

参照:ダイナースクラブ公式サイト

提携カードの種類

ダイナースクラブは、航空会社や自動車メーカー、百貨店など、様々な企業と提携したカードを発行しています。これらのカードは、ダイナースクラブの基本特典に加え、提携先のサービスに特化した魅力的なメリットが付加されています。

ANAダイナースカード

| カード名 | 年会費(税込) | 主な特徴 |

|---|---|---|

| ANAダイナースカード | 29,700円 | ダイナースの特典に加え、ANAマイルが直接貯まる。ANA便搭乗時のボーナスマイルなど、ANA関連の特典が豊富。 |

ANAを頻繁に利用する「ANAマイラー」にとって最適な一枚です。ショッピングで貯まるリワードポイントが、手数料無料で自動的にANAマイルへ移行されます(100円=1マイル)。通常のダイナースクラブカードでマイルに交換するには年間参加料がかかるため、ANAマイルを貯めることに特化するならこちらのほうがお得です。さらに、ANAグループ便への搭乗で区間基本マイレージに25%のボーナスマイルが加算されるほか、ANAの機内販売や空港免税店での割引など、ANA利用者には嬉しい特典が満載です。

JALダイナースカード

| カード名 | 年会費(税込) | 主な特徴 |

|---|---|---|

| JALダイナースカード | 30,800円 | ダイナースの特典に加え、JALマイルが直接貯まる。JAL便搭乗時のボーナスマイルや各種優待がある。 |

こちらはJALを頻繁に利用する「JALマイラー」向けのカードです。カード利用で直接JALマイルが貯まり(ショッピングマイル・プレミアム加入時、100円=1マイル)、毎年の初回搭乗時にボーナスマイルが付与されるなど、JALマイルを効率的に貯めるための仕組みが整っています。JALグループの航空券や機内販売をこのカードで購入すると、通常のマイルに加えてアドオンマイルが貯まるのも大きな魅力です。

BMW ダイナースカード

| カード名 | 年会費(税込) | 主な特徴 |

|---|---|---|

| BMW ダイナースカード | 27,500円 | BMW正規ディーラーでの優待、新車購入時のポイント優遇、BMWエマージェンシー・サービスなど、BMWオーナー向け特典が充実。 |

BMWオーナー、または購入を検討している方におすすめのカードです。車両のメインテナンス費用やアクセサリー購入代金が割引になるほか、新車をこのカードで決済すると(一部)、特別なポイントが付与されるプログラムがあります。また、万が一の故障や事故の際に24時間サポートを受けられる「BMWエマージェンシー・サービス」が付帯するなど、カーライフを力強くサポートしてくれます。ダイナースクラブのステータスと、BMWブランドが融合した一枚です。

銀座ダイナースクラブカード

| カード名 | 年会費(税込) | 主な特徴 |

|---|---|---|

| 銀座ダイナースクラブカード | 27,500円 | 銀座に特化した特典が豊富。銀座の特約店での優待や、会員専用ラウンジの利用が可能。和光などでの優待も。 |

活動の拠点が銀座エリアの方や、銀座でのショッピングや会食を頻繁に楽しむ方に最適なカードです。銀座の老舗百貨店「和光」でのご優待や、その他多くの特約店での割引・優待サービスが受けられます。さらに、銀座の中心に位置する会員専用の「銀座ラウンジ」を無料で利用できるのが最大の特典。買い物の合間の休憩や、待ち合わせ場所として非常に便利です。銀座という街を、より深く、よりお得に楽しむための特別な一枚と言えるでしょう。

ダイナースクラブカードに関するよくある質問

ダイナースクラブカードを検討するにあたり、多くの方が抱くであろう疑問について、Q&A形式で分かりやすくお答えします。

アメリカン・エキスプレス・カードとの違いは何ですか?

ダイナースクラブカードとアメリカン・エキスプレス・カード(アメックス)は、どちらも高いステータス性を持つカードとして、しばしば比較対象になります。両者には似ている点もありますが、明確な違いも存在します。

| 比較項目 | ダイナースクラブカード | アメリカン・エキスプレス・カード |

|---|---|---|

| ブランドイメージ | 伝統、信頼、クラブメンバーシップ | 革新、ブランド力、エンターテインメント |

| 得意分野 | グルメ(エグゼクティブ・ダイニングが強力) | トラベル&エンタメ(ホテル上級会員資格、空港送迎など) |

| ポイントプログラム | 有効期限なし。マイル交換先が豊富。 | 有効期限あり(ただし交換で実質無期限に)。マイル・ホテルポイントへの交換先が多彩。 |

| 加盟店網 | Discoverと提携。JCB加盟店でも利用可。 | 独自の加盟店網。JCBとの提携あり。 |

| 年会費(スタンダード) | 24,200円(税込) | 19,800円(税込)(アメックス・グリーン) |

| 最上位カード | プレミアムカード(インビテーション制) | センチュリオン・カード(インビテーション制) |

最大の違いは、特典の得意分野にあります。ダイナースクラブは「食事(Dine)」の名の通り、「エグゼクティブ・ダイニング」に代表されるグルメ特典が非常に強力です。一方、アメックスは「プライオリティ・パス」の付帯(ゴールド以上)や、手荷物無料宅配サービス(往復)、有名ホテルグループの上級会員資格の付与など、旅行とエンターテインメント関連の特典に強みがあります。

また、ポイントの有効期限も大きな違いです。ダイナースは有効期限がないため、じっくりポイントを貯めたい人に向いています。アメックスは通常3年の有効期限がありますが、一度でもポイント交換を行えば有効期限が無期限になる仕組みです。

どちらが良いかは一概には言えず、グルメを重視するならダイナース、旅行やエンタメを重視するならアメックス、というように、自身のライフスタイルや価値観に合わせて選ぶのが最適解と言えるでしょう。

プレミアムカードの招待(インビテーション)を受けるにはどうすればいいですか?

ダイナースクラブ プレミアムカードへのインビテーションは、すべての会員が憧れる目標の一つですが、その招待基準は一切公表されていません。そのため、以下に挙げるのはあくまで一般的に言われている条件や推測であり、確実な方法ではないことをご理解ください。

- 長期間かつ高額な利用実績: スタンダードなダイナースクラブカードをメインカードとして長期間(最低でも数年)利用し、年間で数百万円以上の安定した決済実績を積むことが大前提とされています。

- 良好な支払い履歴: 言うまでもなく、一度の遅延もなく、常に期日通りに支払いを行っていることが絶対条件です。

- T&E(トラベル&エンターテインメント)分野での利用: ダイナースクラブが提供するレストランやホテル、旅行関連サービスでの利用額が多い会員は、優良顧客として評価されやすいと言われています。

- コンシェルジュサービスの積極的な利用: コンシェルジュを通じて予約や手配を行うことも、カードへのロイヤリティを示す行動として評価される可能性があります。

- 会員としての品格: ダイナースクラブは「クラブ」であるため、会員にふさわしい利用の仕方が求められます。支払い能力だけでなく、社会的信用や品格も間接的に見られている可能性があります。

重要なのは、単に利用額が大きければ良いというわけではなく、ダイナースクラブカードを生活の様々なシーンで活用し、カード会社との良好な関係を長期間にわたって築いていくことです。焦らず、じっくりと実績を積み重ねることが、招待への唯一の道と言えるかもしれません。

ポイントの最もお得な使い道は何ですか?

ダイナースクラブ リワードポイントの価値を最大化できる、最もお得な使い道は、航空会社のマイルに交換し、ビジネスクラスやファーストクラスの特典航空券として利用することです。

多くの航空会社へ1,000ポイント=1,000マイルという有利なレートで交換できます。例えば、200,000ポイントを貯めてANAの200,000マイルに交換したとします。このマイルを使って、通常であれば100万円以上する欧米路線のビジネスクラス往復特典航空券が手に入るとすれば、1ポイントの価値は5円以上にも跳ね上がります。これは、カード利用代金への充当(1ポイント=0.3円~0.5円程度)と比較すると、10倍以上の価値になります。

もちろん、そこまでポイントを貯めるのは簡単ではありませんが、ダイナースのポイントには有効期限がないため、数年がかりで目標を達成することが可能です。

マイル交換以外では、提携するホテルのポイントプログラム(IHGリワーズクラブなど)への交換も比較的人気があります。こちらも、利用するホテルのグレードや時期によっては、1ポイント=1円以上の価値で利用できることがあります。

結論として、最大の価値を引き出すなら「国際線特典航空券(特に上位クラス)」、次点で「ホテルポイント」がおすすめです。ポイントを商品交換やキャッシュバックに使うのは、価値が下がってしまうため、最終手段と考えるのが良いでしょう。

海外での利用は不便ではありませんか?

かつては「ダイナースは海外で使えない店が多い」というイメージがありましたが、現在は状況が大きく改善されています。

その理由は、米国の「Discover(ディスカバー)」カードの加盟店ネットワークと提携しているためです。これにより、アメリカ、カナダ、中国、韓国、台湾、インドなど、世界190以上の国や地域で、Discoverのロゴがある店舗でもダイナースクラブカードが利用できるようになりました。特にアメリカでは、VisaやMastercardと遜色ないレベルで利用できる店舗が増えています。

しかし、ヨーロッパの一部の国や、アジア、南米の地方都市などでは、依然としてVisaやMastercardに比べて加盟店が少ない地域も存在します。高級ホテルや百貨店、主要な観光地のレストランなどでは問題なく使えることが多いですが、ローカルな店や小規模な商店では使えない場面も想定されます。

したがって、「全く不便」というわけではありませんが、「どこでも100%安心」とも言い切れないのが現状です。海外へ渡航する際は、万が一に備えて、サブカードとしてVisaまたはMastercardブランドのクレジットカードを一枚携帯していくことを強く推奨します。これにより、決済手段に困るリスクを完全に回避し、安心して旅行を楽しむことができます。

まとめ:ダイナースクラブカードは年会費以上の価値があるか見極めよう

これまで、ダイナースクラブカードの基本情報から、多岐にわたるメリット・特典、そして注意すべきデメリットや年会費、審査基準に至るまで、包括的に解説してきました。

ダイナースクラブカードは、単に決済を行うための道具ではありません。それは、世界初のクレジットカードとしての歴史と伝統に裏打ちされた「会員制クラブ」への招待状であり、所有者のライフスタイルをより豊かで上質なものへと引き上げる力を持っています。

年会費24,200円(税込)は決して安い金額ではありません。しかし、その価値を正しく見極めることが重要です。

- グルメ好きなら:年に1~2回「エグゼクティブ・ダイニング」を利用するだけで、年会費を上回る金銭的メリットを享受できます。

- 旅行好きなら:世界中の空港ラウンジや手厚い旅行傷害保険、手荷物宅配サービスが、旅の質と快適性を格段に向上させてくれます。

- ステータスを求めるなら:そのカードを持つこと自体が、厳しい審査を通過した社会的信用の証となり、国内外のあらゆるシーンで信頼をもたらします。

- マイラーなら:有効期限のないポイントをじっくり貯め、高レートでマイルに交換することで、夢のビジネスクラス旅行を実現できます。

これらの特典に魅力を感じ、自身のライフスタイルの中で積極的に活用できると確信できる方にとって、ダイナースクラブカードは年会費をはるかに超える価値を提供する、最高のパートナーとなるでしょう。

一方で、これらの特典をほとんど利用する機会がない方や、日々の買い物でのポイント還元率を最優先に考える方にとっては、その価値を実感しにくいかもしれません。

最終的に、ダイナースクラブカードを持つべきかどうかは、あなた自身の価値観とライフスタイルが、このカードの提供する世界観と合致するかどうかにかかっています。この記事で得た情報を基に、ご自身の使い方を具体的にシミュレーションし、年会費以上の満足感を得られるかどうかをじっくりと見極めてみてください。もし、その価値を見出すことができたなら、ダイナースクラブカードはあなたの日常と非日常を、より一層輝かせてくれるに違いありません。