JCBカードWは、若年層をターゲットにした年会費永年無料の高還元率クレジットカードとして、多くの注目を集めています。ポイントが常に2倍貯まり、特定のパートナー店ではさらに高い還元率を実現できるため、日々の生活をお得にしたいと考える方にとって魅力的な選択肢です。

しかし、「本当に自分に合ったカードなのか?」「何かデメリットはないのか?」といった疑問を持つ方も少なくないでしょう。この記事では、JCBカードWの基本スペックから、具体的なメリット、知っておくべきデメリット、姉妹カードである「JCBカードW plus L」との違いまで、あらゆる角度から徹底的に解説します。

さらに、貯まったポイントを最大限に活用する方法や、申し込みから審査に関する情報、よくある質問まで網羅しています。この記事を最後まで読めば、JCBカードWがあなたのライフスタイルにフィットする一枚かどうかが明確になり、賢いカード選びができるようになるでしょう。

目次

JCBカードWとは?

JCBカードWは、日本発の国際カードブランドである株式会社ジェーシービー(JCB)が発行するクレジットカードの中でも、特に18歳から39歳までの若年層を対象とした、WEB入会限定のカードです。その最大の特徴は、年会費が永年無料であるにもかかわらず、ポイント還元率が常にJCB一般カードの2倍(1.0%相当)という高い水準にあることです。

このカードは、将来の優良顧客となる若者世代にJCBブランドの魅力を体感してもらうことを目的とした戦略的な一枚と位置づけられています。そのため、初めてクレジットカードを持つ方や、コストをかけずにお得なカードライフを始めたい方にとって、非常にバランスの取れたスペックを備えています。

基本スペック一覧

まずは、JCBカードWの基本的な性能を一覧表で確認してみましょう。これらのスペックが、後述するメリット・デメリットの基盤となります。

| 項目 | 内容 |

|---|---|

| カード名称 | JCBカードW |

| 国際ブランド | JCB |

| 年会費 | 永年無料 |

| 家族カード | 発行可能(年会費永年無料) |

| ETCカード | 発行可能(年会費永年無料) |

| 申し込み対象 | 18歳以上39歳以下で、本人または配偶者に安定継続収入のある方(高校生を除く) |

| ポイントプログラム | Oki Dokiポイント |

| 基本ポイント還元率 | 1,000円(税込)につき2ポイント(還元率1.0%相当※) |

| ポイント有効期限 | 獲得月から2年間(24ヵ月) |

| 付帯保険 | 海外旅行傷害保険:最高2,000万円(利用付帯) ショッピングガード保険:海外で最高100万円 |

| 締め日・支払日 | 毎月15日締め、翌月10日払い |

| スマホ決済 | Apple Pay、 Google Pay™ に対応(QUICPayとして利用可能) |

| カードデザイン | ナンバーレスデザイン(裏面にカード情報を集約) |

※1ポイント=最大5円相当のアイテムに交換した場合の還元率です。交換先によって還元率は変動します。

(参照:株式会社JCB公式サイト)

18歳~39歳限定の年会費永年無料・高還元率カード

JCBカードWの最も際立った特徴は、「18歳~39歳」という年齢制限を設けている点です。これは、クレジットカードの利用習慣が形成される若年層に、JCBブランドのメインカードとして長く使ってもらうための戦略です。この年齢制限があるからこそ、年会費永年無料でありながら、通常のJCBカードの2倍という高いポイント還元率を提供できています。

通常、JCBが発行するプロパーカード(JCB一般カードなど)のポイント還元率は、1,000円の利用につきOki Dokiポイントが1ポイント付与されます。Oki Dokiポイントは交換先によって価値が変動しますが、例えばJCBプレモカードへのチャージ(1ポイント=5円相当)で利用した場合、還元率は0.5%となります。

一方、JCBカードWは常に1,000円利用につき2ポイントが付与されます。同じくJCBプレモカードにチャージした場合、還元率は1.0%となり、常に一般カードの2倍のポイントが貯まる計算です。年会費無料のカードで基本還元率が1.0%を超えるものは少なく、JCBカードWがいかにお得なカードであるかが分かります。

この「年会費永年無料」と「高還元率」の組み合わせは、特に収入がまだ安定しない若手社会人や学生にとって、大きなメリットとなります。カードを保有しているだけでコストがかかる心配がなく、日々の支払いで効率的にポイントを貯められるため、初めて持つクレジットカードとして非常に有力な候補と言えるでしょう。

カード番号が裏面に記載されたナンバーレスデザイン

JCBカードWは、セキュリティとデザイン性の両面で優れたナンバーレスデザインを採用しています。従来のクレジットカードはカードの表面にカード番号や有効期限、氏名などがエンボス(凹凸)加工で記載されていましたが、JCBカードWではこれらの情報がすべてカードの裏面に集約されています。

このデザインには、主に2つの大きなメリットがあります。

一つ目は、セキュリティの向上です。店舗での支払い時に、店員や周囲の人にカード番号を盗み見されるリスクを大幅に低減できます。近年、キャッシュレス決済の普及に伴い、カード情報の不正利用も増加傾向にあるため、物理的なカードのセキュリティ対策は非常に重要です。カード番号が裏面にあるだけで、安心して支払いができます。

二つ目は、デザイン性の高さです。カード表面から情報がなくなることで、JCBのロゴが際立つ、シンプルで洗練された券面デザインが実現されています。財布に入れていてもスタイリッシュで、支払いシーンでの印象も良いでしょう。

なお、インターネットショッピングなどでカード番号が必要な場合は、カードの裏面を確認するか、会員専用WEBサービス「MyJCB」アプリから簡単に確認できます。特に「MyJCB」アプリを利用すれば、カードが手元になくても安全にカード情報を確認できるため、利便性も損なわれません。このように、JCBカードWは現代のニーズに合わせてセキュリティと利便性、デザイン性を高いレベルで両立させているカードなのです。

JCBカードWのメリット5選

JCBカードWが多くの人に選ばれる理由は、その魅力的なメリットにあります。ここでは、数ある特長の中から特に注目すべき5つのメリットを厳選し、それぞれを詳しく解説していきます。これらのメリットを理解することで、JCBカードWがあなたのライフスタイルをどれだけ豊かにできるかが見えてくるでしょう。

① 年会費が永年無料で使える

クレジットカードを選ぶ上で、年会費は非常に重要な要素です。JCBカードWの最大のメリットの一つは、年会費が条件なしで永年無料であることです。初年度だけでなく、2年目以降も「年間〇〇円以上の利用」といった条件は一切なく、カードを持っているだけで費用が発生することはありません。

多くのクレジットカード、特にゴールドカードやプラチナカードなどのステータスカードでは、数千円から数万円の年会費がかかります。また、一般カードの中にも、初年度は無料でも次年度以降は年会費がかかるものや、年会費を無料にするために一定額の利用が求められるものが存在します。

その点、JCBカードWは完全にコストフリーで保有できます。これは、以下のようなユーザーにとって大きな利点となります。

- 初めてクレジットカードを持つ学生や新社会人: まだ収入が不安定な時期に、維持コストを気にせずにカードを持てるのは大きな安心材料です。

- サブカードとして利用したい人: メインカードは別にあるけれど、特定の店舗でのお得な利用や、JCBブランドの保険のために追加で一枚持ちたいというニーズにも最適です。使わなくてもコストがかからないため、気軽に作ることができます。

- 家計の固定費を抑えたい人: クレジットカードの年会費も積み重なれば大きな出費になります。年会費無料のカードを選ぶことは、賢い節約術の一つです。

また、JCBカードWは、家族カードやETCカードも同様に年会費永年無料で発行できます。家族で車を運転する場合や、高速道路を頻繁に利用する人にとっても、追加コストなしで便利なサービスを利用できるのは嬉しいポイントです。

コストを一切気にすることなく、高還元率の恩恵だけを受けられる。これがJCBカードWの基本的な強みであり、多くの人に支持される根源的な理由と言えるでしょう。

② ポイント還元率が常に1.0%と高い

JCBカードWのもう一つの核となるメリットは、その卓越したポイント還元率です。前述の通り、JCBカードWはJCB一般カードと比較して、常に2倍のOki Dokiポイントが付与されます。

具体的に見ていきましょう。

- JCB一般カード: 1,000円(税込)の利用で1ポイント付与

- JCBカードW: 1,000円(税込)の利用で2ポイント付与

Oki Dokiポイントは、交換先によって1ポイントあたりの価値が変わります。最も交換レートが良いとされる「JCBプレモカードへのチャージ」では、1ポイントが5円相当の価値になります。この場合、JCBカードWの還元率は以下のようになります。

1,000円利用 → 2ポイント獲得 → 10円相当の価値 → 還元率1.0%

クレジットカード業界では、一般的に還元率が1.0%を超えると「高還元率カード」と呼ばれます。多くの年会費無料カードの基本還元率が0.5%程度である中、JCBカードWは年会費無料でありながら基本還元率1.0%という高い水準を達成しています。

この「常に1.0%」という点が重要です。特定の店舗やキャンペーン期間中だけでなく、スーパーでの日常の買い物、公共料金の支払い、インターネットショッピング、レストランでの食事など、カードで支払えるあらゆる場面でこの高還元率が適用されます。

例えば、毎月10万円をJCBカードWで支払うと仮定します。

- 月間獲得ポイント: 200ポイント(100,000円 ÷ 1,000円 × 2ポイント)

- 年間獲得ポイント: 2,400ポイント

- 年間還元額(1pt=5円換算): 12,000円相当

これが還元率0.5%のカードであれば、年間の還元額は6,000円相当です。JCBカードWを使うだけで、年間6,000円もお得になる計算です。このように、日々の支払いをJCBカードWに集約するだけで、意識せずとも効率的にポイントを積み重ねることができます。

③ パートナー店ならポイントが最大21倍にアップ

JCBカードWの真価は、基本還元率の高さだけに留まりません。「JCBオリジナルシリーズパートナー」と呼ばれる提携店で利用することで、ポイント倍率がさらにアップします。これにより、還元率は驚異的なレベルに達することもあります。

ここでは、代表的なパートナー店とその特典内容を詳しく見ていきましょう。

Amazon.co.jp

オンラインショッピングの巨人であるAmazon.co.jpは、JCBカードWユーザーにとって非常にお得なパートナーです。事前に会員専用WEBサービス「MyJCB」で「JCBポイントアップ登録」を行うだけで、Amazon.co.jpでの利用でポイントがいつでも4倍になります。

- 通常ポイント:1倍

- JCBカードW特典:+1倍

- パートナー特典:+2倍

- 合計:4倍

これを還元率に換算すると2.0%相当(1ポイント=5円換算)となります。Amazonプライムの会費やKindle本の購入など、Amazonが提供するほとんどのサービスの支払いが対象です。日頃からAmazonを頻繁に利用する人にとって、この特典は絶大なメリットと言えるでしょう。

セブン-イレブン

全国に店舗網を持つコンビニエンスストアのセブン-イレブンも、お得なパートナー店の一つです。JCBカードWをセブン-イレブンで利用すると、ポイントが3倍になります。

- 通常ポイント:1倍

- JCBカードW特典:+1倍

- パートナー特典:+1倍

- 合計:3倍

還元率に換算すると1.5%相当です。毎日のランチや飲み物、ちょっとした買い物をセブン-イレブンで済ませることが多い人なら、知らず知らずのうちにポイントがどんどん貯まっていきます。事前の登録は不要で、店頭でカード決済(タッチ決済含む)するだけで自動的にポイントアップが適用される手軽さも魅力です。

スターバックス(Starbucks eGift購入)

コーヒー好きには見逃せないのがスターバックスでの特典です。特に、オンラインで「Starbucks eGift」を購入したり、スターバックス カードへオンライン入金・オートチャージしたりする場合、ポイントが最大で21倍(※キャンペーン適用時。通常は10倍)になることがあります。

例えば、通常時の10倍で計算してみましょう。

- 通常ポイント:1倍

- JCBカードW特典:+1倍

- パートナー特典:+8倍

- 合計:10倍

還元率に換算すると5.0%相当という驚異的な数値になります。スターバックスによく行く人は、事前にスターバックス カードへJCBカードWでオンラインチャージしておくことで、非常にお得にコーヒーを楽しめます。

(参照:株式会社JCB公式サイト JCBオリジナルシリーズパートナー)

その他のJCBオリジナルシリーズパートナー

上記以外にも、JCBカードWのポイントアップ対象となるパートナー店は多岐にわたります。日常生活のさまざまなシーンでポイントアップの恩恵を受けられます。

| パートナー店(一例) | ポイント倍率 | 還元率(1pt=5円換算) |

|---|---|---|

| メルカリ | 3倍 | 1.5% |

| ウエルシア | 3倍 | 1.5% |

| ビックカメラ | 3倍 | 1.5% |

| 高島屋 | 3倍 | 1.5% |

| apollostation,出光,シェル | 2倍 | 1.0% |

| ピザハットオンライン | 5倍 | 2.5% |

※ポイント倍率は変更される場合があります。最新情報は公式サイトでご確認ください。

このように、自分のライフスタイルに合ったパートナー店を積極的に利用することで、JCBカードWの価値を最大限に高めることができます。

④ 最短5分でデジタルカードが発行される「モバ即」に対応

「今すぐクレジットカードを使いたい」という急なニーズに応えてくれるのが、「モバ即(モバイル即時入会サービス)」です。JCBカードWはこの「モバ即」に対応しており、申し込みから審査完了まで最短5分で、スマートフォンアプリ上にデジタルカードが発行されます。

「モバ即」の主なメリットは以下の通りです。

- 即時利用可能: 審査完了後すぐに「MyJCB」アプリでカード番号やセキュリティコードが確認できるため、その場ですぐにオンラインショッピングに利用できます。また、Apple PayやGoogle Payに設定すれば、QUICPay加盟店での実店舗決済も可能になります。

- プラスチックカードも後日届く: デジタルカードだけでなく、約1週間後にはナンバーレスデザインのプラスチックカードも自宅に郵送されます。QUICPayに対応していない店舗でも、通常のクレジットカードとして利用できるので安心です。

この「モバ即」を利用するには、いくつかの条件があります。

- 受付時間: 9:00AM~8:00PMの申し込み完了分が対象です。時間外の申し込みは翌日扱いとなります。

- 本人確認: 顔写真付きの本人確認書類(運転免許証、マイナンバーカード、在留カードのいずれか)が必要です。

- オンライン口座設定: 支払い口座として設定する銀行のオンライン口座が必要です。

急な海外出張でネット予約が必要になった、どうしても欲しい限定商品がオンラインで発売された、といった緊急の場面でも、「モバ即」ならすぐに対応できます。欲しいと思ったその時にカードを手に入れられるスピード感は、現代の消費スタイルにマッチした大きなメリットです。

⑤ 最高2,000万円の海外旅行傷害保険が利用付帯

JCBカードWは、年会費無料でありながら、手厚い旅行傷害保険が付帯している点も大きな魅力です。特に、最高2,000万円の海外旅行傷害保険は、海外へ旅行や出張に行く機会がある人にとって心強い備えとなります。

この保険は「利用付帯」です。利用付帯とは、日本を出国する前に、募集型企画旅行(パッケージツアー)の料金や、搭乗する航空機・船舶などの公共交通乗用具の料金をJCBカードWで支払うことで、保険が適用される仕組みです。

具体的な補償内容は以下の通りです。

| 補償項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 100万円限度 |

| 疾病治療費用 | 100万円限度 |

| 賠償責任 | 2,000万円限度 |

| 携行品損害 | 20万円限度(1旅行中)※自己負担額3,000円 |

| 救援者費用等 | 100万円限度 |

(参照:株式会社JCB公式サイト)

海外では日本の健康保険が使えず、医療費が高額になるケースが少なくありません。例えば、盲腸(虫垂炎)で入院・手術した場合、数百万円の請求が来ることもあります。そんな時、傷害・疾病治療費用がそれぞれ100万円まで補償されるのは大きな安心材料です。また、スマートフォンの破損や盗難などに備える携行品損害、他人に怪我をさせてしまった場合の賠償責任までカバーされています。

年会費無料のカードでこれだけ充実した保険が付帯しているものは珍しく、JCBカードWは旅行好きな若者にとって、お守りのような一枚にもなり得ます。

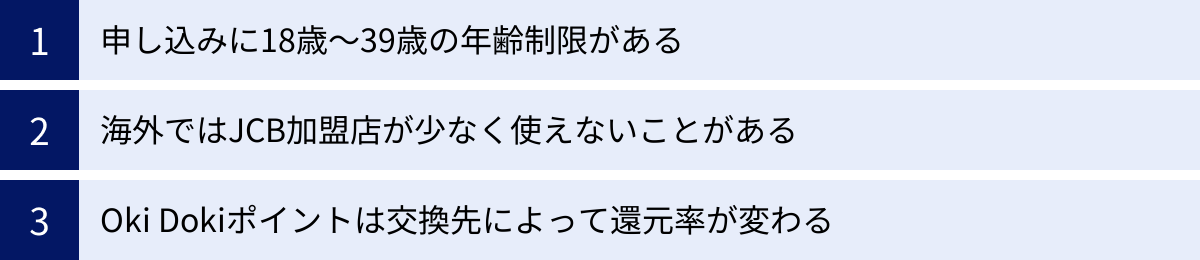

JCBカードWの知っておきたいデメリット

多くのメリットを持つJCBカードWですが、完璧なカードというわけではありません。申し込みを検討する前に、知っておくべきデメリットや注意点もいくつか存在します。これらを事前に把握しておくことで、後悔のないカード選びができます。

申し込みに18歳~39歳の年齢制限がある

JCBカードWの最も明確なデメリットは、申し込み対象者が「18歳以上39歳以下」に限定されていることです。これは、このカードが若年層の顧客獲得を目的とした戦略的な商品であるためです。

したがって、40歳以上の方は、いくらJCBカードWのスペックに魅力を感じても、新規で申し込むことはできません。この点は、JCBカードWを検討する上での絶対的な前提条件となります。

40歳以上の方で、JCBの高還元率カードを持ちたい場合は、JCBカードSなどの他の選択肢を検討する必要があります。JCBカードSは年会費が条件付きで無料になり、特定の優待店でポイントアップが受けられるなど、異なる魅力を持っています。

この年齢制限は、JCBカードWの「若者向け」というコンセプトを明確に示しています。ターゲット層にとってはメリットの源泉ですが、ターゲットから外れる層にとっては乗り越えられない壁となる、諸刃の剣と言えるでしょう。

40歳以降も継続して利用できる

上記の年齢制限に関連して、「40歳になったらカードは使えなくなるの?」という疑問を持つ方が非常に多いです。結論から言うと、その心配は全くありません。

JCBカードWは、一度39歳までに発行すれば、40歳以降も年会費永年無料、ポイント還元率も変わらずにそのまま継続して利用できます。カードが自動的に解約されたり、スペックの劣る別のカードに切り替えられたりすることはありません。

つまり、年齢制限はあくまで「申し込み時」の条件です。39歳ぎりぎりで申し込んだとしても、その後のカードライフでは年齢を気にすることなく、JCBカードWが提供する高いパフォーマンスを享受し続けることができます。

この点は、デメリットというよりはむしろ、ユーザーの不安を解消するための重要な補足情報です。若いうちにこのカードを作っておけば、生涯にわたって年会費無料で高還元率の恩恵を受けられる「一生モノ」のカードとなり得るのです。ですから、申し込み資格があるうちに発行しておくことが、将来的なメリットを最大化する鍵となります。

海外ではJCB加盟店が少なく使えないことがある

JCBカードWは、日本が世界に誇る国際ブランド「JCB」のカードです。日本国内や、ハワイ、グアム、韓国、台湾といった日本人観光客が多いアジア地域では、JCBの加盟店は非常に多く、決済で困ることはほとんどありません。

しかし、ヨーロッパやアメリカ本土など、一部の地域においては、VisaやMastercardと比較してJCBの加盟店が少ないのが現状です。特に、地方の小さな店舗や個人経営のレストランなどでは、JCBのステッカーが掲示されておらず、支払いに使えない場面に遭遇する可能性があります。

これはJCBカードW固有のデメリットではなく、JCBブランド共通の課題です。そのため、海外旅行や出張に頻繁に行く方は、JCBカードWをメインカードとしつつも、保険としてVisaやMastercardブランドのクレジットカードをサブカードとして携帯しておくことを強くおすすめします。

異なる国際ブランドのカードを複数枚持っておくことで、

- 片方のカードが使えなかった場合のリスクヘッジになる

- カードの磁気不良やICチップの故障といったトラブルに対応できる

- 各カードの利用限度額を分散できる

といったメリットがあります。JCBカードWの海外旅行傷害保険は利用付帯なので、ツアー代金や航空券の支払いにJCBカードWを使い、現地での細かい支払いは加盟店の多いVisa/Mastercardを使う、といった賢い使い分けが理想的です。

Oki Dokiポイントは交換先によって還元率が変わる

JCBカードWは基本還元率1.0%相当と説明しましたが、これはポイントの交換先を最適化した場合の数値である点に注意が必要です。JCBのOki Dokiポイントは、何に交換するかによって1ポイントあたりの価値が大きく変動します。

例えば、代表的な交換先と、その場合の還元率を見てみましょう。(1,000円利用で2ポイント獲得を前提)

| 交換先 | 1ポイントの価値 | 実質還元率 |

|---|---|---|

| JCBプレモカードへのチャージ | 5円相当 | 1.0% |

| nanacoポイント | 4.5ポイント(4.5円相当) | 0.9% |

| ビックポイント | 4円相当 | 0.8% |

| Amazon.co.jpでの支払い | 3.5円分 | 0.7% |

| キャッシュバック | 3円 | 0.6% |

| JCBギフトカード(商品券) | 約2.8円相当(1,050ptで3,000円分) | 約0.57% |

このように、最もお得なJCBプレモカードへのチャージ(1.0%)と、手軽なキャッシュバック(0.6%)では、還元率に大きな差が生まれます。何も考えずにポイントを交換してしまうと、JCBカードWのポテンシャルを最大限に引き出せない可能性があります。

これは、ポイントの使い道を自分で考え、最適な交換先を選ぶ手間がかかる、と捉えることもできます。ただ単に「高還元率」という言葉だけを鵜呑みにせず、出口戦略までしっかり考えることが、JCBカードWを賢く使いこなすための鍵となります。ポイントの具体的な活用方法については、後の章で詳しく解説します。

JCBカードW plus Lとの違いを比較

JCBカードWには、「JCBカードW plus L」という姉妹カードが存在します。名前が似ているため、どちらを選ぶべきか迷う方も多いでしょう。ここでは、両者の違いを明確にし、あなたに最適な一枚を選ぶための判断材料を提供します。

基本的な機能や還元率は同じ

まず大前提として、JCBカードWとJCBカードW plus Lの基本的な機能、スペックは全く同じです。

以下の主要な項目については、両カードに一切の違いはありません。

- 年会費: 永年無料

- 申し込み年齢: 18歳~39歳限定

- 基本ポイント還元率: 常に1.0%相当(JCB一般カードの2倍)

- JCBオリジナルシリーズパートナーでのポイントアップ: Amazonで4倍など、全て共通

- 付帯保険: 最高2,000万円の海外旅行傷害保険(利用付帯)など

- モバ即対応: 最短5分発行が可能

つまり、カードの心臓部である「お得さ」や「利便性」に関しては、どちらを選んでも差は生まれません。違いは、JCBカードW plus Lにのみ付帯する、女性向けの特典にあります。

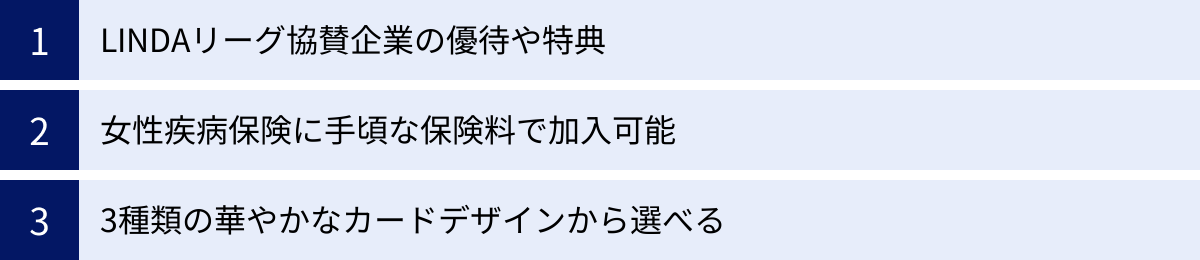

女性に嬉しい限定特典が付帯

JCBカードW plus Lの「L」は、”LINDA”を意味し、女性の毎日を応援するというコンセプトが込められています。そのコンセプトの通り、JCBカードWの基本機能に加えて、女性のライフスタイルを豊かにする3つの限定特典が付帯しています。

LINDAリーグの協賛企業による優待や特典

JCBカードW plus Lの会員は、「LINDAリーグ」と名付けられたプロジェクトに参加する協賛企業から、さまざまな優待やプレゼント企画を利用できます。

例えば、以下のような特典が提供されています。(内容は時期によって変動します)

- コスメ: 人気コスメブランドのサンプルセットプレゼントや割引クーポン

- ファッション: オンラインストアで使える割引クーポン

- グルメ・旅行: レストランの優待プランや、旅行予約サイトでの特別割引

- チケット: 毎月のプレゼント企画として、映画鑑賞券やテーマパークのチケットなどが抽選で当たる

これらの特典は、女性の「きれい」「楽しい」を応援するものが中心です。LINDAリーグのサイトを定期的にチェックすることで、日常のちょっとした楽しみやお得な情報を見つけられます。

女性疾病保険に手頃な保険料で加入可能

JCBカードW plus Lの会員は、オプションとして「女性疾病保険」に割安な保険料で加入できます。これは、乳がん、子宮がん、卵巣がんといった女性特有の病気で入院・手術した場合に、通常の医療保険に上乗せして保険金が支払われるものです。

保険料は年齢によって異なり、非常に手頃な価格設定になっています。

| 年齢 | 月払保険料(1口あたり) |

|---|---|

| 20~24歳 | 290円 |

| 25~29歳 | 360円 |

| 30~34歳 | 490円 |

| 35~39歳 | 660円 |

(参照:株式会社JCB公式サイト)

若いうちから手頃な掛け金で将来の備えができるため、健康への関心が高い女性にとっては非常に魅力的なオプションです。もちろん加入は任意なので、不要な場合は申し込む必要はありません。

3種類の華やかなカードデザイン

JCBカードWのカードデザインはネイビーを基調とした1種類のみですが、JCBカードW plus Lでは、3種類のデザインから好みのものを選べます。

- ホワイト: シンプルで清潔感のあるデザイン

- ピンク: M/mika ninagawaが手掛ける、鮮やかな花柄のデザイン

- M/mika ninagawa(蜷川実花)デザイン: 上記とは異なる、華やかでアーティスティックな花柄のデザイン

毎日持ち歩くものだからこそ、デザインにこだわりたいという女性のニーズに応えています。自分の好きなデザインのカードを選ぶことで、支払い時の気分も上がることでしょう。

どちらのカードを選ぶべきか

JCBカードWとJCBカードW plus L、どちらを選ぶべきか。結論は非常にシンプルです。

- JCBカードW plus Lを選ぶべき人:

- 女性で、plus L限定の特典(LINDAリーグ、女性疾病保険、選べるデザイン)のいずれかに魅力を感じる方。

- JCBカードWを選ぶべき人:

- 男性の方(plus Lは女性向け特典が中心のため)。

- 女性でも、限定特典に特に興味がなく、シンプルな機能だけで十分だと考える方。

基本的なお得さは全く同じなので、純粋にplus Lの追加特典が自分にとって価値があるかどうかで判断しましょう。追加料金は一切かからないため、女性であれば「とりあえずplus Lにしておく」という選択も合理的です。後からJCBカードWに切り替えることはできないため、迷ったら特典の多いplus Lを選んでおくと後悔がないかもしれません。

JCBカードWのOki Dokiポイントを徹底活用する方法

JCBカードWの魅力を最大限に引き出すには、Oki Dokiポイントを「いかに効率よく貯め、いかに価値の高いものに交換するか」という2つの視点が不可欠です。この章では、ポイントを徹底的に活用するための具体的な方法を解説します。

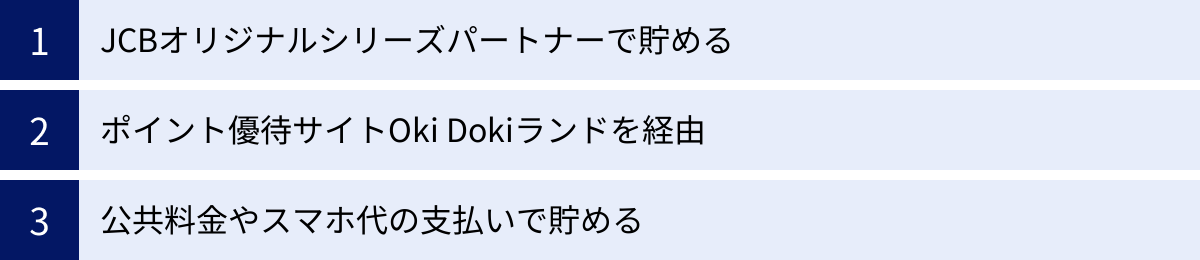

お得なポイントの貯め方

まずは、日常の支払いでポイントをザクザク貯めるためのテクニックを見ていきましょう。

JCBオリジナルシリーズパートナーで貯める

前述の通り、JCBオリジナルシリーズパートナーとなっている店舗を意識的に利用することが、ポイントを飛躍的に増やす最も効果的な方法です。

- ネットショッピング: Amazon.co.jp(ポイント4倍)を積極的に利用する。

- コンビニ: セブン-イレブン(ポイント3倍)を普段使いのコンビニにする。

- コーヒー: スターバックスでは、店頭で直接支払うのではなく、事前にオンラインでスターバックス カードにチャージする(ポイント最大21倍)。

- ドラッグストア: ウエルシア(ポイント3倍)で日用品や薬を購入する。

自分の生活圏内にあるパートナー店を把握し、支払いをJCBカードWに集約するだけで、基本還元率1.0%を大きく上回るペースでポイントが貯まっていきます。

ポイント優待サイト「Oki Dokiランド」を経由して貯める

「Oki Dokiランド」は、JCBが運営するポイント優待サイトです。このサイトを経由して提携先のオンラインショップで買い物をすると、通常のポイントに加えて、Oki Dokiランド経由分のボーナスポイントが加算されます。

提携ショップには、以下のような大手サイトが名を連ねています。

- 楽天市場: ポイント2倍~

- Yahoo!ショッピング: ポイント2倍~

- ビックカメラ.com: ポイント2倍~

- じゃらんnet: ポイント2倍~

- さとふる: ポイント3倍~

例えば、Oki Dokiランドを経由して楽天市場で買い物をすると、JCBカードWの基本ポイント(2倍)に加えて、Oki Dokiランドのボーナスポイント(1倍~)が上乗せされます。さらに、楽天ポイントも通常通り貯まるため、ポイントの三重取りが可能になります。

ネットショッピングをする際には、「まずOki Dokiランドで検索する」という習慣をつけるだけで、ポイントの貯まり方が劇的に変わります。

公共料金やスマホ代の支払いで貯める

毎月必ず発生する固定費の支払いをJCBカードWに設定することも、着実にポイントを貯めるための基本戦略です。

- 公共料金: 電気、ガス、水道料金

- 通信費: 携帯電話料金、インターネットプロバイダー料金

- 税金・保険料: 国民年金保険料、一部の地方税

- サブスクリプション: Netflix、Spotifyなどの月額サービス

これらの支払いは金額が大きく、毎月継続して発生するため、一度カード払いに設定してしまえば、何もしなくても自動的にポイントが貯まり続けます。例えば、月3万円の固定費を支払っている場合、年間で7,200ポイント(3,600円相当)が貯まる計算です。手間をかけずに安定してポイントを獲得できる、非常に効率の良い方法です。

おすすめのポイント交換先と還元率

貯めたOki Dokiポイントは、出口戦略、つまり「何に交換するか」が非常に重要です。交換先によって価値が大きく変わるため、お得な交換先を知っておきましょう。

キャッシュバック(1ポイント=3円)

最もシンプルで分かりやすい交換先が、カード利用金額に充当できるキャッシュバックです。「MyJCB」から手続きをすると、1ポイント=3円のレートで翌月のカード請求額から差し引かれます。

- 還元率: 0.6%(1,000円利用で2pt→6円キャッシュバック)

- メリット: 使い道に悩む必要がなく、現金同様に使える。

- デメリット: 還元率は他の交換先に比べて低い。

手間をかけたくない人や、特定のポイントを使わない人には便利な選択肢ですが、お得度を追求するなら他の交換先を検討しましょう。

JCBプレモカードへのチャージ(1ポイント=5円相当)

JCBカードWのポイント交換先として、最も還元率が高くなるのがJCBプレモカードへのチャージです。1ポイント=5円相当のレートでチャージできます。

- 還元率: 1.0%(1,000円利用で2pt→10円分チャージ)

- メリット: 最高の交換レートで、ポイントの価値を最大限に引き出せる。

- デメリット: JCBプレモカードという別の決済手段を持つ必要がある。

JCBプレモカードは、Amazon.co.jp、全国のコンビニ、百貨店、家電量販店など、多くのお店で使えるプリペイドカードです。日常的に利用する店舗が加盟店に含まれているなら、この交換方法が断然おすすめです。

nanacoポイントへの交換(1ポイント=4.5円相当)

セブン&アイグループの電子マネー「nanaco」のポイントにも交換可能です。1 Oki Dokiポイントを4.5 nanacoポイント(4.5円相当)に交換できます。

- 還元率: 0.9%(1,000円利用で2pt→9nanacoポイント)

- メリット: セブン-イレブンやイトーヨーカドーを頻繁に利用する人には非常に便利。

- デメリット: JCBプレモカードよりはレートが少し下がる。

セブン-イレブンでの税金の支払いにnanacoを使えるなど、独自のメリットがあるため、nanacoを日常的に活用している人には有力な交換先です。

Amazonでの支払いに利用(1ポイント=3.5円分)

Amazon.co.jpでの買い物時に、Oki Dokiポイントを直接支払いに充当できます。AmazonのアカウントにJCBカードWを登録しておくと、支払い画面で「パートナーポイントプログラム」として利用できます。

- 還元率: 0.7%(1,000円利用で2pt→7円分として利用)

- メリット: 交換手続きが不要で、Amazonでの買い物ついでに手軽に使える。

- デメリット: 還元率はキャッシュバックよりは良いが、最高レートではない。

「ポイント交換は面倒だけど、少しでもお得に使いたい」という、利便性と還元率のバランスを重視する人に向いています。

ポイントの有効期限は2年間

Oki Dokiポイントには獲得月から2年間(24ヵ月)の有効期限があります。せっかく貯めたポイントも、有効期限を過ぎると失効してしまいます。

ポイントの残高や有効期限は、会員専用WEBサービス「MyJCB」でいつでも確認できます。定期的にログインして、失効が近いポイントがないかチェックする習慣をつけましょう。JCBカードWはポイントが貯まりやすいため、気づいたらまとまったポイントになっていることもあります。計画的に交換し、ポイントを無駄にしないようにしましょう。

JCBカードWの申し込みと審査

JCBカードWに魅力を感じ、申し込みを検討している方のために、申し込み資格から審査の傾向まで、気になるポイントを解説します。

申し込み資格と条件

JCBカードWの申し込みには、以下の条件をすべて満たす必要があります。

- 年齢: 18歳以上39歳以下であること。

- 収入: 本人または配偶者に安定継続収入があること。

- その他: 高校生は申し込み不可(ただし、卒業年の1月1日から3月31日までの期間であれば、高校生でも申し込み可能な場合があります)。

- 入会方法: WEB入会限定です。郵送や店頭での申し込みはできません。

特に重要なのが年齢と収入の条件です。学生や主婦(主夫)の方でも、アルバイト収入があったり、配偶者に安定収入があったりすれば、申し込み資格を満たします。

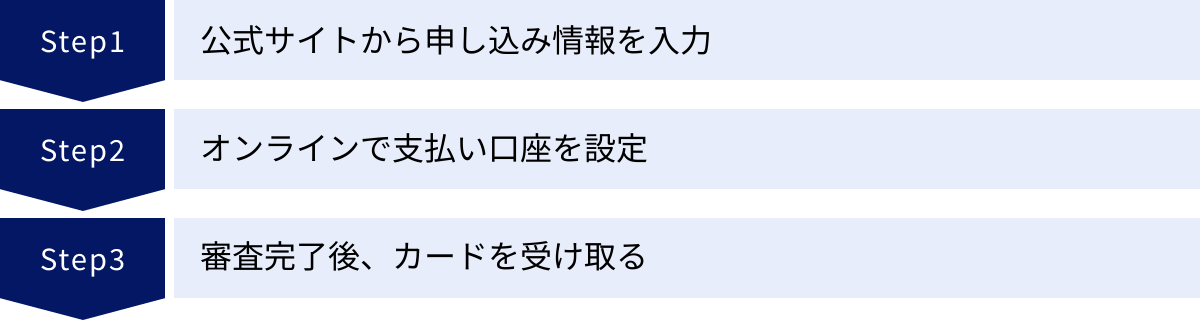

申し込みからカード発行までの流れ【3ステップ】

JCBカードWの申し込みは、すべてオンラインで完結します。最短5分で発行できる「モバ即」を例に、大まかな流れを3ステップで紹介します。

① 公式サイトから申し込み情報を入力

まずはJCBカードWの公式サイトにアクセスし、「モバ即で申し込む」ボタンから手続きを開始します。画面の指示に従い、氏名、住所、生年月日、勤務先情報、年収などを入力します。入力ミスがあると審査に影響する可能性があるため、正確に記入しましょう。

② オンラインで支払い口座を設定

次に、クレジットカードの利用代金を引き落とすための金融機関口座を設定します。多くの都市銀行、地方銀行、ネット銀行などに対応しています。このオンラインでの口座設定が、「モバ即」を利用するための条件の一つです。

同時に、顔写真付き本人確認書類(運転免許証、マイナンバーカードなど)をスマートフォンのカメラで撮影し、アップロードして本人確認を完了させます。

③ 審査完了後、カードを受け取る

申し込み情報と本人確認が完了すると、JCBによる入会審査が開始されます。「モバ即」の場合、最短5分で審査が完了し、メールで結果が通知されます。

審査に通過すると、すぐに「MyJCB」アプリでカード番号が発行され、オンラインショッピングやスマホ決済で利用を開始できます。後日、約1週間ほどでプラスチックカードが自宅に郵送で届きます。

審査の難易度と必要な年収

クレジットカードの審査基準は公表されていませんが、JCBカードWの審査難易度は、一般的に「それほど高くない」と考えられています。その理由は以下の通りです。

- 若年層向けのカードであること: ターゲットである18歳~39歳は、まだ年収が高くない層も多いため、申し込みのハードルは比較的低めに設定されていると推測されます。

- 一般カードに分類されること: ゴールドカードやプラチナカードのようなステータスカードではなく、年会費無料の一般カードであるため、求められる属性は標準的なレベルです。

明確な年収基準はありませんが、アルバイトやパートでも、継続的に安定した収入(目安として年収100万円~200万円程度)があれば、審査に通る可能性は十分にあります。年収の金額そのものよりも、「毎月安定して収入があるか」という継続性が重視される傾向にあります。

もちろん、過去にクレジットカードやローンの支払いを延滞したことがあるなど、信用情報(クレヒス)に問題がある場合は審査が厳しくなります。

学生や主婦(主夫)でも申し込める?

はい、学生や主婦(主夫)の方でも申し込むことができます。

- 学生の場合: 18歳以上であれば申し込み可能です(高校生は除く)。アルバイトなどで本人に安定収入があれば、審査に通る可能性は高まります。その際、キャッシング枠を0円に設定して申し込むと、審査のハードルが下がると言われています。

- 主婦(主夫)の場合: 申し込み資格に「本人または配偶者に安定継続収入のある方」と明記されている通り、ご自身に収入がなくても、配偶者に安定した収入があれば申し込むことができます。

JCBカードWは、初めてクレジットカードを持つ若者や、家計管理にカードを活用したい主婦(主夫)層もターゲットに含んでおり、幅広い層に門戸が開かれているカードと言えるでしょう。

JCBカードWはこんな人におすすめ

これまで解説してきた内容を踏まえ、JCBカードWが特にどのような人におすすめなのかをまとめます。以下のいずれかに当てはまる方は、JCBカードWを作ることで大きなメリットを得られる可能性が高いでしょう。

年会費無料で高還元率カードを持ちたい人

「コストはかけたくない。でも、ポイントはしっかり貯めたい」。これは多くの人がクレジットカードに求める、最も基本的なニーズです。JCBカードWは、このニーズに完璧に応えます。年会費は永年無料なので、持っているだけで損をすることはありません。その上で、基本ポイント還元率は1.0%相当と高水準です。

複雑な条件なしで、シンプルにお得を追求したい人にとって、JCBカードWはまさに理想的な一枚です。

Amazonやセブン-イレブンをよく利用する人

特定の店舗での利用で、JCBカードWの価値はさらに高まります。特に、以下の店舗を日常的に利用する人には、JCBカードWが強く推奨されます。

- Amazon.co.jp: ポイント4倍(還元率2.0%相当)

- セブン-イレブン: ポイント3倍(還元率1.5%相当)

- スターバックス: ポイント最大21倍(還元率10.5%相当)

これらの店舗での利用が多い人は、他のどのカードを使うよりも効率的にポイントを貯めることができます。自分の消費行動とパートナー店が合致しているかどうかは、カード選びの重要な判断基準です。

初めてクレジットカードを持つ18歳~39歳の人

18歳から39歳の方で、これから初めてクレジットカードを作るという人に、JCBカードWは最適なファーストカードです。

- 年会費無料で安心: 維持コストを気にせず、クレジットカードの仕組みに慣れることができる。

- シンプルで分かりやすい高還元: どこで使ってもポイントが貯まりやすく、お得を実感しやすい。

- 信頼のJCBブランド: 日本国内での利用に強く、サポート体制も充実している。

若年層向けに特化しているからこそ、初めての人にも使いやすいように設計されています。申し込み資格があるうちに作っておくべき、価値ある一枚と言えるでしょう。

セキュリティを重視する人

クレジットカードを持つ上で、不正利用などのセキュリティリスクが気になるという方も多いでしょう。JCBカードWは、セキュリティ対策を重視する人にもおすすめできます。

- ナンバーレスデザイン: カード券面から番号が盗み見されるリスクを低減。

- 不正利用検知システム: JCBが24時間365日体制で不審な利用を監視。

- MyJCBアプリ: 利用通知設定や、必要に応じてカード利用を一時的に停止する機能も利用可能。

安心してキャッシュレスライフを送るための機能が充実しており、信頼性の高いカードを求める人にも満足のいく仕様となっています。

JCBカードWに関するよくある質問

最後に、JCBカードWに関してユーザーから寄せられることの多い質問とその回答をまとめました。

40歳になったらカードは使えなくなりますか?

いいえ、使えなくなりません。39歳までに一度発行すれば、40歳以降も年会費永年無料、ポイント還元率などの特典もそのままで継続して利用できます。年齢制限はあくまで「申し込み時」のものですので、ご安心ください。

締め日と支払日はいつですか?

JCBカードWの利用代金の締め日は毎月15日、支払日(口座からの引き落とし日)は翌月の10日です。例えば、3月16日から4月15日までの利用分が、5月10日に引き落とされます。10日が土日祝日の場合は、翌営業日が支払日となります。

家族カードやETCカードは発行できますか?

はい、どちらも発行可能です。家族カード、ETCカードともに、年会費は永年無料です。

- 家族カード: 本会員と生計を同一にする配偶者・親・子供(18歳以上、高校生を除く)が対象です。本会員と同様のサービスを受けられますが、ポイントは本会員に合算されます。

- ETCカード: 高速道路の料金所をスムーズに通過できる専用カードです。発行手数料も無料です。

Apple PayやGoogle Payに設定できますか?

はい、設定可能です。JCBカードWをApple Payまたは Google Pay™ に設定すると、「QUICPay(クイックペイ)」として全国のQUICPay加盟店でスマートフォンをかざすだけで支払いができます。サインや暗証番号入力が不要で、スピーディーかつ安全に決済が完了します。

利用限度額はいくらですか?

利用限度額は、申し込み者の年収や信用情報などに基づいて、JCBの審査によって個別に設定されます。そのため、一概に「いくら」とは言えません。一般的には、10万円から100万円程度の範囲で設定されることが多いようです。特に学生や主婦(主夫)の場合は、初期の限度額は低め(10万円~30万円程度)に設定される傾向があります。利用実績を積むことで、将来的に限度額が増額される可能性もあります。

ポイントの確認方法は?

貯まったOki Dokiポイントの残高や有効期限は、会員専用WEBサービス「MyJCB」で確認できます。パソコンのブラウザまたはスマートフォンの「MyJCB」アプリからログインすることで、いつでも簡単に確認可能です。利用明細の確認や各種手続きも行えるため、カードが届いたらすぐに登録しておくことをおすすめします。