三井住友カード プラチナプリファードは、数あるプラチナカードの中でも「ポイント特化型」という独自のポジションを確立し、多くの注目を集めています。一般的なプラチナカードが提供するステータスや豪華な付帯サービスとは一線を画し、日常の買い物から資産形成に至るまで、あらゆるシーンで効率的にポイントを貯めることに特化しているのが最大の特徴です。

しかし、年会費が33,000円(税込)と高額であるため、「本当に自分にとってメリットがあるのか」「年会費の元は取れるのか」と疑問に思う方も少なくないでしょう。また、他の三井住友カードとの違いや、どのようなライフスタイルの人に最適なカードなのか、具体的な判断基準を知りたいというニーズも高まっています。

この記事では、三井住友カード プラチナプリファードの基本情報から、10個の具体的なメリットと6個の注意すべきデメリットを徹底的に深掘りします。さらに、年間利用額ごとの損益分岐点のシミュレーションや、他の主要な三井住友カードとの比較を通じて、このカードが持つ真の価値を明らかにしていきます。審査基準やお得な入会方法、よくある質問まで網羅的に解説しますので、申し込みを検討している方はもちろん、自身のライフスタイルに最適なクレジットカードを探している方も、ぜひ最後までご覧ください。

目次

三井住友カード プラチナプリファードとは

三井住友カード プラチナプリファードは、三井住友カード株式会社が発行するクレジットカードの中でも、ポイント還元に最大限特化したプラチナカードとして位置づけられています。従来のプラチナカードが持つ「ステータス」や「豪華な付帯サービス」といった側面に加え、「圧倒的なポイント獲得効率」という新たな価値を提供することを目指して設計されました。

このカードのコンセプトは、「賢く、お得に、そして豊かに暮らす」ためのパートナーです。日常のコンビニやスーパーでの買い物、特別な日のレストランでの食事、旅行の予約、さらには将来のための資産形成(クレカ積立)まで、生活のあらゆる場面で高いポイント還元を受けられる仕組みが整っています。

一般的なクレジットカードのポイント還元率が0.5%程度、高還元率カードでも1.0%が標準である中、プラチナプリファードは基本還元率が1.0%と高く設定されています。さらに、特定の店舗やサービス(プリファードストア)では、この基本還元率に加えて最大で+14%もの追加ポイントが付与されるため、利用シーンを意識することで驚異的なスピードでポイントを貯めることが可能です。

また、年間利用額に応じた継続特典や、SBI証券でのクレカ積立における高いポイント還元率など、他のカードには見られないユニークな特典も魅力です。これらの特徴から、三井住友カード プラチナプリファードは、単なる決済手段ではなく、ライフスタイル全体を最適化し、資産形成を加速させるためのツールと言えるでしょう。

ただし、その分年会費は33,000円(税込)と高額であり、プライオリティ・パスが付帯しないなど、一部の特典は他のプラチナカードと比較して割り切られている部分もあります。そのため、このカードを最大限に活用するには、その特性を正しく理解し、自身の消費スタイルやライフプランと合致するかどうかを見極めることが非常に重要です。

カードの基本情報を一覧で紹介

三井住友カード プラチナプリファードの基本的なスペックを以下の表にまとめました。カードの全体像を把握するための参考にしてください。

| 項目 | 詳細 |

|---|---|

| カード名称 | 三井住友カード プラチナプリファード |

| 国際ブランド | Visa |

| 年会費(本会員) | 33,000円(税込) |

| 年会費(家族会員) | 無料 |

| 申込資格 | 原則として、満20歳以上で、ご本人に安定継続収入のある方(参照:三井住友カード株式会社公式サイト) |

| 基本ポイント還元率 | 1.0%(ご利用金額200円(税込)につき2ポイント) |

| ポイントの種類 | Vポイント |

| 特約店(プリファードストア) | 対象店舗で追加ポイント(+1%~+14%) |

| 継続特典 | 毎年、前年100万円の利用ごとに10,000ポイントをプレゼント(最大40,000ポイント) |

| SBI証券クレカ積立 | 積立額の5.0%のポイントを付与 |

| 海外利用特典 | 外貨でのショッピング利用で+2%ポイント還元 |

| 旅行傷害保険 | 海外・国内ともに最高5,000万円(利用付帯) |

| ショッピング保険 | お買物安心保険:年間最高300万円 |

| 空港ラウンジ | 国内の主要空港およびハワイのダニエル・K・イノウエ国際空港のラウンジが無料で利用可能 |

| 追加可能カード | 家族カード、ETCカード、iD(専用カード・携帯型)、Apple Pay、Google Pay など |

| 締め日・支払日 | 締め日:毎月15日、支払日:翌月10日 / 締め日:毎月末日、支払日:翌月26日 のいずれかを選択 |

この基本情報からも、プラチナプリファードが「ポイントを貯める」という一点において非常に強力な性能を持つカードであることがわかります。次の章からは、これらの特徴がもたらす具体的なメリットを、一つひとつ詳しく解説していきます。

三井住友カード プラチナプリファードのメリット10選

三井住友カード プラチナプリファードは、ポイント獲得に特化した設計により、ユーザーに多くのメリットを提供します。ここでは、その中でも特に注目すべき10個の利点を詳しく解説します。

① 基本のポイント還元率が1%と高い

クレジットカードを選ぶ上で最も基本的な指標となるのが、ポイント還元率です。多くの一般カードが0.5%の還元率であるのに対し、三井住友カード プラチナプリファードは基本のポイント還元率が1.0%に設定されています。これは、利用金額200円(税込)ごとにVポイントが2ポイント貯まる計算です。

この「1.0%」という数字は、年会費無料の高還元率カードと同等の水準です。しかし、プラチナプリファードの真価は、これが「基本」の還元率である点にあります。つまり、特約店での利用や特定のキャンペーンを考慮しない、どんなお店で使っても最低でも1.0%の還元が保証されるという安心感があります。

例えば、年間200万円をこのカードで決済した場合を考えてみましょう。

- 還元率0.5%のカード:10,000ポイント

- 還元率1.0%のプラチナプリファード:20,000ポイント

同じ金額を利用しても、獲得できるポイントには2倍の差が生まれます。この差は、利用額が大きくなるほど顕著になります。公共料金の支払いや家賃、保険料など、毎月必ず発生する固定費をこのカードに集約するだけで、効率的にポイントを積み上げることが可能です。

他のプラチナカードの中には、基本還元率が0.5%や0.8%に留まるものも少なくありません。それらと比較しても、プラチナプリファードの1.0%という基本還元率は非常に魅力的であり、日常のあらゆる支払いを無駄なくポイントに変えたいと考えるユーザーにとって、大きなメリットと言えるでしょう。この高い基本還元率が、後述する様々な特典の土台となっています。

② 特約店(プリファードストア)でポイント大幅アップ

プラチナプリファードの価値を飛躍的に高めているのが、「プリファードストア」と呼ばれる特約店制度です。これらの店舗やサービスでカードを利用すると、基本の1.0%還元に加えて、+1%から+14%という非常に高い追加ポイントが獲得できます。(参照:三井住友カード株式会社公式サイト)

この特約店は、私たちの日常生活に密着したジャンルを幅広くカバーしており、意識的に利用することでポイント獲得を劇的に加速させることができます。ここでは、主要なジャンルごとに代表的な特約店とその還元率を見ていきましょう。

コンビニ・飲食店

日常的に利用頻度の高いコンビニやカフェ、レストランが多数対象となっています。特にコンビニでの利用は、多くの方にとってポイントアップの恩恵を受けやすいでしょう。

| プリファードストア(一例) | 追加ポイント | 合計還元率 |

|---|---|---|

| セブン-イレブン、ローソン | +6% | 7% |

| マクドナルド | +6% | 7% |

| すき家、はま寿司、ココス | +6% | 7% |

| ドトールコーヒーショップ | +6% | 7% |

| モスバーガー | +1% | 2% |

| スターバックス(Starbucks eGiftの購入) | +9% | 10% |

| Uber Eats | +9% | 10% |

※上記は一例です。対象店舗や還元率は変更される場合があります。

例えば、毎日コンビニで700円の昼食を購入する人が、プラチナプリファードで決済した場合、1ヶ月(20日間)で得られるポイントは以下のようになります。

- 利用額: 700円 × 20日 = 14,000円

- 獲得ポイント: 14,000円 × 7% = 980ポイント

これを基本還元率1.0%のカードで支払った場合は140ポイント、0.5%のカードなら70ポイントです。日常的な少額決済でも、これだけの差が生まれるのがプリファードストアの強みです。

スーパーマーケット・ドラッグストア

食料品や日用品の購入は、家計の中でも大きな割合を占める支出です。これらの支払いをプリファードストアで行うことで、効率的にポイントを貯めることができます。

| プリファードストア(一例) | 追加ポイント | 合計還元率 |

|---|---|---|

| デイリーヤマザキ | +4% | 5% |

| マツモトキヨシ、ココカラファイン | +1% | 2% |

| サンドラッグ | +1% | 2% |

| トモズ | +1% | 2% |

家族の食費や日用品費として月に5万円をこれらのスーパーやドラッグストアで利用する場合、年間の獲得ポイントはかなりの額になります。

宿泊予約サイト・交通

旅行や出張が多い方にとっても、プリファードストアは非常に魅力的です。大手宿泊予約サイトや交通関連サービスが対象となっており、高額になりがちな旅行費用で一気にポイントを稼ぐことが可能です。

| プリファードストア(一例) | 追加ポイント | 合計還元率 |

|---|---|---|

| Expedia、Hotels.com | +14% | 15% |

| 一休.com | +4% | 5% |

| JTB | +1% | 2% |

| JapanTaxi、GO | +4% | 5% |

| ETC利用 | +4% | 5% |

例えば、Expediaで20万円の海外旅行パッケージを予約した場合、獲得できるポイントは以下の通りです。

- 獲得ポイント: 200,000円 × 15% = 30,000ポイント

この一回の旅行だけで、年会費33,000円(税込)の大部分を回収できてしまう計算になります。旅行好きの方や出張が多い方にとって、この特典はプラチナプリファードを選ぶ決定的な理由になり得るでしょう。

このように、プリファードストアを賢く利用することで、プラチナプリファードは他の追随を許さないポイント獲得マシンへと変貌します。自分のライフスタイルと照らし合わせ、どの店舗をよく利用するかをシミュレーションしてみることが重要です。

③ 継続特典で毎年最大40,000ポイントもらえる

プラチナプリファードには、カードを使い続けることで得られる強力なボーナス制度があります。それが「継続特典」です。

この特典は、毎年、前年のカード利用額が100万円に達するごとに10,000ポイント(10,000円相当)がプレゼントされるというものです。この特典は年間最大4回、つまり利用額400万円まで適用され、最大で40,000ポイントを獲得できます。(参照:三井住友カード株式会社公式サイト)

| 年間利用額 | 獲得できる継続特典ポイント |

|---|---|

| 100万円 | 10,000ポイント |

| 200万円 | 20,000ポイント |

| 300万円 | 30,000ポイント |

| 400万円以上 | 40,000ポイント |

この継続特典の素晴らしい点は、通常のポイント還元とは「別枠」で付与されることです。

例えば、年間200万円を利用した場合を考えてみましょう。

- 基本還元(1.0%): 200万円 × 1.0% = 20,000ポイント

- 継続特典: 20,000ポイント

- 合計: 40,000ポイント

この時点で、実質的な還元率は2.0%に達します。もし利用額の一部がプリファードストアでの決済であれば、還元率はさらに上昇します。

この特典は、年会費33,000円(税込)を回収する上で非常に重要な役割を果たします。年間利用額が300万円に達すれば、継続特典だけで30,000ポイントがもらえるため、年会費の元を取ることがほぼ確定します。さらに400万円を利用すれば、継続特典だけで年会費を上回る40,000ポイントが手に入ります。

家賃や公共料金、保険料、通信費といった固定費、食費や日用品費、さらには旅行や大きな買い物などをこのカードに集約し、年間200万円以上の利用が見込めるユーザーにとって、この継続特典はプラチナプリファードを所有する大きなメリットとなります。カードをメインカードとして長期間利用するほど、その恩恵を実感できる制度です。

④ SBI証券のクレカ積立で5.0%ポイント還元

資産形成に関心のある方にとって、見逃せないのがSBI証券でのクレジットカード積立におけるポイント還元です。三井住友カード プラチナプリファードを利用してSBI証券で投資信託の積立を行うと、なんと積立額の5.0%という非常に高い還元率でVポイントが付与されます。(参照:SBI証券公式サイト)

現在、多くの証券会社がクレカ積立サービスを提供していますが、5.0%という還元率は他社と比較しても突出して高い水準です。クレジットカードでの積立上限額は、法令により月額10万円と定められています(2024年3月22日より金融商品取引業等に関する内閣府令の一部改正に伴い、上限額が5万円から10万円に引き上げられました)。

もし毎月10万円をプラチナプリファードで積み立てた場合、

- 毎月の獲得ポイント: 100,000円 × 5.0% = 5,000ポイント

- 年間の獲得ポイント: 5,000ポイント × 12ヶ月 = 60,000ポイント

年間で60,000ポイントも獲得できる計算になります。これは、クレカ積立を満額行うだけで、年会費33,000円(税込)を大幅に上回るリターンが得られることを意味します。投資によるリターンとは別に、これだけのポイントが確実に手に入るのは、資産形成において非常に大きなアドバンテージです。

獲得したVポイントは、1ポイント=1円として再度投資に回す「ポイント投資」も可能です。これにより、ポイントを無駄なく再投資し、複利効果をさらに高めることができます。

新NISA制度の開始に伴い、資産運用への関心が高まる中、この5.0%還元はプラチナプリファードを選ぶ最大の動機の一つになり得ます。すでにSBI証券を利用している方はもちろん、これから資産形成を始めたいと考えている方にとっても、このカードは強力な味方となるでしょう。

⑤ 新規入会と利用でポイントプレゼント

三井住友カード プラチナプリファードでは、新規入会者向けに非常にお得なキャンペーンが用意されています。代表的なのが、入会後の利用額に応じて大量のポイントがプレゼントされる特典です。

具体的には、カード入会月の3ヵ月後末までに40万円(税込)以上を利用すると、40,000ポイント(40,000円相当)がプレゼントされます。(参照:三井住友カード株式会社公式サイト)

この特典は、初年度の年会費33,000円(税込)を実質的に無料にするだけでなく、それ以上のリターンをもたらす強力なものです。40万円の利用という条件は、一見すると高く感じるかもしれませんが、3〜4ヶ月の期間があれば、日常の支払いを集約することで十分に達成可能な範囲です。例えば、月々の家賃や公共料金、通信費、食費などを合計すると、月10万円以上の支出がある家庭は少なくありません。

また、引っ越しや家電の買い替え、旅行など、大きな支出が予定されているタイミングで入会すれば、条件達成はさらに容易になります。

この新規入会特典は、プラチナプリファードを試してみたいと考えているユーザーにとって、初年度の年会費負担のリスクを大幅に軽減してくれる嬉しい制度です。この特典を活用して、カードの使い勝手やポイントの貯まりやすさを1年間じっくりと体験し、翌年以降も継続するかどうかを判断することができます。

⑥ 海外でのショッピング利用でポイント+2%

海外旅行や海外出張が多い方、あるいは海外のオンラインショッピングサイトを頻繁に利用する方にとって、プラチナプリファードはさらなるメリットを提供します。それが、海外でのショッピング利用におけるポイントアップ特典です。

このカードを海外の実店舗やオンラインショップで、外貨建てで決済すると、通常の1.0%還元に加えて+2%の追加ポイントが付与されます。これにより、海外での利用は合計3.0%という高還元率になります。(参照:三井住友カード株式会社公式サイト)

例えば、海外旅行中に10万円相当のショッピングをした場合、

- 獲得ポイント: 100,000円 × 3.0% = 3,000ポイント

一般的なカード(還元率0.5%)であれば500ポイントですから、その差は歴然です。高額なブランド品などを購入する際には、この差はさらに大きくなります。

ただし、注意点として、海外でのカード決済には通常1.6%~2.2%程度の海外事務手数料が発生します。この手数料を考慮しても、3.0%の還元があれば十分にお得と言えるでしょう。

この特典は、グローバルに活動するビジネスパーソンや、海外旅行を趣味とする方にとって、決済カードとしてプラチナプリファードを選ぶ強力な後押しとなります。

⑦ Visaのプラチナ会員向け優待が使える

三井住友カード プラチナプリファードは、国際ブランドとしてVisaを採用しており、その中でも最上位クラスである「Visaプラチナ」の特典を利用することができます。ポイント特化型でありながら、プラチナカードとしての格式高いサービスも享受できるのが魅力です。

プラチナ・コンシェルジュ・センター

Visaプラチナ特典の中でも特に価値が高いのが、24時間365日対応の「プラチナ・コンシェルジュ・センター(VPCC)」です。これは、カード会員専用の秘書サービスのようなもので、電話一本で様々な要望に応えてくれます。

- 旅行の相談・手配: 航空券やホテルの予約、現地でのレストランの提案・予約など。

- レストランの予約: 予約の取りにくい人気店の予約代行や、接待・記念日にふさわしいお店の提案。

- エンターテイメントの手配: コンサートやスポーツ観戦のチケット手配。

- ギフトの手配: 大切な人への贈り物の相談や購入代行。

これらのサービスを無料で利用できるため、忙しいビジネスパーソンや、特別な体験を求める方にとって非常に心強い存在です。時間という最も貴重な資源を節約し、生活の質を向上させる上で大きな価値があります。

その他のVisaプラチナ特典

コンシェルジュ以外にも、Visaプラチナ会員向けに多彩な優待が用意されています。

- Visaプラチナダイニング: 対象のレストランで特定のコースを2名以上で予約すると、1名分のコース料金が無料になる優待。

- Visaプラチナホテルズ: 世界中の高級ホテルで、部屋のアップグレード、朝食無料サービス、レイトチェックアウトなどの特典を受けられます。

- 空港宅配優待: 国際線の利用時に、空港と自宅間の手荷物配送を優待価格で利用できます。

これらの特典は、ポイント還元という「実利」に加え、「上質な体験」という価値を提供してくれます。プラチナプリファードはポイント特化型でありながら、こうしたプラチナカードならではのサービスもバランス良く備えているのです。

⑧ 最高5,000万円の旅行傷害保険が付帯

プラチナカードに欠かせない付帯サービスの一つが、旅行傷害保険です。三井住友カード プラチナプリファードには、海外・国内ともに最高5,000万円の旅行傷害保険が付帯しています。

| 補償項目 | 海外旅行傷害保険 | 国内旅行傷害保険 |

|---|---|---|

| 傷害死亡・後遺障害 | 最高5,000万円 | 最高5,000万円 |

| 傷害治療費用 | 最高500万円 | 5,000円/日(入院)、2,000円/日(通院) |

| 疾病治療費用 | 最高500万円 | – |

| 賠償責任 | 最高5,000万円 | 最高5,000万円 |

| 携行品損害 | 年間100万円限度(自己負担3,000円) | – |

| 救援者費用 | 最高500万円 | – |

特に海外では医療費が高額になるケースが多いため、傷害・疾病治療費用が最高500万円まで補償されるのは非常に心強いです。また、他人に損害を与えてしまった場合の賠償責任保険や、手荷物の盗難・破損に備える携行品損害保険も充実しています。

家族特約も付帯しており、本会員と生計を共にする配偶者、同居の親族、別居の未婚の子供も補償の対象となります。

ただし、後述するデメリットでも触れますが、この保険は「利用付帯」です。つまり、保険が適用されるためには、旅行代金(ツアー料金や航空券など)をプラチナプリファードで支払っている必要があります。この点さえクリアすれば、万が一の際に手厚いサポートを受けられる安心感は、大きなメリットと言えるでしょう。

⑨ 年間300万円までのお買物安心保険

高価な買い物をした際に安心なのが、「お買物安心保険」です。これは、三井住友カード プラチナプリファードで購入した商品が、購入日および購入日の翌日から200日以内に破損・盗難などにあった場合、その損害を補償してくれる保険です。

補償される金額は、年間で最大300万円と非常に高額です。1事故あたりの自己負担額は3,000円となっています。(参照:三井住友カード株式会社公式サイト)

この保険があれば、高価なパソコンやカメラ、ブランド品などを購入した際にも安心です。万が一、購入直後に落として壊してしまったり、盗難に遭ってしまったりした場合でも、損害が補償されます。

海外での購入品も対象となるため、旅行先で買ったお土産や記念品にも適用されます。プラチナプリファードの高いポイント還元率を利用して賢く買い物をし、同時にお買物安心保険でリスクに備えることができる。これは、消費者にとって非常に合理的な組み合わせです。高額な商品を購入する機会が多い方にとって、この保険は心理的な安心感をもたらす重要なメリットです。

⑩ ライフプランに合わせて選べる無料保険

三井住友カード プラチナプリファードのユニークな特典として、「選べる無料保険」があります。これは、通常の旅行傷害保険とは別に、会員が自身のライフプランに合わせて好きな保険を追加で選べるサービスです。

選択できる保険プランは、日常生活の様々なリスクに備えるもので、以下のようなものがあります。(プランは変更される可能性があります)

- 個人賠償責任保険: 日常生活で誤って他人にケガをさせたり、他人のモノを壊してしまったりした際の損害賠償を補償。自転車事故などもカバーします。

- 入院保険(交通事故限定): 交通事故によるケガで入院した場合の費用を補償。

- 携行品損害保険: 自宅の外で持ち物が盗難・破損した場合の損害を補償。

これらの保険の中から、自分に最も必要だと思うプランを一つ、無料で付帯させることができます。例えば、小さな子供がいる家庭なら個人賠償責任保険、自転車によく乗るなら交通事故限定の入院保険、といった選び方ができます。

自分のライフスタイルや家族構成の変化に合わせて、保険を柔軟に見直せる点は、画一的な付帯保険しか提供しない多くのカードにはない、非常にユーザーフレンドリーなメリットです。このサービスにより、プラチナプリファードは決済ツールとしてだけでなく、日々の暮らしの安心を支える存在にもなります。

三井住友カード プラチナプリファードのデメリット6選

多くのメリットがある一方で、三井住友カード プラチナプリファードにはいくつかのデメリットや注意点も存在します。これらを事前に理解しておくことで、入会後の「思っていたのと違った」という事態を避けることができます。

① 年会費が33,000円(税込)と高額

最も大きなデメリットは、年会費が33,000円(税込)かかることです。年会費無料のカードや、数千円程度のゴールドカードに慣れている方にとっては、この金額は決して安くはありません。

この年会費を支払う価値があるかどうかは、個人のカード利用額やライフスタイルに大きく依存します。後述する「損益分岐点」の章で詳しく解説しますが、このカードのメリットを最大限に享受するためには、ある程度のカード利用額が前提となります。

具体的には、年間利用額が100万円に満たない場合、継続特典(100万円利用ごとに10,000ポイント)を受けられず、年会費の回収が難しくなります。また、SBI証券のクレカ積立を利用しない、プリファードストアをあまり使わないといった場合も、年会費負担が重くのしかかる可能性があります。

したがって、「ポイントを積極的に貯める」という意識がなく、ただ持っているだけでは、年会費が無駄になってしまうリスクがあります。申し込みを検討する際は、自身の年間支出額を把握し、年会費以上のリターン(ポイント獲得)が見込めるかどうかを冷静に判断する必要があります。この年会費は、プラチナプリファードが提供する高いポイント還元サービスを受けるための「投資」と考えるべきでしょう。

② プライオリティ・パスが付帯しない

海外の空港ラウンジを無料で利用できる「プライオリティ・パス」が付帯していない点も、他の多くのプラチナカードと比較した際の明確なデメリットです。

プライオリティ・パスは、世界中の1,500カ所以上の空港ラウンジや空港サービスを利用できる会員制プログラムです。多くの年会費5万円以上のプラチナカードには、このプライオリティ・パスの最上位会員資格(プレステージ会員、通常年会費469米ドル)が無料で付帯しています。これにより、海外の空港でフライト前の時間を快適なラウンジで過ごすことができます。

しかし、三井住友カード プラチナプリファードにはこの特典がありません。そのため、海外出張や海外旅行が多く、世界中の空港ラウンジを頻繁に利用したいと考えている方にとっては、物足りなさを感じる可能性があります。

このカードが付帯する空港ラウンジサービスは、主に国内の主要空港とハワイのダニエル・K・イノウエ国際空港に限られます。これは、ゴールドカードクラスのラウンジサービスと同等レベルです。

この点から、プラチナプリファードは、豪華な旅行体験やステータスよりも、ポイント還元という実利を最優先するユーザー向けに設計されていることがわかります。もしプライオリティ・パスを重視する場合は、年会費は高くなりますが「三井住友カード プラチナ」など、他のカードを検討する必要があります。

③ ポイント特化型で独自の豪華特典は少なめ

プラチナプリファードは、その名の通り「ポイントを貯めること(Preferred)」に特化したカードです。その反面、他のプラチナカードに見られるような、独自の豪華な特典は比較的少ないと言えます。

例えば、以下のような特典は付帯していません。

- 高級レストランでのコース料理アップグレードや優待(Visaプラチナの特典は利用可能ですが、カード独自の強力なダイニング特典は限定的)

- 高級ホテルの上級会員資格の付与

- 会員限定の特別なイベントへの招待

- 手荷物無料宅配サービス(Visaプラチナの優待はありますが、回数無制限の無料サービスではありません)

これらの特典は、いわゆる「T&E(トラベル&エンターテインメント)」系のサービスを重視する伝統的なプラチナカードの強みです。プラチナプリファードは、こうしたコストのかかるサービスを削ぎ落とすことで、その原資をポイント還元に集中させていると考えることができます。

したがって、クレジットカードに「非日常の特別な体験」や「ステータスを感じさせるおもてなし」を求めるユーザーにとっては、魅力が薄く感じられるかもしれません。このカードは、あくまでも日々の決済や資産形成を通じて、実質的な金銭的メリットを追求する方に最適化されています。自分の価値観が「体験価値」と「金銭的価値」のどちらを重視するかに応じて、評価が大きく分かれるポイントです。

④ 空港ラウンジは国内の主要空港のみ対象

メリットの裏返しでもありますが、利用できる空港ラウンジの範囲が限定的である点もデメリットとして挙げられます。前述の通り、プラチナプリファードで無料で利用できるのは、国内の主要空港とハワイのダニエル・K・イノウエ国際空港のラウンジのみです。

これらのラウンジは、カード会社が提携する一般的なラウンジであり、ソフトドリンクの提供やWi-Fiの利用が主なサービスです。航空会社のビジネスクラスラウンジのような、食事やアルコール類、シャワー施設などが充実した豪華なラウンジではありません。

これは、三井住友カード ゴールド(NL)など、ゴールドカードクラスのサービス内容とほぼ同じです。年会費33,000円(税込)のプラチナカードとしては、ラウンジサービスが物足りないと感じるユーザーもいるでしょう。

特に、国内線であっても、地方空港を頻繁に利用する場合、ラウンジが設置されていない可能性もあります。また、同伴者は有料となるケースがほとんどです。

プライオリティ・パスが付帯しないことと合わせて、空港でのサービスを重視する方にとっては、プラチナプリファードは最適な選択肢ではない可能性があります。旅行関連の特典を求める場合、ポイント還元率だけでなく、ラウンジサービスの範囲や質も比較検討することが重要です。

⑤ 年間利用額が少ないと年会費の元が取れない

このカードのメリットを享受できるかどうかは、年間利用額に大きく左右されます。年間のカード利用額が少ないユーザーの場合、年会費33,000円(税込)の元を取ることができず、結果的に損をしてしまう可能性があります。

年会費の元を取るための重要な要素は「継続特典」です。年間100万円の利用で10,000ポイント、200万円の利用で20,000ポイントが付与されます。

仮に、年間利用額が90万円だった場合を考えてみましょう。

- 基本還元(1.0%): 90万円 × 1.0% = 9,000ポイント

- 継続特典: 0ポイント

- 合計獲得ポイント: 9,000ポイント(9,000円相当)

この場合、年会費33,000円に対して9,000円相当のポイントしか得られず、24,000円のマイナスとなってしまいます。(プリファードストアの利用やSBI証券の積立を除く)

一つの目安として、継続特典がもらえる年間100万円以上の利用が、このカードをお得に使うための最低ラインと考えることができます。さらに、年会費33,000円をポイントだけで完全にカバーするには、年間200万円以上の利用が一つの目標となります。

自分の支出をカードに集約しても年間100万円に届かない、という方は、三井住友カード ゴールド(NL)など、より年会費の安いカードを検討する方が賢明かもしれません。

⑥ 旅行傷害保険は利用付帯

メリットとして最高5,000万円の旅行傷害保険が付帯することを挙げましたが、これが「利用付帯」である点は注意が必要です。

「利用付帯」とは、保険が適用されるために、その旅行に関する費用(公共交通乗用具の料金や募集型企画旅行の料金)を、当該クレジットカードで支払う必要があるという条件です。一方、カードを持っているだけで保険が適用されるものを「自動付帯」と呼びます。

つまり、マイルや他のカードで支払った特典航空券での旅行や、友人・知人の車での旅行など、プラチナプリファードで決済を行わなかった場合は、万が一の事故や病気でも保険金が支払われません。

この点は、特に複数のクレジットカードを使い分けている方や、旅行代金を現金で支払う習慣がある方は注意が必要です。旅行に行く際は、必ず交通費やツアー代金をプラチナプリファードで支払うことを忘れないようにしなければなりません。

自動付帯の保険が付いている他のカードをメインにしている方にとっては、この「利用付帯」という条件がひと手間となり、デメリットに感じられる可能性があります。

年間いくら使えばお得?損益分岐点を解説

三井住友カード プラチナプリファードを検討する上で最も気になるのが、「年間いくら利用すれば、年会費33,000円(税込)の元が取れるのか?」という損益分岐点でしょう。ここでは、いくつかの利用パターンを想定して、年会費を回収できるラインをシミュレーションします。

損益分岐点を考える上での重要な要素は以下の3つです。

- 基本還元ポイント(利用額 × 1.0%)

- 継続特典ポイント(100万円利用ごとに10,000ポイント)

- プリファードストアでの追加ポイント

ここでは、計算をシンプルにするため、まず「プリファードストアを全く利用しない」という前提で考えてみましょう。獲得できるポイントは、基本還元と継続特典の合計です。年会費33,000円分のポイントを獲得できる利用額を探します。

| 年間利用額 | 基本還元 (1%) | 継続特典 | 合計ポイント | 年会費との差額 |

|---|---|---|---|---|

| 100万円 | 10,000 | 10,000 | 20,000 P | -13,000円 |

| 150万円 | 15,000 | 10,000 | 25,000 P | -8,000円 |

| 200万円 | 20,000 | 20,000 | 40,000 P | +7,000円 |

| 300万円 | 30,000 | 30,000 | 60,000 P | +27,000円 |

この表からわかるように、プリファードストアを一切利用しなくても、年間利用額が200万円に達すると、獲得ポイントが年会費を上回ります。 この場合の実質的な還元率は2.0%(40,000P ÷ 200万円)となり、非常に高い水準です。

つまり、年間200万円の利用が、このカードを持つかどうかの大きな判断基準の一つと言えます。公共料金、家賃、保険料、通信費、食費、交際費、交通費などを合算して、月平均で約17万円以上のカード利用がある方であれば、十分に元が取れる計算です。

次に、プリファードストアを積極的に利用する場合を考えてみましょう。

損益分岐点は、さらに低い利用額で達成できます。

仮に、年間利用額150万円のうち、30万円分がプリファードストア(追加還元率+6%のコンビニや飲食店と仮定)での利用だったとします。

- 通常利用分: 120万円 × 1.0% = 12,000 P

- プリファードストア利用分: 30万円 × (1.0% + 6.0%) = 21,000 P

- 継続特典(100万円達成): 10,000 P

- 合計獲得ポイント: 12,000 + 21,000 + 10,000 = 43,000 P

このケースでは、年間利用額が150万円でも、獲得ポイントは43,000ポイントとなり、年会費を10,000円も上回ります。

さらに、SBI証券のクレカ積立を利用する場合は、損益分岐点が劇的に下がります。

毎月5万円をクレカ積立するだけでも、

- 年間獲得ポイント: 50,000円 × 5.0% × 12ヶ月 = 30,000 P

これだけで年会費の大部分を回収できます。もし毎月10万円(上限額)を積み立てれば、年間60,000ポイントとなり、クレカ積立だけで年会費をはるかに上回るリターンが得られます。この場合、日常のショッピング利用が少なくても、カードを持つ価値は十分にあります。

【結論】損益分岐点のまとめ

- SBI証券のクレカ積立を満額(月10万円)利用する人: ショッピング利用額に関わらず、ほぼ無条件で年会費以上のメリットを享受できます。

- プリファードストアをよく利用する人: 年間利用額が150万円程度でも十分に元が取れる可能性があります。

- プリファードストアをあまり利用しない人: 年間利用額200万円が、年会費の元を取るための一つの目安となります。

- 年間利用額が100万円未満の人: 年会費の元を取るのが難しくなるため、他のカードを検討した方が良いでしょう。

このように、自身のライフスタイル(どこで、いくらお金を使うか)を具体的にシミュレーションすることが、プラチナプリファードを賢く使いこなすための鍵となります。

他の三井住友カードとの違いを比較

三井住友カードには、プラチナプリファード以外にも魅力的なカードが多数存在します。ここでは、特に比較対象となりやすい「三井住友カード プラチナ」「三井住友カード ゴールド(NL)」「Oliveフレキシブルペイ プラチナプリファード」との違いを明確にし、あなたに最適な一枚を見つける手助けをします。

三井住友カード プラチナとの違い

三井住友カードの最高峰に位置するのが「三井住友カード プラチナ」です。プラチナプリファードとは目指す方向性が大きく異なるため、その違いを理解することが重要です。

| 項目 | プラチナプリファード | 三井住友カード プラチナ |

|---|---|---|

| コンセプト | ポイント特化型 | ステータス・T&E特化型 |

| 年会費 | 33,000円(税込) | 55,000円(税込) |

| 基本還元率 | 1.0% | 0.5% |

| 継続特典 | 年間100万円利用ごとに1万P(最大4万P) | 前年利用額50万円以上で、利用額の0.5%相当のVJAギフトカード(最大6万円) |

| SBI証券クレカ積立 | 5.0% | 2.0% |

| プライオリティ・パス | 付帯しない | 付帯する(プレステージ会員) |

| コンシェルジュ | Visaプラチナ・コンシェルジュ | プラチナ・コンシェルジュデスク(カード独自) |

| ダイニング特典 | Visaプラチナダイニング | プラチナグルメクーポン(対象レストランで1名無料) |

| ホテル特典 | Visaプラチナホテルズ | メンバーズセレクション(ホテルアップグレードクーポン等) |

| 主なターゲット | ポイントを効率的に貯めたい実利重視層 | 上質なサービスや体験、ステータスを求める層 |

最大の違いは、年会費と特典の内容です。プラチナプリファードが年会費を抑え、その分をポイント還元に振り向けているのに対し、三井住友カード プラチナはより高い年会費で、プライオリティ・パスや手厚いコンシェルジュサービス、独自のグルメ・ホテル特典といった「体験価値」を提供します。

どちらを選ぶべきか?

- プラチナプリファードがおすすめな人: SBI証券での積立やプリファードストアでの利用が多く、とにかくポイントをザクザク貯めたい人。海外ラウンジや豪華な特典よりも、実質的なリターンを重視する人。

- 三井住友カード プラチナがおすすめな人: 海外出張・旅行が多く、プライオリティ・パスをフル活用したい人。会食や接待が多く、コンシェルジュやダイニング特典を重視する人。カードにステータスを求める人。

三井住友カード ゴールド(NL)との違い

初めてゴールドカードを持つ方や、コストパフォーマンスを重視する方に人気なのが「三井住友カード ゴールド(NL)」です。プラチナプリファードとは年会費のクラスが異なりますが、使い方によっては比較検討の対象となります。

| 項目 | プラチナプリファード | 三井住友カード ゴールド(NL) |

|---|---|---|

| 年会費 | 33,000円(税込) | 5,500円(税込) ※年間100万円利用で翌年以降永年無料 |

| 基本還元率 | 1.0% | 0.5% |

| 継続特典 | 年間100万円利用ごとに1万P(最大4万P) | 年間100万円利用で10,000ポイント(1回のみ) |

| SBI証券クレカ積立 | 5.0% | 1.0% |

| プリファードストア | あり(+1%~+14%) | なし |

| 対象コンビニ・飲食店 スマホのタッチ決済 |

対象店舗はプリファードストア特典が適用 | 最大7%還元(※) |

| 主なターゲット | 年間200万円以上利用し、ポイントを最大化したい層 | 年間100万円利用で年会費を永年無料にし、コスパ良く持ちたい層 |

| ※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。iD、カードの差し込み、磁気ストライプでの決済は対象外です。 |

最大の違いは、年会費とポイント獲得の仕組みです。ゴールド(NL)は、年間100万円を利用すれば翌年以降の年会費が永年無料になる「100万円修行」が大きな特徴です。一方、基本還元率は0.5%とプラチナプリファードの半分です。

どちらを選ぶべきか?

- プラチナプリファードがおすすめな人: 年間利用額が200万円を超え、継続特典や高い基本還元率の恩恵を最大限受けたい人。SBI証券のクレカ積立で5.0%還元を狙いたい人。

- ゴールド(NL)がおすすめな人: 年間利用額が100万円前後の人。一度条件を達成して、年会費無料でゴールドカードを持ち続けたい人。コンビニや特定の飲食店でのスマホタッチ決済を多用する人。

Oliveフレキシブルペイ プラチナプリファードとの違い

最近登場した「Oliveフレキシブルペイ」にも、プラチナプリファードのランクが存在します。カードの基本性能はほぼ同じですが、Oliveアカウントならではの特典が加わります。

| 項目 | 三井住友カード プラチナプリファード | Oliveフレキシブルペイ プラチナプリファード |

|---|---|---|

| カード形態 | クレジットカード単体 | キャッシュカード一体型(クレジット・デビット・ポイント払い) |

| 口座縛り | なし(好きな銀行を引き落とし口座に設定可能) | 三井住友銀行口座が必須(引き落とし口座は固定) |

| 基本特典 | ほぼ同等(年会費、還元率、継続特典、SBI証券積立特典など) | ほぼ同等 |

| 独自特典 | なし | ・Vポイントアッププログラム(最大+8%) ・選べる特典(給与受取で200Pなど) ・定額自動送金手数料無料 |

| カード番号 | カード券面に記載あり | カード券面に記載なし(ナンバーレス) |

最大の違いは、三井住友銀行の口座が必須かどうか、そしてOliveアカウント限定の特典があるかどうかです。Oliveは、銀行口座、クレジットカード、デビットカード、ポイント払いを一枚のカードと一つのアプリで管理できる新しい金融サービスです。

どちらを選ぶべきか?

- 三井住友カード プラチナプリファードがおすすめな人: 引き落とし口座を自由に選びたい人。すでにメインバンクがあり、新たに銀行口座を開設したくない人。シンプルなクレジットカードを求めている人。

- Oliveフレキシブルペイ プラチナプリファードがおすすめな人: 三井住友銀行をメインバンクとして利用している、またはこれから利用したい人。Vポイントアッププログラム(SMBC ID登録やアプリログイン等で還元率アップ)の恩恵を受けられる人。キャッシュレス決済と銀行口座を一つのアプリでまとめて管理したい人。

三井住友カード プラチナプリファードがおすすめな人

これまでのメリット、デメリット、比較を踏まえ、三井住友カード プラチナプリファードが特にどのような人におすすめできるかをまとめます。以下の項目に複数当てはまる方は、このカードを持つことで大きなメリットを享受できる可能性が高いでしょう。

- 年間のカード利用額が200万円以上ある人

基本還元率1.0%と継続特典(200万円利用で20,000ポイント)を合わせると、獲得ポイントが年会費を大きく上回ります。家賃、公共料金、保険料などの固定費や、日常の買い物をカードに集約できる方には最適です。 - SBI証券でクレカ積立をしている、または始めたい人

積立額の5.0%という業界最高水準のポイント還元は、このカードを選ぶ最大の理由の一つです。毎月10万円を積み立てるだけで年間60,000ポイントが貯まるため、これだけで年会費の元が取れてしまいます。資産形成をしながらお得にポイントを貯めたい方には必須のカードと言えます。 - プリファードストア(特約店)を頻繁に利用する人

セブン-イレブンやローソン、マクドナルド(+6%)、Expedia(+14%)、Uber Eats(+9%)など、対象店舗を日常的に利用する方は、ポイントが驚くほど貯まります。自身の消費行動とプリファードストアのラインナップが合致しているか確認してみましょう。 - ポイントを貯めることに楽しみや価値を感じる「ポイ活」上級者

このカードは、使い方を工夫すればするほどリターンが大きくなるように設計されています。どの店で、どの支払い方法を使えば最もお得になるかを考え、実行することに喜びを感じる方にとって、プラチナプリファードは非常にやりがいのあるカードです。 - ステータスよりも実利を重視する合理的な人

プライオリティ・パスや豪華なT&E特典よりも、目に見える形でのポイント還元を重視する方に最適です。「見栄」よりも「お得さ」を追求する賢い消費者向けのプラチナカードと言えます。

三井住友カード プラチナプリファードをおすすめしない人

一方で、以下のようなタイプの方は、三井住友カード プラチナプリファードを持ってもそのメリットを活かしきれず、年会費が無駄になってしまう可能性があります。

- 年間のカード利用額が100万円未満の人

継続特典の最低条件である年間100万円利用をクリアできない場合、年会費33,000円を回収するのは非常に困難です。この場合は、年会費が永年無料になる可能性のある「三井住友カード ゴールド(NL)」や、他の年会費無料カードを検討する方が賢明です。 - 海外の空港ラウンジを頻繁に利用したい人

このカードにはプライオリティ・パスが付帯していません。世界中の空港ラウンジを無料で利用したいというニーズが強い方は、年会費が高くてもプライオリティ・パスが付帯する「三井住友カード プラチナ」や、他の航空会社系カードなどを選ぶべきです。 - カードにステータスや豪華な付帯サービスを求める人

プラチナプリファードはポイント特化型であり、コンシェルジュサービスやダイニング特典はVisaプラチナ標準のものに限られます。カードを持つことで得られる「特別な体験」や「優越感」を重視する方には、物足りなく感じるでしょう。 - ポイントの管理や特約店の確認が面倒だと感じる人

このカードの真価は、プリファードストアの活用やキャンペーンへの積極的な参加によって発揮されます。そうした情報収集や管理を手間だと感じ、どんな場面でも何も考えずに使いたいという方には、宝の持ち腐れになってしまう可能性があります。

**三井住

友カード プラチナプリファードの審査基準**

プラチナカードであるため、審査基準は一般カードやゴールドカードよりも厳しくなると考えられます。ただし、具体的な審査基準は公表されていないため、ここでは公式サイトに記載されている申込資格と、一般的に重視されるポイントについて解説します。

申し込み資格

三井住友カード株式会社の公式サイトによると、申し込み資格は以下のように定められています。

「原則として、満20歳以上で、ご本人に安定継続収入のある方」

(参照:三井住友カード株式会社公式サイト)

ポイントは「満20歳以上」と「安定継続収入」の2点です。学生や専業主婦(主夫)で本人に収入がない場合は、申し込みが難しい可能性があります。また、年齢の上限は特に設けられていません。

かつてのプラチナカードは「30歳以上」を条件とすることが多かったですが、プラチナプリファードは20代からでも申し込める門戸の広いカードと言えます。

審査でチェックされるポイント

カード会社が審査で確認するのは、「申込者に支払い能力があるか(=安定してカード代金を支払ってくれるか)」という点です。その判断のために、以下の情報が総合的に評価されると考えられます。

- 年収: 明確な基準はありませんが、プラチナカードという性質上、ある程度の年収が求められると推測されます。一般的には400万円~500万円以上が一つの目安と言われることもありますが、これはあくまで俗説であり、他の属性とのバランスで判断されます。

- 勤務先・勤続年数: 会社の規模や業種、そして勤続年数の長さは「収入の安定性」を示す重要な指標です。勤続年数が長いほど、安定した収入が続いていると判断され、審査で有利に働く傾向があります。

- 信用情報(クレジットヒストリー): 最も重要なのが信用情報です。過去のクレジットカードやローンの利用履歴、支払い状況などが信用情報機関に記録されています。過去に延滞や債務整理などの金融事故があると、審査通過は極めて難しくなります。逆に、これまで他のクレジットカードなどを延滞なく利用してきた良好なクレジットヒストリーは、大きなプラス評価となります。

- 居住形態・居住年数: 持ち家か賃貸か、居住年数はどれくらいか、といった情報も安定性の判断材料の一つです。居住年数が長い方が、生活基盤が安定していると見なされやすくなります。

これらの情報を基に、カード会社が独自のスコアリングシステムで総合的に判断します。たとえ年収が高くても、過去に延滞があれば審査に落ちる可能性はありますし、逆に年収がそれほど高くなくても、長年の良好なクレジットヒストリーがあれば通過する可能性もあります。

お得な入会キャンペーン情報

三井住友カード プラチナプリファードでは、新規入会者を対象としたお得なキャンペーンを常時実施しています。これらのキャンペーンを活用することで、初年度の年会費負担を大幅に軽減、あるいはそれ以上のリターンを得ることが可能です。

代表的なキャンペーンは以下の通りです。(※キャンペーン内容は変更される場合があるため、必ず公式サイトで最新情報をご確認ください)

- 新規入会&ご利用特典: カード入会月の3ヵ月後末までに40万円(税込)以上を利用すると、40,000ポイント(40,000円相当)がプレゼントされます。 これは非常に強力な特典で、達成できれば初年度の年会費33,000円(税込)を余裕で回収できます。

- SBI証券デビュー応援プラン: SBI証券口座を新規で開設し、条件を達成すると最大で数千円相当のポイントや現金がプレゼントされるキャンペーンが別途実施されている場合があります。プラチナプリファードのクレカ積立と合わせて利用すると非常にお得です。

これらのキャンペーンは、プラチナプリファードを始める絶好の機会を提供してくれます。特に、引っ越しや家電の購入、旅行など、まとまった出費の予定があるタイミングで申し込むと、利用条件を達成しやすくなります。申し込み前には、必ず三井住友カードの公式サイトをチェックし、最新のキャンペーン内容と適用条件を把握しておきましょう。

三井住友カード プラチナプリファードの申し込み手順

三井住友カード プラチナプリファードは、オンラインで簡単に申し込むことができます。以下に、一般的な申し込みの流れを解説します。

- 公式サイトへアクセス: 三井住友カードの公式サイトにあるプラチナプリファードのページにアクセスし、「お申し込みはこちら」といったボタンをクリックします。

- 規約等への同意: カード会員規約などをよく読み、内容に同意します。

- 本人情報の入力: 氏名、生年月日、住所、電話番号、メールアドレスなどの基本情報を入力します。

- 勤務先・年収等の入力: 勤務先の名称、所在地、電話番号、勤続年数、年収などを正確に入力します。

- カード設定の入力: カードの支払い日(10日または26日)、キャッシング枠の希望有無、暗証番号などを設定します。

- 支払い口座の設定: インターネットバンキングを利用して、オンラインでカード代金の引き落とし口座を設定します。この段階で設定できない場合は、後日郵送される書類で手続きを行います。

- 申し込み完了・審査: 入力内容に間違いがないかを確認し、申し込みを完了します。その後、カード会社による審査が行われます。審査状況はメールで通知されることが多いです。

- カードの受け取り: 審査に通過すると、約1週間ほどで本人限定受取郵便などでカードが自宅に届きます。

申し込みにあたっては、運転免許証やマイナンバーカードなどの本人確認書類、そして引き落とし口座に設定する銀行のキャッシュカードや通帳を手元に用意しておくとスムーズです。

三井住友カード プラチナプリファードに関するよくある質問

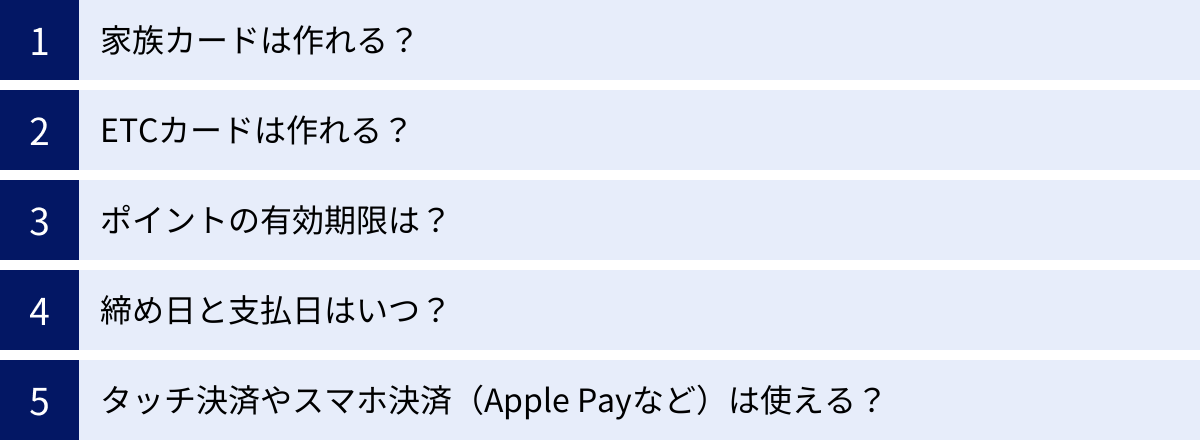

最後に、プラチナプリファードに関して多くの方が抱く疑問点について、Q&A形式で回答します。

家族カードは作れる?

はい、家族カードを作成できます。しかも、年会費は無料です。

本会員と生計を共にする配偶者、満18歳以上のお子様(高校生は除く)、ご両親が対象となります。家族カードの利用分も本会員の利用額に合算され、ポイントも本会員にまとめて付与されます。家族で利用額を合算することで、継続特典の条件(年間100万円利用など)を達成しやすくなるという大きなメリットがあります。

ETCカードは作れる?

はい、ETCカードも追加で発行可能です。

年会費は550円(税込)ですが、年に1回以上のETC利用があれば翌年度の年会費は無料になります。車を頻繁に利用する方であれば、実質無料で持ち続けることができます。さらに、プラチナプリファードの特典として、ETCの利用でも+4%の追加ポイント(合計5.0%還元)が貯まるため、非常にお得です。(参照:三井住友カード株式会社公式サイト)

ポイントの有効期限は?

貯まるVポイントの有効期限は、ポイント獲得月から2年間です。

ただし、これは三井住友カードのスタンダードなポイントプログラムの場合です。プラチナプリファード会員の場合、ポイントの有効期限はポイント獲得月から4年間と、通常より長く設定されています。これにより、ポイントをじっくり貯めて、高額な景品やマイルに交換することが可能です。(参照:三井住友カード株式会社公式サイト)

締め日と支払日はいつ?

締め日と支払日は、以下の2つのパターンから選択できます。

- 15日締め、翌月10日払い

- 末日締め、翌月26日払い

給料日などに合わせて、ご自身の都合の良い方を選ぶことができます。申し込み時に選択し、入会後に変更することも可能です。

タッチ決済やスマホ決済(Apple Payなど)は使える?

はい、利用できます。

プラチナプリファードは、Visaのタッチ決済に対応しています。カードを専用端末にかざすだけでスピーディーに支払いが完了します。

また、Apple Payや Google Pay™ にも対応しているため、カードをスマートフォンに登録すれば、スマホ一つで決済が可能です。これにより、カード本体を持ち歩く必要がなくなり、より安全で便利なキャッシュレスライフを実現できます。