日本航空(JAL)を利用する機会がある方なら、「JALマイル」を効率的に貯めたいと一度は考えたことがあるのではないでしょうか。フライトはもちろん、日々のショッピングや食事、公共料金の支払いなど、あらゆる場面でマイルを貯めるための強力なツールが「JALカード」です。

しかし、JALカードには普通カードからプラチナカードまで様々なランクがあり、さらにSuicaやTOKYU POINT ClubQといった提携ブランドも多岐にわたるため、「どのカードを選べば良いのかわからない」と悩んでしまう方も少なくありません。

この記事では、JALカードの種類や基本的な仕組みから、あなたに最適な一枚を見つけるための選び方のポイント、そして目的別のおすすめカード8選まで、JALカードの全てを徹底的に解説します。マイルを賢く貯めて、お得に旅行を楽しむための第一歩を踏み出しましょう。

目次

JALカードとは?

JALカードの世界を深く知る前に、まずはその基本的な概念と構造を理解しておくことが重要です。JALカードがどのようなもので、どんな種類があり、何がその特徴を決定づけているのか。ここでは、JALカードの根幹をなす3つの要素について、初心者にも分かりやすく解説していきます。

クレジット機能が付いたJALマイレージバンクカード

JALカードを理解する上で最初に押さえておきたいのは、「JALマイレージバンク(JMB)カード」との違いです。

JALマイレージバンク(JMB)カードとは、JALのマイルを貯めたり、使ったりするための会員カードです。フライトに搭乗した際や、提携ホテルに宿泊した際に提示することでマイルが積算されます。ただし、このカード自体にクレジット決済機能は付いていません。あくまで「マイルの会員証」としての役割に特化しています。

一方、JALカードは、このJMBの機能に加えて、クレジットカードとしての決済機能が統合されたカードです。この「クレジット機能」が加わることで、JALカードの価値は飛躍的に高まります。なぜなら、JALグループの飛行機に乗るときだけでなく、スーパーでの買い物、レストランでの食事、インターネットショッピング、公共料金の支払いといった、日常生活のあらゆる決済シーンでマイルを貯められるようになるからです。

具体的には、JALカードで支払いをすると、原則として200円の利用ごとに1マイルが自動的に積算されます。これがJALカードの基本的なマイル獲得の仕組みです。さらに、後述する「ショッピングマイル・プレミアム」というオプションサービスに加入すれば、マイルの積算率を2倍の「100円の利用ごとに1マイル」に引き上げることができます。

つまり、JALカードは単なる航空会社のカードではなく、「JALマイルを貯める」という目的を軸に設計された、非常に強力な決済ツールなのです。飛行機に乗る機会が少ない方でも、日常の支払いをJALカードに集約することで、着実にマイルを貯め、特典航空券やその他の魅力的な商品と交換することが可能になります。この「空」でも「陸」でもマイルが貯まるハイブリッドな性質こそ、JALカードの最大の特徴と言えるでしょう。

カードのランクは主に4種類

JALカードは、提供されるサービスや特典、そして年会費に応じて、主に4つのランクに分かれています。自分のライフスタイルやJAL便の利用頻度、求めるサービスのレベルに応じて最適なランクを選ぶことが、JALカードを賢く活用する第一歩です。

| カードランク | 年会費(税込) | ショッピングマイル還元率(基本) | ショッピングマイル・プレミアム加入時 | 搭乗ごとのボーナスマイル | 主な特典 |

|---|---|---|---|---|---|

| 普通カード | 2,200円(初年度無料) | 0.5%(200円=1マイル) | 1.0%(100円=1マイル) | +10% | 基本的なJALカード機能 |

| CLUB-Aカード | 11,000円 | 0.5%(200円=1マイル) | 1.0%(100円=1マイル) | +25% | 付帯保険の充実、ビジネスクラスカウンター利用 |

| CLUB-Aゴールドカード | 17,600円〜 | 1.0%(100円=1マイル)※ | 1.0%(自動付帯) | +25% | 空港カードラウンジ、ゴールドカード特典 |

| プラチナカード | 34,100円〜 | 1.0%(100円=1マイル)※ | 1.0%(自動付帯) | +25% | プライオリティ・パス、コンシェルジュサービス |

※CLUB-Aゴールドカード、プラチナカードは年会費に「ショッピングマイル・プレミアム」の年会費が含まれているため、自動的に還元率が1.0%となります。

参照:JALカード公式サイト

普通カード

普通カードは、JALカードの中で最もベーシックなランクです。最大のメリットは年会費の安さで、本会員は2,200円(税込)、しかも初年度は無料で利用できます。「まずはJALカードを試してみたい」「コストをかけずにマイルを貯め始めたい」という方に最適な一枚です。

基本的なマイル還元率は200円で1マイルですが、年会費4,950円(税込)の「ショッピングマイル・プレミアム」に加入することで、100円で1マイルが貯まるようになります。マイルを効率的に貯めるためには、このオプションへの加入を検討するのがおすすめです。

CLUB-Aカード

CLUB-Aカードは、普通カードよりもワンランク上のサービスを提供するカードです。年会費は11,000円(税込)と上がりますが、その分、特にフライト利用時の特典が手厚くなります。

最大の違いは搭乗ごとのボーナスマイルが区間マイルの+25%になる点です(普通カードは+10%)。また、入会後の初回搭乗で5,000マイル、翌年以降も毎年の初回搭乗で2,000マイルという大きなボーナスがもらえます。

さらに、海外旅行傷害保険・国内旅行傷害保険の補償額が自動付帯で最高5,000万円に増額され、JAL国際線利用時にはエコノミークラスでもビジネスクラス・チェックインカウンターを利用できるなど、旅の快適性を高めるサービスが付帯します。年に数回はJAL便を利用して旅行や出張に行く方にとって、年会費以上の価値を感じられるカードです。

CLUB-Aゴールドカード

CLUB-Aゴールドカードは、CLUB-Aカードの特典に加えて、提携カード会社が提供するゴールドカードとしてのステータスとサービスを兼ね備えたカードです。年会費は17,600円(税込)からとなります。

このランクの大きなメリットは、「ショッピングマイル・プレミアム」に自動入会となるため、追加料金なしでショッピングマイルが常に100円=1マイルとなる点です。また、国内の主要空港およびハワイ・ホノルルの空港にあるカードラウンジを無料で利用できる特典が付帯します。フライト前の時間をゆったりと過ごしたい方には非常に魅力的です。

保険もさらに充実し、提携ブランドによっては家族特約が付く場合もあります。ステータスと実用的な特典のバランスが良く、JALカードをメインカードとして活用したい方に人気のランクです。

プラチナカード

プラチナカードは、JALカードにおける最上位ランクのカードです。年会費は34,100円(税込)からと高額ですが、その金額に見合うだけの最高級のサービスと特典が提供されます。

特筆すべきは、世界1,500カ所以上の空港ラウンジを利用できる「プライオリティ・パス」のプレステージ会員(通常年会費469米ドル)に無料で登録できる点です。これにより、利用航空会社や搭乗クラスを問わず、世界中のラウンジで快適な時間を過ごせます。

また、24時間365日対応のプラチナ・コンシェルジュサービスが付帯し、旅行の手配やレストランの予約などを秘書のように代行してくれます。さらに、JAL航空券や機内販売など対象商品の購入でマイルが通常より多く貯まる「アドオンマイル」制度もあり、マイルの貯まりやすさも格別です。海外出張や旅行が多く、最高レベルのサービスを求めるエグゼクティブ層にふさわしい一枚です。

提携ブランドによって特典や機能が異なる

JALカードは、JALが単独で発行しているわけではなく、様々なカード会社と提携して発行されています。この「提携ブランド」が何であるかによって、利用できる国際ブランド(Visa, Mastercard, JCB, American Express)や、付帯する独自の特典・機能が大きく変わってきます。これもJALカード選びの重要なポイントです。

国際ブランドによる違い

- Visa/Mastercard: 世界中で加盟店数が多く、場所を選ばずに使いやすいのが特徴です。発行は主に三菱UFJニコス(DCカード)が行います。クセがなく、最初の1枚としても安心して選べます。

- JCB: 日本発の国際ブランドであり、国内での加盟店網やキャンペーンが充実しています。ディズニー関連の特典や、ハワイのワイキキ・トロリーに無料で乗車できるなど、独自のサービスが魅力です。

- American Express®(アメックス): ステータス性が高く、旅行やエンターテインメント関連の特典が非常に充実しています。「手荷物無料宅配サービス」や、万一の際の「リターン・プロテクション」など、アメックスならではの手厚いサービスがJALカードの特典に上乗せされます。

特定のライフスタイルに特化した提携カード

- JALカード Suica: JR東日本グループのビューカードが発行。交通系ICカード「Suica」の機能が一体化しており、オートチャージやモバイルSuicaへのチャージでJRE POINTが貯まり、それをマイルに交換できます。通勤・通学でJR東日本を利用する方には必須の一枚です。

- JALカード TOKYU POINT ClubQ: 東急グループと提携したカード。PASMOオートチャージサービスが利用できるほか、東急百貨店や東急ストアなどのTOKYU POINT加盟店で利用すると、JALマイルとTOKYU POINTが同時に貯まります。貯まったTOKYU POINTはJALマイルに交換可能です。東急沿線にお住まいの方や、東急系の店舗をよく利用する方にとって、マイルが非常に貯まりやすいカードです。

- JALカード OPクレジット: 小田急グループと提携。PASMOオートチャージに対応し、小田急百貨店やOdakyu OXストアなどで利用すると、JALマイルと小田急ポイントが同時に貯まります。

このように、JALカードは「ランク」と「提携ブランド」という2つの軸の組み合わせで成り立っています。自分の利用シーンを具体的にイメージし、どの組み合わせが最もメリットが大きいかを考えることが、最適なカード選びへの近道となります。

JALカードの選び方5つのポイント

多種多様なJALカードの中から、自分にとっての「最強の一枚」を見つけ出すためには、明確な基準を持って比較検討することが不可欠です。ここでは、JALカードを選ぶ上で特に重要となる5つのポイントを具体的に解説します。これらのポイントを一つひとつ確認することで、あなたのライフスタイルや目的にぴったり合ったカードが自ずと見えてくるはずです。

① 年会費で選ぶ

クレジットカードを選ぶ上で、年会費は最も基本的な判断基準の一つです。JALカードは、学生向けの「JALカード navi」を除き、年会費が発生します。このコストをどう捉えるかが、カード選びの出発点となります。

- コストを最優先するなら「普通カード」

年会費をできるだけ抑えたい、まずはJALマイルを貯める生活を試してみたいという方には、年会費2,200円(税込・初年度無料)の「普通カード」が最適です。維持コストが低いため、気軽にJALカードを始めることができます。ただし、マイル還元率を1.0%にするためには、別途「ショッピングマイル・プレミアム」(年会費4,950円・税込)への加入が必要です。トータルの年会費は7,150円(税込)になる点を考慮しておきましょう。 - 特典とのバランスを重視するなら「CLUB-Aゴールドカード」

ある程度の年会費を支払ってでも、充実した特典やサービスを受けたいという方には、「CLUB-Aゴールドカード」(年会費17,600円〜・税込)が有力な選択肢となります。このカードは、ショッピングマイル・プレミアムが自動付帯しているため、常に1.0%の高いマイル還元率を享受できます。さらに、国内主要空港のラウンジが無料で利用でき、付帯保険も手厚くなります。年会費はコストではなく、快適な旅や安心を手に入れるための投資と考えることができる方におすすめです。 - 特定のサービスに価値を見出す

例えば、20代の方であれば、通常カードの年会費に5,500円(税込)を追加して「JAL CLUB EST」に加入するという選択肢があります。これにより、ショッピングマイル・プレミアムが自動付帯になるほか、JALのサクララウンジが年5回利用できるなど、年会費を大きく上回る特典が得られます。

このように、単に年会費の金額だけで判断するのではなく、その年会費によってどのような価値(ベネフィット)が得られるのかを比較検討することが重要です。自分のカード利用額やJAL便の搭乗頻度を考え、年会費と特典のバランスが最も良いと感じるランクのカードを選びましょう。

② マイルの貯まりやすさ(還元率)で選ぶ

JALカードを持つ最大の目的は「マイルを効率的に貯めること」です。そのため、マイルの貯まりやすさ、すなわち還元率はカード選びにおける最重要項目と言っても過言ではありません。

マイルの貯まり方には、主に「ショッピング」と「フライト」の2つの側面があります。

1. ショッピングでのマイル還元率

日常生活でのカード利用でどれだけマイルが貯まるかは、陸マイラー(飛行機に乗らずにマイルを貯める人)にとって生命線です。

- 基本還元率: JALカードの基本的なショッピングマイル還元率は200円=1マイル(0.5%)です。

- ショッピングマイル・プレミアム加入時: 年会費4,950円(税込)のこのオプションに加入すると、還元率は100円=1マイル(1.0%)に倍増します。CLUB-Aゴールドカード以上のランクでは、このサービスが自動付帯しています。

年間でどれくらいの金額をカード決済するかを考えてみましょう。例えば、年間100万円を決済する場合、基本還元率では5,000マイルですが、プレミアム加入後なら10,000マイル貯まります。差は5,000マイル。1マイルの価値を2円とすると10,000円相当の価値になり、年会費4,950円の元は十分に取れる計算になります。本気でマイルを貯めるなら、ショッピングマイル・プレミアムへの加入は必須と考えましょう。

2. フライトでのボーナスマイル

JAL便に搭乗した際に、通常のフライトマイルに加えて付与されるボーナスマイルも、カードランクによって大きく異なります。

- 入会搭乗ボーナス: 入会後、初めての搭乗で付与されます。

- 普通カード/CLUB-Aカード: 1,000マイル / 5,000マイル

- 毎年初回搭乗ボーナス: 入会搭乗ボーナスを獲得した年の翌年以降、毎年の初回搭乗で付与されます。

- 普通カード/CLUB-Aカード: 1,000マイル / 2,000マイル

- 搭乗ごとのボーナスマイル: 搭乗ごとに、区間マイルに対して追加で付与されます。

- 普通カード: +10%

- CLUB-Aカード以上: +25%

例えば、東京-沖縄(那覇)間の区間マイルは984マイルです。普通カードなら+98マイル、CLUB-Aカード以上なら+246マイルが追加されます。往復ならその倍です。年に数回でもJAL便を利用する機会がある方は、CLUB-Aカード以上を選ぶことで、マイルの貯まるスピードが格段にアップします。

③ 付帯保険の充実度で選ぶ

万が一のトラブルに備える旅行傷害保険も、カード選びの重要な比較ポイントです。特に海外旅行によく行く方にとっては、保険の有無や内容は大きな安心材料となります。

JALカードに付帯する旅行傷害保険には、「自動付帯」と「利用付帯」の2種類があります。

- 自動付帯: そのカードを持っているだけで保険が適用されます。旅行代金をそのカードで支払っていなくても補償の対象となるため、非常に便利です。

- 利用付帯: 日本出国前に、募集型企画旅行(パッケージツアー)の料金や、搭乗する航空機の航空券、乗継地の公共交通機関の料金などをそのカードで支払った場合にのみ、保険が適用されます。

JALカードは、多くのカードで海外・国内旅行傷害保険が自動付帯となっているのが大きなメリットです。

| カードランク | 海外旅行傷害保険(自動付帯部分) | 国内旅行傷害保険(自動付帯部分) |

|---|---|---|

| 普通カード | 最高1,000万円 | 最高1,000万円 |

| CLUB-Aカード | 最高5,000万円 | 最高5,000万円 |

| CLUB-Aゴールドカード | 最高5,000万円 | 最高5,000万円 |

| プラチナカード | 最高1億円 | 最高1億円 |

参照:JALカード公式サイト

補償額を見ても、ランクが上がるにつれて手厚くなっているのが分かります。特に、海外での治療費は高額になりがちなため、傷害・疾病治療費用の補償額は重要です。CLUB-Aカード以上であれば、一般的な旅行保険と同等レベルの安心感が得られます。

また、カードで購入した品物が破損・盗難などの損害に遭った際に補償される「ショッピング・ガード保険(お買い物あんしん保険)」も、ゴールドカード以上で付帯額が増額されるなど、充実します。旅行や出張の頻度が高く、安心を重視する方は、CLUB-Aカード以上のランクを検討するのが賢明です。

④ ライフスタイルに合った提携ブランドで選ぶ

前述の通り、JALカードは様々な企業と提携しています。自分の日常生活圏や消費行動と、提携先のサービスが合致するカードを選ぶことで、マイルを無理なく、かつ効率的に貯めることができます。

- 電車での移動が多い方:

- JR東日本(首都圏など)を利用するなら「JALカード Suica」が最適です。SuicaへのオートチャージでJRE POINTが貯まり、それをマイルに交換できます(1,500ポイント→1,000マイル ※ショッピングマイル・プレミアム加入時)。日々の通勤・通学がマイルに繋がります。

- 東急線やPASMOを利用するなら「JALカード TOKYU POINT ClubQ」が便利です。PASMOオートチャージでTOKYU POINTが貯まり、マイルに交換できます。

- 特定のお店でよく買い物をする方:

- 東急百貨店や東急ストアなどをよく利用するなら「JALカード TOKYU POINT ClubQ」がおすすめです。TOKYU POINT加盟店でカードを利用すると、JALマイルに加えてTOKYU POINTも貯まり、ポイントの二重取りが可能です。

- 小田急百貨店や小田急線沿線の店舗を利用するなら「JALカード OPクレジット」も同様に、マイルと小田急ポイントの二重取りができます。

このように、自分の生活に最も密着した提携ブランドを選ぶことが、JALカードを最大限に活用する秘訣です。普段利用している交通機関やスーパー、百貨店などを思い浮かべ、それに合ったカードがないか確認してみましょう。

⑤ 空港ラウンジサービスの有無で選ぶ

出張や旅行で空港を利用する機会が多い方にとって、フライト前の待ち時間を快適に過ごせる空港ラウンジは非常に価値のあるサービスです。

JALカードで利用できる空港ラウンジは、主に以下の2種類です。

- カードラウンジ: クレジットカード会社が共同で運営しているラウンジで、国内の主要空港と一部の海外空港(ハワイ・ホノルルなど)に設置されています。ソフトドリンクが無料で提供され、Wi-Fiや充電設備が整っています。

- 利用対象: CLUB-Aゴールドカード、プラチナカードの会員。

- 航空会社ラウンジ(JALサクララウンジなど): 航空会社が運営する上級会員向けのラウンジ。カードラウンジよりもサービスが充実しており、アルコール類や軽食が提供されることもあります。

- 利用対象: 原則としてビジネスクラス以上の利用者やJMBの上級会員向けですが、一部のJALカード会員も利用できます。

- JAL CLUB EST: 年会費を追加で支払うことで、年5回まで国内線のサクララウンジを利用できます。

- プラチナカード: プライオリティ・パスが付帯するため、サクララウンジを含む世界1,500カ所以上の提携ラウンジを利用できます(利用条件はラウンジにより異なる)。

- 利用対象: 原則としてビジネスクラス以上の利用者やJMBの上級会員向けですが、一部のJALカード会員も利用できます。

年に数回以上、飛行機を利用するなら、空港ラウンジが利用できるCLUB-Aゴールドカード以上の価値は大きいと言えます。特に、乗り継ぎなどで待ち時間が長くなる場合には、ラウンジの有無が旅の快適度を大きく左右します。自分のフライト頻度と、ラウンジサービスにどれくらいの価値を感じるかを天秤にかけ、カードランクを選びましょう。

【2024年最新】目的別!おすすめJALカード8選

ここからは、これまで解説してきた選び方のポイントを踏まえ、具体的な目的やライフスタイルに合わせたおすすめのJALカードを8枚厳選してご紹介します。それぞれのカードが持つ個性的な魅力を理解し、あなたにぴったりの一枚を見つけるための参考にしてください。

①【年会費を抑えたい方向け】JAL 普通カード

| 年会費(税込) | 国際ブランド | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 2,200円(初年度無料) | Visa, Mastercard, JCB | 0.5%(プレミアム加入時1.0%) | ・初めてJALカードを作る方 ・コストをかけずにマイルを貯め始めたい方 |

「JAL 普通カード」は、JALカードの基本機能を手軽に試せるエントリーモデルです。最大の魅力は、年会費が初年度無料、2年目以降も2,200円(税込)という維持コストの低さにあります。

「とりあえずJALマイルを貯めてみたいけれど、高い年会費を払うのは少し抵抗がある…」という方に最適です。基本的なマイル還元率は200円=1マイル(0.5%)ですが、年会費4,950円(税込)の「ショッピングマイル・プレミアム」に加入すれば、100円=1マイル(1.0%)にアップグレードできます。まずはカードを無料で手に入れて、利用頻度が高まってきたらプレミアムに加入するという使い方も可能です。

フライトボーナスは搭乗ごとに+10%と控えめですが、JALグループの航空券購入や機内販売での割引など、基本的な特典はしっかりと押さえています。JALカードライフの第一歩として、また、あまり飛行機には乗らないけれど日常の支払いで少しずつマイルを貯めたい「陸マイラー」入門者にもおすすめの一枚です。

②【Suicaをよく使う方向け】JALカードSuica

| 年会費(税込) | 国際ブランド | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 2,200円(初年度無料) | JCB | 0.5%(プレミアム加入時1.0%) | ・通勤や通学でJR東日本を利用する方 ・Suicaへのオートチャージを利用したい方 |

「JALカードSuica」は、JALのマイル機能とJR東日本のSuica機能が一体となった、非常に利便性の高いカードです。特に首都圏在住者やJR東日本を頻繁に利用する方にとっては、最強のサブカードとなり得ます。

このカードの最大の特徴は、SuicaへのオートチャージやモバイルSuicaへのチャージでJRE POINTが貯まる点です。貯まったJRE POINTは、ショッピングマイル・プレミアムに加入している場合、「1,500ポイント → 1,000JALマイル」という有利なレートで交換できます。つまり、毎日の通勤・通学で改札を通るたびに、自動的にマイルが貯まっていく仕組みを構築できるのです。

通常のJALカードでは電子マネーチャージでマイルが貯まらないケースが多い中、Suicaチャージで効率的にポイント(マイル)を貯められるのは大きなアドバンテージです。年会費は普通カードと同じく初年度無料で、気軽に始められるのも魅力。日々の移動をマイルに変えたい方は、このカードを選ばない手はありません。

③【東急沿線や東急系列店を利用する方向け】JALカード TOKYU POINT ClubQ

| 年会費(税込) | 国際ブランド | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 2,200円(初年度無料) | Visa, Mastercard | 0.5%(プレミアム加入時1.0%) | ・東急線沿線にお住まいの方 ・東急百貨店や東急ストアをよく利用する方 |

「JALカード TOKYU POINT ClubQ」は、東急線沿線での生活をマイルに変える魔法のカードです。JAL、東急カード、そしてPASMOの機能が一つになっており、東急グループのサービスを頻繁に利用する方にとって絶大なメリットがあります。

このカードの強みは、JALマイルとTOKYU POINTの二重取りにあります。東急百貨店、東急ストア、東急ハンズなどのTOKYU POINT加盟店でこのカードを利用すると、ショッピングマイル(100円=1マイル ※プレミアム加入時)に加えて、利用額に応じたTOKYU POINTも同時に貯まります。

さらに、貯まったTOKYU POINTは「2,000ポイント → 1,000JALマイル」のレートでJALマイルに交換可能です。もちろん、PASMOへのオートチャージでもTOKYU POINTが貯まります。生活圏が東急沿線に集中している方であれば、意識せずとも面白いようにマイルとポイントが貯まっていくでしょう。

④【20代限定のお得なカード】JAL CLUB EST

| 年会費(税込) | 対象カード | 追加年会費(税込) | こんな方におすすめ |

|---|---|---|---|

| 各カード年会費に加算 | 普通/CLUB-A/CLUB-Aゴールド/プラチナ | 5,500円(普通/CLUB-A) 2,200円(ゴールド/プラチナ) |

・20代でJALカードを持つ全ての方 ・若いうちから上質な旅を体験したい方 |

「JAL CLUB EST」は、カードの種類ではなく、20代限定で加入できる特別な会員組織(オプションサービス)です。対象のJALカード(普通、CLUB-A、ゴールド、プラチナ)の年会費に所定の追加年会費を支払うことで、信じられないほどお得な特典を享受できます。

【JAL CLUB ESTの主な特典】

- ショッピングマイル・プレミアムに自動入会: 通常年会費4,950円のサービスが、追加年会費に含まれます。これだけで元が取れてしまいます。

- サクララウンジの利用: 国内線のJALサクララウンジを年間5回まで無料で利用可能。通常は上級会員しか入れない特別な空間で、フライト前の時間を優雅に過ごせます。

- マイル有効期間の延長: 通常36ヶ月のマイル有効期間が、60ヶ月(5年)に延長されます。じっくりマイルを貯めて、夢のビジネスクラスやファーストクラスを目指せます。

- 年間1,000 e JALポイントをプレゼント: 航空券やツアー代金の支払いに使える1,000円相当のポイントが毎年もらえます。

これらの特典は、追加年会費をはるかに上回る価値があります。もしあなたが20代でJALカードを作るのであれば、CLUB ESTへの加入は必須と言っても過言ではありません。若者向けのサービスとしては破格の内容であり、これを利用しない手はないでしょう。

⑤【学生なら最強の1枚】JALカード navi

| 年会費(税込) | 国際ブランド | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 在学期間中 無料 | JCB | 1.0%(自動付帯) | ・18歳以上30歳未満の学生の方 ・留学や卒業旅行でマイルを使いたい方 |

「JALカード navi」は、学生だけが手にできる特権が詰まった、まさに「学生最強」のJALカードです。対象は18歳以上30歳未満の学生(大学、大学院、短大、専門学校など)で、その特典は他のJALカードを圧倒します。

【JALカード naviの驚異的な特典】

- 在学期間中は年会費が無料: 一切コストがかかりません。

- ショッピングマイル・プレミアムに自動入会: 年会費無料で、常に100円=1マイルの高還元率です。

- マイルの有効期間が無期限: 在学中はマイルが失効しません。卒業旅行に向けてじっくり貯めることができます。

- ツアープレミアムに自動入会: 対象割引運賃で搭乗しても、区間マイルが100%貯まります。

- 語学検定ボーナスマイル: 対象の外国語検定に合格すると、500マイルがプレゼントされます。

- 卒業後も特典が継続: 卒業後、普通カードに切り替わった後も、ショッピングマイル・プレミアムの年会費が無料になるなどの特典があります。

これだけの特典が無料で提供されるカードは他にありません。あなたが学生であれば、迷うことなく「JALカード navi」を選ぶべきです。このカードで学生時代にマイルを貯める習慣を身につければ、社会人になってからもスマートなマイレージライフを送れるでしょう。

⑥【コスパと特典のバランスが良い】JAL CLUB-Aゴールドカード

| 年会費(税込) | 国際ブランド | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 17,600円〜 | Visa, Mastercard, JCB, Amex | 1.0%(自動付帯) | ・年に数回は飛行機に乗る方 ・空港ラウンジを利用したい方 ・ステータスと実用性を両立したい方 |

「普通カードでは物足りない、でもプラチナカードは年会費が高い…」そんな方に最適なのが、実用的な特典と年会費のバランスに優れた「JAL CLUB-Aゴールドカード」です。

このカードを持つと、ショッピングマイル・プレミアムが自動付帯となり、日常の買い物は常に100円=1マイル。フライトボーナスも搭乗ごとに+25%と高く、空でも陸でも効率的にマイルが貯まります。

最大の魅力は、国内主要空港のカードラウンジが無料で利用できること。出発前の慌ただしい時間を、静かな空間でフリードリンクを楽しみながら過ごせるのは、一度体験すると手放せなくなる快適さです。旅行傷害保険も最高5,000万円(自動付帯)と手厚く、旅の安心感も格段に向上します。

JALカードをメインカードとして本格的に活用し、旅の質をワンランクアップさせたいと考えるなら、このカードは最もコストパフォーマンスの高い選択肢となるでしょう。

⑦【ステータスと充実のサービス】JAL・JCBカード プラチナ

| 年会費(税込) | 国際ブランド | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 34,100円 | JCB | 1.0%(自動付帯) | ・海外出張や旅行の頻度が高い方 ・最高レベルのサービスを求める方 ・JAL便を頻繁に利用する方 |

「JAL・JCBカード プラチナ」は、JALカードの特典とJCBの最高峰サービスが融合した、まさに至高の一枚です。年会費は高額ですが、それを補って余りある卓越したサービスが提供されます。

このカードの代名詞とも言える特典が、「プライオリティ・パス」のプレステージ会員に無料で登録できること。これにより、世界1,500カ所以上の空港ラウンジを同伴者1名まで無料で利用でき、旅のクオリティが劇的に向上します。

また、24時間365日対応の「プラチナ・コンシェルジュデスク」は、旅行の手配からレストランの予約、特別なプレゼントの相談まで、あらゆる要望に応えてくれる頼れる秘書のような存在です。

さらに、JAL航空券の購入や機内販売でマイルが100円につき合計4マイルも貯まる「アドオンマイル」制度も強力。JALグループを頻繁に利用する方なら、驚異的なスピードでマイルが貯まります。最高のステータスと比類なきサービスを求めるなら、このプラチナカードが唯一無二の選択肢となります。

⑧【アメックスの特典も欲しい方向け】JAL アメリカン・エキスプレス・カード

| 年会費(税込) | ランク | ショッピングマイル還元率 | こんな方におすすめ |

|---|---|---|---|

| 20,900円 | CLUB-Aゴールド | 1.0%(自動付帯) | ・旅行関連の特典を重視する方 ・手厚いプロテクションを求める方 ・アメックスブランドに魅力を感じる方 |

| 34,100円 | プラチナ | 1.0%(自動付帯) |

「JAL アメリカン・エキスプレス・カード」は、JALカードの機能に、旅行とエンターテインメントに強いアメリカン・エキスプレスの特典が加わった魅力的なカードです。CLUB-Aゴールドとプラチナの2つのランクから選べます。

アメックスブランドならではの特典として、海外旅行からの帰国時に空港から自宅までスーツケース1個を無料で配送してくれる「手荷物無料宅配サービス」や、国内外200カ所以上のレストランで飲食代金が最大20%オフになる「アメリカン・エキスプレス・コネクト」などが利用できます。

また、カードで購入した商品の返品を万が一お店が受け付けない場合に、購入金額を補償してくれる「リターン・プロテクション」など、ショッピングに関する手厚い保険も魅力です。JALマイルを貯めつつ、アメックスならではの上質で安心なサービスを享受したいという、欲張りなニーズに応えてくれる一枚です。

JALカードを持つメリット

JALカードを持つことは、単にマイルが貯まるだけでなく、旅や日常をより豊かに、そしてお得にする様々なメリットをもたらします。ここでは、JALカード会員になることで得られる具体的な利点を詳しく見ていきましょう。

フライトでボーナスマイルが貯まる

JALカードを持つ最大のメリットの一つが、JALグループ便に搭乗した際に、通常のフライトマイルとは別に特別なボーナスマイルが加算されることです。このボーナスマイル制度があるおかげで、JALカード会員は非会員に比べて圧倒的に速くマイルを貯めることができます。

ボーナスマイルには主に以下の3種類があります。

- 入会搭乗ボーナス:

JALカードに入会後、初めてJALグループ便に搭乗すると一度だけもらえるボーナスマイルです。- 普通カード: 1,000マイル

- CLUB-Aカード、CLUB-Aゴールドカード、プラチナ: 5,000マイル

5,000マイルあれば、国内線の片道特典航空券に交換できる場合もあり、非常にお得なスタートダッシュが切れます。

- 毎年初回搭乗ボーナス:

入会搭乗ボーナスを獲得した年の翌年以降、毎年最初の搭乗でもらえるボーナスマイルです。- 普通カード: 1,000マイル

- CLUB-Aカード、CLUB-Aゴールドカード、プラチナ: 2,000マイル

カードを持ち続けて毎年一度でもJAL便に乗れば、年会費の一部を回収できるほどの価値があります。

- 搭乗ごとのボーナスマイル:

JALグループ便に搭乗するたびに、フライトマイルに上乗せされるボーナスです。- 普通カード: フライトマイルの+10%

- CLUB-Aカード、CLUB-Aゴールドカード、プラチナ: フライトマイルの+25%

例えば、東京-ニューヨーク間をビジネスクラス(予約クラスX)で往復した場合、フライトマイルは約13,468マイルです。

- カードなし: 13,468マイル

- 普通カード会員: 13,468マイル + 1,346マイル(+10%) = 14,814マイル

- CLUB-Aカード会員: 13,468マイル + 3,367マイル(+25%) = 16,835マイル

このように、カードのランクが高いほど、同じフライトでも獲得できるマイル数に大きな差が生まれます。JAL便に乗る機会が少しでもあるなら、JALカードを持たないのは非常にもったいないと言えるでしょう。

日常の買い物でもマイルが貯まる

JALカードのもう一つの大きな柱は、フライトだけでなく日々のあらゆる支払いでマイルが貯まることです。スーパーでの食料品の購入、コンビニでのちょっとした買い物、レストランでの食事、公共料金(電気・ガス・水道)、携帯電話料金、インターネット料金、税金の支払いまで、クレジットカードが使える場面ならどこでもマイル獲得のチャンスになります。

基本的な還元率は200円=1マイル(0.5%)ですが、多くのJALマイラーが加入する「ショッピングマイル・プレミアム」(年会費4,950円・税込)を利用すれば、還元率は100円=1マイル(1.0%)に倍増します。

例えば、毎月の生活費のうち15万円をJALカードで支払うとします。

- 年間決済額: 15万円 × 12ヶ月 = 180万円

- 獲得マイル(プレミアム加入時): 180万円 ÷ 100円/マイル = 18,000マイル

18,000マイルあれば、東京-大阪間の往復特典航空券(12,000マイル〜)や、東京-沖縄間の片道特典航空券(7,500マイル〜)と交換が可能です。つまり、飛行機に一度も乗らなくても、普段の生活費の支払いをJALカードに集約するだけで、年に1〜2回の国内旅行に行けるだけのマイルが貯まるのです。これが「陸マイラー」活動の基本であり、JALカードの強力なメリットです。

JALカード特約店ならマイルが2倍になる

JALカードのショッピングマイルをさらに加速させる仕組みが「JALカード特約店」の存在です。JALカード特約店とは、JALカードと提携している店舗やサービスのことで、これらの場所でJALカードを利用すると、通常のショッピングマイルに加えて、同数のマイルが上乗せされます。

つまり、ショッピングマイルが通常の2倍貯まるのです。

- 通常のお店: 100円=1マイル(プレミアム加入時)

- JALカード特約店: 100円=2マイル(プレミアム加入時)

特約店には、私たちの日常生活に密着したお店が数多く含まれています。

【JALカード特約店の主な例】

- スーパー: イオン、マックスバリュ、ダイエーなど

- コンビニ: ファミリーマート

- ドラッグストア: マツモトキヨシ、ココカラファイン

- ガソリンスタンド: ENEOS

- 百貨店: 大丸、松坂屋

- 書店: 紀伊國屋書店

- カフェ: ノエビアスタイルカフェ

- 引越し: トヨタレンタカー

参照:JALカード公式サイト

例えば、ファミリーマートで1,000円の買い物をした場合、通常なら10マイルのところ、20マイルが貯まります。イオンで5,000円の買い物をすれば、50マイルではなく100マイルです。普段利用するお店が特約店かどうかを意識し、積極的に利用するだけで、マイルの積算スピードは劇的に向上します。これは他のクレジットカードにはない、JALカードならではの大きな強みです。

空港店舗や機内販売、免税店での割引がある

JALカードは、マイルを貯めるだけでなく、旅の様々なシーンで直接的な割引を受けられる特典も付帯しています。

- 空港店舗での割引:

全国の空港にあるJALグループの空港店舗「BLUE SKY」や「JAL PLAZA」でJALカードを提示、または利用すると、購入金額が5〜10%割引になります。お土産の購入などに利用すれば、旅のコストを賢く節約できます。 - JAL・JTA機内販売での割引:

JALおよび日本トランスオーシャン航空(JTA)の機内販売でJALカードを利用すると、商品が10%割引になります。機内限定の化粧品やオリジナルグッズなどを、お得に購入するチャンスです。 - 空港免税店での割引:

成田国際空港や羽田空港国際線ターミナル、関西国際空港などにあるJAL DUTYFREEやJAPAN DUTY FREEなどの提携免税店でJALカードを利用すると、5〜10%の割引が受けられます。海外旅行の前に、ブランド品や化粧品、お酒などを免税価格からさらに安く手に入れることができます。

これらの割引は、マイルとは別に直接的な金銭的メリットがあるため、非常に実用的です。旅行や出張の際には、忘れずにJALカードを活用しましょう。

旅行傷害保険が自動付帯する

多くのJALカードには、海外旅行および国内旅行中の万が一の事故や病気に備える旅行傷害保険が「自動付帯」しています。

「自動付帯」とは、そのカードで旅行代金を支払っていなくても、カードを保有しているだけで保険が適用されるという非常に心強い仕組みです。毎回、旅行のたびに海外旅行保険に加入する手間や費用を省くことができます。

補償内容はカードのランクによって異なりますが、例えばCLUB-Aカード以上であれば、海外旅行中の傷害死亡・後遺障害で最高5,000万円、最も利用頻度が高い傷害・疾病治療費用でも最高150万円が補償されます。

もちろん、これだけで全てのケースをカバーできるとは限りませんが、基本的な補償が自動で付いてくる安心感は絶大です。特に海外では医療費が高額になることがあるため、この自動付帯保険はJALカードが提供する重要な価値の一つと言えます。

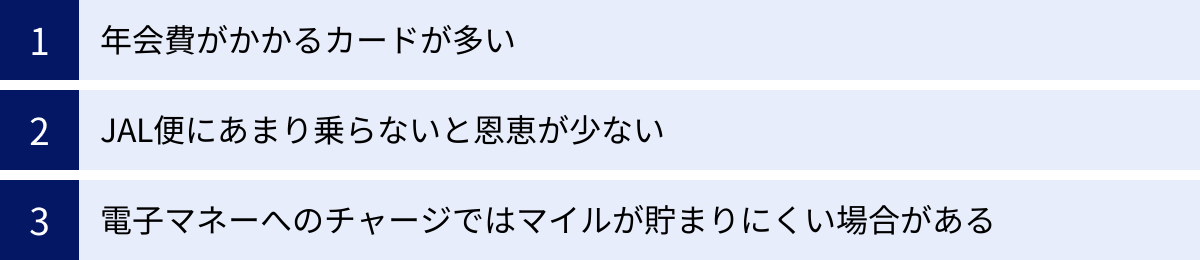

JALカードを持つデメリット・注意点

JALカードには多くのメリットがある一方で、注意すべき点や、人によってはデメリットと感じられる側面も存在します。契約してから後悔しないように、これらの点もしっかりと理解しておきましょう。

年会費がかかるカードが多い

JALカードの最も基本的な注意点は、年会費が発生することです。学生専用の「JALカード navi」は在学中無料ですが、それ以外のカードは、普通カードの初年度を除いて、最低でも2,200円(税込)の年会費がかかります。

さらに、マイルを効率的に貯めるために必須ともいえる「ショッピングマイル・プレミアム」に加入する場合、別途4,950円(税込)の年会費が必要です。つまり、普通カードでマイルを本格的に貯めようとすると、合計で7,150円(税込)の年間コストがかかる計算になります。

もちろん、CLUB-Aゴールドカード以上のランクを選べば、年会費は17,600円(税込)からとさらに高額になります。

この年会費を支払ってでも、得られるマイルや特典(フライトボーナス、ラウンジ利用、保険など)にメリットを感じられるかどうかが、JALカードを持つかどうかの判断基準になります。年間で獲得できるマイルの価値や享受できるサービスの価値が、年会費を上回るかどうかを冷静に見極める必要があります。全く飛行機に乗らず、カード利用額も少ない方にとっては、年会費が負担になるだけの結果に終わる可能性もあります。

JAL便にあまり乗らないと恩恵が少ない

JALカードの特典は、その名の通りJALグループの利用を前提として設計されているものが大半です。フライトボーナスマイル、JALビジネスクラス・チェックインカウンターの利用、機内販売や空港店舗での割引など、その恩恵を最大限に享受できるのは、やはりJAL便に搭乗する人です。

もちろん、日常のショッピングだけでマイルを貯める「陸マイラー」活動も可能ですが、フライト利用者に比べてマイルの貯まるスピードは緩やかになります。

もし、あなたが普段利用する航空会社がANA(全日本空輸)であったり、LCC(格安航空会社)が中心で、JAL便にはほとんど乗らないという場合、JALカードを持つメリットは半減してしまいます。その場合は、ANAマイルが貯まるANAカードや、特定の航空会社に縛られずにポイントが貯まる高還元率の一般クレジットカード(楽天カード、リクルートカードなど)を選んだ方が、結果的にお得になる可能性があります。

自分のフライトスタイルとJALカードの特性が合致しているかを、今一度確認してみましょう。

電子マネーへのチャージではマイルが貯まりにくい場合がある

キャッシュレス決済が普及し、多くの人が電子マネーを利用するようになりました。しかし、JALカードから各種電子マネーへのチャージは、マイル積算の対象外となるケースが多いため、注意が必要です。

| 電子マネー | JALカードからのチャージでのマイル積算 | 備考 |

|---|---|---|

| Suica | △(JALカードSuicaのみ対象) | JALカードSuicaからのオートチャージ・モバイルSuicaチャージでJRE POINTが貯まり、マイルに交換可能。他のJALカードからのチャージは対象外。 |

| PASMO | △(提携カードのみ対象) | JALカード TOKYU POINT ClubQやJALカード OPクレジットからのオートチャージでは提携ポイントが貯まり、マイルに交換可能。他のJALカードは対象外。 |

| 楽天Edy | ×(対象外) | JALカードからのチャージはマイル積算対象外。 |

| nanaco | ×(対象外) | JALカードからのチャージはマイル積算対象外。 |

| WAON | △(JMB WAONへのチャージのみ) | JMB WAONへのクレジットチャージはマイル積算対象。ただし、通常のWAONへのチャージは対象外。 |

| PayPay | ×(対象外) | JALカードを紐づけても、PayPay残高へのチャージはマイル積算対象外。 |

参照:JALカード公式サイト

このように、「JALカードSuica」でSuicaにチャージする場合など、特定の組み合わせを除いて、主要な電子マネーへのチャージではマイルを獲得できません。

もし、電子マネーへのチャージでポイントを貯めることを重視している場合、この点は大きなデメリットとなり得ます。普段利用している電子マネーとJALカードの相性を、申し込み前に必ず確認することが重要です。このルールを知らずにチャージを続けていると、「マイルが貯まっているはずなのになぜか増えない」という事態に陥ってしまいます。

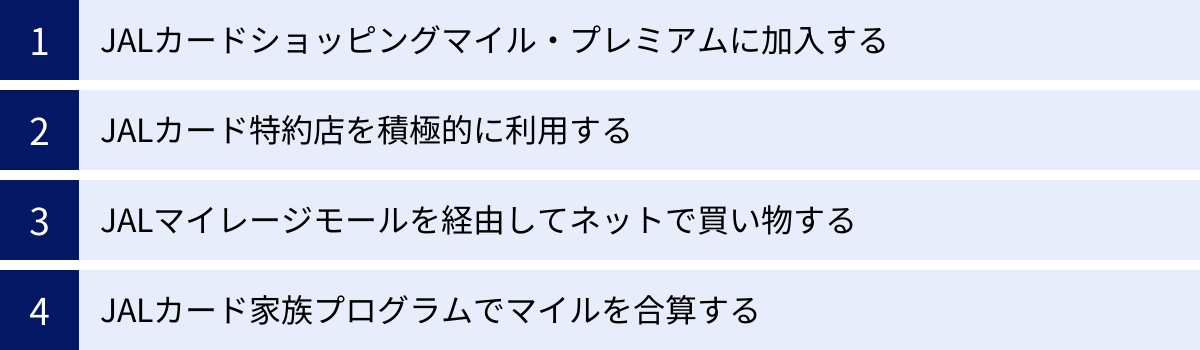

JALマイルを効率的に貯める4つのコツ

JALカードを手に入れたら、次はそのポテンシャルを最大限に引き出し、効率的にマイルを貯める工夫が必要です。ここでは、誰でも実践できる4つの基本的なコツを紹介します。これらを意識するだけで、マイルの貯まるスピードは格段に変わってきます。

① JALカードショッピングマイル・プレミアムに加入する

これは最も基本的かつ強力なコツです。前述の通り、「JALカードショッピングマイル・プレミアム」は、年会費4,950円(税込)でショッピングマイルの還元率を200円=1マイルから100円=1マイルへと2倍に引き上げるオプションサービスです。

(※CLUB-Aゴールドカード、プラチナカード、JAL CLUB EST、JALカード navi会員は自動付帯)

この年会費を支払う価値があるかどうかは、年間のカード利用額で判断できます。1マイルの価値を一般的に2円と仮定すると、年会費4,950円の元を取るためには、年間で約2,500マイルを追加で獲得できれば良い計算になります。

ショッピングマイル・プレミアムに加入することで増えるマイルは、利用額100円あたり0.5マイルです。

- 損益分岐点: 4,950円(年会費) ÷ 1円(100円利用あたりの追加マイル価値※) = 年間495,000円

※1マイル=2円と仮定した場合

つまり、年間のカード決済額が約50万円を超える見込みがあるなら、ショッピングマイル・プレミアムに加入した方が絶対にお得です。公共料金や日々の買い物をJALカードに集約すれば、多くの方はこの金額をクリアできるはずです。本気でマイルを貯めたいのであれば、このサービスへの加入は必須の投資と考えましょう。

② JALカード特約店を積極的に利用する

これも非常に効果的な方法です。JALカード特約店でカードを利用すると、ショッピングマイルが通常の2倍になります。ショッピングマイル・プレミアムに加入していれば、100円の利用で2マイル(還元率2.0%)という驚異的なレートでマイルが貯まります。

【行動のコツ】

- 自分の生活圏にある特約店を把握する: JALカードの公式サイトで、近所のスーパー(イオンなど)、ドラッグストア(マツモトキヨシなど)、ガソリンスタンド(ENEOSなど)が特約店になっていないか確認しましょう。

- 意識的に特約店を選ぶ: 同じ商品を買うなら、特約店でないA店より、特約店のB店を選ぶ。この小さな選択の積み重ねが、1年後には数千マイルの差となって現れます。

- 大きな買い物の前に確認する: 家具や家電、引越しなど、高額な支払いが発生する際には、まず特約店がないか探してみる習慣をつけましょう。数万円、数十万円の支払いが特約店であれば、一度に大量のマイルを獲得できます。

特約店の利用は、追加の費用なしでマイル獲得量を倍増させられる、最も賢いマイルの貯め方の一つです。

③ JALマイレージモールを経由してネットで買い物する

Amazon、楽天市場、Yahoo!ショッピング、ユニクロオンラインストアなど、普段利用しているネットショップで買い物をする際に、一手間加えるだけでマイルを上乗せできるのが「JALマイレージモール」です。

【利用方法】

- JALマイレージモールのサイトにアクセスし、JMBお得意様番号でログインします。

- サイト内から、利用したいオンラインショップ(例: 楽天市場)を選んでクリックします。

- 自動的に楽天市場のサイトに移動するので、あとは通常通り買い物をするだけです。

この手順を踏むだけで、JALカード決済で得られるショッピングマイル(100円=1マイル)に加えて、モール経由分のボーナスマイルが加算されます。ボーナスマイルの積算率はショップによって異なり、「購入金額200円につき1マイル」「1回の利用で50マイル」など様々です。

例えば、楽天市場(200円=1マイル)で10,000円の買い物をした場合、

- JALカード決済マイル: 100マイル

- JALマイレージモール経由マイル: 50マイル

- 合計: 150マイル

さらに、楽天市場側の楽天ポイントも貯まるため、マイルとポイントの三重取りが実現します。ネットショッピングをする際は、必ずJALマイレージモールを経由する癖をつけましょう。この一手間を惜しまないことが、マイル長者への近道です。

④ JALカード家族プログラムでマイルを合算する

家族それぞれがJALカードを持っている場合、個別にマイルを貯めていると、特典航空券に必要なマイル数に届かずに有効期限を迎えてしまうことがあります。そんな時に非常に便利なのが「JALカード家族プログラム」です。

このプログラムに登録(登録料無料)すると、家族(配偶者、一親等の家族など)がそれぞれ貯めたマイルを、親会員(代表者)のマイル口座に合算して利用できます。

例えば、

- 夫: 20,000マイル

- 妻: 15,000マイル

という状況で、30,000マイルが必要なハワイへの特典航空券(片道)に交換したい場合、通常はどちらもマイルが足りません。しかし、家族プログラムに登録していれば、マイルを合算して合計35,000マイルとして利用できるため、無事に特典航空券を申し込むことができます。

目標達成までの期間を大幅に短縮できるだけでなく、失効しそうなマイルを無駄なく活用できるというメリットもあります。家族でJALマイルを貯めている場合は、必ず登録しておきたいプログラムです。

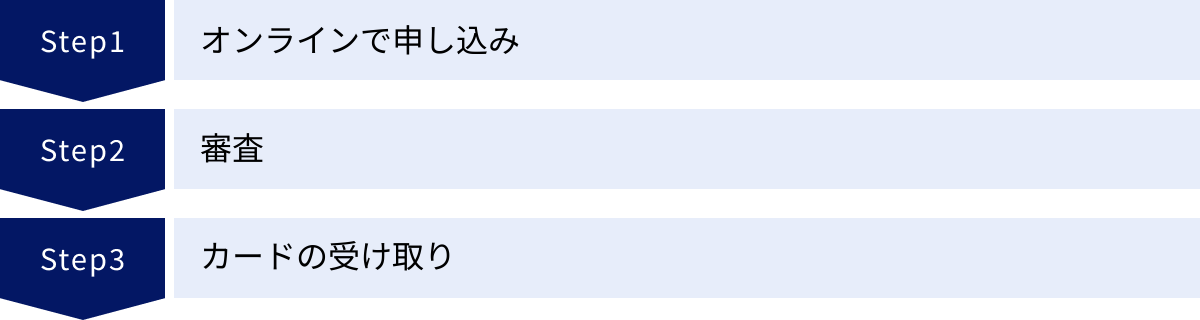

JALカードの申し込みから発行までの流れ

自分にぴったりのJALカードを見つけたら、いよいよ申し込みです。手続きは非常にシンプルで、多くの場合オンラインで完結します。ここでは、申し込みからカードが手元に届くまでの一般的な流れを解説します。

オンラインで申し込み

現在、JALカードの申し込みは公式サイトからのオンライン申し込みが主流です。24時間いつでも、ご自身のタイミングで手続きを進めることができます。

- カード選択と同意: JALカード公式サイトにアクセスし、申し込みたいカード(例: JAL CLUB-Aゴールドカード)を選択します。規約などを確認し、同意して申し込みフォームへ進みます。

- お客様情報の入力: 氏名、住所、生年月日、電話番号、メールアドレスなどの基本情報を入力します。

- 勤務先・学校情報の入力: 職業、勤務先(または学校名)、年収などの情報を入力します。この情報は審査の重要な要素となります。

- お支払い口座の設定: クレジットカード利用代金の引き落とし口座を設定します。多くの金融機関では、オンラインで口座振替設定が完結するため、書類の郵送や捺印の手間が省けて非常にスムーズです。

- 入力内容の確認と送信: 全ての入力内容に間違いがないかを確認し、送信します。申し込みが完了すると、受付完了メールが届きます。

審査

申し込み情報が送信されると、JALではなく、提携カード会社(JCB、三菱UFJニコス、ビューカードなど)による入会審査が開始されます。

審査では、申し込み時に入力された情報や、信用情報機関に登録されている個人のクレジットヒストリー(過去のカードやローンの利用履歴)などが総合的に判断されます。審査にかかる時間は、申し込み者の状況やカード会社によって異なりますが、最短で即日〜数営業日、長い場合は1〜2週間程度かかることもあります。

審査結果は、通常メールまたは郵送で通知されます。

カードの受け取り

無事に審査を通過すると、カード発行の手続きが進められます。申し込みから実際にカードが手元に届くまでの期間は、一般的に約2週間から3週間が目安です。ただし、申し込みが集中する時期や、書類に不備があった場合などは、さらに時間がかかることもあります。

カードは、セキュリティの観点から「本人限定受取郵便」や「簡易書留」などで送られてくるのが一般的です。本人限定受取郵便の場合は、受け取り時に運転免許証やマイナンバーカードなどの本人確認書類の提示が必要となります。

カードを受け取ったら、裏面の署名欄にサインをし、同封されている書類で会員専用サイトへの登録などを済ませれば、すぐに利用を開始できます。

JALカードの審査基準について

JALカードを申し込むにあたり、多くの方が気になるのが「審査の基準」や「審査の難易度」でしょう。明確な基準は公表されていませんが、一般的に考慮されるポイントを理解しておくことは重要です。

まず大前提として、JALカードの審査を行うのはJALではなく、提携している各クレジットカード会社です。例えば、「JAL・JCBカード」なら株式会社ジェーシービーが、「JALカードSuica」なら株式会社ビューカードが審査を担当します。そのため、審査基準もそれぞれのカード会社の方針に基づきます。

申し込み資格は公式サイトに明記されており、例えば一般的なJALカードの場合、「18歳以上(高校生は除く)で、日本に生活基所があり、日本国内でのお支払いが可能な方」かつ「ご本人に安定した継続収入のある方」などが条件となります(学生の場合はJALカード naviの基準が適用)。

参照:JALカード公式サイト

審査で重視される主なポイントは以下の通りです。

- 属性情報:

- 年齢: 申し込み資格を満たしているか。

- 職業・勤務先: 安定した収入が見込める職業か、勤続年数はどのくらいか。公務員や大企業の正社員は評価が高くなる傾向があります。

- 年収: 年収が高いほど返済能力が高いと判断されます。

- 居住形態: 持ち家か賃貸か、居住年数はどのくらいか。

- 信用情報(クレジットヒストリー):

これは審査において最も重要な要素の一つです。信用情報機関(CIC、JICCなど)には、個人のクレジットカードやローンの申し込み履歴、契約内容、支払い状況などが記録されています。- 過去に支払いの延滞や遅延がないか。

- 債務整理(自己破産など)の履歴がないか。

- 短期間に複数のクレジットカードを申し込んでいないか(申し込みブラック)。

一般的に、カードのランクが上がるほど(普通 → CLUB-A → ゴールド → プラチナ)、求められる属性や信用情報の基準も厳しくなる傾向にあります。もし審査に不安がある場合は、まずは年会費の安い「普通カード」から申し込み、良好な利用実績(クレヒス)を積んでから、上位カードへの切り替え(アップグレード)を目指すのが堅実な方法です。

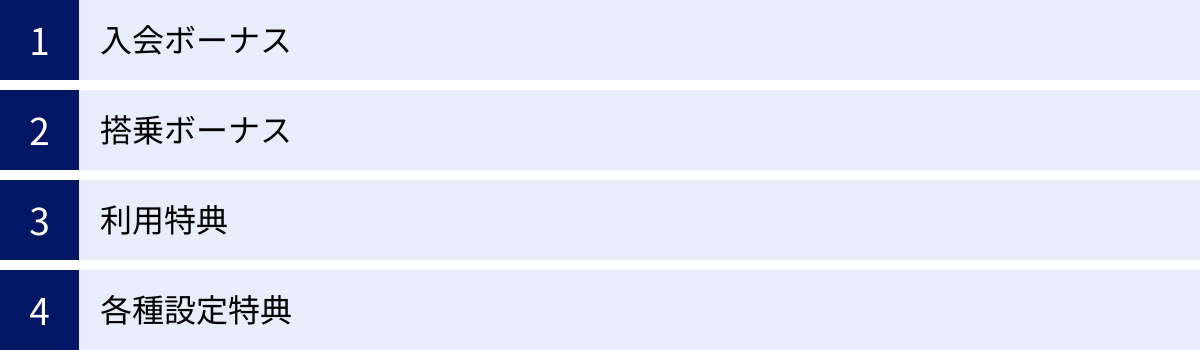

お得なJALカード入会キャンペーン情報

JALカードでは、新規入会者を対象とした非常にお得なキャンペーンを恒常的に実施しています。これらのキャンペーンを最大限に活用することで、入会直後から大量のマイルを獲得し、有利なスタートを切ることができます。

キャンペーン内容は時期によって変動しますが、一般的には以下のような複数の特典を組み合わせた形式が多く見られます。

【2024年現在の一般的なキャンペーン例】

- 入会ボーナス: カードに入会するだけでもらえるマイル。

- 搭乗ボーナス: 入会後、初めてJAL便に搭乗することでもらえるボーナス。

- 利用特典: 入会後、一定期間内に特定の金額以上をカード決済することで、通常のマイルに加えてボーナスマイルが付与される。

- 各種設定特典:

- 「ショッピングマイル・プレミアム」への同時入会でボーナスマイル。

- JALカードアプリのダウンロード&ログインでボーナスマイル。

- キャッシング枠の設定でボーナスマイル。

これらの特典を全て達成すると、合計で数千マイルから、多い時では1万マイルを超える大量のマイルを一度に獲得できる可能性があります。

重要な注意点として、これらのキャンペーンにはそれぞれ達成条件や期間が細かく設定されています。「入会後〇ヶ月以内の利用」など、期限を過ぎてしまうと特典の対象外となってしまうため、入会後はキャンペーンの詳細を必ず確認し、計画的に条件をクリアしていくことが大切です。

最新のキャンペーン情報は、JALカードの公式サイトで常に更新されています。申し込みを検討する際は、必ず公式サイトを訪れ、現在実施中のキャンペーン内容と適用条件をご自身の目で確認してください。最もお得なタイミングで入会することが、賢いJALマイラーへの第一歩です。

参照:JALカード公式サイト

JALカードに関するよくある質問

ここでは、JALカードを検討している方や、使い始めたばかりの方が抱きがちな疑問について、Q&A形式で分かりやすくお答えします。

JALカードの締め日と支払日はいつ?

JALカードの利用代金の締め日と支払日(引き落とし日)は、提携しているカードブランドによって異なります。ご自身のカードがどのブランドに該当するかを確認し、以下の表を参考にしてください。

| 提携カードブランド | 締め日 | 支払日(引き落とし日) |

|---|---|---|

| JCB | 毎月15日 | 翌月10日 |

| Visa / Mastercard (三菱UFJニコス発行) | 毎月15日 | 翌月10日 |

| American Express® (三菱UFJニコス発行) | 毎月15日 | 翌月10日 |

| Suica (ビューカード発行) | 毎月末日 | 翌々月4日 |

| TOKYU POINT ClubQ (東急カード発行) | 毎月15日 | 翌月10日 |

| OPクレジット (小田急電鉄発行) | 毎月15日 | 翌月10日 |

例えば、JCBブランドのJALカードを7月16日から8月15日までに利用した分は、9月10日に指定の口座から引き落とされます。ビューカードが発行するJALカードSuicaのみ、締め日と支払日のサイクルが異なる点に注意が必要です。支払日に口座残高が不足しないよう、計画的に管理しましょう。

参照:JALカード公式サイト FAQ

JALカードは複数枚持てますか?

はい、条件付きで複数枚のJALカードを持つことが可能です。

その条件とは、「提携カード会社が異なること」です。例えば、JCBが発行する「JAL・JCBカード」と、ビューカードが発行する「JALカードSuica」の2枚を同時に保有することができます。同様に、「JAL・Mastercardカード」(三菱UFJニコス発行)と「JALカード TOKYU POINT ClubQ」(東急カード発行)の組み合わせも可能です。

一方で、同じ提携カード会社が発行するカードを複数枚持つことはできません。例えば、「JAL・JCBカード」と「JAL・JCBカード プラチナ」の2枚持ちはできず、どちらか一方を選択することになります。

複数枚持つメリットとしては、利用シーンに応じた使い分けが挙げられます。例えば、日常の買い物はメインのJAL・JCBカード、JR東日本の利用やSuicaチャージはJALカードSuica、といった具合です。ただし、カードごとに年会費が発生するため、管理が煩雑になるというデメリットも考慮する必要があります。

JALマイルの有効期限は?

JALマイルの有効期限は、原則として「マイルを獲得した日(搭乗日または利用日)から36ヶ月後の月末まで」です。つまり、有効期間は約3年間となります。

例えば、2024年8月10日に獲得したマイルは、2027年8月31日まで有効です。この有効期限を過ぎるとマイルは自動的に失効してしまうため、計画的に利用することが重要です。

ただし、この原則にはいくつかの例外があります。

- JALカード navi(学生カード)会員: 在学期間中はマイルの有効期限が無期限になります。

- JALグローバルクラブ(JGC)会員: JALの上級会員である限り、マイルの有効期限が無期限になります。

- JAL CLUB EST会員: 有効期限が通常より長い60ヶ月(5年)に延長されます。

有効期限が近づいているマイルがある場合は、特典航空券への交換だけでなく、1,000マイル単位で電子マネー「WAON」に交換したり、10,000マイルを15,000円相当の「e JALポイント」(航空券やツアー代金に利用可能)に交換したりと、無駄なく使い切る方法が用意されています。

JALとANAのマイル、どっちが貯めやすい?

これは「永遠のテーマ」とも言える質問で、一概に「こちらが絶対にお得」と断言することはできません。どちらが貯めやすいかは、個人のライフスタイルや消費行動に大きく依存します。

以下に、両者の特徴を比較しますので、ご自身の生活にどちらが合っているかを判断する材料にしてください。

【JALマイルが貯めやすい人】

- よく利用するスーパーがイオン系列の方: JALカードはイオンを特約店としており、いつでもマイルが2倍貯まります。

- よく利用するコンビニがファミリーマートの方: ファミリーマートもJALカードの特約店です。

- 航空アライアンス「ワンワールド」に加盟する航空会社(アメリカン航空、ブリティッシュ・エアウェイズなど)を利用する機会が多い方。

- 東急線や小田急線沿線にお住まいの方: 提携カード(TOKYU POINT ClubQ、OPクレジット)のメリットが大きいです。

【ANAマイルが貯めやすい人】

- よく利用するコンビニがセブン-イレブンの方: ANAカードはセブン-イレブンを「ANAカードマイルプラス」の提携店としており、マイルが上乗せされます。

- 楽天ポイントやTポイントをよく貯めている方: ANAマイルは、これらの主要なポイントサービスから比較的交換しやすいルートが確立されています。

- 航空アライアンス「スターアライアンス」に加盟する航空会社(ユナイテッド航空、ルフトハンザドイツ航空など)を利用する機会が多い方。

- 東京メトロによく乗る方: ソラチカカード(ANA To Me CARD PASMO JCB)を利用すると、メトロポイントを高いレートでANAマイルに交換できます。

結論として、ご自身の生活圏にJALの特約店が多いならJALカード、ANAの提携店が多いならANAカードを選ぶのが、最も効率的にマイルを貯める近道と言えるでしょう。