通勤や通学、旅行などでJR東日本を利用する方にとって、日々の交通費は少しでもお得にしたいもの。そんな願いを叶えるのが、JR東日本グループが発行する「ビューカード」です。Suicaへのチャージや定期券の購入でポイントが効率的に貯まるため、鉄道利用者を中心に絶大な人気を誇ります。

しかし、一言でビューカードといっても、「ビックカメラSuicaカード」や「ルミネカード」、「JRE CARD」など、その種類は多岐にわたります。それぞれに異なる特徴や特典があり、「結局、自分にはどのカードが一番合っているの?」と悩んでしまう方も少なくないでしょう。

年会費が実質無料のカードから、特定の店舗で大幅な割引が受けられるカード、さらにはマイルが貯まるカードや上質なサービスを提供するゴールドカードまで、選択肢は様々です。最適な一枚を選ぶには、それぞれのカードのメリット・デメリットを正しく理解し、ご自身のライフスタイルと照らし合わせることが不可欠です。

この記事では、ビューカードの基本的な仕組みから、種類ごとの詳細な比較、そして失敗しない選び方のポイントまで、網羅的に解説します。あなたの毎日をよりお得で便利にする、最高のパートナーとなるビューカードを見つけるための手助けとなれば幸いです。

目次

ビューカードとは?

ビューカードは、私たちの生活、特に交通シーンにおいて多くの利便性をもたらすクレジットカードです。しかし、その名前は聞いたことがあっても、具体的な特徴や仕組みについては詳しく知らないという方も多いかもしれません。ここでは、ビューカードがどのようなカードなのか、その基本的な概念と、貯まるポイント「JRE POINT」について掘り下げて解説します。

JR東日本の利用がお得になるクレジットカード

ビューカードの最も基本的な定義は、「東日本旅客鉄道(JR東日本)グループが発行するクレジットカード」であることです。この出自こそが、ビューカードの持つ多くの特徴やメリットの根源となっています。

最大の特色は、多くのカードに交通系ICカード「Suica」の機能が搭載されている点です。クレジットカードでありながら、改札機にタッチするだけで電車に乗れたり、コンビニや自動販売機で電子マネーとして利用できたりと、キャッシュレス決済の主役として一枚で何役もこなします。もちろん、Suica機能が搭載されていないビューカードもありますが、その場合でも手持ちのSuica(カードタイプまたはモバイルSuica)と連携させることで、同様のメリットを享受できます。

この「JR東日本グループ発行」と「Suicaとの連携」という2つの要素が組み合わさることで、特にJR東日本エリアの鉄道サービスを利用する際に、他の一般的なクレジットカードとは一線を画す特典が生まれます。

例えば、以下のようなシーンでビューカードは真価を発揮します。

- 毎日の通勤・通学: Suicaへのオートチャージ設定や、定期券の購入で効率的にポイントが貯まります。

- 出張や旅行: 新幹線や特急のきっぷを「えきねっと」で購入する際に、ポイント還元率がアップします。

- 駅での買い物: 駅ビルやエキナカの店舗(JRE POINT加盟店)での利用で、ポイントが貯まりやすくなっています。

このように、ビューカードは単なる決済手段にとどまらず、JR東日本の鉄道サービスを中心としたライフスタイルを、よりお得でスムーズにするためのツールとして設計されています。したがって、日常的にJR東日本を利用する方であれば、持っているだけで自然とポイントが貯まり、生活の利便性が向上する、非常に強力なパートナーとなり得るのです。

貯まるポイントは「JRE POINT」

ビューカードを利用することで貯まるポイントは「JRE POINT」です。これは、JR東日本グループが提供する共通のポイントサービスで、ビューカードの魅力を支える非常に重要な要素です。

以前は「ビューサンクスポイント」という独自のポイント制度でしたが、2018年に「JRE POINT」に統合されました。これにより、利便性が大幅に向上し、様々なシーンでポイントを貯めて、使えるようになりました。

JRE POINTの基本的な価値は「1ポイント=1円相当」です。この分かりやすさも魅力の一つと言えるでしょう。

JRE POINTは、主に以下の3つの方法で貯めることができます。

- 鉄道利用で貯める: JR東日本の在来線乗車や、モバイルSuicaでのグリーン券・定期券購入などでポイントが貯まります。

- ビューカード決済で貯める: 日常のショッピングや公共料金の支払いをビューカードで行うことで、利用額に応じてポイントが貯まります。特に、Suicaチャージやきっぷの購入など、特定の利用方法では還元率が大幅にアップするのが特徴です。

- 加盟店での提示で貯める: 駅ビル「アトレ」や「ルミネ(一部店舗)」、コンビニ「NewDays」などのJRE POINT加盟店で、会計時にJRE POINTカード機能付きのビューカードや、JRE POINTアプリのバーコードを提示すると、現金や他の決済手段でもポイントが貯まります。

これらのポイントを効率的に貯めるためには、「JRE POINT WEBサイト」への登録が不可欠です。このサイトに自分のビューカードやSuicaを登録することで、初めてポイントが統合管理され、様々なサービスでポイントを貯めたり使ったりできるようになります。登録しないと、せっかくのポイントが貯まらなかったり、利用できなかったりするため、ビューカードを手に入れたら、まず初めに行うべき手続きです。

貯まったJRE POINTは、1ポイント=1円としてSuicaにチャージできるほか、JR東日本グループの商品券への交換、えきねっとでの特典チケットへの交換、JRE MALL(JR東日本の通販サイト)での利用など、多彩な使い道が用意されています。特にSuicaへのチャージは、日々の交通費や買い物に直接充当できるため、最も人気が高く、実用的な使い方と言えるでしょう。

このように、ビューカードはJR東日本のサービス利用に特化した特典と、使い勝手の良いJRE POINTを組み合わせることで、ユーザーに大きなメリットを提供するクレジットカードなのです。

ビューカードを持つ共通のメリット

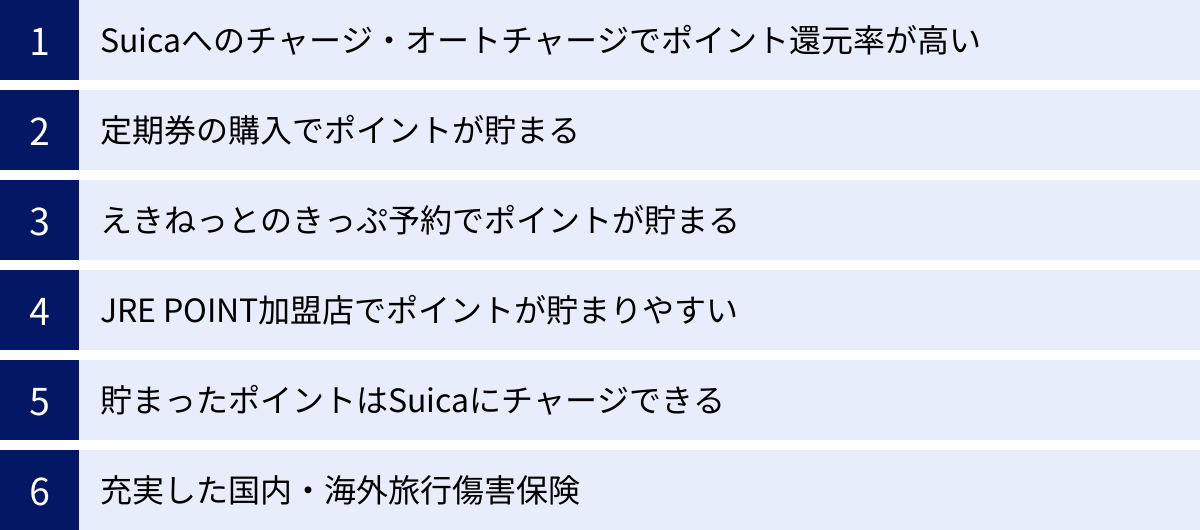

ビューカードには様々な種類がありますが、どのカードにも共通する基本的なメリットが存在します。これらのメリットはビューカードの根幹をなすものであり、多くのユーザーがビューカードを選ぶ理由となっています。ここでは、JR東日本ユーザーなら見逃せない、ビューカード共通の強力なメリットを具体的に解説していきます。

Suicaへのチャージ・オートチャージでポイント還元率が高い

ビューカードを持つ最大のメリットと言っても過言ではないのが、Suicaへのクレジットチャージにおける圧倒的なポイント還元率の高さです。

一般的なビューカードで街中の店舗やオンラインショッピングを利用した場合の基本ポイント還元率は0.5%(1,000円利用で5ポイント)です。しかし、ビューカードからSuicaへチャージ(入金)した場合、ポイントが3倍の1.5%(1,000円利用で15ポイント)に大幅アップします。これは、他の多くのクレジットカードでは得られない、ビューカードならではの特典です。

例えば、月に10,000円をSuicaにチャージする場合を考えてみましょう。

- ビューカードでチャージ: 10,000円 × 1.5% = 150ポイント

- 一般的なカード(還元率0.5%)でチャージ: 10,000円 × 0.5% = 50ポイント

- Suicaチャージがポイント対象外のカード: 0ポイント

年間で12万円チャージすると、ビューカードなら1,800ポイントも貯まります。これはそのままSuicaに1,800円分としてチャージできるため、実質的に現金同様の価値を持ちます。

さらに便利なのが「オートチャージ」機能です。これは、Suicaの残高が設定した金額以下になった際に、改札機にタッチするだけで自動的に設定金額がチャージされるサービスです。これにより、「改札で残高不足で止められてしまい、後ろの人に迷惑をかけてしまった」といったストレスから解放されます。そして重要なのは、このオートチャージ利用分もしっかりと1.5%のポイント還元の対象になることです。

意識せずとも、日々の通勤や通学で改札を通るたびに、自動的にお得にポイントが貯まっていく。この手軽さと高い還元率の組み合わせが、ビューカードを交通系カードの決定版たらしめている最大の理由です。

定期券の購入でポイントが貯まる

毎日の通勤・通学に欠かせない定期券。数万円から十数万円と高額になりがちなこの出費も、ビューカードで支払うことで大きなポイント獲得のチャンスに変わります。

ビューカードには、クレジットカード機能、Suica機能に加えて、Suica定期券機能を搭載できる一体型カードが多く存在します(「ビュー・スイカ」カード、ルミネカード、JRE CARDなど)。この一体型カードを利用すれば、一枚で改札の通過から買い物まで完結し、財布の中身もスッキリします。

また、手持ちのスマートフォンで利用できる「モバイルSuica」で定期券を購入する場合も、支払い用のクレジットカードとしてビューカードを登録することで、同様にポイントを貯めることが可能です。

定期券購入時のポイント還元については、JR東日本のポイントプログラム「VIEWプラス」の対象となります。2021年7月のサービス改定により、モバイルSuicaで定期券を購入した場合のポイント還元率は最大2%(ゴールドカードの場合は4%)となります。(参照:株式会社ビューカード公式サイト)

※還元率はキャンペーン等により変動する可能性があります。

例えば、50,000円の通勤定期券をビューカード決済のモバイルSuicaで購入した場合、最大1,000円相当のポイントが貯まる計算になります。現金や他のクレジットカードで購入していては得られないメリットであり、年間の更新を考えると、その差は決して小さくありません。高額な定期券を購入する方ほど、ビューカードの恩恵は大きくなります。

えきねっとのきっぷ予約でポイントが貯まる

出張や旅行で新幹線や特急を利用する機会がある方にとっても、ビューカードは非常に強力な味方です。JR東日本・JR北海道のきっぷ予約サイト「えきねっと」で、きっぷの予約・購入をビューカード決済で行うと、ポイント還元率が大幅にアップします。

具体的には、えきねっとで予約したきっぷを券売機等で発券した場合、クレジット決済ポイント(0.5%)に加え、えきねっと利用ポイントが付与されます。さらに、新幹線eチケットや在来線チケットレスサービスなど、紙のきっぷを受け取らずにスマートフォン等で乗車するサービスを利用すると、還元率はさらに高くなります。

ビューカード決済で「新幹線eチケット(えきねっとトクだ値含む)」を利用した場合、最大で3%のJRE POINTが貯まります(ゴールドカードの場合は最大5%)。(参照:えきねっと(JR東日本)公式サイト)

例えば、東京から仙台までの新幹線(片道約11,000円)をビューカード決済の新幹線eチケットで利用すると、330ポイント(ゴールドなら550ポイント)が貯まります。往復であればその倍です。

また、「えきねっと」では、通常価格よりもお得な割引価格で乗車できる「えきねっとトクだ値」というきっぷも販売されています。この「えきねっとトクだ値」の購入でもビューカード決済によるポイントアップは適用されるため、「割引価格+ポイント高還元」という二重のメリットを享受できます。旅行や出張のコストを少しでも抑えたいビジネスパーソンや旅行好きにとって、これは見逃せない特典です。

JRE POINT加盟店でポイントが貯まりやすい

ビューカードの活躍の場は、鉄道利用だけにとどまりません。駅直結の商業施設である駅ビルや、エキナカの店舗など、「JRE POINT加盟店」での買い物でもポイントが効率的に貯まります。

JRE POINT加盟店(緑色のJRE POINTマークが目印)で買い物をする際、JRE POINTカード機能付きのビューカードを提示すると、100円(税抜)につき1ポイントが貯まります。さらに、その支払いをビューカードのクレジット決済で行うと、通常のクレジット決済ポイント0.5%(1,000円につき5ポイント)も貯まります。

つまり、「提示ポイント(1%)+クレジット決済ポイント(0.5%)」で、合計1.5%のポイント還元が実現できるのです。

主なJRE POINT加盟店には、以下のような店舗があります。

- 駅ビル:アトレ、ルミネ(一部)、シャポー、エスパル、グランデュオなど

- エキナカ:エキュート、グランスタ

- コンビニ・売店:NewDays、キオスク

- その他:東京駅一番街、JR東日本ホテルメッツなど

これらの店舗を日常的に利用する方であれば、意識せずともポイントがどんどん貯まっていきます。さらに、特定のカード(例:JRE CARD)では、これらの加盟店でのポイント還元率がさらにアップする優待も用意されており、ビューカードの利便性をより高めています。

貯まったポイントはSuicaにチャージできる

どれだけ多くのポイントが貯まっても、その使い道が限られていては意味がありません。その点、ビューカードで貯まるJRE POINTは、非常に利便性の高い交換先が用意されており、その代表格がSuicaへのチャージです。

貯まったJRE POINTは、「1ポイント=1円」として、1ポイント単位でSuicaの残高にチャージできます。この交換は、JRE POINT WEBサイトから簡単な手続きで行うことができ、交換した残高は駅のATM「VIEW ALTTE(ビューアルッテ)」やモバイルSuicaアプリで受け取ることが可能です。

ポイントの使い道に悩む必要がなく、日々の交通費やコンビニでの買い物など、Suicaが使えるあらゆる場面で現金同様に利用できるため、ポイントを無駄にすることがありません。「ポイントの有効期限が切れそうだけど、欲しい交換商品がない」といった悩みからも解放されます。

貯めたポイントがそのまま電子マネーとして生活費に充当できる手軽さと確実性は、JRE POINTの、ひいてはビューカードの大きな強みと言えるでしょう。

充実した国内・海外旅行傷害保険

多くのビューカードには、万が一の事態に備えるための旅行傷害保険が付帯しています。特に、年会費のかかるカード(「ビュー・スイカ」カードなど)には、国内・海外の両方で適用される保険が付いていることが一般的です。

ビューカードの旅行傷害保険の多くは「利用付帯」です。これは、旅行代金(ツアー料金や交通費など)をそのビューカードで支払うことを条件に、保険が適用される仕組みです。自動的に適用される「自動付帯」とは異なりますが、きっぷの購入などでビューカードを使う機会が多いため、適用条件を満たすのは比較的容易です。

補償内容はカードの種類によって異なりますが、一般的な「ビュー・スイカ」カードでも、海外旅行では最高500万円、国内旅行では最高1,000万円の傷害死亡・後遺障害補償が付いています。ゴールドカードである「ビューゴールドプラスカード」になると、補償額は最高5,000万円まで引き上げられ、家族特約なども付帯します。

旅行や出張のたびに保険に加入する手間とコストを考えれば、クレジットカードに保険が付帯しているのは心強いメリットです。

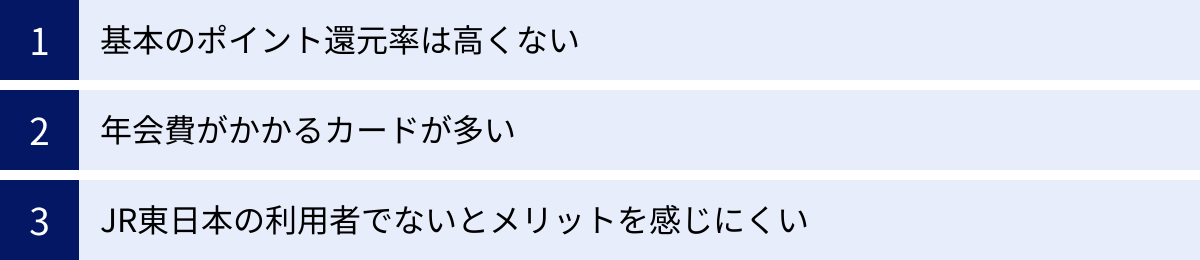

ビューカードの注意点・デメリット

ビューカードはJR東日本の利用者にとって非常に魅力的なカードですが、万能というわけではありません。メリットだけでなく、注意すべき点やデメリットも理解した上で、自分に合ったカードかどうかを判断することが重要です。ここでは、ビューカードを検討する際に知っておくべき3つの主な注意点を解説します。

基本のポイント還元率は高くない

ビューカードが持つ数々のメリットの中でも、Suicaチャージやえきねっと利用時の高いポイント還元率は際立っています。しかし、その一方で、これらの特定用途以外の、一般的なショッピングにおける基本ポイント還元率は0.5%(1,000円利用につき5ポイント)です。

この0.5%という還元率は、現代のクレジットカード市場においては、決して高い水準とは言えません。世の中には、年会費無料で基本還元率が1.0%や1.2%といった、いわゆる「高還元率カード」が数多く存在します。これらのカードと比較すると、スーパーでの買い物や公共料金の支払い、ネットショッピングといった日常的な決済シーンにおいて、ビューカードは見劣りしてしまいます。

例えば、月に10万円をクレジットカードで支払う場合を考えてみましょう。

- ビューカード(基本還元率0.5%): 500ポイント(500円相当)

- 高還元率カード(還元率1.0%): 1,000ポイント(1,000円相当)

年間で考えると、その差は6,000円相当にもなります。

この事実から導き出される結論は、ビューカードは「JR東日本の関連サービスを利用してこそ真価を発揮する特化型カード」であるということです。Suicaチャージや定期券購入といった特定のシーンでは他を圧倒するパフォーマンスを見せますが、それ以外の決済では平均以下の還元率になってしまいます。

したがって、最も賢い使い方としては、ビューカードを「SuicaチャージやJR関連サービスの決済専用サブカード」と位置づけ、日常のメイン決済用には別の高還元率カードを持つ、という使い分けが考えられます。もちろん、カードを何枚も持ちたくないという方は、多少の還元率の差には目をつぶってビューカード一枚に集約するのも一つの選択肢ですが、ポイント効率を最大化したいのであれば、この基本還元率の低さは念頭に置いておくべき重要なデメリットです。

年会費がかかるカードが多い

クレジットカードを選ぶ上で、年会費の有無は大きな判断基準の一つです。ビューカードのラインナップを見てみると、多くのカードで年会費が必要となります。

例えば、最もスタンダードな「ビュー・スイカ」カードは524円(税込)、ルミネでの特典が魅力の「ルミネカード」は1,048円(税込)、ゴールドカードである「ビューゴールドプラスカード」は11,000円(税込)の年会費がかかります。(参照:株式会社ビューカード公式サイト)

もちろん、これらの年会費に見合う、あるいはそれ以上の価値がある特典(ポイント還元や割引、保険など)が提供されているため、一概に「年会費が高い=損」というわけではありません。例えばルミネカードの場合、ルミネで年間約21,000円以上買い物をすれば、5%割引によって年会費の元が取れる計算になります。

しかし、クレジットカードは一切コストをかけずに持ちたいと考えている方にとっては、年会費の存在は心理的なハードルになるでしょう。

ただし、ビューカードの中にも年会費を実質無料にできるカードが存在します。その代表格が「ビックカメラSuicaカード」です。このカードは初年度の年会費が無料で、次年度以降も年に一度でもクレジット利用があれば年会費(524円・税込)が無料になります。Suicaチャージやコンビニでの少額決済でも利用実績としてカウントされるため、実質的に年会費無料で持ち続けることが可能です。

そのため、「ビューカードのメリットは享受したいけれど、年会費は払いたくない」という方は、ビックカメラSuicaカードが有力な選択肢となります。逆に、特定の特典(ルミネの割引やゴールドカードのサービスなど)に年会費以上の価値を見出せるかどうかが、その他のビューカードを選ぶ上での重要な検討ポイントとなります。

JR東日本の利用者でないとメリットを感じにくい

これまで解説してきたビューカードのメリットは、そのほとんどが「JR東日本のサービス利用」に集約されています。これはビューカード最大の強みであると同時に、利用者を選ぶ最大の要因、つまりデメリットにもなり得ます。

Suicaへのチャージ・オートチャージ、定期券購入、えきねっとでのきっぷ予約、駅ビルでの買い物――これらの特典は、首都圏や東日本エリアに在住・在勤し、日常的にJR東日本の鉄道や関連施設を利用する人にとっては絶大な効果を発揮します。

しかし、その一方で、JR西日本(ICOCAエリア)、JR東海(TOICAエリア)、JR九州(SUGOCAエリア)など、他のJRエリアを主な生活圏とする方にとっては、ビューカードのメリットを享受する機会はほとんどありません。例えば、関西在住の方がICOCAへのチャージやPiTaPaの支払いにビューカードを利用しても、1.5%のポイントアップは適用されません。あくまで基本還元率の0.5%にとどまります。

また、えきねっとでのポイントアップも、対象となるのは主にJR東日本・JR北海道の路線です。東海道・山陽新幹線の予約で主に使われる「エクスプレス予約」や「スマートEX」では、ビューカード独自の特典はありません。

このように、ビューカードは極めてエリア特化型のクレジットカードです。ご自身の生活圏がJR東日本エリア外である場合、ビューカードを持つメリットは著しく低下します。その場合は、お住まいのエリアの鉄道会社が発行するクレジットカード(例:J-WESTカード、TOKYU CARDなど)や、エリアに関係なく高い還元率を誇る汎用的なクレジットカードを選んだ方が、結果的にお得になる可能性が高いでしょう。

ビューカードを申し込む前には、まず「自分はJR東日本のサービスをどれくらいの頻度で利用するか」を客観的に見極めることが、後悔しないカード選びの第一歩となります。

あなたに合う1枚は?失敗しないビューカードの選び方

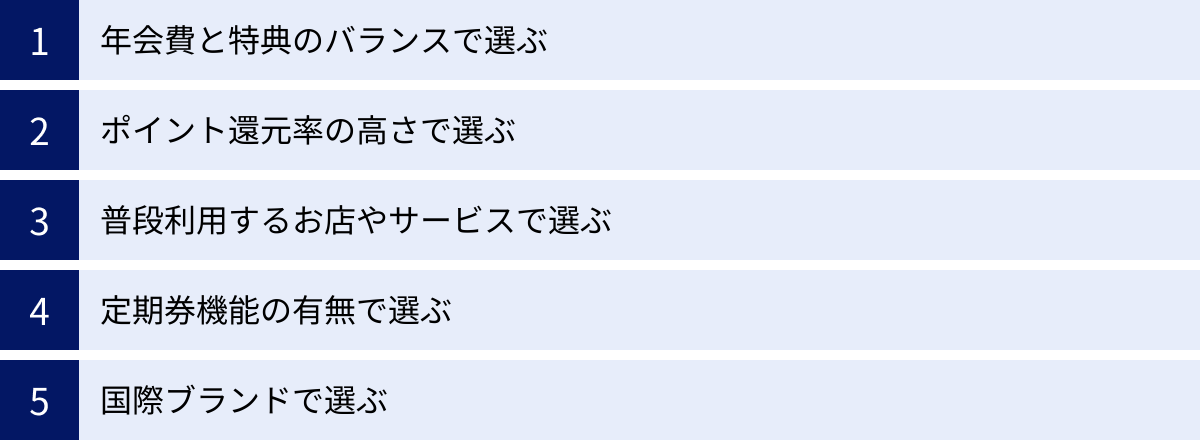

数あるビューカードの中から、自分にとって本当に価値のある一枚を見つけ出すのは、意外と難しいものです。しかし、いくつかの明確な基準を持って比較検討することで、選択肢を絞り込み、失敗のリスクを減らすことができます。ここでは、あなたのライフスタイルに最適なビューカードを選ぶための5つの視点を具体的に解説します。

年会費と特典のバランスで選ぶ

クレジットカード選びの基本は、支払うコスト(年会費)と、得られるリターン(特典やポイント)のバランスを考えることです。ビューカードも例外ではありません。

- コストを最優先するなら「年会費実質無料」のカード

「クレジットカードに年会費は払いたくない」という考えが最優先であれば、選択肢はほぼ一択です。「ビックカメラSuicaカード」は、年に一度でも利用すれば翌年の年会費が無料になるため、実質無料でビューカードの基本的なメリット(Suicaチャージ1.5%還元など)を享受できます。特定の店舗での優待は不要で、とにかくコストをかけずにSuicaをお得に使いたいという方には最適な選択です。 - 特定の特典に価値を感じるなら「年会費有料」のカード

年会費がかかるカードは、そのコストを上回る独自の特典を備えています。ここで重要なのは、「その特典を自分がどれだけ利用するか」を具体的にシミュレーションすることです。- ルミネカード(年会費1,048円): ルミネでの買い物が常に5%OFFになります。単純計算で、年間約21,000円以上ルミネで利用すれば、割引額が年会費を上回ります。ルミネを頻繁に利用するなら、年会費を払う価値は十分にあるでしょう。

- ビューゴールドプラスカード(年会費11,000円): 東京駅のラウンジ利用や手厚い保険、高いポイント還元率など、多くの特典があります。これらのサービスに11,000円の価値を見出せるかどうかが判断基準です。新幹線での出張が多いビジネスパーソンなど、ターゲットは明確です。

年会費を単なる「費用」と捉えるのではなく、「魅力的な特典を利用するための投資」と考え、その投資が自分にとってリターンをもたらすかどうかを冷静に判断しましょう。

ポイント還元率の高さで選ぶ

ビューカードのポイント還元率は、利用シーンによって大きく変動します。自分の消費行動の中で、どのシーンで最も効率的にポイントを貯められるかを考えることが重要です。

まず、全てのビューカードに共通する「Suicaチャージで1.5%還元」は基本として押さえておきましょう。その上で、各カードが持つ「+α」の還元率アップ特典に注目します。

- ルミネ・ニュウマンでの買い物が多いなら: ルミネカード。5%割引は、ポイント還元に換算すると5%以上の価値があります。

- アトレ、シャポーなどの駅ビルでの買い物が多いなら: JRE CARD。対象の優待店で最大3.5%という高い還元率を誇ります。

- ビックカメラでの買い物が多いなら: ビックカメラSuicaカード。クレジットチャージしたSuicaで支払うことで、合計最大11.5%(JRE POINT 1.5% + ビックポイント 10%)という驚異的な還元率を実現できます。

- 新幹線や特急の利用が多いなら: ビューゴールドプラスカード。えきねっとでの利用で最大10%(JR東日本路線利用など条件あり)の還元を受けられます。

自分の支出の内訳を思い浮かべてみてください。「どこで、何に、いくら使っているか」を把握することで、どのカードが最も多くのポイントをもたらしてくれるかが自ずと見えてきます。

普段利用するお店やサービスで選ぶ

ポイント還元率だけでなく、「割引」や「マイル連携」といった、現金やポイント以外の価値にも目を向けましょう。これは、あなたの趣味やライフスタイルに直結する選び方です。

- ファッションや雑貨の買い物が好きで、ルミネによく行く: 迷わずルミネカードです。「いつでも5%OFF」(年に数回は10%OFF)という直接的な割引は、ポイント還元よりもお得感を実感しやすいでしょう。

- 飛行機での旅行や出張が多い「マイラー」なら:

- JAL派なら「JALカードSuica」。Suicaチャージで貯めたJRE POINTをJALマイルに交換でき、陸でも空でもマイルを貯められます。

- ANA派なら「ANA VISA Suicaカード」。Suica機能とANAカードが一体化しており、マイルとSuicaをスマートに使い分けたい人におすすめです。

- 50歳以上で、夫婦や友人との旅行が趣味なら: 「大人の休日倶楽部カード」(ミドル/ジパング)。JR東日本・JR北海道線のきっぷが最大30%割引になる特典は、他のどのカードにもない強力なメリットです。

このように、ポイントの数字だけでなく、自分の生活を豊かにしてくれる「特典」を軸に選ぶことで、より満足度の高いカード選びができます。

定期券機能の有無で選ぶ

ビューカードの多くは、Suica定期券としても利用できる「一体型」カードです。財布の中を一枚でもスッキリさせたい方にとっては、この機能は魅力的です。

- 一体型にできる主なカード: 「ビュー・スイカ」カード、ルミネカード、JRE CARD、大人の休日倶楽部カードなど。

- 一体型にできない主なカード: ビックカメラSuicaカード、JALカードSuica(一部除く)、ANA VISA Suicaカードなど。

「通勤・通学用の定期券もこの一枚で完結させたい」という方は、定期券機能が「搭載可」となっているカードの中から選ぶ必要があります。

ただし、近年は「モバイルSuica」の普及により、この選び方の重要性は変化しています。モバイルSuicaを使えば、手持ちのスマートフォンが定期券代わりになります。そして、そのモバイルSuicaの支払い用クレジットカードには、どのビューカードでも登録可能です。

つまり、物理的なカードに定期券機能がなくても、モバイルSuicaを活用すれば、ビューカードで定期券を購入してポイントを貯めるという目的は達成できます。物理カードの一体型にこだわるか、スマートフォンで完結させることを好むか、ご自身のスタイルに合わせて判断しましょう。

国際ブランドで選ぶ

ビューカードでは、主にVisa、Mastercard、JCBの3つの国際ブランドから選ぶことができます(カードの種類によって選べるブランドは異なります)。

| ブランド | 特徴 |

|---|---|

| Visa | 世界シェアNo.1。国内外問わず、使えるお店が非常に多いのが強み。海外旅行によく行く方や、とりあえず迷ったらこれ、という安心感がある。 |

| Mastercard | Visaに次ぐ世界シェア。こちらも加盟店は非常に多く、特にヨーロッパ方面に強いと言われることがある。 |

| JCB | 日本発の唯一の国際ブランド。国内での加盟店網は盤石で、日本国内でのキャンペーンや優待が充実している。ハワイやグアムなど、日本人観光客の多いエリアでも強い。 |

結論から言うと、日本国内で利用する分には、どのブランドを選んでも不便を感じることはほとんどありません。基本的な機能に差はないため、決定的な選択理由にはなりにくいのが実情です。

しかし、以下のような特定の希望がある場合は、考慮する価値があります。

- すでに持っているカードがVisaなので、別のブランドにしたい。

- 海外の特定のお店で使いたいブランドがある。

- 利用したいタッチ決済(Visaのタッチ決済、Mastercard®コンタクトレスなど)がある。

特にこだわりがなければ、最も汎用性の高いVisaを選んでおけば間違いないでしょう。ビックカメラSuicaカードのように、VisaとJCBから選べる場合は、好みで選んで問題ありません。

【目的別】おすすめのビューカード8選

多種多様なビューカードの中から、あなたのライフスタイルや目的にぴったり合う一枚を見つけるために、ここでは代表的な8種類のカードを厳選し、それぞれの特徴を詳しく解説します。年会費、特典、そして「どんな人におすすめか」を明確にしているので、ぜひカード選びの参考にしてください。

① 【年会費実質無料】とにかくコストを抑えたい人向け:ビックカメラSuicaカード

| 項目 | 内容 |

|---|---|

| 年会費 | 524円(税込) ※初年度無料、年1回の利用で翌年度も無料 |

| 国際ブランド | Visa、JCB |

| 基本還元率 | 0.5% |

| Suicaチャージ還元率 | 1.5% |

| 主な特典 | ビックカメラでの利用でビックポイントが貯まる チャージしたSuica支払いで合計最大11.5%還元 |

| 定期券機能 | 搭載不可 |

「ビューカードのメリットは欲しいけれど、年会費は絶対に払いたくない」という方に、最もおすすめできるのがこのビックカメラSuicaカードです。年に一度、Suicaへのチャージやコンビニでの少額決済など、何らかの形でカードを利用するだけで翌年の年会費が無料になるため、実質的にコストゼロで所有できます。

このカードの真骨頂は、ビューカードの基本特典(Suicaチャージ1.5%還元)に加えて、ビックカメラでの買い物で驚異的な還元率を発揮する点にあります。ビックカメラでのお買い物の際に、ビックカメラSuicaカードからクレジットチャージしたSuicaで支払うと、JRE POINTが1.5%、ビックポイントが10%の合計11.5%ものポイント還元が実現します。(参照:株式会社ビューカード公式サイト)

家電やPC、日用品などをビックカメラで購入する機会がある方にとっては、他の追随を許さない圧倒的なお得さを誇ります。定期券機能は搭載できませんが、モバイルSuicaを利用すれば問題なく定期券を購入できるため、大きなデメリットにはなりません。

【こんな人におすすめ】

- 初めてビューカードを持つ方

- とにかく年会費をかけたくない方

- ビックカメラを少しでも利用する可能性がある方

- Suicaチャージ用のサブカードとして使いたい方

② 【ルミネで5%OFF】ルミネでよく買い物する人向け:ルミネカード

| 項目 | 内容 |

|---|---|

| 年会費 | 1,048円(税込) ※初年度無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| Suicaチャージ還元率 | 1.5% |

| 主な特典 | ルミネ・ニュウマンでの買い物がいつでも5%OFF 年に数回10%OFFキャンペーン開催 ルミネのネット通販「アイルミネ」でも割引適用 |

| 定期券機能 | 搭載可 |

ルミネやニュウマンで頻繁に買い物をする方にとって、このカード以外の選択肢はないと言っても過言ではありません。最大の魅力は、なんといっても「いつでも5%OFF」という直接的な割引特典です。書籍や食品、レストランなど一部対象外はありますが、ファッション、コスメ、雑貨など多くの商品が割引価格で購入できます。

さらに、年に数回開催される「10%OFFキャンペーン」の期間中は、狙っていた高額なアウターやバッグなどを非常にお得に手に入れるチャンスです。年会費は1,048円(税込)かかりますが、ルミネで年間約21,000円以上利用すれば、割引額だけで年会費の元が取れてしまいます。

ビューカードとしての基本機能ももちろん備えており、Suicaチャージは1.5%還元、定期券機能も搭載可能です。日々の通勤から休日のショッピングまで、ルミネを生活圏とする方の毎日を強力にサポートする一枚です。

【こんな人におすすめ】

- ルミネやニュウマンで年間2万円以上買い物をする方

- ファッションやコスメが好きで、お得に購入したい方

- 割引特典を重視する方

- 通勤でJRを使い、休日も駅ビルで過ごすことが多い方

③ 【駅ビル・アトレでお得】駅のサービスをよく使う人向け:JRE CARD

| 項目 | 内容 |

|---|---|

| 年会費 | 524円(税込) ※初年度無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| Suicaチャージ還元率 | 1.5% |

| 主な特典 | JRE CARD優待店(アトレ等)で最大3.5%ポイント還元 |

| 定期券機能 | 搭載可 |

ルミネよりもアトレやシャポー、エスパルといったJR東日本系の駅ビルをよく利用するという方には、この「JRE CARD」が最適です。このカードの強みは、対象のJRE CARD優待店で利用した際の高いポイント還元率にあります。

優待店でJRE CARDを利用すると、通常のクレジットポイント0.5%に加え、特典として2%のポイントが上乗せされます。さらに、JRE POINT加盟店であればカード提示で1%のポイントも貯まるため、合計で最大3.5%という高還元率を実現できます。

年会費も524円(税込)と手頃で、Suicaチャージ1.5%還元や定期券搭載可能といったビューカードの基本機能もしっかり押さえています。アトレでのランチや仕事帰りの買い物など、駅ビルの利用が多い方ほど、効率的にポイントを貯めることができます。

【こんな人におすすめ】

- アトレ、エスパル、シャポーなどの駅ビルを頻繁に利用する方

- ポイントを効率的に貯めて、Suicaチャージや商品交換に使いたい方

- 手頃な年会費で駅ビルでの特典を受けたい方

④ 【定番】まず持つならこれ!基本的な機能が揃った:「ビュー・スイカ」カード

| 項目 | 内容 |

|---|---|

| 年会費 | 524円(税込) |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| Suicaチャージ還元率 | 1.5% |

| 主な特典 | 年間利用額に応じたボーナスポイント「ビューサンクスボーナス」 国内・海外旅行傷害保険が付帯 |

| 定期券機能 | 搭載可 |

「ビュー・スイカ」カードは、その名の通り、ビューカードの基本的な機能をすべて備えた、最もスタンダードな一枚です。特定の店舗での割引や尖った特典はありませんが、その分シンプルで分かりやすいのが特徴です。

Suicaチャージで1.5%還元、定期券機能搭載可能、オートチャージ対応、えきねっとでのポイントアップ、国内外の旅行傷害保険付帯など、ビューカードに求められる機能は一通り網羅しています。

さらに、年間の利用額に応じてボーナスポイントがもらえる「ビューサンクスボーナス」も魅力です。例えば、年間150万円以上利用すると、5,250ポイントが付与されます。(参照:株式会社ビューカード公式サイト)

公共料金の支払いや日常の買い物をこのカードに集約することで、年会費を大きく上回るリターンを得ることも可能です。

【こんな人におすすめ】

- どのカードにすべきか迷っていて、まずは基本の一枚を持ちたい方

- 特定の提携店にこだわらず、オールマイティに利用したい方

- 年間利用額が多く、ボーナスポイントを狙いたい方

⑤ 【ゴールドカード】ワンランク上のサービスを求める人向け:ビューゴールドプラスカード

| 項目 | 内容 |

|---|---|

| 年会費 | 11,000円(税込) |

| 国際ブランド | JCB |

| 基本還元率 | 0.5% |

| Suicaチャージ還元率 | 1.5% |

| 主な特典 | 東京駅「ビューゴールドラウンジ」利用可能 空港ラウンジサービス えきねっと等でのポイント還元率がさらにアップ(最大10%) 充実した旅行傷害保険(最高5,000万円) |

| 定期券機能 | 搭載可 |

ビューゴールドプラスカードは、日常の利便性に加え、上質なサービスとステータスを求める方のためのプレミアムカードです。年会費は11,000円(税込)と高額ですが、それに見合うだけの特別な特典が多数用意されています。

象徴的な特典が、東京駅にある会員専用ラウンジ「ビューゴールドラウンジ」の利用です。出発前の一時を、ソフトドリンクや軽菓子を楽しみながら静かな空間で過ごせます。また、国内主要空港およびハワイのダニエル・K・イノウエ国際空港のラウンジも無料で利用可能です。

ポイント面でも優遇されており、モバイルSuicaでのグリーン券購入や、えきねっとでのJR東日本路線の利用で最大10%という非常に高い還元率を誇ります。出張や旅行で新幹線・特急を頻繁に利用する方なら、年会費をポイントだけで回収することも夢ではありません。

【こんな人におすすめ】

- 新幹線での出張や旅行が多いビジネスパーソン

- 空港や駅のラウンジサービスを利用したい方

- 手厚い旅行傷害保険を求めている方

- より高いステータスとサービスを重視する方

⑥ 【JALマイル】空の旅もお得にしたい人向け:JALカードSuica

| 項目 | 内容 |

|---|---|

| 年会費 | 2,200円(税込) ※初年度無料 |

| 国際ブランド | JCB |

| 基本還元率 | 0.5%(JALマイル) ※ショッピングマイル・プレミアム加入で1.0% |

| Suicaチャージ還元率 | 1.5%(JRE POINT) |

| 主な特典 | JAL便搭乗でフライトマイルが貯まる 貯まったJRE POINTをJALマイルに交換可能 |

| 定期券機能 | 搭載可 |

「電車も飛行機もよく利用する」という、陸と空をアクティブに移動する方に最適なのが、JALカードSuicaです。このカードは、ビューカードの機能とJALカードの機能が一枚になったハイブリッドなカードです。

Suicaへのチャージや定期券の購入ではJRE POINTが1.5%貯まり、貯まったポイントはJALのマイルに交換できます。一方、普段のショッピングではJALマイルが直接貯まります(有料のショッピングマイル・プレミアム加入で還元率1.0%)。

通勤ではSuicaでJRE POINTを貯め、出張や旅行ではJAL便でフライトマイルを貯め、普段の買い物でショッピングマイルを貯める。そして、それらをJALマイルに集約して特典航空券に交換する、といった効率的なマイル獲得が可能です。

【こんな人におすすめ】

- JALマイレージバンク(JMB)会員の方

- 出張や旅行でJALを頻繁に利用する方

- 通勤はJR、移動はJALというライフスタイルの方

⑦ 【ANAマイル】ANAマイルを効率的に貯めたい人向け:ANA VISA Suicaカード

| 項目 | 内容 |

|---|---|

| 年会費 | 2,200円(税込) ※初年度無料 |

| 国際ブランド | Visa |

| 基本還元率 | 0.5%(Vポイント) |

| Suicaチャージ還元率 | 0.5%(Vポイント) |

| 主な特典 | ANA便搭乗でフライトマイルが貯まる 貯まったVポイントをANAマイルに交換可能 Suica機能搭載 |

| 定期券機能 | 搭載不可 |

JAL派ではなくANA派のマイラーには、このANA VISA Suicaカードが選択肢となります。発行は三井住友カードですが、Suica機能が搭載されており、オートチャージにも対応しているため、ビューカードの一種として紹介します。

JALカードSuicaとの大きな違いは、Suicaチャージでのポイント還元率です。このカードでSuicaにチャージした場合、貯まるのは三井住友カードの「Vポイント」で、還元率は基本の0.5%です。ビューカードの1.5%還元には及びません。

しかし、ANAカードとしての機能は備わっており、ANA便搭乗でマイルが貯まり、貯まったVポイントもANAマイルに交換できます。Suicaが一体になっているため、ANAカードとSuicaを別々に持ちたくないという方にとっては便利な一枚です。

【こんな人におすすめ】

- ANAマイレージクラブ(AMC)会員の方

- 首都圏在住で、ANAをよく利用する方

- ANAカードとSuicaを一枚にまとめたい方

⑧ 【50歳以上】大人の旅をお得に楽しみたい人向け:大人の休日倶楽部ミドル/ジパングカード

| カード名 | 大人の休日倶楽部ミドルカード | 大人の休日倶楽部ジパングカード |

|---|---|---|

| 年会費 | 2,624円(税込) | 4,364円(税込) |

| 入会資格 | 男性:満50歳~64歳、女性:満50歳~59歳 | 男性:満65歳以上、女性:満60歳以上 |

| 主な特典 | JR東日本・JR北海道線のきっぷが何度でも5%OFF | JR東日本・JR北海道線のきっぷが何度でも20%または30%OFF |

| Suicaチャージ | 1.5%還元 | 1.5%還元 |

| 定期券機能 | 搭載可 | 搭載可 |

50歳以上の旅好きの方にとって、これ以上にない特典を提供するのが「大人の休日倶楽部」カードです。年齢に応じて「ミドル」と「ジパング」の2種類があり、最大の魅力はJR東日本線・JR北海道線のきっぷが何度でも割引になることです。

ミドルカードでは5%OFF、ジパングカードでは年間20回まで最大30%OFF(21回目以降も20%OFF)という非常に高い割引率を誇ります。片道・往復・連続で201キロ以上利用するなどの条件はありますが、新幹線を使った長距離の旅行では数千円単位の割引になることも珍しくありません。

年会費はかかりますが、年に一度でも長距離旅行をすれば、十分に元が取れる可能性があります。会員限定のお得なきっぷ「大人の休日倶楽部パス」の購入や、趣味の講座、会員限定ツアーへの参加など、旅をより豊かにするサービスも充実しています。

【こんな人におすすめ】

- 対象年齢に該当し、旅行が趣味の方

- 夫婦や友人と、お得にJRの旅を楽しみたい方

| きっぷの割引という直接的なメリットを重視する方 |

ビューカード全種類一覧比較表

ここまで目的別にいくつかのカードを詳しく見てきましたが、最後に主要なビューカードのスペックを一覧表にまとめました。この表を使って、年会費、ポイント還元率、主な特典などを横断的に比較し、ご自身の希望に最も近いカードはどれか、最終確認をしてみましょう。

| カード名 | 年会費(税込) | 国際ブランド | 基本還元率 | Suicaチャージ還元率 | 主な特典 | 定期券機能 |

|---|---|---|---|---|---|---|

| ビックカメラSuicaカード | 実質無料 | Visa, JCB | 0.5% | 1.5% | ビックカメラで最大11.5%還元 | × |

| ルミネカード | 1,048円 | Visa, Mastercard, JCB | 0.5% | 1.5% | ルミネ・ニュウマンで常時5%OFF | ○ |

| JRE CARD | 524円 | Visa, Mastercard, JCB | 0.5% | 1.5% | 対象駅ビルで最大3.5%還元 | ○ |

| 「ビュー・スイカ」カード | 524円 | Visa, Mastercard, JCB | 0.5% | 1.5% | 利用額に応じたボーナスポイント | ○ |

| ビューゴールドプラスカード | 11,000円 | JCB | 0.5% | 1.5% | 東京駅ラウンジ、えきねっと等で高還元 | ○ |

| JALカードSuica | 2,200円 | JCB | 0.5% (マイル) | 1.5% (JRE POINT) | JALマイルが貯まる・使える | ○ |

| ANA VISA Suicaカード | 2,200円 | Visa | 0.5% (Vポイント) | 0.5% (Vポイント) | ANAマイルが貯まる・使える | × |

| 大人の休日倶楽部ミドル | 2,624円 | Visa, Mastercard, JCB | 0.5% | 1.5% | JRきっぷが5%OFF | ○ |

| 大人の休日倶楽部ジパング | 4,364円 | Visa, Mastercard, JCB | 0.5% | 1.5% | JRきっぷが最大30%OFF | ○ |

【表を見るときのポイント】

- 年会費: 「実質無料」のビックカメラSuicaカードを基準に、他のカードの年会費を支払う価値がある特典かを見極めましょう。

- Suicaチャージ還元率: ANA VISA Suicaカードを除き、主要なビューカードはすべて1.5%です。これはビューカードの基本性能と捉えましょう。

- 主な特典: ここが各カードの個性が最も表れる部分です。「ルミネの5%OFF」「JRE CARDの3.5%還元」「大人の休日倶楽部のきっぷ割引」など、自分のライフスタイルに最も響く特典はどれか、じっくり比較検討してください。

- 定期券機能: 財布をスッキリさせたい方は「○」のカードを。モバイルSuica派なら「×」でも問題ありません。

この表を活用し、自分にとって譲れない条件と、妥協できる条件を整理することで、最適な一枚がきっと見つかるはずです。

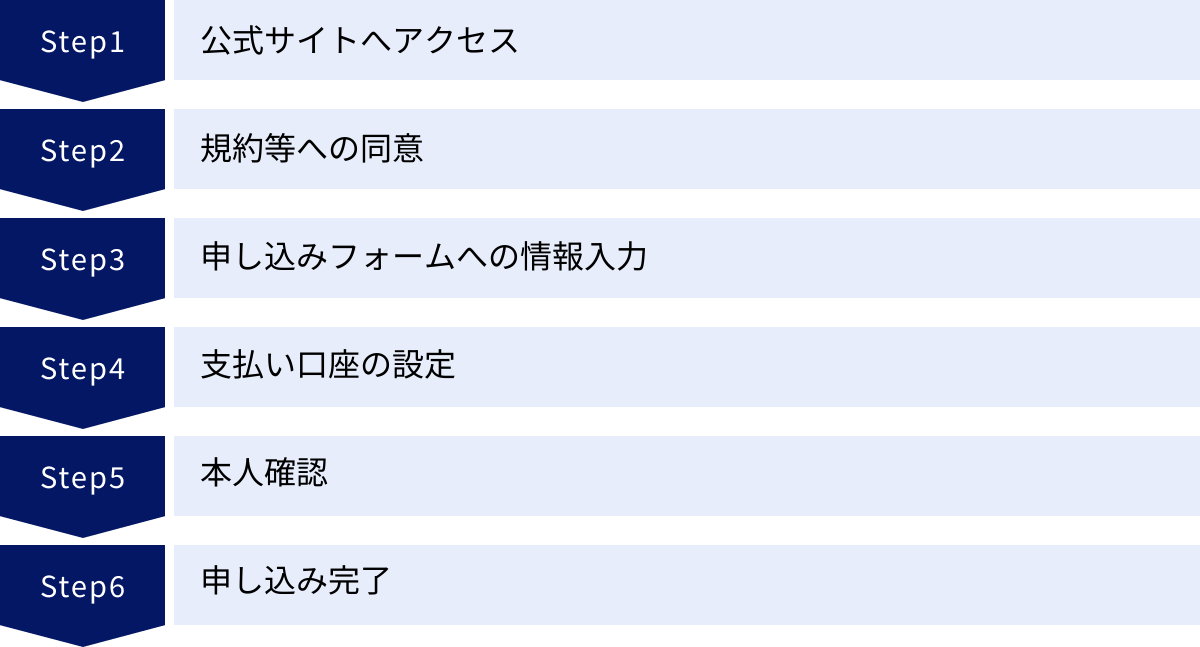

ビューカードの申し込みから発行までの流れ

自分にぴったりのビューカードが見つかったら、次はいよいよ申し込みです。手続きは難しくありませんが、事前に流れを把握しておくことで、よりスムーズにカードを手に入れることができます。ここでは、申し込みに必要なものから、オンラインでの手順、審査にかかる時間までを解説します。

申し込みに必要なもの

ビューカードの申し込みをスムーズに進めるために、以下のものをあらかじめ手元に準備しておきましょう。

- 本人確認書類:

運転免許証や運転経歴証明書、マイナンバーカード、パスポート(2020年2月3日以前に申請・発行されたもの)、在留カードなど、顔写真付きの公的な身分証明書が必要です。オンラインで申し込みを完結させる場合、これらの書類をスマートフォンで撮影してアップロードすることが多いため、すぐに取り出せるようにしておくと便利です。 - 引き落とし用の銀行口座情報:

毎月のカード利用額を引き落とすための、ご自身名義の銀行口座情報が必要です。銀行名、支店名、口座種別(普通・当座)、口座番号がわかるキャッシュカードや通帳を準備してください。オンラインで口座振替設定を行う場合は、各銀行のサイトにログインするためのIDやパスワードが必要になることもあります。 - 勤務先情報(お勤めの方の場合):

審査のために、勤務先の情報(会社名、所属部署、所在地、電話番号)や、勤続年数、年収などを申告する必要があります。名刺や給与明細など、正確な情報がわかるものを準備しておくと入力がスムーズです。 - メールアドレス:

申し込み内容の確認や、審査結果の連絡などに使用する、普段お使いのメールアドレスが必要です。

これらの情報を事前に整理しておくことで、申し込みフォームの入力で手が止まることなく、円滑に手続きを完了させることができます。

オンラインでの申し込み手順

現在、ビューカードの申し込みは、郵送よりもスピーディーで便利なオンライン申し込みが主流です。一般的な手順は以下の通りです。

- 公式サイトへアクセス:

申し込みたいビューカードの公式サイトにアクセスし、「カードを申し込む」といったボタンをクリックします。 - 規約等への同意:

申し込みに関する規約や、個人情報の取り扱いに関する同意事項などが表示されます。内容をよく読み、同意します。 - 申し込みフォームへの情報入力:

画面の指示に従い、氏名、住所、生年月日といった本人情報、勤務先情報、年収などを入力していきます。ここで事前に準備した情報が役立ちます。入力ミスがないよう、慎重に進めましょう。 - 支払い口座の設定:

引き落とし口座の情報を入力します。多くの金融機関では「オンライン口座振替サービス」に対応しており、この場でインターネットバンキング等にログインすることで、印鑑や書類の郵送なしに口座設定を完了できます。この方法が最もスピーディーでおすすめです。対応していない金融機関の場合は、後日郵送される書類で手続きを行います。 - 本人確認:

スマートフォンのカメラで本人確認書類と自分の顔を撮影してアップロードするなど、オンラインで本人確認手続きを行います。 - 申し込み完了:

全ての入力と手続きが完了すると、申し込み受付完了のメールが届きます。申し込み番号などが記載されている場合があるので、大切に保管しておきましょう。

この後は、カード会社による審査が行われ、無事に通過すればカードが発行され、自宅に郵送されます。

審査にかかる時間

申し込み後、最も気になるのが「いつカードが届くのか」という点でしょう。審査からカード発行までにかかる時間は、申し込み方法や時期によって変動します。

一般的に、オンラインで申し込み、支払い口座設定もオンラインで完結させた場合、審査は非常にスピーディーです。申し込みからカードが手元に届くまで、最短で1週間から10日程度が目安となります。

一方で、申し込み内容に確認が必要な事項があったり、郵送での口座設定を選択したりした場合は、手続きに時間がかかるため、2週間から3週間以上かかることもあります。

また、ゴールデンウィークや年末年始などの長期休暇期間中や、入会キャンペーンの開催中などで申し込みが集中する時期は、通常よりも審査や発行に時間がかかる傾向があります。

審査状況は、申し込み完了メールに記載されたURLなどから確認できる場合もあります。カードが届くのを心待ちにしながら、審査結果の連絡を待ちましょう。

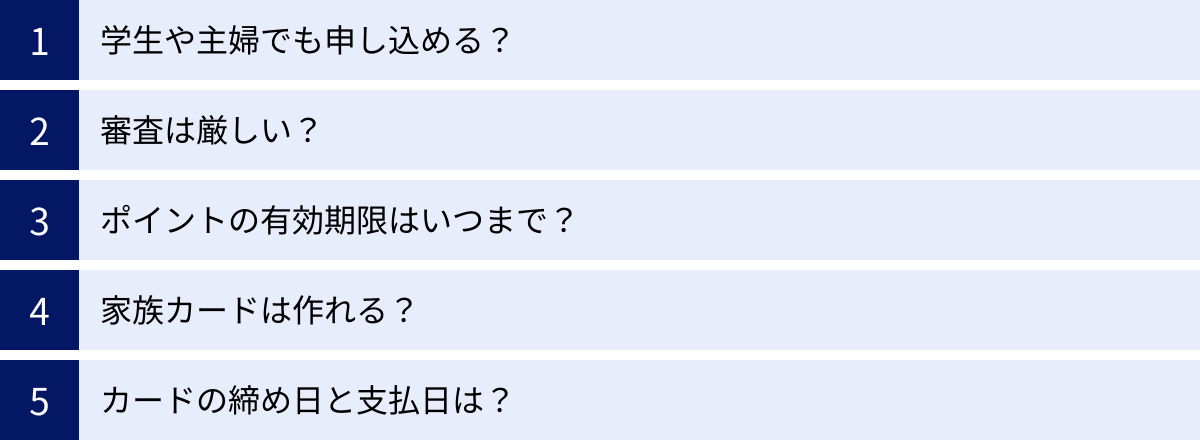

ビューカードに関するよくある質問

ビューカードを申し込む前や、利用を始めるにあたって、多くの人が抱く疑問があります。ここでは、特によく寄せられる質問とその回答をまとめました。不安や疑問を解消し、安心してビューカードを使い始めましょう。

学生や主婦でも申し込める?

はい、学生や専業主婦(主夫)の方でもビューカードに申し込むことは可能です。

ビューカードの基本的な申し込み資格は、「日本国内にお住まいの満18歳以上で、電話連絡のとれる方」とされています。(参照:株式会社ビューカード公式サイト)この条件を満たしていれば、職業に関わらず申し込むことができます。

- 学生の方:

高校生を除く満18歳以上の学生であれば申し込み可能です。審査の際には、親権者の同意が必要な場合があります。また、アルバイト収入があれば、それを申告します。学生向けのカードではないため、利用可能枠(限度額)は社会人と比較して低めに設定されることが一般的です。 - 専業主婦(主夫)の方:

ご自身の収入がない場合でも、配偶者の収入(世帯年収)を基に審査が行われるため、申し込みは可能です。申し込みフォームの職業欄で「専業主婦(主夫)」を選択し、世帯年収を正確に申告しましょう。

ただし、審査は個々の状況に応じて行われるため、申し込みをすれば必ず発行されるというわけではありません。

審査は厳しい?

クレジットカードの審査基準は、どのカード会社も公表していないため、「厳しい」「甘い」と断言することはできません。しかし、一般的にクレジットカードは、その発行元の業種によって審査の難易度が異なると言われています。

その中で、ビューカードのような鉄道会社が発行するカードは「流通系カード」に分類されます。流通系カードは、銀行が発行する「銀行系カード」などと比較すると、顧客層を広げるために審査のハードルは比較的標準的であると言われることが多いです。

審査で最も重視されるのは、個人の信用情報(クレジットヒストリー)です。過去に他のクレジットカードやローンの支払いを長期間延滞したり、債務整理をしたりといった金融事故の記録があると、審査に通るのは非常に難しくなります。逆に、これまで他のクレジットカードなどを問題なく利用してきた実績があれば、審査に通過する可能性は高まります。

年収や勤務形態ももちろん審査項目の一つですが、それ以上に「きちんと支払いをしてくれる信用できる人物か」という点が重要視されると心得ておきましょう。

ポイントの有効期限はいつまで?

ビューカードで貯まるJRE POINTの有効期限は、非常にユーザーフレンドリーな仕組みになっています。

JRE POINTの有効期限は、最後にポイントを獲得または利用した日から2年後の月末までです。これは、定期的にビューカードやJRE POINTサービスを利用していれば、ポイントの有効期限がその都度延長されていくことを意味します。

例えば、2024年5月10日にSuicaチャージでポイントを獲得した場合、その時点で保有している全てのポイントの有効期限が、2年後の2026年5月31日まで自動的に延長されます。

つまり、年に一度でもビューカードで決済をしたり、加盟店でポイントを貯めたり、Suicaチャージをしたりしていれば、実質的にポイントが失効することはありません。この「実質無期限」とも言える仕組みは、うっかりポイントを失効させてしまう心配が少なく、じっくりとポイントを貯めて大きな目標(商品券や旅行商品への交換など)に使いたい方にとっても大きなメリットです。

家族カードは作れる?

はい、一部のビューカードでは家族カードを作成することが可能です。

家族カードとは、本会員の信用を基に、その家族(生計を同一にする配偶者、親、子供(18歳以上、高校生除く))のために発行されるカードです。本会員とほぼ同等のサービスを受けられ、年会費は本会員よりも安価に設定されているのが一般的です。

利用額は本会員の口座からまとめて引き落とされ、貯まったポイントも本会員に合算されるため、家族で効率的にポイントを貯めたい場合に便利です。

ただし、すべてのビューカードで家族カードが発行できるわけではありません。

- 家族カードを発行できる主なカード:

- 「ビュー・スイカ」カード

- ビューゴールドプラスカード

- 大人の休日倶楽部カード

- 家族カードを発行できない主なカード:

- ビックカメラSuicaカード

- ルミネカード

- JRE CARD

特に人気の高いビックカメラSuicaカードやルミネカードは家族カードに対応していないため、注意が必要です。ご家族もカードを持ちたい場合は、それぞれが本会員として申し込む必要があります。

カードの締め日と支払日は?

ビューカードの利用代金のサイクルは、他の多くのクレジットカード会社とは少し異なるため、しっかりと把握しておくことが重要です。

- 締め日: 毎月月末

- 支払日: 翌々月の4日

具体例で見てみましょう。

- 1月1日から1月31日までの利用分 → 締め日は1月31日 → 支払日は3月4日

- 2月1日から2月28日までの利用分 → 締め日は2月28日 → 支払日は4月4日

多くのクレジットカードが「翌月払い」(例:月末締め→翌月27日払い)を採用しているのに対し、ビューカードは「翌々月払い」となります。支払日までの期間が長いのが特徴です。

このサイクルを忘れていると、「思ったより早く引き落としがあった」あるいは「まだ引き落とされないと思っていた」といった勘違いが生じ、残高不足の原因にもなりかねません。特に、他のカードと併用している方は、ビューカードの支払日をカレンダーに登録しておくなど、混同しないように管理しましょう。

まとめ:自分のライフスタイルに最適なビューカードを選ぼう

この記事では、ビューカードの基本的な仕組みから、共通のメリット・デメリット、そして目的別の選び方やおすすめカードまで、幅広く解説してきました。

ビューカードは、その成り立ちから分かるように、「JR東日本のサービスをどれだけ利用するか」が、その価値を最大限に引き出すための最大の鍵となります。Suicaへのチャージやオートチャージで1.5%という高いポイント還元率を誇り、定期券の購入やえきねっとでのきっぷ予約でもお得にポイントが貯まるため、JR東日本を日常的に利用する方にとっては、持たない理由が見つからないほど魅力的なクレジットカードです。

しかし、その一方で、基本還元率は0.5%と決して高くなく、多くのカードに年会費がかかるという側面もあります。そのため、カードを選ぶ際には、年会費というコストと、それによって得られる特典やポイントというリターンを天秤にかけることが不可欠です。

最後に、あなたに最適なビューカードを選ぶためのステップを再確認しましょう。

- 自分のライフスタイルを振り返る:

通勤・通学でJR東日本を使っているか? Suicaをどれくらい利用するか? ルミネやアトレなどの駅ビルで買い物をするか? 旅行や出張で新幹線に乗るか? 飛行機に乗ることはあるか?――まずは、ご自身の生活とお金の使い方の傾向を把握することがスタート地点です。 - 譲れない条件を決める:

「年会費は絶対に無料がいい」「ルミネの割引が最優先」「マイルを貯めたい」など、自分にとって最も重要な条件を明確にしましょう。これにより、数ある選択肢の中から候補を絞り込むことができます。 - 特典とコストを比較検討する:

候補となるカードの年会費と、それによって得られるメリット(ポイント還元、割引、付帯サービスなど)を具体的に比較します。「年会費を払ってでも、この特典を得る価値があるか?」を冷静に判断することが、後悔しないカード選びにつながります。

万人にとっての「最強の1枚」は存在しません。あなたの生活に寄り添い、日々の暮らしを少しでも豊かで便利にしてくれるカードこそが、あなたにとっての「最適な1枚」です。

この記事が、数あるビューカードの中から、あなたのための最高のパートナーを見つけ出す一助となれば幸いです。ご自身のライフスタイルに合ったビューカードを手に入れて、よりお得で快適なキャッシュレスライフをお楽しみください。